Visão geral

Esta estratégia é um sistema de negociação inteligente baseado em RSI e divergência de preço. Ela captura sinais de reversão de mercado monitorando dinamicamente a relação de divergência entre o indicador RSI e as tendências de preço. A estratégia integra fractais como confirmação auxiliar e é equipada com um mecanismo de stop-profit e stop-loss adaptável para alcançar execução de transações totalmente automatizada. O sistema suporta aplicações multi-variedade e multi-ciclo e tem grande flexibilidade e praticidade.

Princípio da estratégia

A lógica central da estratégia é baseada nos seguintes elementos-chave:

- Identificação de divergência do RSI: identifique possíveis divergências comparando as máximas e mínimas do indicador RSI e a ação do preço. Quando o preço atinge uma nova máxima, mas o RSI não atinge uma nova máxima, um sinal de venda de divergência superior é formado; quando o preço atinge uma nova mínima, mas o RSI não atinge uma nova mínima, um sinal de compra de divergência inferior é formado.

- Confirmação fractal: use fractais para analisar a estrutura de preços, confirmar a validade da divergência detectando máximas e mínimas locais e melhorar a confiabilidade dos sinais.

- Adaptação de parâmetros: O sistema introduz o parâmetro de sensibilidade para ajustar dinamicamente o intervalo de julgamento fractal para obter adaptação a diferentes ambientes de mercado.

- Controle de Risco: Integra mecanismos de Stop Loss e Take Profit baseados em porcentagem para garantir que o risco de cada transação seja controlável.

Vantagens estratégicas

- Alta confiabilidade do sinal: O mecanismo de confirmação dupla da divergência RSI e da teoria fractal melhora muito a precisão dos sinais de negociação.

- Forte adaptabilidade: A estratégia pode ajustar parâmetros de forma flexível de acordo com diferentes condições de mercado e tem boa adaptabilidade ambiental.

- Gestão de risco perfeita: Integra mecanismos dinâmicos de stop-profit e stop-loss para controlar efetivamente a exposição ao risco de cada transação.

- Alto grau de automação: todo o processo, desde o reconhecimento do sinal até a execução da transação, é automatizado, reduzindo o impacto emocional da intervenção humana.

- Boa escalabilidade: a estrutura estratégica oferece suporte a aplicações multivariadas e multiciclos, facilitando o investimento do portfólio.

Risco estratégico

- Dependência do ambiente de mercado: Em um mercado com tendências óbvias, a confiabilidade dos sinais de divergência pode diminuir, e é necessário adicionar um mecanismo de filtragem de tendências.

- Sensibilidade de parâmetros: Os parâmetros-chave da estratégia, como limite RSI e intervalo de julgamento fractal, precisam ser cuidadosamente depurados. Configurações de parâmetros impróprias podem afetar o desempenho da estratégia.

- Atraso do sinal: Como é necessário esperar que o padrão de divergência esteja totalmente formado antes que o sinal possa ser confirmado, pode haver um certo atraso no tempo de entrada.

- Interferência de ruído de mercado: Em um mercado volátil, sinais falsos de divergência podem ser gerados, e condições de filtragem adicionais precisam ser adicionadas.

Direção de otimização da estratégia

- Aumente a filtragem de tendências: introduza indicadores de julgamento de tendências para filtrar sinais reversos em mercados de tendências fortes e melhorar a adaptabilidade de estratégias em diferentes ambientes de mercado.

- Otimizar a adaptação dos parâmetros: desenvolver um mecanismo dinâmico de ajuste dos parâmetros com base na volatilidade do mercado para melhorar a capacidade de resposta da estratégia às mudanças do mercado.

- Melhore o controle de risco: introduza um mecanismo dinâmico de stop-loss para ajustar automaticamente a posição de stop-loss de acordo com as flutuações do mercado e otimizar os efeitos da gestão de fundos.

- Confirmação de sinal aprimorada: combine indicadores de microestrutura de mercado, como volume de negociação e volatilidade, para estabelecer um sistema de confirmação de sinal mais completo.

Resumir

Esta estratégia constrói um sistema de negociação robusto por meio da combinação inovadora da divergência RSI e da teoria fractal. As vantagens da estratégia residem na alta confiabilidade do sinal, na forte adaptabilidade e em um mecanismo completo de controle de risco. Por meio de otimização e melhoria contínuas, espera-se que a estratégia mantenha um desempenho estável em diferentes ambientes de mercado. Recomenda-se que, ao aplicar em tempo real, os parâmetros sejam totalmente testados e otimizados à luz das características do mercado, e medidas de controle de risco sejam rigorosamente implementadas.

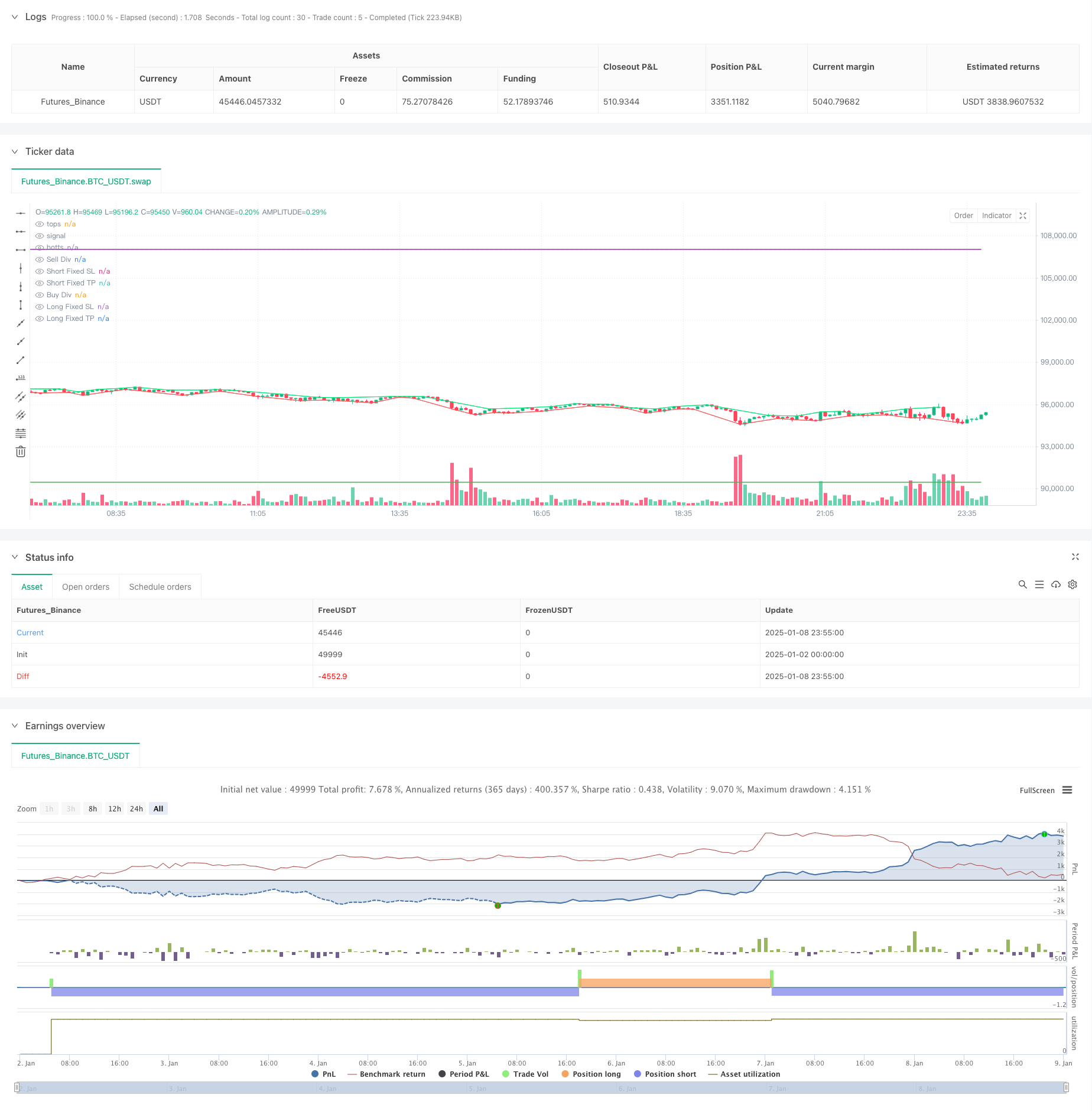

/*backtest

start: 2025-01-02 00:00:00

end: 2025-01-09 00:00:00

period: 5m

basePeriod: 5m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT","balance":49999}]

*/

//FRACTALS

//@version=5

//last : 30m 70 68 22 25 0 0 4.7 11.5

//init

capital=1000

percent=100

fees=0//in percent for each entry and exit

//Inputs

start = input(timestamp("1 Feb 2002"), "Start Time", group = "Date")

end = input(timestamp("1 Feb 2052"), "End Time", group = "Date")

//Strategy

strategy("Divergence Finder (RSI/Price) Strategy with Options", overlay = true, initial_capital=capital, default_qty_value=percent, default_qty_type=strategy.percent_of_equity, commission_type=strategy.commission.percent, calc_on_order_fills=false,process_orders_on_close=true , commission_value=fees, currency=currency.EUR, calc_on_every_tick=true, use_bar_magnifier=false)

//indicator("Divergence Finder (RSI/Price) with Options", overlay=true, max_boxes_count=200, max_bars_back=500,max_labels_count=500)

srcUp=input.source(close, "Source for Price Buy Div", group="sources")

srcDn=input.source(close, "Source for Price Sell Div", group="sources")

srcRsi=input.source(close, "Source for RSI Div", group="sources")

HighRSILimit=input.int(70, "Min RSI for Sell divergence (p1:pre last)", group="signals", inline="1", step=1)

HighRSILimit2=input.int(68, "Min RSI for Sell divergence (p2):last", group="signals", inline="1", step=1)

LowRSILimit=input.int(22, "Min RSI for Buy divergence (p1:pre last)", group="signals", inline="2", step=1)

LowRSILimit2=input.int(25, "Min RSI for Buy divergence (p2:last)", group="signals", inline="2", step=1)

minMarginP=input.float(0, "Min margin between price for displaying divergence (%)", group="signals", step=0.01)

minMarginR=input.float(0, "Min margin between RSI for displaying divergence (%)", group="signals", step=1)

nb=input.int(2, "Sensivity: Determine how many candle will be used to determine last top or bot (too high cause lag, too low cause repaint)", group="Sensivity", inline="3", step=1)

stopPer= input.float(4.7, title='Stop %', group = "Per", inline="3", step=0.01)

tpPer = input.float(11.5, title='TP %', group = "Per", inline="4", step=0.01)

//nb=2

leftBars = nb

rightBars=nb

labels=input.bool(true, "Display Divergence labels", group="Display")

draw=input.bool(true, "Display tops/bottoms")

dnFractal = (close[nb-2] < close[nb]) and (close[nb-1] < close[nb]) and (close[nb+1] < close[nb]) and (close[nb+2] < close[nb])

upFractal = (close[nb-2] > close[nb]) and (close[nb-1] > close[nb]) and (close[nb+1] > close[nb]) and (close[nb+2] > close[nb])

ph=dnFractal

pl=upFractal

plot(dnFractal and draw ? close[nb] : na, style=plot.style_line,offset=-2, color=color.lime, title="tops")

plot(upFractal and draw ? close[nb] : na, style=plot.style_line, offset=-2, color=color.red, title="botts")

plotchar(dnFractal ? high[nb] : na, char='⮝',location=location.absolute,offset=-2, color=color.rgb(236, 255, 63), title="Down Fractal")

plotchar(upFractal ? low[nb] : na, char='⮟', location=location.absolute, offset=-2, color=color.rgb(67, 227, 255), title="Up Fractal")

float myRSI=ta.rsi(srcRsi, 14)

bool divUp=false

bool divDn=false

//compare lasts bots

p2=ta.valuewhen( ph,srcDn[nb], 0 ) //last price

p1=ta.valuewhen( ph,srcDn[nb], 1 ) //pre last price

r2=ta.valuewhen( ph,myRSI[nb], 0 ) //last rsi

r1=ta.valuewhen( ph,myRSI[nb], 1 ) //pre last rsi

if ph

if p1 < p2// - (p2 * minMarginP)/100

if r1 > HighRSILimit and r2 > HighRSILimit2

if r1 > r2 + (r2 * minMarginR)/100

divDn:=true

plot(divDn ? close:na, style=plot.style_cross, linewidth=3, color= color.red, offset=-rightBars, title="Sell Div")

if labels and divDn and strategy.position_size >= 0

label.new(bar_index-nb,high, "Sell Divergence "+str.tostring(p1)+" "+str.tostring(math.round(r1, 2))+" "+str.tostring(p2)+" "+str.tostring(math.round(r2, 2)),xloc=xloc.bar_index,yloc=yloc.abovebar, color = color.red, style = label.style_label_down)

else if divDn and strategy.position_size >= 0

label.new(bar_index-nb,high, "Sell Divergence",xloc=xloc.bar_index,yloc=yloc.abovebar, color = color.red, style = label.style_label_down)

p2:=ta.valuewhen( pl,srcUp[nb], 0 )

p1:=ta.valuewhen( pl,srcUp[nb], 1 )

r2:=ta.valuewhen( pl,myRSI[nb], 0 )

r1:=ta.valuewhen( pl,myRSI[nb], 1 )

if pl

if p1 > p2 + (p2 * minMarginP)/100

if r1 < LowRSILimit and r2 < LowRSILimit2

if r1 < r2 - (r2 * minMarginR)/100

divUp:=true

plot(divUp ? close:na, style=plot.style_cross, linewidth=3, color= color.green, offset=-rightBars, title="Buy Div")

if labels and divUp and strategy.position_size <= 0

label.new(bar_index-nb,high, "Buy Divergence "+str.tostring(p1)+" "+str.tostring(math.round(r1, 2))+" "+str.tostring(p2)+" "+str.tostring(math.round(r2, 2)),xloc=xloc.bar_index,yloc=yloc.belowbar, color = color.green, style = label.style_label_up)

else if divUp and strategy.position_size <= 0

label.new(bar_index-nb,high, "Buy Divergence",xloc=xloc.bar_index,yloc=yloc.belowbar, color = color.green, style = label.style_label_up)

//strat LONG

longEntry = divUp// and strategy.position_size == 0

longExit = divDn// and strategy.position_size == 0

//strat SHORT

shortEntry = divDn

shortExit = divUp

LongActive=input(true, title='Activate Long', group = "Directions", inline="2")

ShortActive=input(true, title='Activate Short', group = "Directions", inline="2")

//StopActive=input(false, title='Activate Stop', group = "Directions", inline="2")

//tpActive = input(false, title='Activate Take Profit', group = "TP", inline="4")

//RR=input(0.5, title='Risk Reward Multiplier', group = "TP")

//QuantityTP = input(100.0, title='Trade Ammount %', group = "TP")

//calc stop

//longStop = strategy.position_avg_price * (1 - stopPer)

//shortStop = strategy.position_avg_price * (1 + stopPer)

longStop = strategy.position_avg_price - (strategy.position_avg_price * stopPer/100)

shortStop = strategy.position_avg_price + (strategy.position_avg_price * stopPer/100)

longTP = strategy.position_avg_price + (strategy.position_avg_price * tpPer/100)

shortTP = strategy.position_avg_price - (strategy.position_avg_price * tpPer/100)

//Calc TP

//longTP = ((strategy.position_avg_price-longStop)*RR+strategy.position_avg_price)

//shortTP = (strategy.position_avg_price-((shortStop-strategy.position_avg_price)*RR))

//display stops

plot(strategy.position_size > 0 ? longStop : na, style=plot.style_linebr, color=color.red, linewidth=1, title="Long Fixed SL")

plot(strategy.position_size < 0 ? shortStop : na, style=plot.style_linebr, color=color.purple, linewidth=1, title="Short Fixed SL")

//display TP

plot(strategy.position_size > 0 ? longTP : na, style=plot.style_linebr, color=color.green, linewidth=1, title="Long Fixed TP")

plot(strategy.position_size < 0 ? shortTP : na, style=plot.style_linebr, color=color.green, linewidth=1, title="Short Fixed TP")

//do

if true

//check money available

if strategy.equity > 0

//if tpActive //Need to put TP before Other exit

strategy.exit("Close Long", from_entry="Long", limit=longTP,stop=longStop, comment="Close Long with : "+ str.tostring(math.round(strategy.equity)) +" $ ", qty_percent=100)

strategy.exit("Close Short", from_entry="Short", limit=shortTP,stop=shortStop, comment="Close Short with : "+ str.tostring(math.round(strategy.equity)) +" $ ", qty_percent=100)

//Set Stops

//if StopActive

// strategy.exit("Stop Long", from_entry="Long", stop=longStop, comment="Stop Long with : "+ str.tostring(math.round(strategy.equity)) +" $ ")

// strategy.exit("Stop Short", from_entry="Short", stop=shortStop, comment="Stop Short with : "+ str.tostring(math.round(strategy.equity)) +" $ ")

if longEntry

if ShortActive

strategy.close("Short",comment="Close Short with : "+ str.tostring(math.round(strategy.equity)) +" $ ")

alert("Close Short")

if LongActive

strategy.entry("Long", strategy.long, comment="Open Long with : "+ str.tostring(math.round(strategy.equity)) +" $ ")

alert("Open Long")

if longExit

if LongActive

strategy.close("Long",comment="Close Long with : "+ str.tostring(math.round(strategy.equity)) +" $ ")

alert("Close Long")

if ShortActive

strategy.entry("Short", strategy.short, comment="Open Short with : "+ str.tostring(math.round(strategy.equity)) +" $ ")

alert("Open Short")

//alertcondition(longEntry and LongActive, title="Buy Divergence Open", message="Buy Divergence Long Opened!")

//alertcondition(longExit and ShortActive, title="Sell Divergence Open", message="Buy Divergence Short Opened!")

//alertcondition(longExit and LongActive, title="Buy Divergence Closed", message="Buy Divergence Long Closed!")

//alertcondition(longEntry and ShortActive, title="Sell Divergence Closed", message="Buy Divergence Short Closed!")