Visão geral

A estratégia é um sistema de negociação quantitativa que combina o Gaussian Channel e um indicador aleatório relativamente forte, o Stochastic RSI. A estratégia capta oportunidades de reversão de tendência no mercado monitorando o cruzamento de preços com o Gaussian Channel e o movimento do RSI aleatório. O Gaussian Channel é construído com médias móveis e desvios padrão e é capaz de refletir dinamicamente a amplitude de flutuação do mercado, enquanto o RSI aleatório fornece um sinal de confirmação de dinâmica.

Princípio da estratégia

A lógica central da estratégia inclui as seguintes partes principais:

- A construção do canal de Gauss: usa a média móvel indexada de 20 períodos (EMA) como eixo central do canal, e a borda superior e inferior do canal é o eixo central mais o dobro da diferença padrão.

- Cálculo do RSI aleatório: primeiro, calcule o RSI de 14 ciclos, em seguida, aplique a fórmula aleatória de 14 ciclos para o valor do RSI, e, finalmente, faça um tratamento suave de 3 ciclos para obter a linha K e a linha D.

- Geração de sinais de negociação: quando o preço quebra o canal de Gauss e cruza a linha D na linha K do RSI aleatório, gera um sinal de multiplicação; quando o preço cai no canal de Gauss, a saída de equilíbrio.

Vantagens estratégicas

- Alta confiabilidade do sinal: a combinação de indicadores de tendência e dinâmica em duas dimensões permite reduzir efetivamente os falsos sinais.

- Controle de risco perfeito: aproveitando as características dinâmicas do canal de Gauss, é possível ajustar automaticamente os intervalos de negociação de acordo com as flutuações do mercado.

- Adaptabilidade: A estratégia pode ser adaptada a diferentes ambientes de mercado e variedades de negociação por meio de um design parametrizado.

- Eficiência de Execução: A lógica da estratégia é clara e simples, o volume de cálculo é pequeno e é adequado para negociação em tempo real.

Risco estratégico

- Risco de atraso: os cálculos das médias móveis e do desvio padrão apresentam um certo atraso, o que pode levar a atrasos no tempo de entrada.

- Risco de Falso Breakout: Falso breakout pode ocorrer com frequência em mercados turbulentos.

- Sensibilidade dos parâmetros: a eficácia da estratégia é sensível às configurações dos parâmetros, e os parâmetros podem precisar ser ajustados em diferentes ambientes de mercado.

- Dependência do cenário de mercado: a estratégia pode não funcionar bem em mercados horizontais onde a tendência não é clara.

Direção de otimização da estratégia

- Otimização de filtragem de sinais: pode ser adicionado um indicador auxiliar, como volume de transação e taxa de flutuação, para filtrar os sinais de negociação.

- Ajuste de parâmetros dinâmicos: introdução de mecanismos de adaptação para ajustar dinamicamente os parâmetros de canal e os parâmetros RSI aleatórios de acordo com a situação do mercado.

- Melhoria do mecanismo de parada de prejuízos: aumento do mecanismo de parada de prejuízos de rastreamento ou de prejuízos dinâmicos baseados na volatilidade.

- Optimização da gestão de posições: proporção de posições ajustadas de acordo com a intensidade do sinal e a volatilidade do mercado.

Resumir

A estratégia, combinando o acompanhamento de tendências e os indicadores de dinâmica da análise técnica, constrói um sistema de negociação quantitativa logicamente completo e com risco controlado. Embora haja alguns riscos inerentes, a estratégia espera manter um desempenho estável em diferentes ambientes de mercado, através de otimização e aperfeiçoamento contínuos. O design modular da estratégia também fornece uma boa base para otimização e expansão subsequentes.

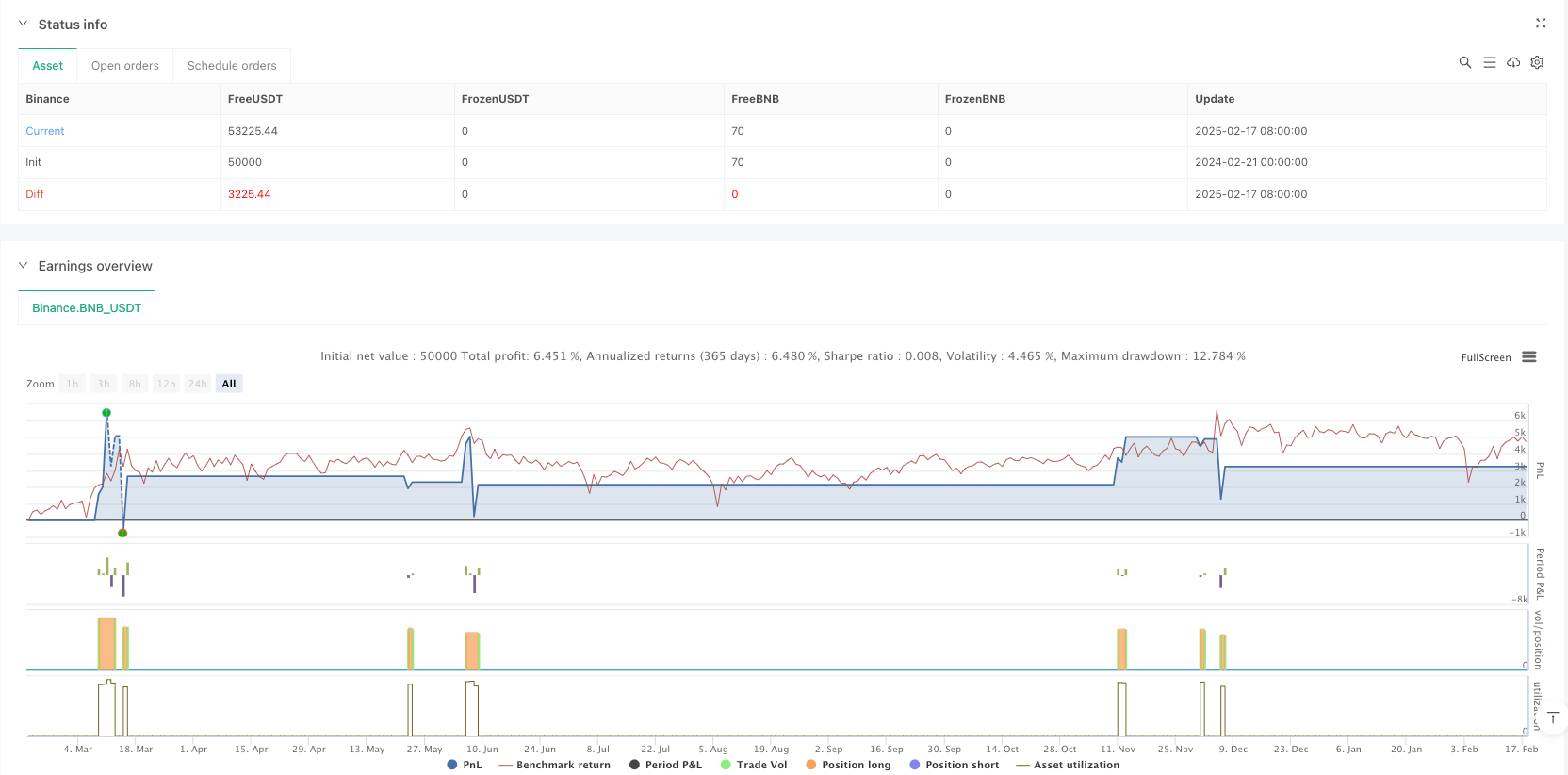

/*backtest

start: 2024-02-21 00:00:00

end: 2025-02-18 08:00:00

period: 1d

basePeriod: 1d

exchanges: [{"eid":"Binance","currency":"BNB_USDT"}]

*/

//@version=5

strategy("SAJJAD JAMSHIDI Channel with Stochastic RSI Strategy", overlay=true, commission_type=strategy.commission.percent, commission_value=0.1, slippage=0, default_qty_type=strategy.percent_of_equity, default_qty_value=100, process_orders_on_close=true)

// Gaussian Channel Inputs

lengthGC = input.int(20, "Gaussian Channel Length", minval=1)

multiplier = input.float(2.0, "Standard Deviation Multiplier", minval=0.1)

// Calculate Gaussian Channel

basis = ta.ema(close, lengthGC)

deviation = multiplier * ta.stdev(close, lengthGC)

upperChannel = basis + deviation

lowerChannel = basis - deviation

// Plot Gaussian Channel

plot(basis, "Basis", color=color.blue)

plot(upperChannel, "Upper Channel", color=color.green)

plot(lowerChannel, "Lower Channel", color=color.red)

// Stochastic RSI Inputs

rsiLength = input.int(14, "RSI Length", minval=1)

stochLength = input.int(14, "Stochastic Length", minval=1)

smoothK = input.int(3, "Smooth K", minval=1)

smoothD = input.int(3, "Smooth D", minval=1)

// Calculate RSI

rsi = ta.rsi(close, rsiLength)

// Calculate Stochastic RSI

lowestRSI = ta.lowest(rsi, stochLength)

highestRSI = ta.highest(rsi, stochLength)

stochRSI = (rsi - lowestRSI) / (highestRSI - lowestRSI) * 100

k = ta.sma(stochRSI, smoothK)

d = ta.sma(k, smoothD)

// Trading Conditions

stochUp = k > d

priceAboveUpper = ta.crossover(close, upperChannel)

priceBelowUpper = ta.crossunder(close, upperChannel)

strategy.entry("Long", strategy.long, when=priceAboveUpper and stochUp)

strategy.close("Long", when=priceBelowUpper)