Estratégia de confirmação de momentum de cruzamento de média móvel RSI

SMA RSI TAKE PROFIT HALF POSITION BUY SIGNAL SELL SIGNAL CROSSOVER OVERBOUGHT OVERSOLD

Visão geral

A estratégia de confirmação de movimentos cruzados de média móvel RSI é um sistema de negociação quantitativa que combina uma média móvel simples (SMA) e um indicador relativamente fraco (RSI). A estratégia identifica sinais de compra e venda por meio da interação de dois indicadores técnicos, onde o SMA é usado para determinar a direção da tendência geral, enquanto o RSI é usado para confirmar as condições de sobrecompra e sobrevenda. A estratégia funciona bem em mercados de tendência a médio prazo e é especialmente adequada para operar em um período de 1 hora. A estratégia centra-se em sinais de compra quando o SMA curto-prazo atravessa o SMA longo-prazo (formando um golden fork) e o RSI é superior ao nível de venda; quando o SMA curto-prazo produz um sinal de venda quando o SMA longo-prazo atravessa o SMA longo-prazo (formando um dead fork) e o RSI é inferior ao nível de compra.

Princípio da estratégia

O princípio da estratégia é baseado na colaboração de dois indicadores tecnológicos centrais:

Média móvel simples (SMA): A estratégia usa dois diferentes períodos de SMA, configurado por defeito para um curto de 20 períodos e longo de 30 períodos. Quando o SMA curto-prazo ascendente atravessa o SMA longo, indica que a energia de preço está se transformando em uma tendência ascendente, formando um potencial sinal de compra. Por outro lado, quando o SMA curto-prazo descendente atravessa o SMA longo, indica que a energia de preço está se transformando em uma tendência descendente, formando um potencial sinal de venda.

Indicador de fraqueza relativa (RSI)A estratégia usa o RSI de 14 ciclos para confirmar se o mercado está em um estado de sobrecompra ou sobrevenda. O RSI abaixo de 25 é considerado uma condição de sobrevenda e o RSI acima de 75 é considerado uma condição de sobrecompra. O indicador RSI atua como um filtro nesta estratégia, garantindo que os sinais de compra ocorram quando o RSI está fora da área de sobrevenda e os sinais de venda ocorrem quando o RSI está fora da área de sobrecompra.

A lógica das transações é a seguinte:

- Sinais de compra: quando o SMA curto atravessa o SMA longo (formando um garfo de ouro) e o RSI é maior do que o nível de oversold (25)

- O sinal de venda: é acionado quando o SMA curto atravessa o SMA longo para baixo (formando um “dead fork”) e o RSI é menor do que o nível de sobrecompra (75).

Na implementação do código, as funções ta.crossover e ta.crossunder são usadas para detectar o cruzamento do SMA, em combinação com as condições do RSI, para gerar o sinal de compra e venda final. O estado da transação é rastreado através das variáveis de Boole inBuyState e inSellState, para garantir que a estratégia possa gerenciar corretamente o estado da posição.

Vantagens estratégicas

Ao analisar o código em profundidade, a estratégia revela as seguintes vantagens significativas:

Efeitos colaterais de um conjunto de indicadoresA estratégia combina habilmente o indicador de acompanhamento de tendências (SMA) e o indicador de momentum (RSI) para reduzir efetivamente os falsos sinais. O cruzamento do SMA confirma a mudança na direção da tendência, enquanto o RSI verifica ainda mais o estado dinâmico do mercado, o que aumenta a confiabilidade do sinal.

Mecanismos flexíveis de suspensãoA estratégia possui um função de parada personalizável, configurada por defeito para uma taxa de lucro de 2% como meta. O mais importante é que o comerciante pode optar por ativar ou desativar o função de parada, ou até mesmo optar pelo modo de parada de metade da posição (halfPositionTakeProfit), que elimina apenas metade das posições quando o preço-alvo é atingido, permitindo que as posições restantes continuem a obter ganhos potenciais. Esta flexibilidade permite ao comerciante ajustar a estratégia de acordo com suas preferências de risco e as condições do mercado.

Customização de parâmetros: Todos os parâmetros-chave da estratégia podem ser ajustados por variáveis de entrada, incluindo períodos de SMA de curto e longo prazo, períodos de RSI, níveis de overbought e oversold e percentual de stop-loss. Isso permite que a estratégia se adapte a diferentes ambientes de mercado e variedades de negociação.

Efeito visual intuitivo: A estratégia traça as linhas de SMA de curto e longo prazo no gráfico e muda a cor do gráfico de acordo com a situação do mercado (comprar em verde e vender em vermelho), permitindo que o comerciante acompanhe intuitivamente os sinais da estratégia e a situação do mercado.

Estrutura de código claraO código da estratégia é bem organizado, usa variáveis para acompanhar o estado do mercado, o preço de entrada e o estado de paralisação da meia posição, a lógica é clara e fácil de entender e manter.

Risco estratégico

Apesar de ser uma estratégia razoavelmente concebida, existem alguns riscos potenciais:

Falso sinal de mercado horizontalEm um mercado com baixa volatilidade ou com um escopo limitado de flutuação, os cruzamentos SMA podem ocorrer com frequência, resultando em excesso de negociação e perdas contínuas. Nesse ambiente de mercado, os indicadores SMA tendem a produzir muitos sinais de cruzamento ineficazes.

Sensibilidade do parâmetroO desempenho da estratégia é bastante sensível às configurações de parâmetros do SMA e do RSI. Diferentes ambientes de mercado podem exigir configurações de parâmetros diferentes e, se a configuração de parâmetros for inadequada, a estratégia pode não conseguir capturar o verdadeiro ponto de viragem do mercado.

Limites de um único sistema de sinalizaçãoA estratégia depende apenas de sinais de geração de indicadores técnicos e não considera outros fatores importantes, como a estrutura do mercado, os pontos de resistência de suporte ou fatores fundamentais. Em certas condições de mercado, a estratégia puramente impulsionada por indicadores técnicos pode estar desligada do movimento real do mercado.

Problemas potenciais com a configuração do parâmetroA meta de 2% pode ser demasiado radical para os mercados menos voláteis. A meta de 2% pode ser demasiado radical para os mercados mais voláteis. A meta de 2% pode ser demasiado radical para os mercados mais voláteis.

Os métodos para reduzir esses riscos incluem:

- Avaliação e otimização de parâmetros em diferentes condições de mercado

- Adicionar condições de filtragem adicionais, como considerar a direção da tendência a mais longo prazo ou a volatilidade do mercado

- Combinação com outros métodos de análise técnica ou análise fundamental para confirmar o sinal

- Implementação de um mecanismo de suspensão dinâmico que ajusta automaticamente o nível de suspensão de acordo com a volatilidade do mercado

Direção de otimização da estratégia

Com base na análise de código, a estratégia tem várias possibilidades de otimização:

Mecanismo de ajuste de parâmetros dinâmicosA estratégia atual usa parâmetros fixos de SMA e RSI. Uma direção de otimização eficaz é a realização de ajustes dinâmicos dos parâmetros, como o ajuste automático do ciclo SMA ou do RSI baseado na volatilidade do mercado (ATR). Usar um ciclo SMA mais curto em mercados com alta volatilidade e um ciclo SMA mais longo em mercados com baixa volatilidade, para melhor se adaptar a diferentes ambientes de mercado.

Filtragem de intensidade de tendênciaPode-se adicionar um indicador de força de tendência como o ADX para filtrar o sinal de cruzamento SMA. A tendência só é confirmada quando o ADX está acima de um determinado limiar (por exemplo, 25) e o sinal de negociação gerado pelo cruzamento SMA pode ser executado. Isso ajuda a evitar falsos sinais gerados em mercados de tendência fraca ou horizontal.

Aumentar o mecanismo de parada dinâmicaA estratégia atual tem apenas a função de stop loss e não tem mecanismo de stop loss. Recomenda-se a adição de stop loss dinâmico baseado no ATR para limitar a perda máxima de uma única transação. Por exemplo, pode-se definir um nível de stop loss para o preço de entrada menos o valor de ATR de 2 vezes, para que a distância de stop loss possa ser automaticamente ajustada de acordo com a volatilidade do mercado.

Optimizar a lógica de stop-lossA lógica atual de parada de metade da posição pode ser melhorada ainda mais, por exemplo, após a realização do primeiro objetivo de parada, a parada de perda da posição restante é transferida para o preço de entrada (a parada de garantia) ou a configuração de vários objetivos de parada, em lotes de liquidação. Isso permite maximizar a chance de capturar a grande tendência ao mesmo tempo em que protege o que já é lucrativo.

Adicionar filtro de tempo de transação: Muitos mercados apresentam características diferentes em diferentes períodos de negociação. Pode-se considerar a adição de filtros de tempo de negociação, executando sinais de negociação apenas em períodos de negociação de alta qualidade específicos (como o período de sobreposição do período de negociação da Europa e dos EUA).

A idéia central dessas direções de otimização é tornar as estratégias mais adaptáveis, capazes de ajustar automaticamente seu comportamento às condições do mercado, aumentando assim sua estabilidade e lucratividade em diferentes cenários de mercado.

Resumir

A estratégia de confirmação de movimentos cruzados da média móvel RSI é um sistema de negociação quantitativa que combina os indicadores de análise técnica SMA e RSI para gerar sinais de negociação através da identificação de pontos de mudança de tendência e confirmação de condições de movimentos. As principais vantagens da estratégia reside na sua simplicidade, personalização e no mecanismo de parada flexível embutido, o que a torna uma ferramenta eficaz para o acompanhamento de tendências a médio prazo.

Apesar dos riscos de falsos sinais e sensibilidade de parâmetros no mercado horizontal, a robustez e adaptabilidade da estratégia podem ser significativamente aumentadas pela introdução de métodos como o ajuste de parâmetros dinâmicos, a filtragem da intensidade da tendência, o stop loss dinâmico e o gerenciamento de posições otimizadas. Em particular, a integração do indicador ATR no ajuste de parâmetros e gerenciamento de risco pode adaptar melhor a estratégia a diferentes condições de flutuação do mercado.

A estratégia é adequada para mercados de tendências de médio e longo prazo, sendo um ponto de partida simples e com espaço para expansão para os comerciantes interessados em entrar no campo do comércio quantitativo. Com a otimização contínua e o ajuste personalizado, os comerciantes podem desenvolver essa estratégia básica em um sistema de negociação exclusivo que se adapte ao seu estilo de negociação e preferências de risco.

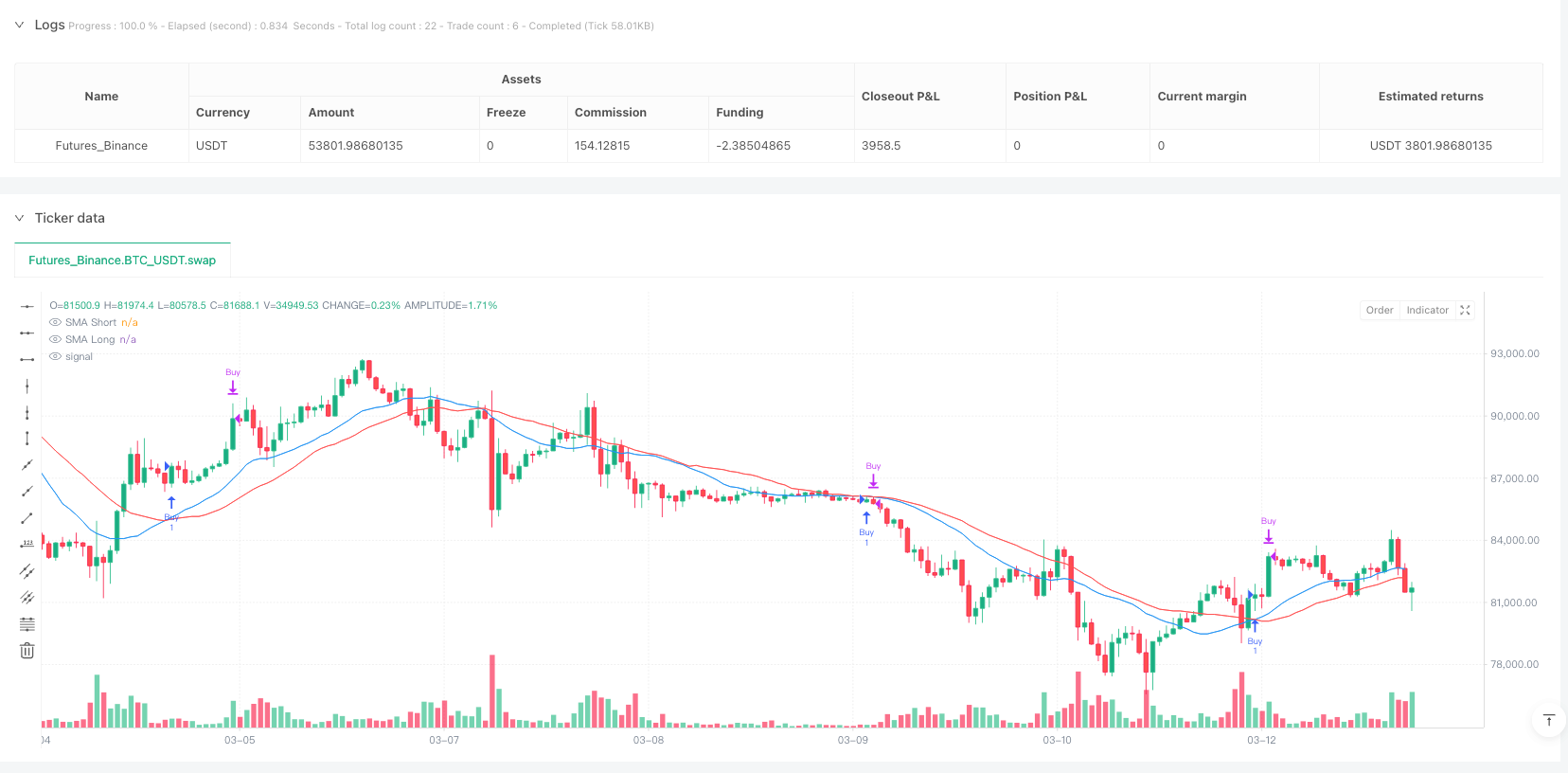

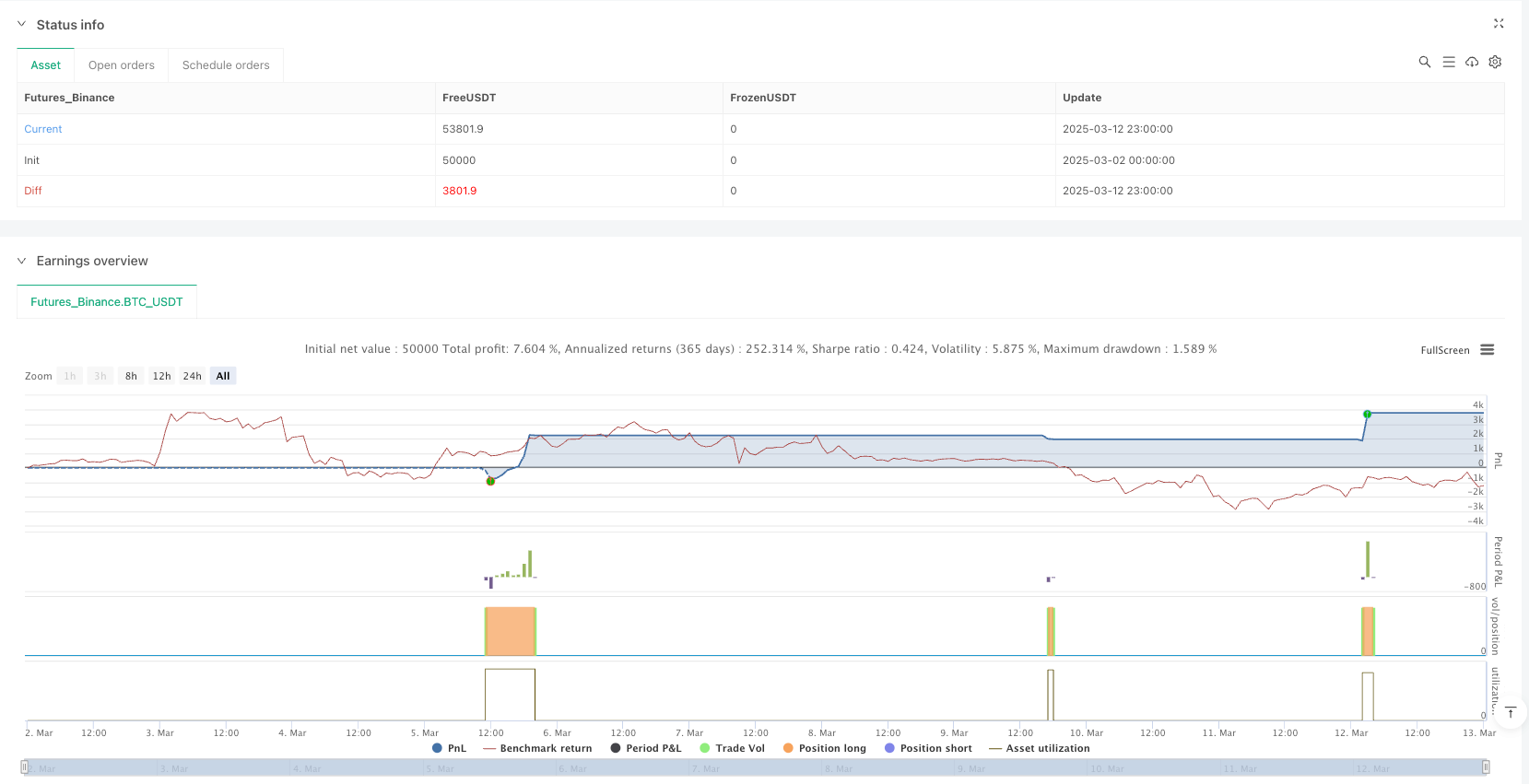

/*backtest

start: 2025-03-02 00:00:00

end: 2025-03-13 00:00:00

period: 1h

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=6

strategy("SMA+RSI Strategy", overlay=true)

// Customizable input settings

smaShortPeriod = input.int(20, title="SMA Short Period", minval=1)

smaLongPeriod = input.int(30, title="SMA Long Period", minval=1)

rsiPeriod = input.int(14, title="RSI Period", minval=1)

rsiOverbought = input.int(75, title="RSI Overbought Level", minval=1, maxval=100)

rsiOversold = input.int(25, title="RSI Oversold Level", minval=1, maxval=100)

takeProfitPerc = input.float(2.0, title="Take Profit (%)", minval=0.1, step=0.1) / 100 // Target profit percentage

enableTakeProfit = input.bool(true, title="Enable Take Profit") // Enable/disable take profit option

halfPositionTakeProfit = input.bool(false, title="Enable Half Position Take Profit") // Option to take profit on half position

// Indicator calculations

smaShort = ta.sma(close, smaShortPeriod)

smaLong = ta.sma(close, smaLongPeriod)

rsi = ta.rsi(close, rsiPeriod)

// Buy and sell signals

buySignal = ta.crossover(smaShort, smaLong) and rsi > rsiOversold

sellSignal = ta.crossunder(smaShort, smaLong) and rsi < rsiOverbought

// Variable to store current market state

var bool inBuyState = false

var bool inSellState = false

// Store entry price

var float entryPrice = na

// Variable to track whether half position take profit has been executed

var bool halfPositionTaken = false

// Update market state based on signals

if (buySignal)

inBuyState := true

inSellState := false

entryPrice := close // Store entry price at buy signal

halfPositionTaken := false // Reset half position take profit state when opening a new trade

if (sellSignal)

inSellState := true

inBuyState := false

halfPositionTaken := false // Reset half position take profit state when closing a trade

// Calculate target take profit level

takeProfitLevel = inBuyState ? entryPrice * (1 + takeProfitPerc) : na

// Execute trades

if (buySignal)

strategy.entry("Buy", strategy.long, comment="Buy") // Comment when opening trade

// Close half position at target if enabled and not yet taken

if (inBuyState and enableTakeProfit and halfPositionTakeProfit and close >= takeProfitLevel and not halfPositionTaken)

strategy.close("Buy", qty_percent=50, comment="partialClose") // Close half position

halfPositionTaken := true // Update state to prevent re-execution

// Close full position at target if half position take profit is disabled

if (inBuyState and enableTakeProfit and not halfPositionTakeProfit and close >= takeProfitLevel)

strategy.close("Buy", comment="Close") // Close full position

// Close position on sell signal

if (sellSignal)

strategy.close("Buy", comment="Close") // Close position on sell signal

// Plot moving averages on chart

plot(smaShort, color=color.blue, title="SMA Short")

plot(smaLong, color=color.red, title="SMA Long")

// Change candle colors based on market state

barcolor(inBuyState ? color.green : inSellState ? color.red : na)