Visão geral

A estratégia de quantificação de cruzamentos flexíveis é um sistema de acompanhamento de tendências baseado em sinais de cruzamentos de médias móveis. A estratégia usa a relação de cruzamento entre médias móveis rápidas e médias móveis lentas para identificar pontos de mudança de tendência no mercado e acionar sinais de negociação. O núcleo da estratégia está na flexibilidade de escolher o tipo de média móvel (SMA, EMA, SMMA, WMA, VWMA) e o período, por meio de um design paramétrico, para adaptar-se às características de diferentes ambientes de mercado e variedades de negociação.

Princípio da estratégia

O princípio central da estratégia baseia-se na interrelação entre duas diferentes médias móveis periódicas para julgar a tendência do mercado. A lógica de implementação específica é a seguinte:

Configuração de parâmetros: define a média móvel rápida e a média móvel lenta de períodos e tipos por meio de parâmetros de entrada. A configuração padrão é a SMA de 20 períodos como linha rápida e a SMA de 200 períodos como linha lenta.

Calculação de média móvel: através de funções personalizadas

ma()Calcule com flexibilidade diferentes tipos de médias móveis, incluindo médias móveis simples (SMA), médias móveis indexadas (EMA), médias móveis lisas (SMMA), médias móveis ponderadas (WMA) e médias móveis ponderadas por volume de transação (VWMA).Geração de sinais de transação:

- Multi-Signal: Acionado quando a média móvel rápida atravessa a SMA de 200 ciclos para cima

- Sinal de vazio: acionado quando a média móvel rápida atravessa a média móvel lenta para baixo

Controle de Execução de Transações:

directionOfTradeParâmetros de configuração, você pode escolher executar negociação bidirecional, apenas fazer mais ou apenas fazer operação de vazio. Em apenas fazer mais modo, o sinal de vazio será fechado a posição de cabeça-vazio existente; em apenas fazer vazio modo, fazer mais sinal será fechado a posição de cabeça-vazio existente.

Vantagens estratégicas

Alta flexibilidade: a estratégia permite que o usuário personalize o tipo e o período da média móvel, é altamente adaptável e pode ser otimizada para parâmetros de acordo com diferentes características do mercado e variedades de negociação.

Desenho parametrizado: A função de média móvel parametrizada permite que a estratégia mude facilmente entre os diferentes tipos de médias móveis para testar qual combinação de linha média funciona melhor em um determinado mercado.

Suporte visual: oferece opções de exibição visual de médias móveis e personalização de cores, para que os comerciantes possam observar e analisar intuitivamente o movimento do mercado e sua relação com a linha média.

Controle de direção de negociação: suporte para a configuração de direção de negociação ((bi-direcional, apenas multi-cabeça, apenas cabecera), adaptado a diferentes preferências de mercado e necessidades de gerenciamento de risco.

A estratégia baseia-se em sinais de cruzamento de linha média, capturando de forma eficaz as mudanças de tendência de médio e longo prazo, adequadas para mercados com maior volatilidade.

Gerenciamento de fundos: a estratégia padrão de gestão de fundos é a percentagem de posição, que ajuda a controlar o risco e a equilibrar o crescimento dos fundos.

Risco estratégico

Atraso de linha média: todas as estratégias baseadas em médias móveis apresentam problemas de atraso, o que pode levar a pontos de entrada pouco ideais, especialmente em mercados com turbulência e propensos a falsos sinais.

Frequência de sinais desequilibrada: em mercados altamente voláteis ou de liquidação horizontal, pode ocorrer um excesso de sinais de cruzamento, resultando em transações frequentes e custos de comissões mais elevados.

Sensibilidade de parâmetros: o desempenho da estratégia é altamente dependente da escolha do ciclo da linha média. Os parâmetros ótimos podem variar muito em diferentes ambientes de mercado, exigindo monitoramento e ajuste contínuos.

Problemas de design de sinais múltiplos: A estratégia atual de sinais múltiplos baseia-se em uma linha média de 200 em uma linha média rápida, enquanto o sinal de vazio é baseado em uma linha média de cruzamento rápida e lenta. Esse design assimétrico pode causar um desequilíbrio na lógica de ação do sinal múltipla.

Ausência de mecanismo de parada de perdas: a estratégia atual não estabelece condições de parada de perdas, podendo enfrentar um maior risco de perda se a tendência se inverter abruptamente.

Solução:

- Introdução de indicadores adicionais (como RSI, MACD, etc.) para confirmar a eficácia do sinal

- Implementar estratégias adequadas de stop loss e stop loss

- Optimizar combinações de parâmetros em diferentes cenários de mercado por meio de feedback

- Ajustar a frequência de negociação e aumentar os filtros de sinal

- Equilibrar a lógica de geração de sinais multicamados para torná-los mais consistentes

Direção de otimização da estratégia

Mecanismo de confirmação de sinais: introdução de outros indicadores técnicos como ferramentas de confirmação auxiliares, como o índice de força relativa (RSI), MACD ou indicadores de volume de transação, para reduzir os sinais falsos. Por exemplo, pode ocorrer uma cruzamento de linha de equilíbrio, exigindo que o RSI esteja simultaneamente em uma área de sobrecompra ou sobrevenda para executar a transação.

Ajuste de parâmetros dinâmicos: implementa mecanismos de ajuste de parâmetros dinâmicos baseados na volatilidade do mercado ou na intensidade da tendência, permitindo que a estratégia se adapte a diferentes estados de mercado. Por exemplo, a extensão automática do ciclo da linha média em ambientes de alta volatilidade reduz os falsos sinais.

Localização de sinais unificados em múltiplos espaços: modificação da lógica atual de geração de sinais em múltiplos espaços, assim que ambos são baseados em cruzamentos de linha média rápida e lenta ou escolha de outros métodos de geração de sinais mais consistentes.

Melhoria do gerenciamento de risco: aumento da funcionalidade de stop loss e stop loss, como o stop loss dinâmico baseado no ATR ou o stop loss de cola baseado na percentagem de retração.

Optimizar a gestão de fundos: ajustar o tamanho da posição de acordo com a intensidade do sinal ou a volatilidade do mercado, para uma distribuição de fundos mais inteligente.

Filtragem de tempo: adicionar a funcionalidade de filtragem de tempo de negociação, evitando períodos de mercado de baixa liquidez ou alta incerteza.

Controle de retirada: aumentar o limite máximo de retirada, suspender a negociação ou reduzir a posição quando a retirada da estratégia atinge o limiar predefinido.

Resumir

A estratégia de quantificação flexível de dupla equilíbrio é um sistema de rastreamento de tendências com estrutura clara e personalizável. A estratégia é capaz de se adaptar a uma variedade de variedades de negociação e ambientes de mercado, permitindo que os usuários escolham diferentes tipos e períodos de médias móveis.

No entanto, como uma estratégia baseada em equilíbrio de linhas, também enfrenta desafios inerentes, como atraso e falsos sinais. Para melhorar a estabilidade e a lucratividade da estratégia, é recomendado a introdução de mecanismos de confirmação de sinais, aperfeiçoamento do sistema de gerenciamento de riscos, otimização de métodos de gerenciamento de fundos e realização de funções de ajuste de parâmetros dinâmicos. Essas orientações de otimização podem não apenas reduzir os falsos sinais e controlar as retrações, mas também melhorar a adaptabilidade da estratégia a diferentes estados de mercado.

No geral, trata-se de uma estratégia com uma boa estrutura de base, que, com o ajuste apropriado dos parâmetros e extensão de funções, pode se tornar um sistema de negociação quantitativa mais abrangente e poderoso, oferecendo aos comerciantes ferramentas confiáveis para capturar as tendências do mercado.

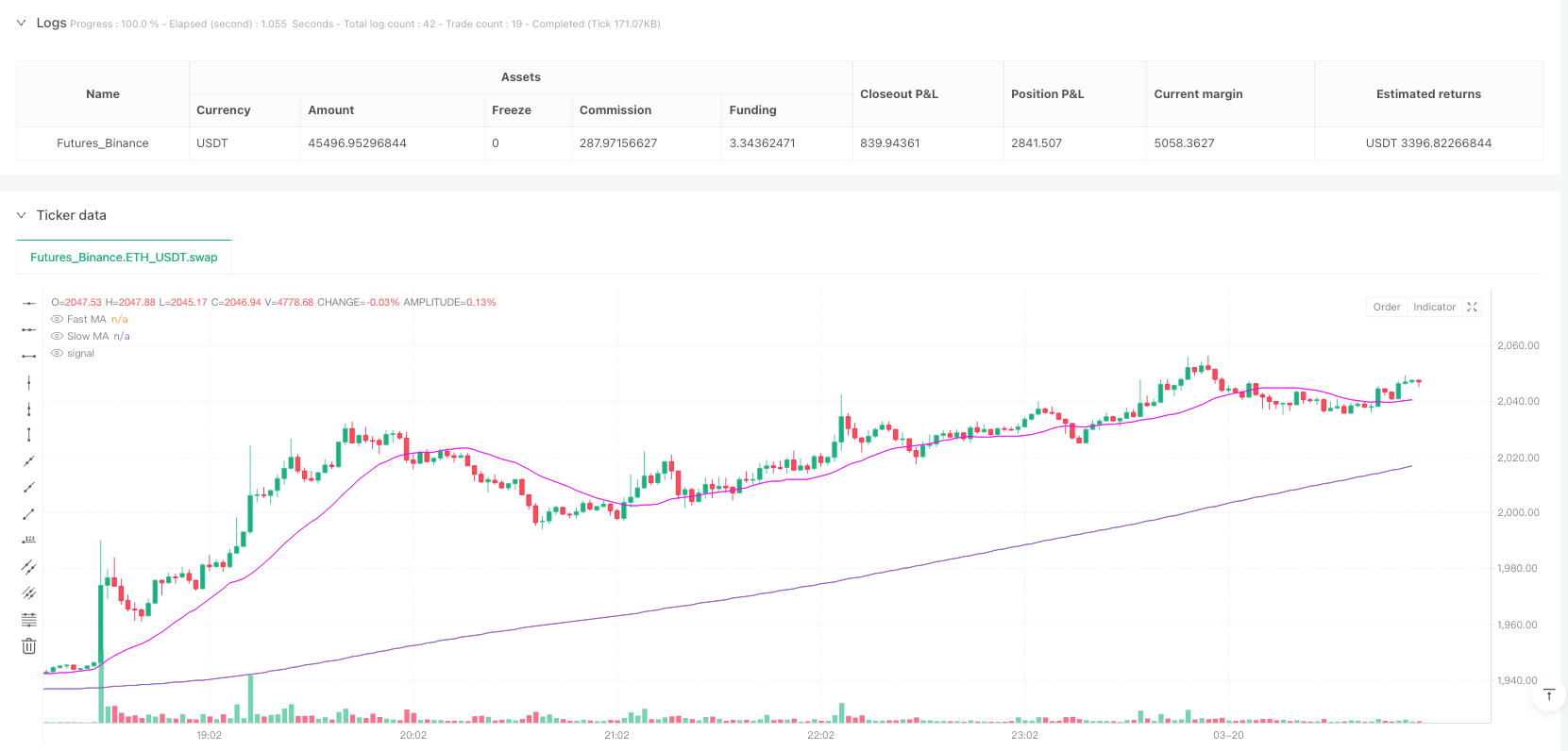

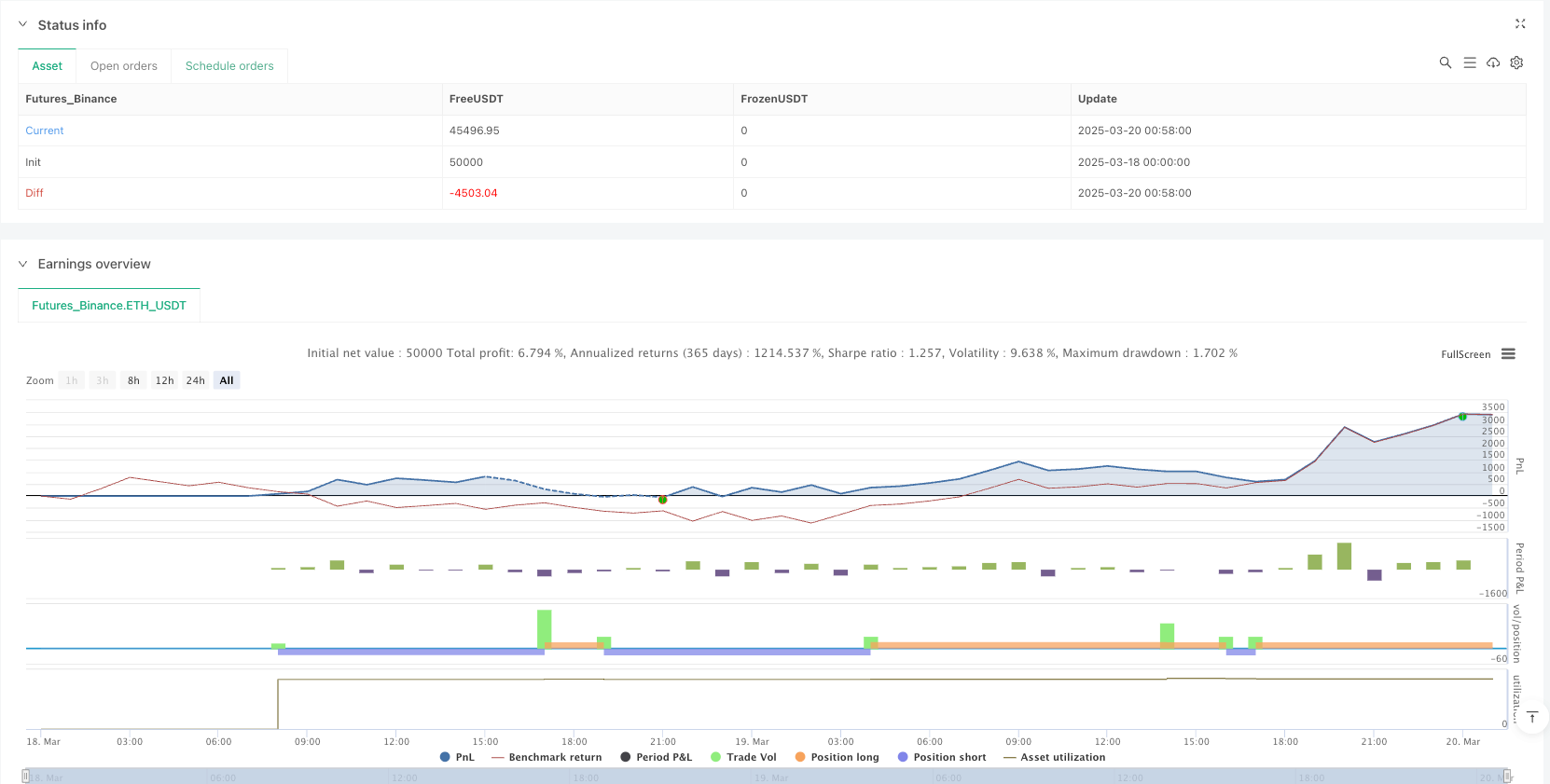

/*backtest

start: 2025-03-18 00:00:00

end: 2025-03-20 01:00:00

period: 2m

basePeriod: 2m

exchanges: [{"eid":"Futures_Binance","currency":"ETH_USDT"}]

*/

// This Pine Script™ code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © ccrockatt21700

//@version=6

strategy("MA crossover strategy", overlay=true, fill_orders_on_standard_ohlc = true, default_qty_type=strategy.percent_of_equity, default_qty_value=100)

ma(source, length, type) =>

type == "SMA" ? ta.sma(source, length) :

type == "EMA" ? ta.ema(source, length) :

type == "SMMA (RMA)" ? ta.rma(source, length) :

type == "WMA" ? ta.wma(source, length) :

type == "VWMA" ? ta.vwma(source, length) :

na

fastMAPeriod = input.int(20, "Fast moving average period", inline="Fast moving average")

fastMAType = input.string("SMA" , "" , inline="Fast moving average", options=["SMA", "EMA", "SMMA (RMA)", "WMA", "VWMA"])

fastMAColor = input(#ee09f6, "" , inline="Fast moving average")

plotFastMA = input.bool(true, "Plot Fast MA")

slowMAPeriod = input.int(200, "Slow moving average period", inline="Slow moving average")

slowMAType = input.string("SMA" , "" , inline="Slow moving average", options=["SMA", "EMA", "SMMA (RMA)", "WMA", "VWMA"])

slowMAColor = input(#2bd4e0, "" , inline="Slow moving average")

plotSlowMA = input.bool(true, "Plot Slow MA")

directionOfTrade = input.string("LongShort", "Trade direction: long & short, long only or short only", options=["LongShort", "Long", "Short"])

fastMA = ma(close, fastMAPeriod, fastMAType)

plot(plotFastMA ? fastMA : na, title="Fast MA", color=fastMAColor)

slowMA = ma(close, slowMAPeriod, slowMAType)

plot(plotSlowMA ? slowMA : na, title="Slow MA")

longCondition = ta.crossover(fastMA, ta.sma(close, 200))

if (longCondition)

if (directionOfTrade == "LongShort" or directionOfTrade == "Long")

strategy.entry("My Long Entry Id", strategy.long)

else

strategy.close("My Short Entry Id")

shortCondition = ta.crossunder(fastMA, slowMA)

if (shortCondition)

if (directionOfTrade == "LongShort" or directionOfTrade == "Short")

strategy.entry("My Short Entry Id", strategy.short)

else

strategy.close("My Long Entry Id")