Visão geral

A estratégia de parada dinâmica de Fibonacci combinando um índice relativamente forte com um índice relativamente fraco é uma estratégia de análise técnica integrada que combina habilmente o Fibonacci (FBB), o índice relativamente forte (RSI) e o mecanismo de parada de percentual fixo para criar um sistema de negociação capaz de capturar uma forte quebra de preço e de gerenciar inteligentemente o ponto de saída. A estratégia é baseada em uma média móvel ponderada por volume (VWMA) que constrói um sistema de bandas de Boll definido e usa o nível de Fibonacci de 1,0 ponto de diferença padrão como ponto de partida.

Princípio da estratégia

A lógica central da estratégia baseia-se nos seguintes componentes tecnológicos:

Linha de referência VWMAA média móvel ponderada por volume de transações de 200 ciclos é usada como eixo central do Brin Belt. O indicador reflete melhor a direção da tendência real em um mercado de transações ativas do que uma média móvel simples, pois leva em conta o fator volume de transações.

Faixa de Fibonacci:

- Trilha superior (linha vermelha): VWMA + (1 × diferença padrão)

- Baixa faixa (linha verde): VWMA - (1 × diferença padrão)

Estas trajectórias representam áreas de potencial suporte e resistência para o preço, e quando o preço atravessa essas trajectórias, é visto como um sinal de forte dinâmica.

Indicador RSIO índice de fraqueza relativa de 14 ciclos é usado para identificar potenciais situações de sobrevenda/excesso de compra:

- RSI < 30: estado de oversold, pode ser um sinal de saída para fazer várias posições

- RSI > 70: Overbought, pode ser um sinal de saída para uma posição de curto prazo

Lógica de entrada:

- A entrada de muitos: acionada quando o preço de fechamento sobe para cima (linha vermelha)

- Entrada em branco: acionado quando o preço de fechamento para baixo quebra o trajeto abaixo (linha verde)

Sair da lógicaO que é que o governo está a fazer para impedir que os cidadãos saiam da UE?

- Paragem fixa ((2%): saída quando a posição multi-cabeça sobe 2% ou a posição vazia cai 2%

- RSI Base Exit: Exit quando o RSI de uma posição multicabeça é < 30 ou o RSI de uma posição vazia é > 70

A estratégia, combinando sinais de ruptura de preços com indicadores de dinâmica, permite capturar movimentos de tendência fortes e sair em tempo hábil quando a dinâmica do mercado se enfraquece, permitindo uma gestão equilibrada de entradas e saídas.

Vantagens estratégicas

Níveis de preços dinâmicosA estratégia usa o VWMA como referência e é mais adaptável à volatilidade do mercado em diferentes ambientes de volume de transação, em comparação com a média móvel simples tradicional, fornecendo níveis de suporte e resistência mais precisos.

Um sinal de entrada claro.O preço de um binário com um ponto de entrada de ruptura, o sinal é claro e claro, reduzindo a hesitação e o julgamento subjetivo.

Duas saídas de proteçãoA combinação de paradas de percentagem fixas e sinais de reversão de momentum do RSI cria um mecanismo de saída abrangente que permite bloquear os lucros e evitar saídas prematuras de tendências fortes.

Controle de Riscos em Primeiro LugarA estratégia assegura que a taxa de risco-retorno de cada transação seja previsível, facilitando a gestão de fundos a longo prazo, através da fixação de um objetivo de stop loss de 2%.

Altamente adaptávelOs parâmetros centrais, como o comprimento da VWMA, o coeficiente de diferença padrão, o ciclo RSI e o percentual de paralisação, podem ser ajustados de acordo com diferentes condições de mercado e preferências de risco dos comerciantes.

Aplicações multi-mercadoA estratégia é projetada para vários períodos de tempo, e pode ser aplicada a operações de curto prazo diárias e a operações de oscilação de médio e longo prazo, aumentando a praticidade da estratégia.

Risco estratégico

Risco de Falso BreakoutEm mercados horizontais com pouca volatilidade, os preços podem atravessar frequentemente a fronteira da faixa de Bryn sem formar uma verdadeira tendência, resultando em um aumento de falsos sinais de ruptura e aumento dos custos de transação. A solução é adicionar condições de filtragem adicionais, como confirmação de volume de transação ou um ciclo de confirmação de preço mais longo.

Sensibilidade do parâmetroO desempenho da estratégia é altamente dependente da configuração de parâmetros-chave, como o comprimento VWMA e a multiplicação da diferença padrão. Diferentes ambientes de mercado podem exigir diferentes combinações de parâmetros, e a configuração errada de parâmetros pode levar a excesso de negociação ou perda de oportunidades importantes. Recomenda-se a otimização de parâmetros em diferentes ambientes de mercado através de retrospectiva histórica.

Limitações do suporte fixoUm limite fixo de 2% pode ser muito conservador em mercados de alta volatilidade, e pode ser muito radical em mercados de baixa volatilidade. Pode-se considerar o uso do ATR (Average True Range) para ajustar dinamicamente o objetivo de parada para que ele se adapte à atual volatilidade do mercado.

RSI sinais atrasadosO RSI tem um certo atraso como um indicador de força, o que pode levar a uma desvantagem na hora de sair em condições de mercado extremas. Este risco pode ser reduzido pela combinação de sinais RSI de vários períodos de tempo ou pela adição de outros indicadores líderes.

Insuficiência de reconhecimento de reversão de tendênciasA estratégia depende principalmente do RSI para identificar potenciais reversões de tendência, mas a falta de outras ferramentas de confirmação de força de tendência. Pode-se considerar a adição de indicadores de força de tendência, como o ADX, para melhorar a capacidade de identificação de reversões.

Direção de otimização da estratégia

Padrão dinâmico mal ajustadoA estratégia atual usa um padrão de diferença padrão fixo, que pode ser ajustado de acordo com a dinâmica atual da volatilidade do mercado. Por exemplo, diminuir o padrão em mercados de baixa volatilidade e aumentar o padrão em mercados de alta volatilidade para se adaptar a diferentes condições de mercado.

Análise de Multi-Framas de TempoA introdução da análise de múltiplos períodos de tempo pode aumentar significativamente a robustez da estratégia. Por exemplo, executar uma transação somente quando a direção da tendência de um período de tempo mais longo coincide com o período atual, o que reduz o risco de negociação contracorrente e de falsas rupturas.

Mecanismos inteligentes de paradaAlém de um stop-loss fixo, a adição de um mecanismo de stop-loss inteligente baseado na volatilidade recente, como o uso de múltiplos de ATR como ponto de parada, pode controlar melhor a margem de risco de cada transação.

Confirmação de transaçãoO volume de transação como condição de confirmação de entrada, exigindo que o preço quebre a faixa de Brin, acompanhado de um aumento significativo no volume de transação, pode reduzir a probabilidade de uma falsa quebra e melhorar a qualidade do sinal.

Adaptação ao limiar RSIO RSI usa atualmente um padrão de 30⁄70 como um limite de supera compra/supera venda, e pode ser considerado o ajuste desses limites com base na dinâmica dos dados históricos para se adaptar às características de flutuação de diferentes mercados.

Optimização da frequência de transaçãoAumentar o período de arrefecimento ou o mecanismo de confirmação de sinais, evitando a frequência de transações no mesmo sentido em um curto espaço de tempo, pode reduzir os custos de transação e aumentar a eficiência da estratégia geral.

Resumir

A estratégia de stop-loss dinâmica de Fibonacci com um índice relativamente forte é uma estratégia de negociação sistematizada que combina vários elementos de análise técnica. Ela fornece sinais de entrada por meio de breakouts na faixa de freio baseados em VWMA e utiliza paradas fixas e sinais de inversão RSI para construir mecanismos de saída inteligentes, fornecendo aos comerciantes uma estrutura completa para equilibrar riscos e retornos.

As principais vantagens desta estratégia são a clareza de sinais, o controle de riscos e a adaptabilidade dos parâmetros, o que a torna adequada a diferentes ambientes de mercado e estilos de negociação. No entanto, a estratégia também enfrenta desafios como a identificação de falsas brechas, a sensibilidade dos parâmetros e a limitação de travas fixas.

A robustez e adaptabilidade da estratégia pode ser aumentada ainda mais com a introdução de medidas de otimização, como o ajuste de parâmetros dinâmicos, a análise de múltiplos períodos de tempo, o mecanismo de parada inteligente, a confirmação de volume de transação e o desvalorização do indicador de adaptação. Finalmente, a estratégia fornece aos comerciantes de tecnologia uma maneira estruturada de capturar tendências de mercado, mantendo a disciplina de gerenciamento de risco, de acordo com os princípios centrais da negociação quantitativa moderna.

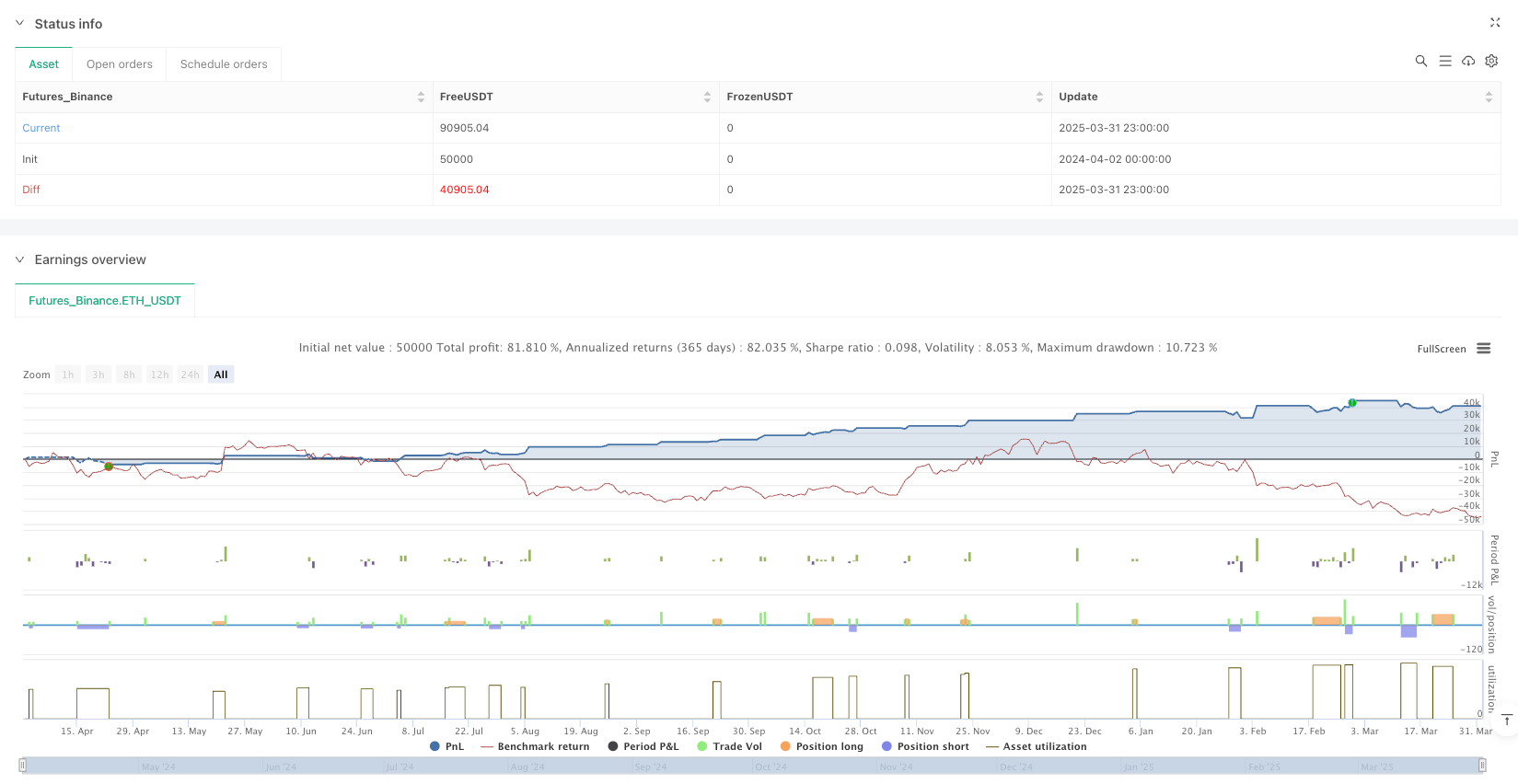

/*backtest

start: 2024-04-02 00:00:00

end: 2025-04-01 00:00:00

period: 1h

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"ETH_USDT"}]

*/

//@version=5

strategy("Fibonacci BB Strategy with RSI + 2% Exit", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=100)

// === INPUTS ===

length = input(200, title="VWMA Length")

src = input(hlc3, title="Source")

mult = input(3.0, title="Deviation Multiplier")

rsiLength = input.int(14, title="RSI Length")

profitTargetPercent = input.float(2.0, title="Profit Target (%)")

// === FBB CALCULATIONS ===

basis = ta.vwma(src, length)

dev = mult * ta.stdev(src, length)

upper_6 = basis + (1 * dev) // RED line

lower_6 = basis - (1 * dev) // GREEN line

// === RSI ===

rsi = ta.rsi(close, rsiLength)

// === SIGNAL CONDITIONS ===

buySignal = ta.crossover(close, upper_6)

sellSignal = ta.crossunder(close, lower_6)

// === STRATEGY ENTRIES ===

if buySignal

strategy.entry("Long", strategy.long)

if sellSignal

strategy.entry("Short", strategy.short)

// === STRATEGY EXITS ===

// 2% profit in points

longTakeProfit = strategy.position_avg_price * (1 + profitTargetPercent / 100)

shortTakeProfit = strategy.position_avg_price * (1 - profitTargetPercent / 100)

// Long Exit: RSI < 30 or price >= TP

if strategy.position_size > 0

if close >= longTakeProfit or rsi < 30

strategy.close("Long")

// Short Exit: RSI > 70 or price <= TP

if strategy.position_size < 0

if close <= shortTakeProfit or rsi > 70

strategy.close("Short")

// === PLOTS ===

plot(basis, color=color.fuchsia, linewidth=2, title="VWMA Basis")

plot(upper_6, color=color.red, linewidth=2, title="Upper Band (1x Dev)")

plot(lower_6, color=color.green, linewidth=2, title="Lower Band (1x Dev)")