Visão geral

A estratégia de negociação quantitativa do mecanismo de mercado de multi-marco é um sistema de negociação quantitativa avançada baseado em análise integrada de vários indicadores, capaz de ajustar automaticamente sua estratégia de negociação de acordo com diferentes condições de mercado. A estratégia usa inteligência artificial para se adaptar à tecnologia para identificar quatro mecanismos de mercado: tendência, intervalo, flutuação e estabilidade, e ajustar os parâmetros de negociação de acordo com a dinâmica do estado atual do mercado.

Princípio da estratégia

O núcleo da estratégia está em sua estrutura de análise de mercado em vários níveis, que permite a detecção precisa do estado do mercado e a geração de sinais através da integração de vários indicadores técnicos:

Sistema de média móvelA utilização de médias móveis rápidas (de 9 ciclos) e lentas (de 34 ciclos) para determinar a direção da tendência, em combinação com o ATR, aumenta a precisão do julgamento.

Mecanismo de confirmação de multi-quadros temporaisA estratégia dá especial atenção à confirmação de tendências em períodos de tempo altos, usando o ponto de cruzamento de HTF_RSI e HTF_MACD como um filtro de força.

Algoritmos de identificação de mecanismos de mercado:

- Mercado de tendência: ADX > 20 com uma diferença de MA de 0,3 vezes maior do que o ATR e confirmado por uma alta tendência de período

- Mercado intercalar: ADX < 25 e uma taxa de variação de preço inferior a 0,03, com um quadro de tempo elevado neutro

- Mercado volátil: a largura de banda de Brin é 1,5 vezes maior que a média e o ATR é 1,2 vezes maior que o ATR médio

- Mercado tranquilo: a largura de banda de Brin é 0,8 vezes menor que a média e o ATR é 0,9 vezes menor que o ATR médio

Reconhecimento de forma e quantidade de transaçãoA estratégia detecta várias formas de gráfico de alta probabilidade, incluindo a forma de absorção de bullish, a linha de arroz, a forma de estrela da manhã, a linha de penetração, a dupla base, e a forma correspondente de queda e queda. Cada forma requer confirmação de volume de transação amplificado e aumenta a confiabilidade do sinal.

Sistema de pontuação multifatorialAvaliação integrada de indicadores técnicos, identificação de formas e volume de transações, gerando uma pontuação integrada. Os sinais de compra requerem uma pontuação de mercado de alta ≥ 1.0, e os sinais de venda requerem uma pontuação de mercado de baixa ≥ 1.0.

Paradas dinâmicas e paradas de rastreamento: O uso do ATR para calcular o nível de stop loss dinâmico garante que a gestão de risco se adapte à volatilidade do mercado. A distância de stop loss é automaticamente ajustada de acordo com o valor do ATR, expandindo-se quando a volatilidade aumenta e diminuindo quando a volatilidade diminui.

Autoptimização de Performance TrackingO sistema registra o desempenho das transações em diferentes mecanismos de mercado para ajustar os parâmetros de transação e o valor de redução da pontuação, permitindo a otimização da adaptação da estratégia.

Vantagens estratégicas

Adequação a todo o mercadoA vantagem mais notável desta estratégia é a capacidade de identificar e adaptar-se automaticamente a quatro diferentes estados de mercado, evitando as limitações de uma única estratégia em um ambiente de mercado em mudança. Se o mercado está em uma forte tendência, classificação transversal, alta volatilidade ou baixa volatilidade, o sistema pode ajustar os parâmetros e o limiar do sinal de acordo.

Confirmação do Multi-TemposAo integrar indicadores de períodos de tempo mais elevados, a estratégia aumenta significativamente a qualidade do sinal. Esta abordagem de análise “de cima para baixo” efetivamente filtra os sinais de baixa qualidade, reduzindo as falsas rupturas e o ruído de transação.

Identificação de formas avançadaA identificação de formas de gráficos de barras combinadas com a confirmação de volume de tráfego fornece um sinal de entrada de alta probabilidade. Essas formas são especialmente eficazes quando ocorrem perto de pontos de suporte e resistência e acompanham o aumento do volume de tráfego.

Gestão de Riscos DinâmicosO mecanismo de stop loss e tracking stop loss baseado no ATR assegura que a gestão de risco se ajuste automaticamente à volatilidade do mercado. Esta abordagem, ao mesmo tempo em que protege o capital, também permite que as posições lucrativas continuem a operar, otimizando a taxa de retorno do risco.

Mecanismo de auto-otimizamentoA estratégia é capaz de documentar o desempenho em diferentes mecanismos de mercado, fornecendo feedback e base de ajuste para negociações futuras, e de auto-aperfeiçoamento contínuo.

Monitorização visualA transparência operacional é aumentada através de um painel de contexto e de desempenho codificado por cores, que permite aos traders obter uma visão intuitiva do estado atual do mercado, do desempenho da estratégia e dos indicadores-chave.

Risco estratégico

Sensibilidade do parâmetroA estratégia usa vários parâmetros e barreiras para identificar mecanismos de mercado e gerar sinais. As configurações desses parâmetros precisam ser cuidadosamente ajustadas, ou podem levar a um equívoco no estado do mercado ou gerar sinais errados. Em particular, barreiras-chave como ADX, ATR e banda de Brinks precisam ser otimizadas de acordo com as características de diferentes variedades de negociação.

Complexidade computacionalA complexidade da estratégia é aumentada pela multiplicação de níveis de cálculo de indicadores e de julgamento lógico, o que pode levar a uma diminuição da velocidade de retrospecção e execução em tempo real, especialmente em ambientes de baixa periodicidade ou de alta frequência de negociação.

Atraso na transformação do mercadoEmbora a estratégia seja projetada para identificar diferentes estados de mercado, o processo de transformação do mercado pode não ser instantâneo, mas gradual. Durante a transformação, a estratégia pode correr o risco de erros de julgamento e sinais errados.

Excessiva dependência de indicadores técnicosA estratégia é baseada principalmente em indicadores técnicos e na forma dos preços, sem levar em conta os fatores fundamentais e o sentimento do mercado. A análise puramente técnica pode falhar quando ocorrem notícias importantes ou eventos de cisne negro.

Deformação de detecçãoA complexidade e a auto-adaptabilidade da estratégia levam a um risco de superalimentar os dados históricos, podendo levar a um desempenho inferior ao dos resultados de retrospectiva.

Necessidade de capitalO mecanismo de gestão de risco dinâmico pode exigir uma maior distância de parada em certas condições de mercado, o que requer fundos de negociação suficientes para manter uma proporção de risco razoável.

Direção de otimização

Aprendizagem de máquinaA introdução de algoritmos de aprendizagem de máquina para otimizar a identificação de mecanismos de mercado e ajuste de parâmetros. Pode-se usar modelos de treinamento de dados históricos para identificar padrões potenciais de diferentes estados de mercado, aumentando a precisão de classificação. Os meios de implementação podem incluir o uso de florestas aleatórias ou máquinas vetoriais de suporte para classificação de estados de mercado, o uso de pesos de indicadores de otimização de redes neurais.

Integração dos indicadores emocionaisIntrodução de indicadores de sentimento de mercado (como o VIX, o índice de opções binárias / binárias, a análise de sentimentos de mídia social, etc.) como uma camada adicional de confirmação. Os dados de sentimento de mercado podem ser usados como indicadores de liderança para ajudar a prever pontos de mudança de mercado.

Integração de dados básicosDesenvolver uma estrutura para integrar dados fundamentais cruciais, como eventos do calendário econômico, relatórios de receitas ou grandes notícias. Isso ajuda a ajustar a abertura de risco antes de grandes anúncios e evitar perdas causadas por flutuações inesperadas.

Filtro de tempoImplementação de filtros de horário de negociação para evitar períodos de baixa liquidez ou volatilidade. Isso é especialmente importante para transações entre mercados, evitando o comportamento anormal de períodos de cruzamento durante as negociações nos mercados asiático, europeu e americano.

Módulo de análise de relevância: Adição de análise de correlação entre ativos, identificação de padrões de mercado múltiplos e sinais de distribuição. Por exemplo, a correlação entre pares de moedas, a relação entre índices de ações e VIX pode fornecer confirmação de transação adicional.

Optimização da Dimensão da Detenção Dinâmica: Ajuste automático do tamanho da posição com base no mecanismo de mercado atual e no desempenho histórico. Pode aumentar a abertura de risco em mecanismos de mercado de bom desempenho e reduzir o risco em ambientes de incerteza ou mau desempenho histórico.

Optimização de hardware: Melhorar a eficiência do código, reduzir a complexidade computacional, especialmente em ambientes de transação em tempo real. Pode ser considerado reescrever parte da lógica, usando algoritmos e estruturas de dados mais eficientes.

Resumir

A estratégia de negociação quantitativa do mecanismo de mercado de adaptação de multi-quadro temporal representa uma inovação importante no sistema de negociação quantitativa, integrando a identificação de mecanismos de mercado, a análise de multi-quadro temporal, a identificação de padrões e a gestão de risco dinâmica. Sua capacidade de adaptação e integração de indicadores técnicos abrangentes permitem que ele permaneça competitivo em vários ambientes de mercado, e não apenas limitado a um único estado de mercado.

O verdadeiro valor da estratégia reside no seu quadro global, e não em componentes individuais. Através da identificação de mecanismos de mercado, confirmação de múltiplos quadros temporais, identificação de formas e gestão de risco dinâmica, a estratégia é capaz de gerar sinais de alta qualidade e gerenciar riscos de forma eficaz. Esta abordagem em vários níveis reduz os sinais errados e aumenta a robustez geral.

No entanto, a estratégia também enfrenta desafios como sensibilidade de parâmetros, complexidade de computação e potencial sobreajuste. Os comerciantes devem estar atentos a esses riscos ao aplicar a estratégia, realizar otimização de parâmetros e testes futuros.

As futuras direções de otimização incluem o aumento da aprendizagem de máquina, a integração de indicadores de emoção e o ajuste dinâmico do tamanho da posição. Estas melhorias aumentarão ainda mais a adaptabilidade e a robustez da estratégia, tornando-a um sistema de negociação mais abrangente.

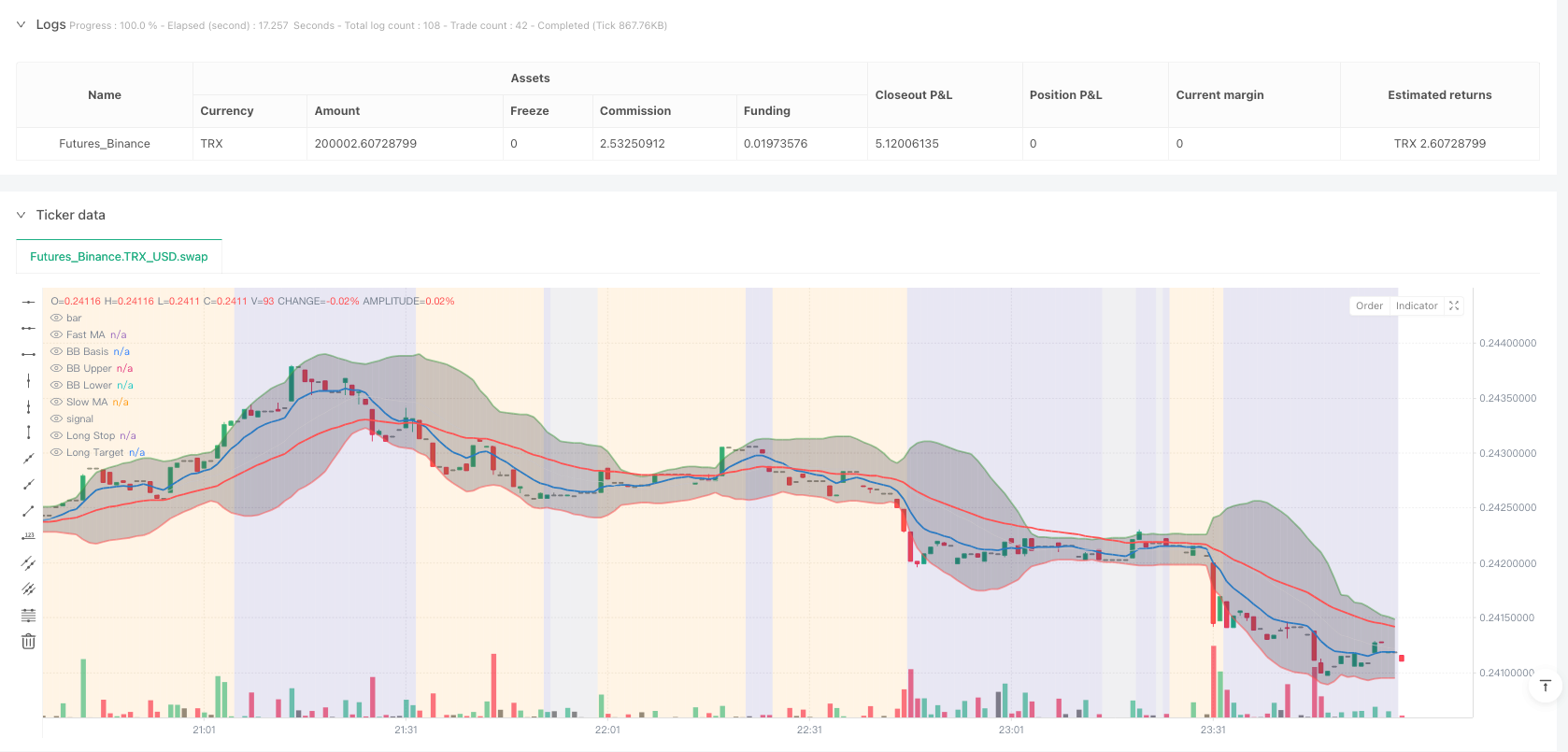

/*backtest

start: 2025-04-13 00:00:00

end: 2025-04-20 00:00:00

period: 1m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"TRX_USD"}]

*/

//@version=6

strategy("Dskyz (DAFE) AI Adaptive Regime - Pro", overlay=true, default_qty_type=strategy.fixed, default_qty_value=1, calc_on_order_fills=true, calc_on_every_tick=true)

// This script uses higher timeframe values for RSI/MACD, integrated into regime detection and scoring.

// Logic uses closed HTF bars to avoid repainting.

// D=====================================================Z

// 1. ATR SETTINGS==Z

// D=====================================================Z

group_atr = "⚡ ATR Settings"

atr_period = input.int(14, "ATR Period", minval=1, group=group_atr)

atr_multiplier = input.float(1.5, "ATR Multiplier", minval=0.1, step=0.1, group=group_atr)

atr_val = ta.atr(atr_period)

atr_avg = ta.sma(atr_val, 50)

// D=====================================================Z

// 2. MOVING AVERAGE (MA) SETTINGS==Z

// D=====================================================Z

group_ma = "📊 Moving Averages"

fast_ma_length = input.int(9, "Fast MA Length", minval=1, group=group_ma)

slow_ma_length = input.int(34, "Slow MA Length", minval=1, group=group_ma)

ma_fast = ta.ema(close, fast_ma_length)

ma_slow = ta.ema(close, slow_ma_length)

ma_strength_threshold = input.float(0.5, "MA Strength Threshold", minval=0.0, step=0.1, group=group_ma)

trend_dir = ma_fast > ma_slow + (atr_val * ma_strength_threshold) ? 1 : ma_fast < ma_slow - (atr_val * ma_strength_threshold) ? -1 : 0

// D=====================================================Z

// 3. MULTI-TIMEFRAME (HTF) SETTINGS==Z

// D=====================================================Z

group_MTA = "⏱️ Multi-Timeframe Inputs"

htf = input.timeframe("D", "HTF for RSI & MACD", group=group_MTA)

htf_rsi_raw = request.security(syminfo.tickerid, htf, ta.rsi(close, 14))

htf_rsi = htf_rsi_raw[1]

[htf_macd_line_raw, htf_macd_signal_raw, htf_macd_hist_raw] = request.security(syminfo.tickerid, htf, ta.macd(close, 12, 26, 9))

htf_macd_line = htf_macd_line_raw[1]

htf_macd_signal = htf_macd_signal_raw[1]

htf_macd_hist = htf_macd_hist_raw[1]

// new: HTF trend direction for regime detection

htf_trend_bull = htf_macd_line > htf_macd_signal and htf_rsi > 50

htf_trend_bear = htf_macd_line < htf_macd_signal and htf_rsi < 50

// D=====================================================Z

// 4. TRADE SETTINGS==Z

// D=====================================================Z

group_trade = "⚙️ Trade Settings"

risk_per_trade = input.int(500, "Risk per Trade ($)", minval=50, group=group_trade)

max_contracts = input.int(5, "Max Contracts", minval=1, group=group_trade)

max_daily_drawdown = input.float(0.05, "Max Daily Drawdown (%)", minval=0.01, group=group_trade)

tick_value = input.float(12.5, "Tick Value ($)", minval=0.01, group=group_trade)

ticks_per_point = input.int(4, "Ticks per Point", minval=1, group=group_trade)

default_stop_points = input.float(8.0, "Default Stop (Points)", minval=0.25, group=group_trade)

// D=====================================================Z

// 5. ADVANCED INDICATOR CALCULATIONS==Z

// D=====================================================Z

// --- ADX Calculation ---Z

adx_len = 14

up = ta.change(high)

down = -ta.change(low)

plus_dm = na(up) ? na : (up > down and up > 0 ? up : 0)

minus_dm = na(down) ? na : (down > up and down > 0 ? down : 0)

trur = ta.rma(ta.tr, adx_len)

plus_di = 100 * ta.rma(plus_dm, adx_len) / trur

minus_di = 100 * ta.rma(minus_dm, adx_len) / trur

adx_val = 100 * ta.rma(math.abs(plus_di - minus_di) / (plus_di + minus_di), adx_len)

// --- Bollinger Bands Calculation ---Z

bb_basis = ta.sma(close, 20)

bb_dev = 2 * ta.stdev(close, 20)

bb_upper = bb_basis + bb_dev

bb_lower = bb_basis - bb_dev

bb_width = (bb_upper - bb_lower) / bb_basis

bb_width_avg = ta.sma(bb_width, 50)

// --- Price Action Range ---Z

price_range = ta.highest(high, 20) - ta.lowest(low, 20)

range_ratio = price_range / close

// D=====================================================Z

// 6. REGIME ASSIGNMENT & PATTERN RECOGNITION==Z

// D=====================================================Z

// Regime assignment with HTF influence and looser thresholds

is_trending = adx_val > 20 and math.abs(ma_fast - ma_slow) > atr_val * 0.3 and htf_trend_bull or htf_trend_bear // loosened ADX and MA thresholds, added HTF

is_range = adx_val < 25 and range_ratio < 0.03 and not htf_trend_bull and not htf_trend_bear // loosened ADX and range, HTF neutral

is_volatile = bb_width > bb_width_avg * 1.5 and atr_val > atr_avg * 1.2 and (htf_rsi > 70 or htf_rsi < 30) // loosened BB/ATR, added HTF overbought/oversold

is_quiet = bb_width < bb_width_avg * 0.8 and atr_val < atr_avg * 0.9 // loosened BB/ATR

regime = is_trending ? 1 : is_range ? 2 : is_volatile ? 3 : is_quiet ? 4 : 5

regime_name = regime == 1 ? "Trending" : regime == 2 ? "Range" : regime == 3 ? "Volatile" : regime == 4 ? "Quiet" : "Other"

// Pattern Recognition & Volume Confirmation-Z

vol_avg = ta.sma(volume, 20)

vol_spike = volume > vol_avg * 1.5

recent_low = ta.lowest(low, 20)

recent_high = ta.highest(high, 20)

is_near_support = low <= recent_low * 1.01

is_near_resistance = high >= recent_high * 0.99

bullish_engulfing = close[1] < open[1] and close > open and close > open[1] and open < close[1] and is_near_support and vol_spike

hammer = high - low > 3 * math.abs(open - close) and (close - low) / (0.001 + high - low) > 0.6 and is_near_support and vol_spike

morning_star = close[2] < open[2] and math.abs(close[1] - open[1]) < 0.2 * (high[1] - low[1]) and close > open and close > (open[2] + close[2]) / 2 and is_near_support and vol_spike

piercing = close[1] < open[1] and close > open and close > (open[1] + close[1]) / 2 and open < close[1] and is_near_support and vol_spike

double_bottom = low < low[1] and low[1] > low[2] and low[2] < low[3] and close > open and is_near_support and vol_spike

bearish_engulfing = close[1] > open[1] and close < open and close < open[1] and open > close[1] and is_near_resistance and vol_spike

shooting_star = high - low > 3 * math.abs(open - close) and (high - close) / (0.001 + high - low) > 0.6 and is_near_resistance and vol_spike

evening_star = close[2] > open[2] and math.abs(close[1] - open[1]) < 0.2 * (high[1] - low[1]) and close < open and close < (open[2] + close[2]) / 2 and is_near_resistance and vol_spike

dark_cloud = close[1] > open[1] and close < open and close < (open[1] + close[1]) / 2 and open > close[1] and is_near_resistance and vol_spike

double_top = high > high[1] and high[1] < high[2] and high[2] > high[3] and close < open and is_near_resistance and vol_spike

bull_signal = (bullish_engulfing ? 0.5 : 0.0) +

(hammer ? (regime == 2 ? 0.4 : 0.2) : 0.0) +

(morning_star ? 0.2 : 0.0) +

(piercing ? 0.2 : 0.0) +

(double_bottom ? (regime == 3 ? 0.3 : 0.15) : 0.0)

bear_signal = (bearish_engulfing ? 0.5 : 0.0) +

(shooting_star ? (regime == 2 ? 0.4 : 0.2) : 0.0) +

(evening_star ? 0.2 : 0.0) +

(dark_cloud ? 0.2 : 0.0) +

(double_top ? (regime == 3 ? 0.3 : 0.15) : 0.0)

// Multi-Factor Confirmation with HTF-Z

rsi_val = ta.rsi(close, 14)

[macd_line, macd_signal, macd_hist] = ta.macd(close, 12, 26, 9)

trend_bull = ma_fast > ma_slow

trend_bear = ma_fast < ma_slow

rsi_bull = rsi_val < 30

rsi_bear = rsi_val > 70

macd_bull = macd_line > macd_signal

macd_bear = macd_line < macd_signal

vol_expansion = atr_val > atr_avg * 1.2

// new: HTF confirmation for scoring

htf_bull_confirm = htf_trend_bull and htf_rsi < 70

htf_bear_confirm = htf_trend_bear and htf_rsi > 30

bull_score = bull_signal + (trend_bull ? 0.2 : 0) + (rsi_bull ? 0.15 : 0) + (macd_bull ? 0.15 : 0) + (vol_expansion ? 0.1 : 0) + (htf_bull_confirm ? 0.2 : 0)

bear_score = bear_signal + (trend_bear ? 0.2 : 0) + (rsi_bear ? 0.15 : 0) + (macd_bear ? 0.15 : 0) + (vol_expansion ? 0.1 : 0) + (htf_bear_confirm ? 0.2 : 0)

// D=====================================================Z

// 7. PERFORMANCE TRACKING & ADAPTIVE THRESHOLDS==Z

// D=====================================================Z

var float[] regime_pnl_long = array.new_float(5, 0)

var float[] regime_pnl_short = array.new_float(5, 0)

var int[] regime_win_long = array.new_int(5, 0)

var int[] regime_loss_long = array.new_int(5, 0)

var int[] regime_win_short = array.new_int(5, 0)

var int[] regime_loss_short = array.new_int(5, 0)

var int entry_regime = na

if barstate.isconfirmed and strategy.closedtrades > 0 and not na(entry_regime)

last_trade_profit = strategy.closedtrades.profit(strategy.closedtrades - 1)

last_trade_entry_id = strategy.closedtrades.entry_id(strategy.closedtrades - 1)

idx = entry_regime - 1

if last_trade_entry_id == "Long"

array.set(regime_pnl_long, idx, array.get(regime_pnl_long, idx) + last_trade_profit)

if last_trade_profit > 0

array.set(regime_win_long, idx, array.get(regime_win_long, idx) + 1)

else

array.set(regime_loss_long, idx, array.get(regime_loss_long, idx) + 1)

else if last_trade_entry_id == "Short"

array.set(regime_pnl_short, idx, array.get(regime_pnl_short, idx) + last_trade_profit)

if last_trade_profit > 0

array.set(regime_win_short, idx, array.get(regime_win_short, idx) + 1)

else

array.set(regime_loss_short, idx, array.get(regime_loss_short, idx) + 1)

entry_regime := na

// D=====================================================Z

// 8. DRAWDOWN & CIRCUIT BREAKER==Z

// D=====================================================Z

var float max_equity = strategy.equity

if strategy.equity > max_equity

max_equity := strategy.equity

daily_drawdown = (max_equity - strategy.equity) / max_equity

pause_trading = daily_drawdown > max_daily_drawdown

// D=====================================================Z

// 9. ENTRY & EXIT LOGIC WITH DYNAMIC STOPS & TRAILING STOPS=Z

// D=====================================================Z

swing_low = ta.lowest(low, 5)

swing_high = ta.highest(high, 5)

long_condition = bull_score >= 1.0 and not pause_trading

short_condition = bear_score >= 1.0 and not pause_trading

var float trail_stop_long = na

var float trail_stop_short = na

var float long_stop_price = na

var float long_limit_price = na

var float short_stop_price = na

var float short_limit_price = na

if long_condition and strategy.position_size <= 0

intended_stop = swing_low - atr_multiplier * atr_val

stop_distance_points = close - intended_stop

risk_per_contract = stop_distance_points * syminfo.pointvalue

contracts = math.floor(risk_per_trade / risk_per_contract)

contracts := contracts > 0 ? contracts : 1

contracts := math.min(contracts, max_contracts)

long_limit = close + stop_distance_points * 2

strategy.entry("Long", strategy.long, qty = contracts)

strategy.exit("Exit", from_entry = "Long", stop = intended_stop, limit = long_limit)

long_stop_price := intended_stop

long_limit_price := long_limit

trail_stop_long := intended_stop

entry_regime := regime

if short_condition and strategy.position_size >= 0

intended_stop = swing_high + atr_multiplier * atr_val

stop_distance_points = intended_stop - close

risk_per_contract = stop_distance_points * syminfo.pointvalue

contracts = math.floor(risk_per_trade / risk_per_contract)

contracts := contracts > 0 ? contracts : 1

contracts := math.min(contracts, max_contracts)

short_limit = close - stop_distance_points * 2

strategy.entry("Short", strategy.short, qty = contracts)

strategy.exit("Exit", from_entry = "Short", stop = intended_stop, limit = short_limit)

short_stop_price := intended_stop

short_limit_price := short_limit

trail_stop_short := intended_stop

entry_regime := regime

if strategy.position_size > 0

if close > long_limit_price * 0.5

trail_stop_long := math.max(trail_stop_long, close - atr_val * atr_multiplier)

strategy.exit("Long Trailing Stop", from_entry = "Long", stop = trail_stop_long)

if strategy.position_size < 0

if close < short_limit_price * 0.5

trail_stop_short := math.min(trail_stop_short, close + atr_val * atr_multiplier)

strategy.exit("Short Trailing Stop", from_entry = "Short", stop = trail_stop_short)

if strategy.position_size == 0

long_stop_price := na

long_limit_price := na

short_stop_price := na

short_limit_price := na

// D=====================================================Z

// 10. VISUALIZATION==Z

// D=====================================================Z

bgcolor(regime == 1 ? color.new(color.green, 85) :

regime == 2 ? color.new(color.orange, 85) :

regime == 3 ? color.new(color.red, 85) :

regime == 4 ? color.new(color.gray, 85) :

color.new(color.navy, 85))

plotshape(long_condition, style=shape.triangleup, location=location.belowbar, color=color.green, size=size.small, title="Long Signal")

plotshape(short_condition, style=shape.triangledown, location=location.abovebar, color=color.red, size=size.small, title="Short Signal")

plot(ma_fast, "Fast MA", color=color.new(color.blue, 0), linewidth=2)

plot(ma_slow, "Slow MA", color=color.new(color.red, 0), linewidth=2)

plot(strategy.position_size > 0 ? long_stop_price : na, "Long Stop", color=color.new(color.red, 0), style=plot.style_linebr)

plot(strategy.position_size > 0 ? long_limit_price : na, "Long Target", color=color.new(color.green, 0), style=plot.style_linebr)

plot(strategy.position_size < 0 ? short_stop_price : na, "Short Stop", color=color.new(color.red, 0), style=plot.style_linebr)

plot(strategy.position_size < 0 ? short_limit_price : na, "Short Target", color=color.new(color.green, 0), style=plot.style_linebr)

// D=====================================================Z

// 11. DASHBOARD: METRICS TABLE (Bottom-Left)=Z

// D=====================================================Z

var table dashboard = table.new(position.bottom_left, 2, 13, bgcolor=color.new(#000000, 29), border_color=color.rgb(80,80,80), border_width=1)

if barstate.islast

table.cell(dashboard, 0, 0, "⚡(DAFE) AI Adaptive Regime™", text_color=color.rgb(96,8,118), text_size=size.small)

modeStr = pause_trading ? "Paused" : "Active"

table.cell(dashboard, 0, 1, "Mode:", text_color=color.white, text_size=size.small)

table.cell(dashboard, 1, 1, modeStr, text_color=color.white, text_size=size.small)

trendText = trend_dir == 1 ? "Bullish" : trend_dir == -1 ? "Bearish" : "Neutral"

table.cell(dashboard, 0, 2, "Trend:", text_color=color.white, text_size=size.small)

table.cell(dashboard, 1, 2, trendText, text_color=trend_dir == 1 ? color.green : trend_dir == -1 ? color.red : color.gray, text_size=size.small)

table.cell(dashboard, 0, 3, "ATR:", text_color=color.white, text_size=size.small)

table.cell(dashboard, 1, 3, str.tostring(atr_val, "#.##"), text_color=color.white, text_size=size.small)

table.cell(dashboard, 0, 4, "ATR Avg:", text_color=color.white, text_size=size.small)

table.cell(dashboard, 1, 4, str.tostring(atr_avg, "#.##"), text_color=color.white, text_size=size.small)

table.cell(dashboard, 0, 5, "Volume Spike:", text_color=color.white, text_size=size.small)

table.cell(dashboard, 1, 5, vol_spike ? "YES" : "NO", text_color=vol_spike ? color.green : color.red, text_size=size.small)

table.cell(dashboard, 0, 6, "RSI:", text_color=color.white, text_size=size.small)

table.cell(dashboard, 1, 6, str.tostring(rsi_val, "#.##"), text_color=color.white, text_size=size.small)

rsiCondText = rsi_val < 30 ? "Oversold" : rsi_val > 70 ? "Overbought" : "Neutral"

table.cell(dashboard, 0, 7, "RSI Cond:", text_color=color.white, text_size=size.small)

table.cell(dashboard, 1, 7, rsiCondText, text_color=color.white, text_size=size.small)

table.cell(dashboard, 0, 8, "HTF RSI:", text_color=color.white, text_size=size.small)

table.cell(dashboard, 1, 8, str.tostring(htf_rsi, "#.##"), text_color=color.white, text_size=size.small)

htfTrendText = htf_trend_bull ? "Bullish" : htf_trend_bear ? "Bearish" : "Neutral"

table.cell(dashboard, 0, 9, "HTF Trend:", text_color=color.white, text_size=size.small)

table.cell(dashboard, 1, 9, htfTrendText, text_color=htf_trend_bull ? color.green : htf_trend_bear ? color.red : color.gray, text_size=size.small)

lastSignal = long_condition ? "Buy" : short_condition ? "Sell" : "None"

table.cell(dashboard, 0, 10, "Last Signal:", text_color=color.white, text_size=size.small)

table.cell(dashboard, 1, 10, lastSignal, text_color=long_condition ? color.green : short_condition ? color.red : color.white, text_size=size.small)

table.cell(dashboard, 0, 11, "Regime:", text_color=color.white, text_size=size.small)

table.cell(dashboard, 1, 11, regime_name, text_color=color.white, text_size=size.small)

table.cell(dashboard, 0, 12, "Bull Score:", text_color=color.white, text_size=size.small)

table.cell(dashboard, 1, 12, str.tostring(bull_score, "#.##"), text_color=color.white, text_size=size.small)

// D=====================================================Z

// REGIME CONDITIONS

// D=====================================================Z

var table debug_table = table.new(position.top_right, 2, 5, bgcolor=color.new(#000000, 50), border_color=color.rgb(80,80,80), border_width=1)

if barstate.islast

table.cell(debug_table, 0, 0, "Regime Conditions", text_color=color.rgb(96,8,118), text_size=size.small)

table.cell(debug_table, 0, 1, "ADX:", text_color=color.white, text_size=size.small)

table.cell(debug_table, 1, 1, str.tostring(adx_val, "#.##"), text_color=color.white, text_size=size.small)

table.cell(debug_table, 0, 2, "BB Width Ratio:", text_color=color.white, text_size=size.small)

table.cell(debug_table, 1, 2, str.tostring(bb_width / bb_width_avg, "#.##"), text_color=color.white, text_size=size.small)

table.cell(debug_table, 0, 3, "ATR Ratio:", text_color=color.white, text_size=size.small)

table.cell(debug_table, 1, 3, str.tostring(atr_val / atr_avg, "#.##"), text_color=color.white, text_size=size.small)

table.cell(debug_table, 0, 4, "Range Ratio:", text_color=color.white, text_size=size.small)

table.cell(debug_table, 1, 4, str.tostring(range_ratio, "#.##"), text_color=color.white, text_size=size.small)

// --- Bollinger Bands Visuals ---Z

p_bb_basis = plot(bb_basis, title="BB Basis", color=color.new(#ffffff, 50), linewidth=1)

p_bb_upper = plot(bb_upper, title="BB Upper", color=color.new(#4caf4f, 45), linewidth=2)

p_bb_lower = plot(bb_lower, title="BB Lower", color=color.new(#ff5252, 45), linewidth=2)

fill(p_bb_upper, p_bb_lower, color=color.new(#423645, 65))

//D=================================================================Z

// DASHBOARD: WATERMARK LOGO (Bottom-Right)

//D=================================================================Z

var table watermarkTable = table.new(position.bottom_right, 1, 1, bgcolor=color.rgb(0,0,0,80), border_color=color.rgb(0,50,137), border_width=1)

if barstate.islast

table.cell(watermarkTable, 0, 0, "⚡ Dskyz (DAFE) AI Adaptive Regime - Pro", text_color=color.rgb(96,8,118), text_size=size.normal)

// --- ALERTS ---Z

alertcondition(long_condition, title="Long Signal Alert", message="Enhanced Strategy Long Signal")

alertcondition(short_condition, title="Short Signal Alert", message="Enhanced Strategy Short Signal")