Sistema de combinação de estratégias de filtro RSI e SuperTrend: estrutura de negociação de reversão de momentum sob confirmação de tendência

RSI supertrend ATR TP SL

Visão geral

O sistema de combinação de estratégias de filtragem RSI e SuperTrend é uma estratégia de negociação quantitativa que combina o indicador técnico RSI (indicador de fraqueza relativa) com o filtro de tendência SuperTrend. A idéia central da estratégia é “não combater a tendência e, ao mesmo tempo, não ignorar os sinais de esgotamento do movimento”. A estratégia funciona em um período de 45 minutos, procurando principalmente sinais de reversão de venda e venda acima do RSI, mas apenas executa uma negociação quando a movimentação dos preços está de acordo com a direção da tendência confirmada pelo SuperTrend.

Princípio da estratégia

A lógica de operação da estratégia baseia-se principalmente na combinação de RSI e SuperTrend:

- Configuração do indicador RSI: O indicador RSI de 14 ciclos é usado, com a linha de superalimento definida como 65, e a linha de superalimento definida como 35.

- Configuração de SuperTrend: ATR calculado com base em 10 ciclos, com um múltiplo de 3.0, para determinar a direção da tendência de preços.

- Condição de entrada múltipla: quando o RSI se move para cima da zona de oversold, enquanto o SuperTrend indica uma tendência de mercado de touros ((o preço está acima da linha inferior)).

- Condições de entrada de cabeça vazia: quando o RSI se move para baixo da zona de sobrevenda, enquanto a SuperTrend indica uma tendência de mercado de baixa ((o preço está abaixo da linha de alta)).

- Gerenciamento de Risco: Configure um stop loss de 1% e um stop loss de 1,5% por transação, mantendo uma boa relação de risco/retorno.

A estratégia determina a tendência do mercado geral com o indicador SuperTrend e, em seguida, usa o indicador RSI para procurar oportunidades de reversão na direção da tendência. Esta abordagem evita a negociação de contra-balanço cego e melhora a qualidade do sinal, especialmente durante a fase de alta volatilidade. O período de 45 minutos fornece qualidade de sinal suficiente e mantém uma frequência de negociação razoável.

Vantagens estratégicas

Mecanismo de filtragem integrado: Combinando as condições de overbought e oversold do RSI com o filtro de direção do SuperTrend, a estratégia é capaz de filtrar efetivamente o ruído do mercado e fornecer um sinal de entrada de maior qualidade, enquanto mantém uma taxa de vitória mais alta.

Controle de risco perfeito: a estratégia estabelece um stop loss definido (%) e um stop loss dinâmico (,5%) por transação, com uma relação de risco/retorno superior a 1,5, o que contribui para o crescimento estável do capital a longo prazo.

A estratégia inclui elementos de visualização de gráficos claros, incluindo áreas de fundo, linhas de stop/stop e bandas de tendência em tempo real, que são projetados para aumentar a velocidade e a clareza de decisões, facilitando a rápida identificação de sinais por parte dos comerciantes.

Adapta-se a mercados voláteis: em comparação com as estratégias tradicionais de RSI, o sistema não inverte cegamente em qualquer condição de mercado, mas concentra-se em capturar oscilações claras em tendências estruturadas, especialmente adequadas para negociações em fases de alta volatilidade.

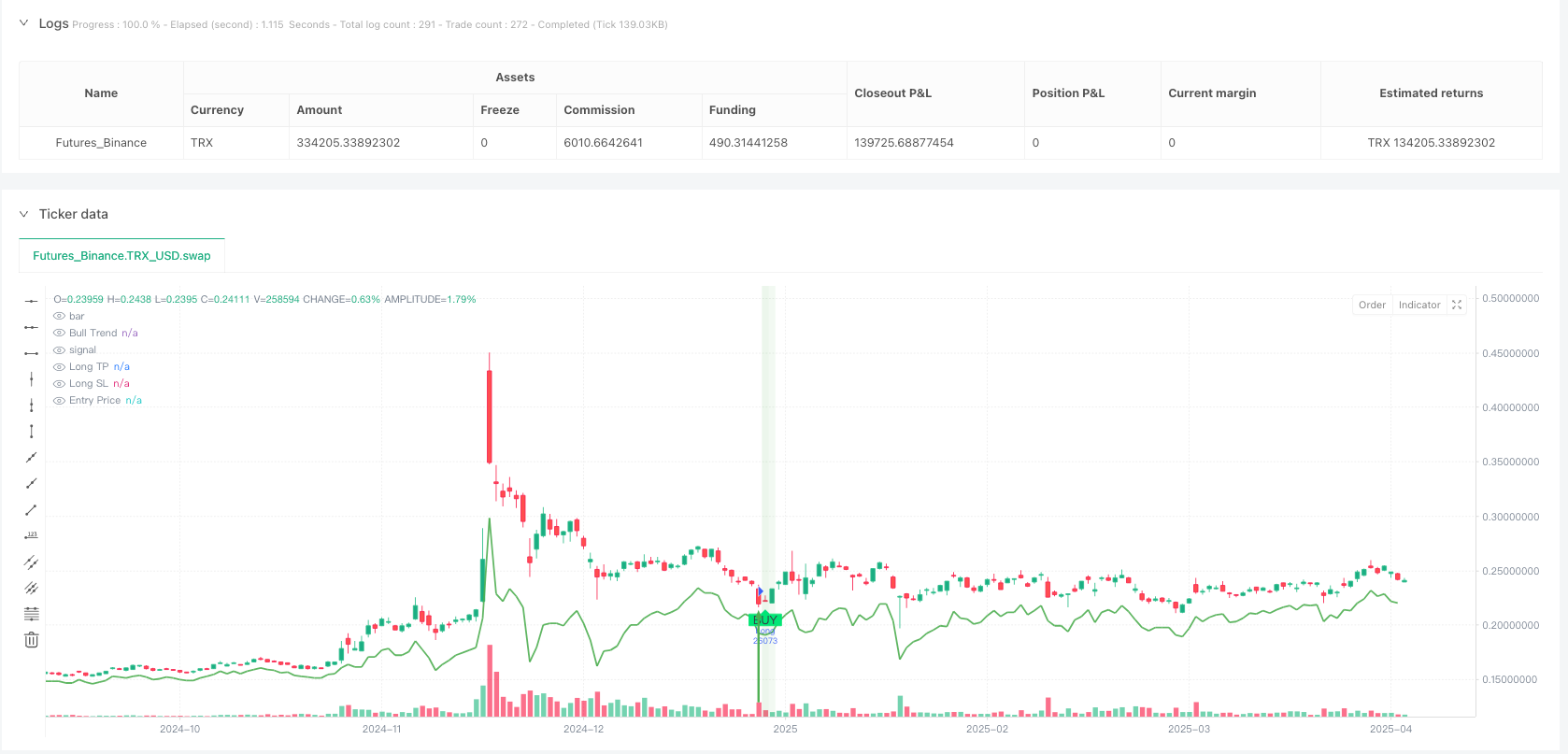

A estratégia apresentou um lucro total de +213.885 USDT em um período de 45 minutos, com 239 transações, com um máximo de retirada controlada de 15% e um fator de lucro de 1,12, apresentando um desempenho bastante robusto.

Risco estratégico

Desempenho fraco no mercado de choque: a estratégia é projetada principalmente para mercados de tendência, e pode gerar falsos sinais frequentes em situações de coleta horizontal ou de choque intervalo, resultando em perdas contínuas. É recomendado o uso de mecanismos de identificação de estrutura de mercado em situações de tendência clara ou o aumento de mecanismos de identificação de estrutura de mercado para filtrar sinais de mercado de choque.

O risco fixo do Stop Loss Set: O Stop Loss fixo de 1% pode ser pequeno demais em alguns mercados de alta volatilidade, resultando em um desencadeamento prematuro; e pode ser grande demais em mercados de baixa volatilidade. Recomenda-se ajustar o Stop Loss Ratio de acordo com a dinâmica de mercado de volatilidade, como o Stop Loss Adaptativo baseado no ATR.

Sensibilidade de parâmetros: O ciclo e o limiar do RSI, bem como o ciclo e o múltiplo do ATR do SuperTrend têm um impacto significativo no desempenho da estratégia. Diferentes mercados e prazos de tempo podem exigir diferentes configurações de parâmetros, e a otimização excessiva pode levar a um risco de sobreajuste.

Retardo na resposta à mudança de tendência: A SuperTrend apresenta um certo atraso como indicador de tendência, podendo não ser capaz de ajustar a direção em tempo hábil quando a tendência se reverte de repente, resultando em perdas potenciais. A capacidade de responder à mudança de tendência pode ser considerada para otimizar a resposta em combinação com indicadores de tendência mais sensíveis ou análise de comportamento de preços.

Falta de confirmação de volume de transação: As estratégias existentes dependem apenas de indicadores de preços, sem considerar as mudanças de volume de transação, o que pode reduzir a confiabilidade do sinal. Recomenda-se a adição de mecanismos de confirmação de volume de transação para melhorar a qualidade do sinal de entrada.

Direção de otimização da estratégia

Integração de análise de múltiplos prazos: pode ser adicionada a confirmação de tendências em prazos mais altos (como 4 horas ou dia) para garantir que a direção da negociação esteja de acordo com a tendência maior. Esta abordagem “de cima para baixo” pode aumentar significativamente a chance de vitória da estratégia, especialmente perto de pontos de mudança de mercado. A implementação pode ser a adição de julgamentos de SuperTrend em prazos altos como condição de filtragem adicional.

Desenho de parâmetros adaptativos: pode-se ajustar o limiar de overbought/oversold do RSI e o múltiplo do SuperTrend com base na dinâmica da volatilidade do mercado. Por exemplo, pode-se expandir a faixa de limiar do RSI em mercados de alta volatilidade (como 30-70) e estreitar o limiar em mercados de baixa volatilidade (como 40-60). Isso pode ser feito calculando a volatilidade histórica e configurando um limiar dinâmico.

Adicionar a análise de volume de transação: integrar o indicador de volume de transação na estratégia para garantir que haja uma participação de mercado suficiente quando o sinal ocorre. Por exemplo, pode-se exigir que o volume de transação no momento da ruptura do RSI seja maior do que a média dos N ciclos anteriores, para filtrar falsas rupturas de baixo volume de transação.

Identificação da estrutura do mercado: a adição de componentes de análise da estrutura do mercado, como a identificação de níveis de suporte/resistência ou de configuração de preços, ajuda a estratégia a reduzir a frequência de negociação em mercados de turbulência ou a aumentar a precisão de entrada em mercados de tendência. Isso pode ser feito analisando padrões de altos e baixos ou usando outros indicadores da estrutura do mercado.

Optimizar o gerenciamento de fundos: Implementar o gerenciamento de posições dinâmicas, ajustando o tamanho das posições de cada transação de acordo com a intensidade do sinal, a volatilidade do mercado e o desempenho da conta. Por exemplo, pode-se aumentar gradualmente as posições após uma série de ganhos e reduzir as posições após uma série de perdas, para proteger os fundos e otimizar o retorno.

Resumir

O sistema de combinação de estratégias de filtragem RSI e SuperTrend é uma estrutura de negociação altamente eficiente que combina a inversão de momentum com a confirmação de tendência. Capturar potenciais sinais de reversão por meio do indicador RSI e, ao mesmo tempo, usar a SuperTrend para garantir que a direção da negociação esteja de acordo com a tendência principal, aumenta efetivamente a qualidade do sinal de entrada. A estratégia define parâmetros razoáveis de gerenciamento de risco (stop loss de 1% e stop loss de 1.5%) e possui uma interface visível clara para uma decisão rápida.

A estratégia tem um bom desempenho em mercados de tendência e é adequada para os comerciantes que buscam sinais de entrada mecanizados, além de fornecer uma base sólida para a negociação automatizada. No entanto, a estratégia pode ter um fraco desempenho em mercados de turbulência e deve ter em conta a sensibilidade dos parâmetros e a resposta tardia às mudanças de tendência.

As melhorias futuras incluem a integração de análises de multi-quadros temporais, o design de parâmetros de adaptação, a adição de confirmação de volume de transações, a capacidade de identificação da estrutura do mercado e a melhoria do sistema de gestão de fundos. Estas melhorias irão aumentar ainda mais a robustez e a adaptabilidade da estratégia, permitindo que ela permaneça competitiva em vários cenários de mercado.

Com a compreensão profunda e a aplicação racional deste quadro de estratégias, os comerciantes podem efetivamente capturar oportunidades de negociação de alta qualidade no mercado, mantendo o controle do risco e alcançando rendimentos comerciais estáveis a longo prazo.

/*backtest

start: 2024-04-21 00:00:00

end: 2025-04-20 00:00:00

period: 1d

basePeriod: 1d

exchanges: [{"eid":"Futures_Binance","currency":"TRX_USD"}]

*/

//@version=5

strategy("RSI + SuperTrend Filter Strategy (45m BTCUSDT)", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=100)

// === Inputs

rsiPeriod = input.int(14, "RSI Period")

rsiOverbought = input.int(65, "RSI Overbought")

rsiOversold = input.int(35, "RSI Oversold")

tpPerc = input.float(1.5, "TP %") / 100

slPerc = input.float(1.0, "SL %") / 100

atrPeriod = input.int(10, "SuperTrend ATR Period")

atrMult = input.float(3.0, "SuperTrend Multiplier")

// === RSI & SuperTrend

rsi = ta.rsi(close, rsiPeriod)

atr = ta.atr(atrPeriod)

hl2 = (high + low) / 2

upperBand = hl2 + atrMult * atr

lowerBand = hl2 - atrMult * atr

var int superDir = 1

superDir := close > lowerBand ? 1 : close < upperBand ? -1 : superDir[1]

isBull = superDir == 1

isBear = superDir == -1

// === Signals

longSignal = ta.crossover(rsi, rsiOversold) and isBull

shortSignal = ta.crossunder(rsi, rsiOverbought) and isBear

// === Entry/Exit

strategy.entry("Long", strategy.long, when=longSignal)

strategy.entry("Short", strategy.short, when=shortSignal)

longTP = close * (1 + tpPerc)

longSL = close * (1 - slPerc)

shortTP = close * (1 - tpPerc)

shortSL = close * (1 + slPerc)

strategy.exit("Long Exit", from_entry="Long", limit=longTP, stop=longSL)

strategy.exit("Short Exit", from_entry="Short", limit=shortTP, stop=shortSL)

// === Visuals — Beautiful Chart Enhancements ===

// SuperTrend Line

plot(superDir == 1 ? lowerBand : na, title="Bull Trend", color=color.new(color.green, 10), linewidth=2, style=plot.style_line)

plot(superDir == -1 ? upperBand : na, title="Bear Trend", color=color.new(color.red, 10), linewidth=2, style=plot.style_line)

// Buy/Sell Tags

plotshape(longSignal, title="BUY", location=location.belowbar, style=shape.labelup,

text="BUY", size=size.small, textcolor=color.black, color=color.new(color.lime, 0))

plotshape(shortSignal, title="SELL", location=location.abovebar, style=shape.labeldown,

text="SELL", size=size.small, textcolor=color.white, color=color.new(color.red, 0))

// Directional Arrows

plotarrow(longSignal ? 1 : na, colorup=color.new(color.green, 0), offset=-1)

plotarrow(shortSignal ? -1 : na, colordown=color.new(color.red, 0), offset=-1)

// Background Highlight

bgcolor(strategy.position_size > 0 ? color.new(color.green, 90) : na, title="Long BG")

bgcolor(strategy.position_size < 0 ? color.new(color.red, 90) : na, title="Short BG")

// TP & SL Lines

plot(strategy.position_size > 0 ? longTP : na, color=color.new(color.green, 0), title="Long TP", linewidth=1, style=plot.style_linebr)

plot(strategy.position_size > 0 ? longSL : na, color=color.new(color.red, 0), title="Long SL", linewidth=1, style=plot.style_linebr)

plot(strategy.position_size < 0 ? shortTP : na, color=color.new(color.green, 0), title="Short TP", linewidth=1, style=plot.style_linebr)

plot(strategy.position_size < 0 ? shortSL : na, color=color.new(color.red, 0), title="Short SL", linewidth=1, style=plot.style_linebr)

// Entry Price Line

plot(strategy.position_size != 0 ? strategy.position_avg_price : na, title="Entry Price", color=color.gray, style=plot.style_linebr, linewidth=1)

// === Optional: Light trade zone shading

longBg = longSignal ? color.new(color.green, 85) : na

shortBg = shortSignal ? color.new(color.red, 85) : na

bgcolor(longBg, title="Long Signal Highlight")

bgcolor(shortBg, title="Short Signal Highlight")

// === Alerts

alertcondition(longSignal, title="BUY Signal", message="RSI+Trend BUY Signal on {{ticker}}")

alertcondition(shortSignal, title="SELL Signal", message="RSI+Trend SELL Signal on {{ticker}}")