Visão geral

A estratégia de negociação de auto-adaptação de combinação de múltiplos sinais é um sistema de negociação quantitativa abrangente que combina vários indicadores de análise técnica para gerar sinais de negociação. A estratégia utiliza principalmente os três principais indicadores técnicos do EMA crossover, RSI overbought and oversold e MACD, e combina o filtro de volume de negociação e o mecanismo de confirmação de quadros de tempo mais elevados para formar um sistema de negociação completo. A estratégia também inclui um módulo de gerenciamento de risco, que usa um percentual fixo de stop loss, um stop loss e um tracking de stop loss ATR para controlar efetivamente o risco de cada transação.

Princípio da estratégia

O princípio central da estratégia é aumentar a precisão das decisões de negociação através da combinação de vários sinais de negociação. A implementação específica é a seguinte:

EMA sinal de cruzamento: Use o cruzamento do EMA rápido (default 9 cycle) e do EMA lento (default 21 cycle) para identificar mudanças de tendência. Um sinal de compra é gerado quando o EMA rápido atravessa o EMA lento e um sinal de venda quando o EMA rápido atravessa o EMA lento.

O RSI supera os sinais de compra e vendaO RSI usa um indicador relativamente forte (RSI) para identificar o estado de sobrecompra e sobrevenda do mercado. Quando o RSI é inferior a 30 (RSI padrão) é considerado como uma sobrevenda, gerando um sinal de compra; Quando o RSI é superior a 70 (RSI padrão) é considerado como uma sobrecompra, gerando um sinal de venda.

Sinais MACD: Use a linha principal do indicador MACD e a linha de sinal para confirmar a direção da tendência. Quando a linha principal do MACD atravessa a linha de sinal, gera um sinal de compra. Quando a linha principal do MACD atravessa a linha de sinal, gera um sinal de venda.

Logística de combinação de sinaisA estratégia oferece duas combinações - “Any” (trigga qualquer sinal) e “All” (trigga todos os sinais ativados ao mesmo tempo). No modo “Any”, apenas um sinal ativado é acionado para gerar um sinal de negociação; no modo “All”, todos os sinais ativados devem ser acionados ao mesmo tempo para gerar um sinal de negociação.

Mecanismo de filtragem:

- Filtro de volume de transação: garante que as transações sejam feitas apenas quando o volume de transações for superior à média móvel.

- Confirmação de Fases de Tempo Mais Altas: Usa EMAs de Fases de Tempo Mais Altas para confirmar a direção da tendência geral e só negocia quando a direção da tendência é consistente.

Gestão de posiçõesA estratégia utiliza o método de percentagem de fundos para determinar o tamanho da posição de cada transação, usando por defeito 10% da participação da conta.

Gestão de Riscos:

- Percentagem fixa de stop loss e stop loss

- ATR rastreamento de stop loss, usando múltiplos do ATR para definir o stop loss dinâmico

Vantagens estratégicas

Análise de sinal multidimensionalAo combinar vários indicadores técnicos, a estratégia permite analisar o mercado de diferentes perspectivas, reduzindo o impacto de falsos sinais e aumentando a confiabilidade das decisões de negociação.

Combinação de sinais flexíveisOs utilizadores podem escolher entre “Any” ou “All” para se adaptar a diferentes estilos de negociação e condições de mercado. Em mercados com maior volatilidade, o “All” pode reduzir os sinais errôneos; em tendências claras, o “Any” pode capturar oportunidades de forma mais sensível.

Mecanismos de filtragem em vários níveisO filtro de volume de transação e o mecanismo de confirmação de um período de tempo mais alto adicionam uma camada de verificação adicional, reduzindo efetivamente os sinais de transação errados, especialmente quando o mercado é ordenado horizontalmente.

Uma boa gestão de riscosA estratégia possui um sistema completo de controle de risco, incluindo um limite de perda percentual e um tracking de perda ATR, que pode ajustar automaticamente a posição de perda de acordo com as mudanças na volatilidade do mercado, protegendo efetivamente os fundos.

Alta personalizaçãoA estratégia permite que o usuário ajuste vários parâmetros, incluindo a duração do EMA, o RSI, os parâmetros MACD, etc., permitindo que o comerciante otimize de acordo com seu estilo de negociação e mercado-alvo.

Intuitivas e visuaisA estratégia fornece indicações gráficas claras, incluindo linhas EMA e setas de sinais de compra e venda, para ajudar os comerciantes a entender e avaliar os sinais de negociação de forma intuitiva.

Risco estratégico

Parâmetros de otimização excessivaParâmetros de otimização excessiva podem fazer com que a estratégia tenha um bom desempenho em testes históricos, mas um mau desempenho em transações reais (risco de sobre-ajuste). A solução é usar um ciclo de retorno suficientemente longo e realizar testes de robustez.

Conflito de sinaisEm certas condições de mercado, diferentes sinais podem ser contraditórios, causando confusão. Por exemplo, o EMA pode indicar uma tendência ascendente, enquanto o RSI já está na zona de supercompra. A solução é dar prioridade ao sinal claro ou usar o modo “All” para garantir a consistência.

Problemas de atrasoTodos os indicadores técnicos usados apresentam um certo grau de atraso, especialmente a EMA e a MACD. Em mercados de rápida mudança, isso pode levar a um momento de entrada ou saída pouco ideal. A solução é considerar um ciclo de indicadores mais curto ou combinar a análise do comportamento do preço.

Limites de adaptabilidade do mercadoA estratégia funciona melhor em mercados com tendências evidentes, mas pode gerar mais sinais errados em mercados com oscilações intercalares. A solução é adicionar filtros de intensidade de tendência ou suspender a negociação quando um mercado com oscilações é identificado.

Risco financeiroEmbora a estratégia inclua um mecanismo de stop loss, em condições de mercado extremas (por exemplo, queda de capital ou falta de liquidez), o stop loss pode não ser executado como esperado. A solução é reduzir adequadamente a proporção de capital por transação e usar uma configuração de stop loss mais conservadora.

Direção de otimização da estratégia

Adicionado filtro de força de tendênciaA adição de ADX ou indicadores semelhantes para medir a força da tendência e negociar somente quando a tendência é clara pode reduzir significativamente os falsos sinais em mercados de turbulência. Esta melhoria pode resolver o problema de que as estratégias são fáceis de produzir sinais errados em mercados de risco.

Aumentar o filtro de tempoA adição de um filtro de tempo pode evitar a negociação em períodos de baixa eficiência. Por exemplo, pode evitar períodos de alta volatilidade de abertura e fechamento do mercado, ou atividade apenas em determinados períodos de negociação.

Ajuste de parâmetros dinâmicosAjuste automático dos parâmetros do indicador com base na volatilidade do mercado. Por exemplo, prolongar o ciclo EMA em um ambiente de alta volatilidade e reduzir o ciclo em um ambiente de baixa volatilidade. Esse ajuste adaptativo pode melhorar a capacidade de adaptação da estratégia em diferentes condições de mercado.

Adição de componentes de aprendizagem de máquinaIntrodução de algoritmos de aprendizagem de máquina para otimizar a distribuição de peso de sinais e a importância de ajustar os sinais de acordo com a dinâmica de desempenho histórico. Isso permite que a estratégia ajuste automaticamente sua lógica de decisão conforme as condições de mercado mudam.

Melhorias na gestão de posiçõesRealizar um ajuste de posição baseado na volatilidade, aumentando a posição em um ambiente de baixa volatilidade e reduzindo a posição em um ambiente de alta volatilidade. Isso pode aumentar a eficiência do uso de fundos, mantendo o risco relativamente constante.

Adição de filtros básicosPara alguns mercados, a combinação de indicadores fundamentais (como a temporada de resultados, a divulgação de dados econômicos, etc.) pode evitar a negociação antes e depois de eventos de incerteza significativa, reduzindo o risco potencial.

Melhorar a estratégia de stop lossO principal objetivo é o de: Realizar um stop loss inteligente baseado em pontos de suporte e resistência, e não apenas em porcentagens fixas ou múltiplos de ATR. Esta abordagem pode ser melhor adaptada à estrutura do mercado, evitando o prejuízo desnecessário causado pelo ruído do mercado.

Resumir

A estratégia de negociação de portfólio de múltiplos sinais é um sistema de negociação abrangente e flexível que fornece sinais de negociação relativamente confiáveis através da combinação de vários indicadores técnicos e mecanismos de filtragem. A vantagem central da estratégia reside na sua capacidade de análise abrangente e no sistema de gerenciamento de risco perfeito, que permite manter uma certa eficácia em diferentes condições de mercado.

No entanto, a estratégia também apresenta alguns riscos e limitações inerentes, como o excesso de otimização de parâmetros e o atraso de sinais. A robustez e adaptabilidade da estratégia podem ser aumentadas ainda mais pela implementação da direção de otimização recomendada, especialmente o aumento dos filtros de intensidade de tendência e a realização de ajustes de parâmetros dinâmicos.

Em última análise, por mais perfeita que seja a estratégia, ela precisa ser adaptada ao ambiente de mercado e aos objetivos de negociação individuais. A monitorização contínua do desempenho da estratégia, bem como a avaliação e otimização regulares, são a chave para a eficácia da estratégia a longo prazo. A estratégia fornece um bom ponto de partida para os comerciantes de quantificação, que podem ser desenvolvidos em sistemas de negociação mais complexos e personalizados.

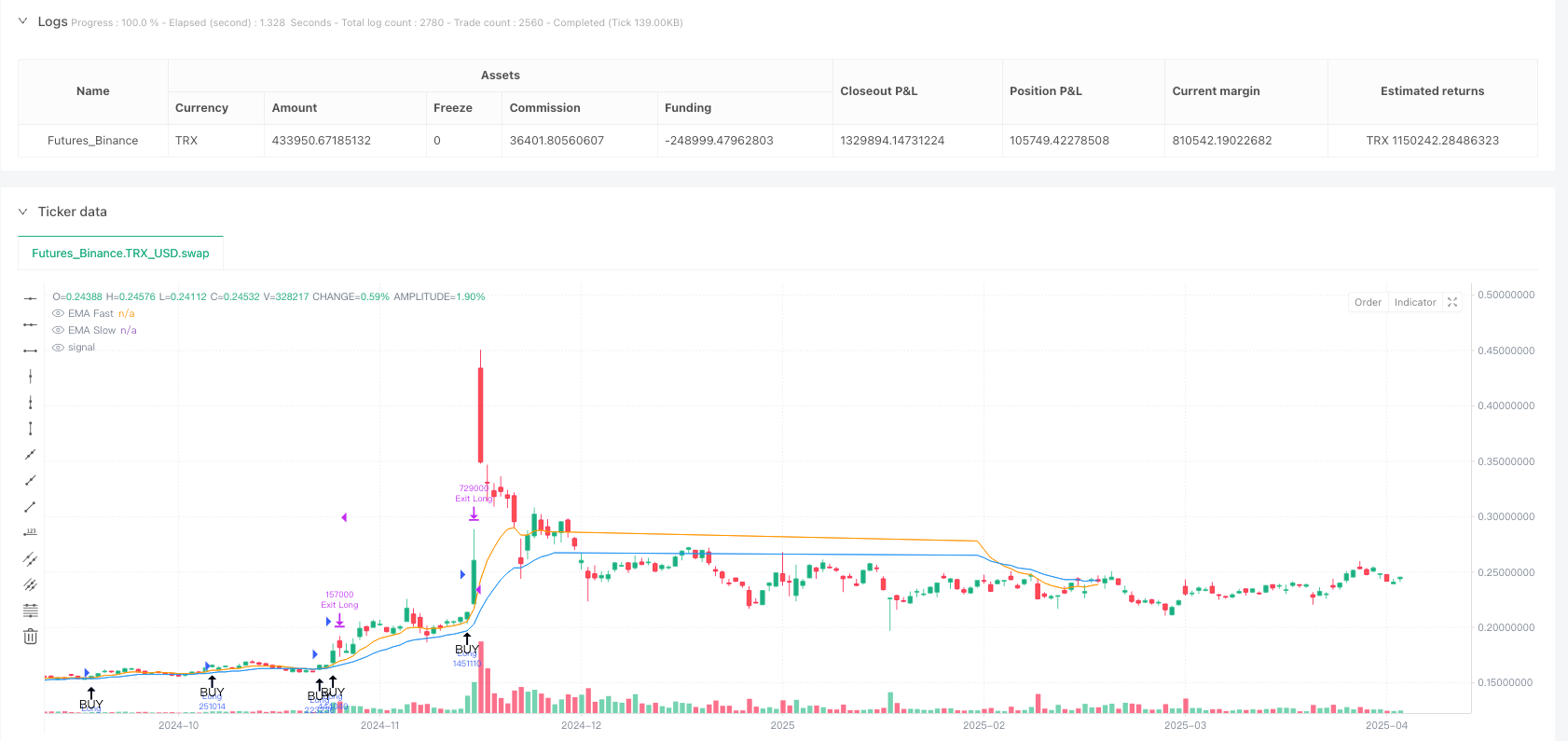

/*backtest

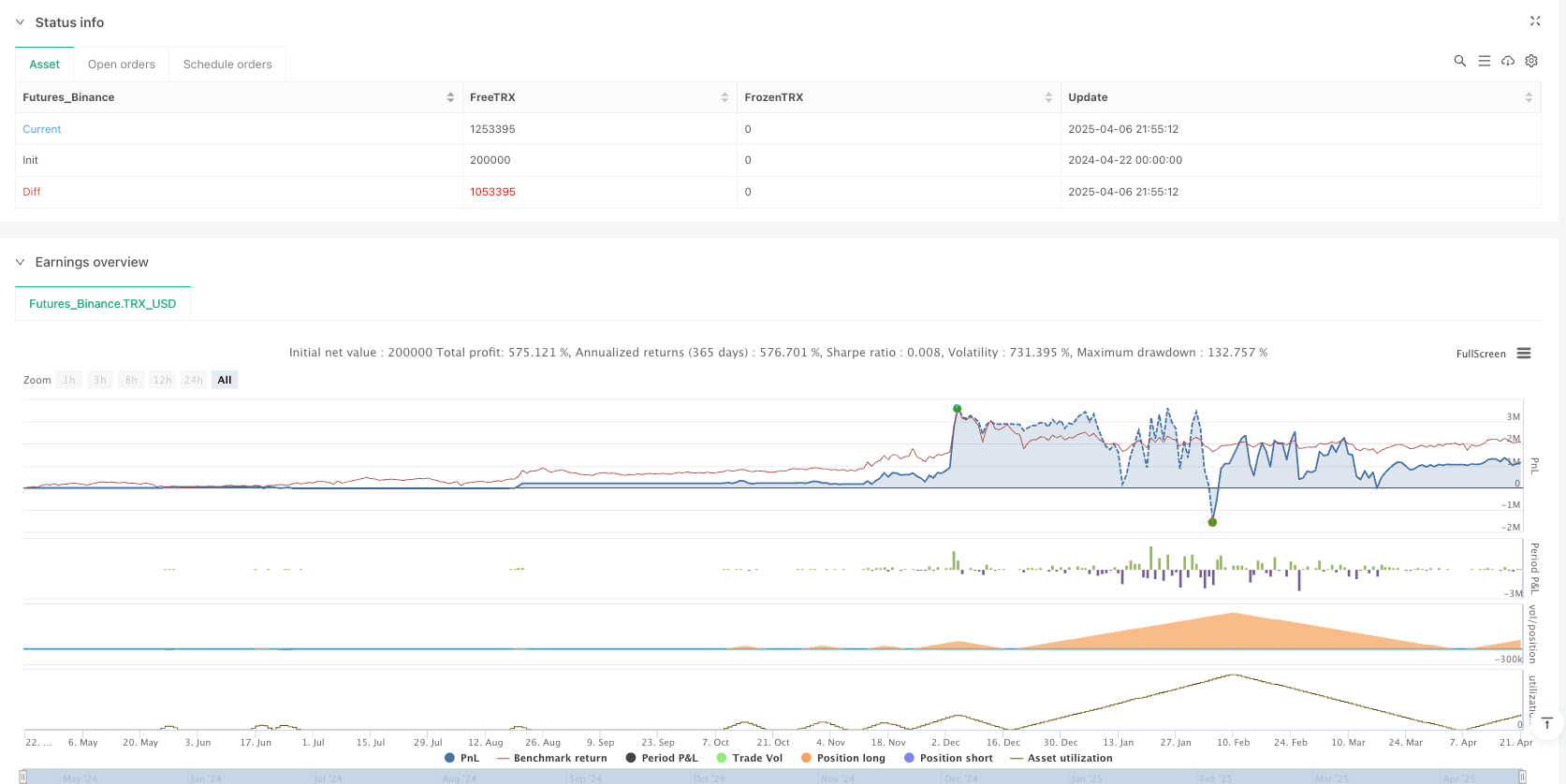

start: 2024-04-22 00:00:00

end: 2025-04-21 00:00:00

period: 1d

basePeriod: 1d

exchanges: [{"eid":"Futures_Binance","currency":"TRX_USD"}]

*/

//@version=5

strategy("Full‑Featured Multi‑Signal Strategy By Andi Tan", overlay=true)

// === POSITION SIZE ===

posPct = input.float(10, "Position Size (% Equity)", minval=0.1, step=0.1)

// === INPUTS SIGNALS ===

useEMA = input.bool(true, "Enable EMA Crossover")

emaFastLen = input.int(9, "EMA Fast Length", minval=1)

emaSlowLen = input.int(21, "EMA Slow Length", minval=1)

useRSI = input.bool(true, "Enable RSI Signal")

rsiLen = input.int(14, "RSI Length", minval=1)

rsiOB = input.int(70, "RSI Overbought", minval=50, maxval=100)

rsiOS = input.int(30, "RSI Oversold", minval=0, maxval=50)

useMACD = input.bool(true, "Enable MACD Signal")

macdFast = input.int(12, "MACD Fast Length", minval=1)

macdSlow = input.int(26, "MACD Slow Length", minval=1)

macdSig = input.int(9, "MACD Signal Length", minval=1)

mode = input.string("Any", "Signal Combination", options=["Any","All"])

showArrows = input.bool(true, "Show Buy/Sell Arrows")

// === RISK MANAGEMENT ===

slPct = input.float(1.0, "Stop‑Loss (%)", minval=0) / 100

tpPct = input.float(2.0, "Take‑Profit (%)", minval=0) / 100

useTrail = input.bool(true, "Enable ATR Trailing Stop")

atrLen = input.int(14, "ATR Length", minval=1)

trailMul = input.float(1.5, "ATR Multiplier", minval=0.1)

// === FILTERS ===

useVolFilt = input.bool(true, "Enable Volume Filter")

volLen = input.int(20, "Volume MA Length", minval=1)

useHigherTF = input.bool(true, "Enable Higher‑TF Confirmation")

higherTF = input.string("60", "Higher‑TF Timeframe", options=["5","15","60","240","D","W"])

// === CALCULATIONS ===

// EMA crossover

emaFast = ta.ema(close, emaFastLen)

emaSlow = ta.ema(close, emaSlowLen)

emaUp = ta.crossover(emaFast, emaSlow)

emaDown = ta.crossunder(emaFast, emaSlow)

// RSI

rsiVal = ta.rsi(close, rsiLen)

rsiBuy = rsiVal < rsiOS

rsiSell = rsiVal > rsiOB

// MACD

[macdLine, macdSignal, _] = ta.macd(close, macdFast, macdSlow, macdSig)

macdBuy = ta.crossover(macdLine, macdSignal)

macdSell = ta.crossunder(macdLine, macdSignal)

// Combine base signals with if…else (bukan ternary terpecah)

var bool buyBase = false

var bool sellBase = false

if mode == "Any"

buyBase := (useEMA and emaUp) or (useRSI and rsiBuy) or (useMACD and macdBuy)

sellBase := (useEMA and emaDown) or (useRSI and rsiSell) or (useMACD and macdSell)

else

buyBase := ((not useEMA) or emaUp) and ((not useRSI) or rsiBuy) and ((not useMACD) or macdBuy)

sellBase := ((not useEMA) or emaDown) and ((not useRSI) or rsiSell) and ((not useMACD) or macdSell)

// Volume filter

volMA = ta.sma(volume, volLen)

buyF = buyBase and (not useVolFilt or volume > volMA)

sellF = sellBase and (not useVolFilt or volume > volMA)

// ——— HIGHER‑TF EMA (dipanggil di top‑scope) ———

htEMA = request.security(syminfo.tickerid, higherTF, ta.ema(close, emaSlowLen))

// Final buy/sell signals

buySignal = buyF and (not useHigherTF or close > htEMA)

sellSignal = sellF and (not useHigherTF or close < htEMA)

// ATR untuk trailing

atrVal = ta.atr(atrLen)

// === ORDERS ===

if buySignal

float qty = (strategy.equity * posPct/100) / close

strategy.entry("Long", strategy.long, qty=qty)

if sellSignal

float qty = (strategy.equity * posPct/100) / close

strategy.entry("Short", strategy.short, qty=qty)

strategy.exit("Exit Long", from_entry="Long",

loss=slPct * close, profit=tpPct * close,

trail_points = useTrail ? atrVal * trailMul : na)

strategy.exit("Exit Short", from_entry="Short",

loss=slPct * close, profit=tpPct * close,

trail_points = useTrail ? atrVal * trailMul : na)

// === PLOTS ===

plot(useEMA ? emaFast : na, title="EMA Fast", color=color.orange)

plot(useEMA ? emaSlow : na, title="EMA Slow", color=color.blue)

plotshape(showArrows and buySignal, title="Buy", location=location.belowbar,

style=shape.arrowup, text="BUY")

plotshape(showArrows and sellSignal, title="Sell", location=location.abovebar,

style=shape.arrowdown, text="SELL")