Visão geral

Trata-se de uma estratégia de negociação quantitativa baseada na ruptura do intervalo de abertura do mercado de Nova York, combinando a confirmação de volume de transação e a média móvel do índice (EMA) como um filtro de tendência. A estratégia monitora a faixa de flutuação dos preços nos primeiros 15 minutos após a abertura do período de negociação de Nova York.

Princípio da estratégia

A estratégia baseia-se no conceito de que os intervalos de preços formados durante a abertura do mercado têm um significado importante de suporte e resistência psicológica. O princípio de funcionamento específico é o seguinte:

- Defina o intervalo de abertura: a estratégia registra os preços mais altos e mais baixos dentro de um período de tempo especificado (default 15 minutos) após a abertura do mercado de Nova York (09:30 AM), formando o intervalo de abertura (ORB).

- Breakout após a formação de uma faixa: quando o preço quebra o limite superior ou inferior da faixa após a formação da faixa de abertura, pode indicar a direção do movimento do preço do dia.

- Confirmação de tendência: a estratégia usa dois EMAs (default 20 e 50) como filtros de tendência para garantir que a direção da negociação esteja de acordo com a tendência geral.

- Confirmação de volume de transação: solicite um volume de transação significativamente maior do que o nível médio no momento da ruptura (default 1.3 vezes o volume de transação médio de 20 ciclos) para verificar a eficácia da ruptura.

- Gerenciamento de risco: utiliza níveis de stop loss e stop loss dinâmicos baseados no ATR, ajustando automaticamente os parâmetros de risco de acordo com a volatilidade do mercado.

Logística de geração de sinais de transação:

- Sinais múltiplos: preço quebra o limite superior do intervalo de abertura + preço acima de dois EMAs + confirmação de volume de transação

- Sinal de cabeça vazia: preço quebra o limite inferior da faixa de abertura + preço abaixo de dois EMAs + confirmação de volume de transação

Vantagens estratégicas

A estratégia é capaz de capturar os principais movimentos de preços no início do dia, gerados pela participação de investidores institucionais, que geralmente determinam a direção das negociações durante o dia.

Mecanismo de confirmação múltipla: a estratégia combina o mecanismo de confirmação tripla de ruptura de preço, direção da tendência e volume de transação, reduzindo significativamente o risco de falsas rupturas. Em particular, os requisitos de confirmação de volume de transação garantem que as transações sejam feitas apenas quando há participação suficiente no mercado.

Gerenciamento de risco dinâmico: Ao usar o ATR para ajustar dinamicamente os níveis de stop loss e stop loss, a estratégia é capaz de ajustar os parâmetros de risco de acordo com a inteligência da volatilidade do mercado atual, mantendo uma taxa de risco-receita consistente em diferentes ambientes de volatilidade.

Parâmetros flexíveis: A estratégia oferece vários parâmetros ajustáveis, incluindo a duração do intervalo de negociação, os requisitos de multiplicadores de volume de transação, o ciclo EMA e a configuração ATR, que permitem otimizar o desempenho da estratégia de acordo com diferentes variedades de negociação e ambiente de mercado.

Características de acompanhamento de tendências: Com o filtro EMA, a estratégia garante que as negociações sejam apenas na direção da tendência geral, aumentando a taxa de sucesso e a continuidade das negociações.

Risco estratégico

Risco de Falsa Breakout: Apesar de haver vários mecanismos de confirmação, o mercado pode reverter rapidamente após uma breakout, causando um disparo de stop loss. A solução é adicionar condições de filtragem adicionais, como a duração da confirmação de breakout ou requisitos de volume de transação mais rigorosos.

Efeito do ruído do mercado: especialmente em ambientes de mercado com alta volatilidade, os intervalos de abertura podem ser muito largos ou muito estreitos, afetando o desempenho da estratégia. Considere o uso de filtros de volatilidade, ajuste de parâmetros de estratégia ou suspenda a negociação em dias de volatilidade anormal.

Dependência de período específico: a estratégia depende fortemente do comportamento dos preços no período de abertura, podendo perder oportunidades de negociação em outros períodos de tempo. Pode-se considerar expandir para várias janelas de tempo ou incorporar outros sinais de negociação.

Sensibilidade de parâmetros: a performance da estratégia é mais sensível à escolha de parâmetros, especialmente o comprimento EMA e o múltiplo de volume de transação. Recomenda-se a otimização e o teste de parâmetros completos para encontrar uma combinação de parâmetros robusta.

Adaptabilidade ao cenário de mercado: em mercados de tendência pouco visíveis ou horizontais, a estratégia pode gerar mais perdas. Indicadores de intensidade de tendência (como o ADX) podem ser introduzidos como filtros adicionais ou os parâmetros da estratégia podem ser ajustados dinamicamente em diferentes cenários de mercado.

Direção de otimização da estratégia

Filtragem de tendências reforçada: a estratégia atual usa dois EMAs como filtros de tendências, e pode considerar a adição de ADX (indicador de tendências médias) para avaliar a força da tendência, e só negociar quando a tendência é clara. Isso reduzirá os falsos sinais nos mercados horizontais.

Trilha de volume de transação dinâmica: a estratégia atual usa um múltiplo de volume de transação fixo (,3 vezes) e pode ser considerada a necessidade de ajustar o volume de transação de acordo com a volatilidade do mercado ou a dinâmica do período de tempo, mantendo a sensibilidade apropriada em diferentes ambientes de mercado.

Mecanismo de confirmação de ruptura: pode-se adicionar condições de confirmação após a ruptura, como exigir que o preço permaneça em direção à ruptura por algum tempo após a ruptura (por exemplo, 5 minutos), ou usar a forma de linha K para confirmar, o que reduz o risco de falsa ruptura.

Optimizar as estratégias de stop/stop loss: As estratégias atuais usam o mesmo parâmetro de ATR para definir o stop e o stop loss. Pode-se considerar o uso de uma relação de risco/receita assimétrica (por exemplo, 1:2 ou 1:3) ou a implementação de estratégias de stop-loss dinâmicas, como o stop-loss móvel ou o lucro em lotes.

Filtro de tempo: devido às diferentes características de cada período de negociação, pode ser adicionado um filtro de tempo, evitando períodos de baixa liquidez ou de baixa volatilidade, como o almoço ou o final.

Classificação de estados de mercado: desenvolver modelos de classificação de estados de mercado para identificar diferentes ambientes de mercado (como tendências, turbulências, alta volatilidade, etc.) e definir diferentes parâmetros de estratégia ou regras de negociação para cada ambiente.

Análise de múltiplos prazos: introdução de um julgamento de tendências em prazos mais elevados, para garantir que a direção das negociações esteja em consonância com as tendências do mercado maior, aumentando a solidez da estratégia.

Resumir

A estratégia de breakout de período de abertura, combinada com a confirmação de volume de transação e a média móvel do índice, é um sistema de negociação quantitativa cuidadosamente projetado, que utiliza informações de preços-chave durante o período de abertura do mercado, combinando indicadores técnicos e dados de volume de transação, formando um quadro completo de decisão de negociação. A estratégia é especialmente adequada para capturar ações tendenciais do dia, reduzindo efetivamente o risco de falsos sinais por meio de mecanismos de confirmação múltipla.

A principal vantagem da estratégia reside na sua precisão na captação da dinâmica de abertura do mercado e na seleção rigorosa das condições de negociação, enquanto os riscos derivam principalmente da dependência e sensibilidade dos parâmetros em determinados períodos. A estratégia tem o potencial de aumentar ainda mais a sua robustez e adaptabilidade através da orientação de otimização sugerida, em particular, o reforço do filtro de tendências e o mecanismo de confirmação de rupturas.

Para os comerciantes quantitativos, esta estratégia oferece uma estrutura estruturada que permite o ajuste e a otimização flexíveis de acordo com diferentes ambientes de mercado e variedades de negociação. Acima de tudo, ela enfatiza a importância de combinar o comportamento de preços, volume de transação e análise de tendências, que são os alicerces de um sistema de negociação bem sucedido.

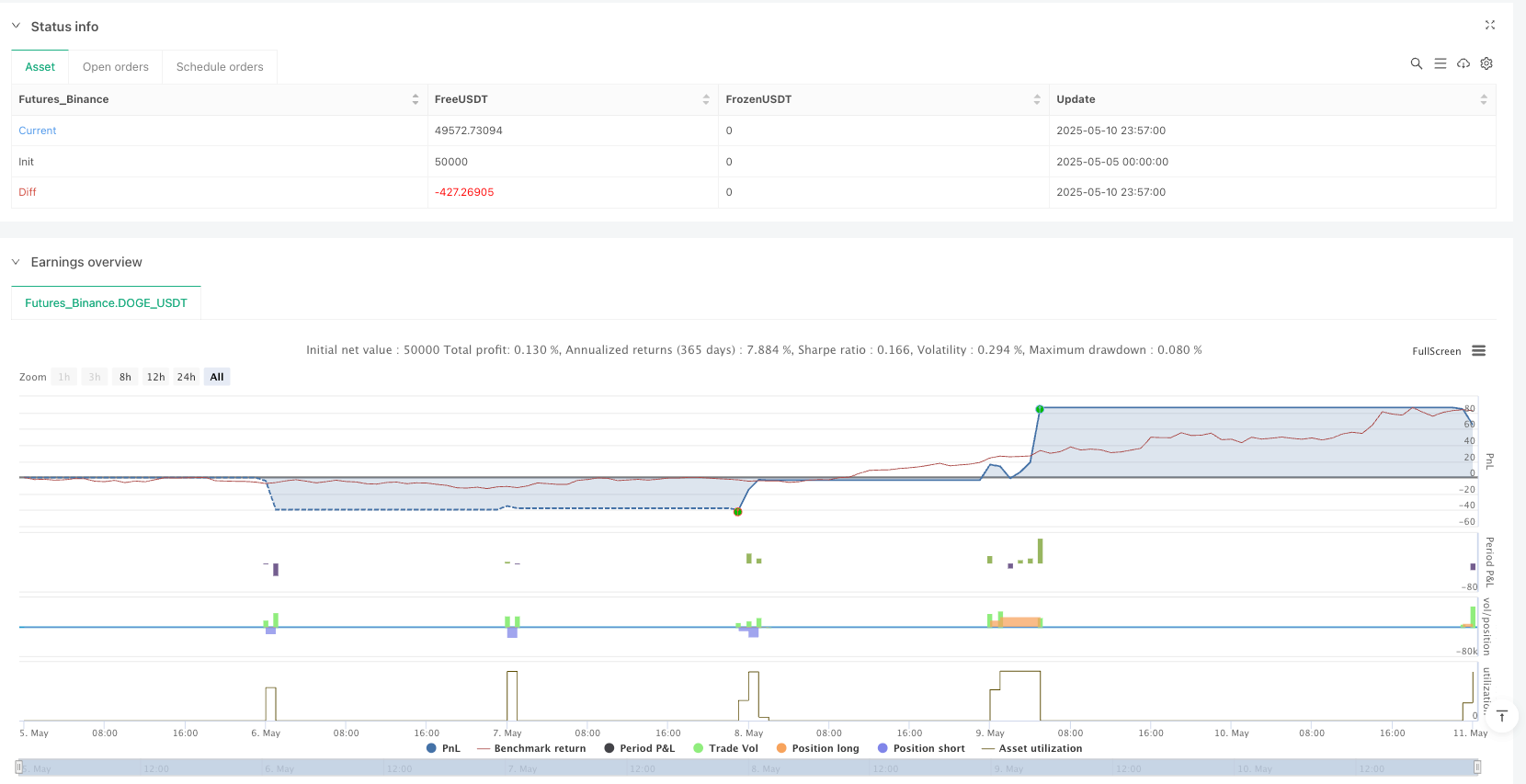

/*backtest

start: 2025-05-05 00:00:00

end: 2025-05-11 00:00:00

period: 3m

basePeriod: 3m

exchanges: [{"eid":"Futures_Binance","currency":"DOGE_USDT"}]

*/

//@version=5

strategy("ORB Strategy w/ Volume Confirmation & EMAs", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=10)

// INPUTS

rangeDuration = input.int(15, title="Opening Range Duration (minutes)", minval=1)

volumeMultiplier = input.float(1.3, title="Volume Confirmation Multiplier", minval=1.0)

atrLength = input.int(5, title="ATR Length")

atrMultiplier = input.float(1.5, title="ATR Multiplier for SL/TP")

emaShortLen = input.int(20, title="Short EMA Length")

emaLongLen = input.int(50, title="Long EMA Length")

// TIMESTAMPS FOR NY OPEN RANGE

startTime = timestamp("America/New_York", year, month, dayofmonth, 9, 30)

rangeEndTime = startTime + rangeDuration * 60 * 1000

// TRACK OPENING RANGE

var float orHigh = na

var float orLow = na

if time == startTime

orHigh := high

orLow := low

if time > startTime and time <= rangeEndTime

orHigh := math.max(orHigh, high)

orLow := math.min(orLow, low)

// reset next day

if time > rangeEndTime and ta.change(time("D"))

orHigh := na

orLow := na

// PLOT ORB LINES

plot(orHigh, color=color.green, title="ORB High", linewidth=2)

plot(orLow, color=color.red, title="ORB Low", linewidth=2)

// EMAs FOR TREND FILTER

emaShort = ta.ema(close, emaShortLen)

emaLong = ta.ema(close, emaLongLen)

plot(emaShort, color=color.blue, title="20-period EMA")

plot(emaLong, color=color.purple, title="50-period EMA")

// VOLUME CONFIRMATION

avgVol = ta.sma(volume, 20)

highVolOK = volume > avgVol * volumeMultiplier

// ATR FOR S/L AND T/P

atr = ta.atr(atrLength)

// ENTRY CONDITIONS

longCond = time > rangeEndTime

and close > orHigh

and close > emaShort

and close > emaLong

and highVolOK

shortCond = time > rangeEndTime

and close < orLow

and close < emaShort

and close < emaLong

and highVolOK

if (longCond)

strategy.entry("Long", strategy.long)

if (shortCond)

strategy.entry("Short", strategy.short)

// EXIT (ATR-BASED)

stopDist = atr * atrMultiplier

profitDist = atr * atrMultiplier

strategy.exit("Exit Long", from_entry="Long", stop=close - stopDist, limit=close + profitDist)

strategy.exit("Exit Short", from_entry="Short", stop=close + stopDist, limit=close - profitDist)