Estratégia de Reversão de Tendência Multiindicador e Sistema de Gestão de Risco Dinâmico ATR

RSI MACD ATR SMA VOLUME ANALYSIS Trend Reversal Tiered Exit Strategy

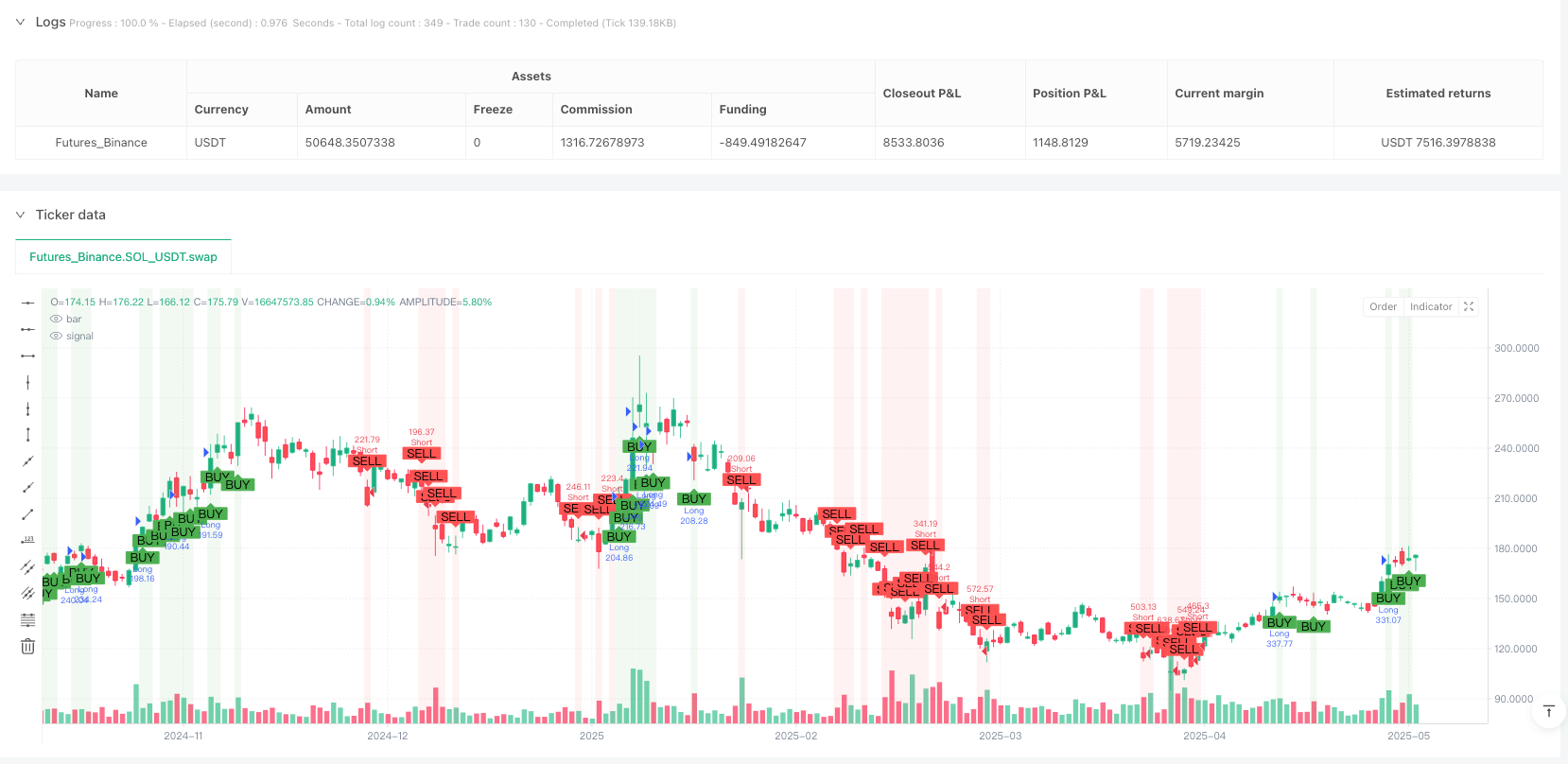

Visão geral

A estratégia de reversão de tendência de múltiplos indicadores com o sistema de gerenciamento de risco dinâmico ATR é uma estratégia de negociação quantitativa que combina vários indicadores técnicos, principalmente para capturar oportunidades de negociação através da identificação de sinais de reversão de tendência de mercado. A estratégia utiliza indicadores clássicos como RSI, MACD, volume de negociação e média móvel para análise multidimensional, para definir objetivos de stop loss e profit através do indicador de taxa de flutuação do ATR, para maximizar a gestão científica de risco e lucro.

Princípio da estratégia

O princípio central da estratégia é a identificação e captura precisa de pontos de reversão de tendências de mercado por meio da sincronização de vários indicadores, além de adotar uma abordagem de gerenciamento de risco dinâmico baseada na volatilidade do mercado.

Mecanismo de geração de sinal de entrada:

- Condições de entrada múltipla: RSI maior que 30 (fora da zona de oversold), linha MACD positiva (movimento de volume para o bullish), volume de transação maior que a média móvel de volume (confirmação de volume), preço de fechamento maior que a média móvel de 50 dias (confirmação de tendência ascendente)

- Condições de entrada em branco: RSI menor que 70 (fora da área de sobrecompra), linha MACD negativa (movimento de volume para a baixa), volume de transação maior que a média móvel de volume (confirmação de volume), preço de fechamento abaixo da média móvel de 50 dias (confirmação de tendência de queda)

Mecanismos de gestão de riscos:

- Baseado no ATR, configuração de stop loss: usa o ATR multiplicado (default 1.0) para calcular a distância de stop loss, adaptando-se automaticamente à volatilidade do mercado

- Estratégia de ganhos estratificados: configuração de duas metas de lucro (TP1 e TP2), baseadas em diferentes ATRs (default 1.5 e 2.5)

- Mecanismo de lucro parcial: 50% da posição em primeiro alvo ((TP1), posições restantes em segundo alvo ((TP2)

Sistema de visualização:

- Apresentação dinâmica do preço de entrada, do ponto de parada e do ponto de ganho alvo, para ajudar os comerciantes a avaliar intuitivamente a relação risco-retorno

- Configurar os sinais de negociação com sugestões visuais, incluindo a compra/venda de etiquetas e a mudança de cor de fundo

- Fornece um recurso de alerta para notificar os usuários quando um sinal de transação é acionado

Vantagens estratégicas

Mecanismo de confirmação multidimensional: a estratégia combina indicadores de momentum (RSI, MACD), análise de volume de transação e indicadores de tendência (SMA), formando uma perspectiva abrangente de observação do mercado, reduzindo significativamente os falsos sinais de ruptura e aumentando a precisão de entrada.

Gerenciamento de risco adaptativo: ajuste dinâmico dos pontos de parada e alvo através do ATR, permitindo que a estratégia se adapte inteligentemente às características de flutuação em diferentes ambientes de mercado, ampliando automaticamente a faixa de parada em mercados de alta volatilidade e apertando a faixa de parada em mercados de baixa volatilidade.

Mecanismo de lucro estratificado: design de lucro-alvo em dois níveis, bloqueando parte dos lucros no primeiro alvo, reduzindo o risco de retirada; por outro lado, maximizando o retorno potencial do mercado de tendências, mantendo parte das posições.

Interface visual intuitiva: os traders podem ver claramente os pontos de entrada, pontos de parada e objetivos de lucro, ajudando a avaliar rapidamente a taxa de retorno do risco e aumentando a disciplina e a confiança nas negociações.

Sistema de Alerta: A função de alerta embutida evita que o comerciante tenha que continuar a negociar, melhorando a praticidade da estratégia e a experiência do usuário.

Risco estratégico

Risco de atraso do indicador: Os indicadores técnicos como o RSI, MACD e as médias móveis usadas na estratégia são, por natureza, indicadores de atraso, que podem causar atrasos no sinal de entrada em mercados de rápida mudança, perdendo o melhor ponto de entrada ou emitindo sinais apenas após a reversão da tendência.

Risco de sobre-negociação: a combinação de indicadores múltiplos pode gerar sinais de cruzamento frequentes em mercados de volatilidade horizontal, resultando em sobre-negociação e erosão de comissões.

Sensibilidade de parâmetros: o desempenho da estratégia é altamente dependente da configuração de parâmetros de entrada do usuário, com grandes diferenças de parâmetros ótimos em diferentes ambientes de mercado, e a configuração inadequada de parâmetros pode afetar significativamente a performance da estratégia.

Trapa de volatilidade: O objetivo de stop loss e profit baseado na configuração do ATR pode não ser suficientemente flexível quando a volatilidade muda (por exemplo, antes ou depois da divulgação de uma notícia importante), resultando em um alcance de stop loss muito grande ou muito pequeno.

Diferenças entre a retrospectiva e o disco real: a estratégia que funciona bem na retrospectiva não garante que a negociação em disco seja tão boa, especialmente considerando fatores reais como pontos de deslizamento e atrasos de negociação.

Solução:

- Combinação de mais indicadores de liderança (como a forma dos preços, pontos de resistência de suporte) para identificar uma potencial reversão antecipadamente

- Aumentar os filtros de mercado e suspender a negociação em mercados ineficientes

- Estabelecer um sistema de otimização de parâmetros, ajustando periodicamente os parâmetros de acordo com a situação do mercado

- Introdução de mecanismos de detecção de anomalias de taxa de flutuação, suspensão de estratégias ou ajuste do ATR em caso de anomalias de taxa de flutuação

- Adotar uma gestão de posição mais conservadora no mercado real, verificando progressivamente a eficácia da estratégia

Direção de otimização da estratégia

Classificação de cenários de mercado e parâmetros de auto-adaptação: a estratégia atual usa a mesma configuração de parâmetros em todos os cenários de mercado. Pode-se considerar a introdução de um mecanismo de classificação de cenários de mercado (como classificação de taxa de flutuação, avaliação de força de tendência) para alternar automaticamente a combinação de parâmetros mais favoráveis em diferentes cenários de mercado. Isso pode adaptar-se melhor às mudanças periódicas do mercado e melhorar a robustez da estratégia.

Alteração das condições de entrada: pode-se melhorar a qualidade do sinal de entrada por meio do aumento da identificação da forma do preço, da confirmação da ruptura da resistência de suporte e outras condições de filtragem. Por exemplo, pode-se aumentar a correlação de suporte e resistência de uma posição de potencial reversão, reduzindo o falso sinal, por meio da adição de ferramentas como a faixa de Brin, o retorno de Fibonacci e outras.

Gerenciamento inteligente de perdas: o atual multiplicador ATR fixo pode ser atualizado para mecanismos de ajuste dinâmico, como o ajuste automático do multiplicador ATR de acordo com a porcentagem de flutuação histórica, a intensidade da tendência do mercado ou o período de tempo de negociação, permitindo um controle de risco mais preciso.

Estratégias de aumento de lucro: pode ser considerado para alcançar lucros em intervalos mais complexos e estratégias de stop loss móvel dinâmico, como o ajuste automático do segundo alvo quando a tendência se fortalece, ou iniciar o rastreamento de stop loss quando se quebra o nível crítico, maximizando os ganhos de capturar a tendência.

Filtro de tempo: introdução de análise de dimensões temporais, como evitar a divulgação de dados econômicos importantes, prestar especial atenção a períodos de variação anormal, como o período de transição trimestral, ou identificar os momentos de negociação mais ativos do dia, para aumentar a eficiência das negociações.

Melhoria na metodologia de feedback: adição de métodos de feedback avançados, como teste de simulação de Monte Carlo, análise de otimização de passo a passo, avaliação mais abrangente da estabilidade de desempenho da estratégia em diferentes cenários de mercado, criação de valores de expectativa mais saudáveis.

Resumir

A estratégia de reversão de tendência de múltiplos indicadores e o sistema de gerenciamento de risco dinâmico ATR é um sistema de negociação integrado que combina vários métodos clássicos de análise técnica, com confirmação sincronizada de RSI, MACD, volume de transação e médias móveis, capaz de identificar efetivamente oportunidades de reversão de tendência de mercado. A maior característica da estratégia é o seu sistema de gerenciamento de risco dinâmico baseado no ATR, que permite o ajuste automático do ponto de parada e do ponto de ganho alvo, permitindo que a estratégia se adapte às características voláteis de diferentes ambientes de mercado.

O mecanismo de esterilização da estratégia garante o bloqueio de uma parte dos lucros em tempo hábil, mas mantém o potencial de acompanhar as grandes tendências, refletindo o equilíbrio do conceito de gerenciamento de risco. A interface visual intuitiva e o sistema de alerta melhoram consideravelmente a prática e a experiência do usuário. Embora a estratégia ainda tenha riscos potenciais, como atraso de indicadores e sensibilidade a parâmetros, a solidez e a adaptabilidade da estratégia podem ser melhoradas com a orientação de otimização sugerida, como classificação do ambiente de mercado, gerenciamento inteligente de stop loss e filtros de tempo.

Em geral, trata-se de uma estratégia de negociação quantitativa de estrutura clara e lógica rigorosa, adequada para investidores que desejam realizar transações sistematizadas e disciplinadas com base na análise técnica. O design modular da estratégia também facilita o ajuste personalizado e a otimização em profundidade.

/*backtest

start: 2024-05-16 00:00:00

end: 2025-05-14 08:00:00

period: 1d

basePeriod: 1d

exchanges: [{"eid":"Futures_Binance","currency":"SOL_USDT"}]

*/

//@version=5

strategy("🔥 Smart Trend Reversal PRO (Stable TP/SL Visuals)", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=100)

// === USER INPUT ===

rsiPeriod = input.int(14, "RSI Period")

macdShort = input.int(12, "MACD Short")

macdLong = input.int(26, "MACD Long")

macdSignal = input.int(9, "MACD Signal")

volLength = input.int(20, "Volume MA Length")

atrLength = input.int(14, "ATR Length")

riskATR = input.float(1.0, "Stop Loss (ATR Multiplier)")

tp1ATR = input.float(1.5, "Take Profit 1 (ATR Multiplier)")

tp2ATR = input.float(2.5, "Take Profit 2 (ATR Multiplier)")

lineBars = input.int(30, "TP/SL Line Duration (bars)")

// === INDICATORS ===

rsi = ta.rsi(close, rsiPeriod)

[_, _, macdHist] = ta.macd(close, macdShort, macdLong, macdSignal)

volMA = ta.sma(volume, volLength)

atr = ta.atr(atrLength)

smaClose = ta.sma(close, 50) // Smoothing for market trend

// === ENTRY CONDITIONS ===

longCond = rsi > 30 and macdHist > 0 and volume > volMA and close > smaClose

shortCond = rsi < 70 and macdHist < 0 and volume > volMA and close < smaClose

// === PERSISTENT VARIABLES ===

var float entryPrice = na

var float stopLoss = na

var float takeProfit1 = na

var float takeProfit2 = na

var int entryBar = na

var bool tradeActive = false

// Line/Label handles

var line lineSL = na

var line lineTP1 = na

var line lineTP2 = na

var label labelSL = na

var label labelTP1 = na

var label labelTP2 = na

// === CLEAN UP BEFORE NEW TRADE ===

if (longCond or shortCond)

if tradeActive

tradeActive := false

// === LONG ENTRY ===

if (longCond)

entryPrice := close

stopLoss := close - riskATR * atr

takeProfit1 := close + tp1ATR * atr

takeProfit2 := close + tp2ATR * atr

entryBar := bar_index

tradeActive := true

strategy.entry("Long", strategy.long)

strategy.exit("TP1", from_entry="Long", qty_percent=50, limit=takeProfit1, stop=stopLoss)

strategy.exit("TP2", from_entry="Long", qty_percent=100, limit=takeProfit2, stop=stopLoss)

// === SHORT ENTRY ===

if (shortCond)

entryPrice := close

stopLoss := close + riskATR * atr

takeProfit1 := close - tp1ATR * atr

takeProfit2 := close - tp2ATR * atr

entryBar := bar_index

tradeActive := true

strategy.entry("Short", strategy.short)

strategy.exit("TP1", from_entry="Short", qty_percent=50, limit=takeProfit1, stop=stopLoss)

strategy.exit("TP2", from_entry="Short", qty_percent=100, limit=takeProfit2, stop=stopLoss)

// === SIGNAL MARKERS ===

// Green for Long Entry, Red for Short Entry

plotshape(longCond, location=location.belowbar, style=shape.labelup, color=color.green, text="BUY", size=size.small)

plotshape(shortCond, location=location.abovebar, style=shape.labeldown, color=color.red, text="SELL", size=size.small)

// === Trend Background Coloring (LuxAlgo Style) ===

bgcolor(longCond ? color.new(color.green, 90) : na)

bgcolor(shortCond ? color.new(color.red, 90) : na)

// === ALERTS ===

alertcondition(longCond, title="Buy Signal", message="Long signal triggered! Entry: {{close}}")

alertcondition(shortCond, title="Sell Signal", message="Short signal triggered! Entry: {{close}}")