Visão geral

A estratégia de negociação de bandas de alta frequência é uma estratégia de negociação baseada em uma combinação de indicadores de tendência, média e RSI, projetada para capturar frequentes ondulações de tendência em gráficos de tendência. A estratégia aumenta a sensibilidade à movimentação de preços de bandas de alta frequência, otimizando a configuração de parâmetros de tendência (ATR de 10 ciclos, fator 3.0) e a média móvel simples de 10 ciclos (SMA), resultando em mais sinais de negociação.

Princípio da estratégia

O princípio central da estratégia é a geração de sinais de negociação eficientes através da sinergia de múltiplos indicadores técnicos:

Aplicação de indicadores de tendênciaA estratégia usa um indicador de tendência ultrapassada com um período de ATR de 10 e um fator de 3,0 como principal ferramenta de determinação de tendências. Comparado com os parâmetros tradicionais, essas configurações aumentam a sensibilidade do indicador às mudanças de preço.

Trigger de sinalO sistema gera sinais de transação de duas maneiras:

- Mudança de direção do supertrend: quando a direção do supertrend muda de baixa para alta, gera um sinal de compra e, ao contrário, gera um sinal de venda

- Preço cruzado com a linha média: produz um sinal de compra quando o preço atravessa o SMA de 10 ciclos acima e um sinal de venda quando o preço atravessa o SMA

Filtragem RSIFiltragem com o indicador RSI de 14 períodos para evitar compras excessivas (com RSI > 70) ou vendas excessivas (com RSI < 30), aumentando a racionalidade da negociação.

Estratégias dinâmicas de stop loss e profit:

- O uso de uma linha de tendência super como um ponto de parada de rastreamento dinâmico

- Estabelecer um objetivo de lucro de 3% como um ponto final de lucro para promover a circulação rápida de fundos

Este design permite que a estratégia se adapte a diferentes condições de mercado, tanto para acompanhar a movimentação dos preços em situações de tendência quanto para lucrar com a operação de bandas em mercados de turbulência.

Vantagens estratégicas

Após uma análise aprofundada do código, a estratégia tem as seguintes vantagens significativas:

Oportunidades de negociação de alta frequênciaAo reduzir os parâmetros de tendência ultrapassada e os ciclos de média móvel, a estratégia consegue capturar mais oscilações de curto prazo, aumentando a frequência de negociação e aumentando as oportunidades de lucro.

Mecanismos flexíveis de admissãoA estratégia utiliza simultaneamente dois sinais de entrada, uma reversão de tendência ultra e uma cruz de equilíbrio, expandindo significativamente a janela de oportunidades de negociação, permitindo que o sistema funcione em mais condições de mercado.

Gestão inteligente de riscosApesar da flexibilização das condições de negociação, o mecanismo de filtragem RSI ainda é eficaz para evitar a entrada em condições de mercado extremas, mantendo o controle de risco necessário.

Aproveitamento eficiente dos recursosA definição de um objetivo de lucro de 3% incentiva a obtenção de lucros a curto prazo, aumenta a taxa de rotatividade e evita a perda de outras oportunidades por posse de longo prazo.

Projeto de resistência à desgasteO Stop Loss baseado em uma linha de tendência ultra-dinâmica pode ajustar automaticamente a posição de stop loss de acordo com a volatilidade do mercado, protegendo os lucros e dando ao preço espaço suficiente para oscilação.

Visualização do ambiente de negociaçãoA estratégia mostra claramente as linhas de tendência e o contexto da tendência nos gráficos, ajudando os comerciantes a entender intuitivamente o estado do mercado e os sinais de estratégia.

Risco estratégico

Apesar das vantagens desta estratégia, existem os seguintes riscos potenciais em aplicações práticas:

Sinais frequentes demaisA configuração de parâmetros mais baixa pode levar a sinais muito frequentes, gerando um “lavagem”, ou seja, várias transações reversíveis em um curto período de tempo, aumentando os custos de transação e podendo levar a pequenos perdas consecutivos.

- Solução: Se os sinais são encontrados com demasiada frequência, o ATR pode ser aumentado para 12 ou um fator de 3,5, para reduzir o falso sinal.

Risco de volatilidade do mercadoA configuração de alta sensibilidade pode levar a uma reação exagerada da estratégia, gerando sinais errados em momentos de forte volatilidade do mercado.

- Solução: Considere aumentar o filtro de taxa de flutuação, suspender a negociação ou ajustar os parâmetros durante a flutuação anormal.

O problema da fixação de metas de lucroA meta de lucro fixo de 3% pode levar a uma liquidação prematura em mercados de alta tendência, o que pode levar a uma perda de lucro maior.

- Solução: considerar a implementação de estratégias de liquidação em lotes ou ajustar os objetivos de lucro de acordo com a dinâmica de volatilidade do mercado.

Sensibilidade do parâmetro RSIA definição de um limite RSI de 70⁄30 pode não ser otimizada em certos cenários de mercado.

- Solução: Ajustar o limiar do RSI com base em dados de retrospectiva históricos para uma variedade de negociação específica, ou considerar o uso do RSI adaptado.

Falta de adaptação ao mercadoA estratégia não leva em consideração o contexto macroeconômico do mercado, que pode variar de acordo com a fase do mercado.

- Solução: adicionar mecanismos de identificação do cenário de mercado, aplicando diferentes configurações de parâmetros em diferentes estados de mercado.

Direção de otimização da estratégia

Com base na análise de código, a estratégia pode ser otimizada nas seguintes direções:

Mecanismo de adaptação de parâmetrosA estratégia atual usa parâmetros fixos, e pode ser considerada a implementação de um mecanismo de adaptação de parâmetros baseado na volatilidade do mercado, permitindo que o fator de tendência ultra e o ciclo ATR se ajustem automaticamente à situação do mercado. Isso reduz os falsos sinais em ambientes de alta volatilidade, mantendo a sensibilidade em ambientes de baixa volatilidade.

Confirmação do Multi-TemposIntrodução de mecanismos de confirmação de tendências em quadros de tempo mais elevados, como a linha de circunferência, que só entram em ação quando as tendências maiores estão alinhadas, aumentando a taxa de sucesso das negociações. Esta otimização pode reduzir significativamente o risco de negociação de tendências contrárias.

Objetivo de lucro dinâmico: Mudar a meta de lucro fixa de 3% para uma meta de lucro dinâmica baseada no ATR, permitindo que ela se ajuste automaticamente à volatilidade do mercado. Isso permite definir metas mais altas em mercados mais voláteis e manter metas mais baixas em mercados tranquilos.

Filtro de volume de transaçõesAumentar o mecanismo de confirmação de volume de transação, exigindo que o surgimento de sinais seja acompanhado por um aumento significativo no volume de transação, melhorando a qualidade do sinal. O volume de transação é um importante fator de confirmação de mudanças de preço, e sua inclusão na estratégia pode reduzir os sinais falsos.

Otimização de aprendizagem de máquinaConsidere o uso de técnicas de aprendizagem de máquina para otimizar a seleção de parâmetros e o processo de geração de sinais, por exemplo, usando modelos de treinamento de dados históricos para prever quais sinais são mais propensos a ter sucesso. Esta direção representa uma tendência de desenvolvimento de vanguarda para a negociação quantitativa.

Resumir

A estratégia de ultra-trend de negociação de banda de alta frequência (HFT) é um sistema de negociação cuidadosamente projetado que equilibra a geração de sinais de negociação de alta frequência com o controle de risco por meio de parâmetros de ultra-trend otimizados, cruzamentos de linha média e filtragem de RSI. A estratégia é especialmente adequada para ambientes de mercado com maior volatilidade e é capaz de capturar efetivamente oscilações de preços de curto prazo. Seu valor central é aumentar a frequência de negociação, mantendo um controle razoável de risco por meio de sincronia de indicadores técnicos múltiplos e mecanismos de parada de perda dinâmica.

Embora a estratégia tenha riscos potenciais, como sinais excessivamente frequentes e metas de lucro fixas, esses problemas podem ser otimizados por meio de ajustes de parâmetros, mecanismos de auto-adaptação e análise de múltiplos prazos. Com o desenvolvimento adicional, a estratégia tem potencial para se tornar um sistema de negociação mais abrangente e robusto, adaptado a um ambiente de mercado mais amplo e às necessidades de negociação.

Para os investidores em busca de oportunidades de negociação de alta frequência, esta estratégia oferece uma estrutura de negociação clara, lógica e razoável, combinada com as preferências de risco pessoais e experiência de mercado, que pode ser uma ferramenta eficaz para a negociação de bandas diárias.

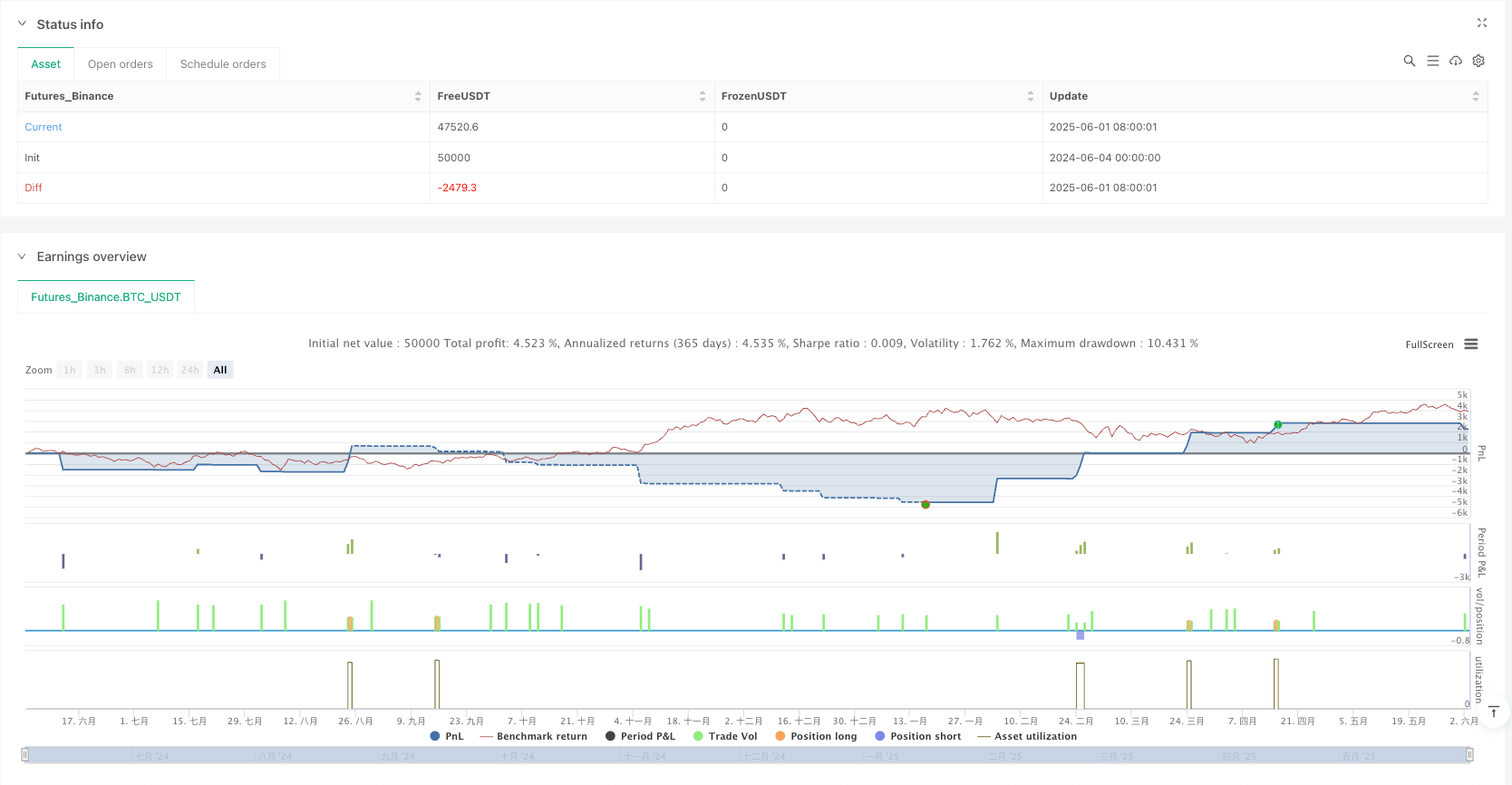

/*backtest

start: 2024-06-04 00:00:00

end: 2025-06-03 00:00:00

period: 2d

basePeriod: 2d

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Frequent Swing Trading Supertrend Strategy (Daily)", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=100)

// Input parameters for Supertrend (adjusted for more frequent signals)

atrPeriod = input.int(10, "ATR Length", minval=1) // Reduced for more sensitivity

factor = input.float(3.0, "Factor", minval=0.01, step=0.01) // Reduced for more sensitivity

rsiPeriod = input.int(14, "RSI Length", minval=1) // Reduced for more trades

rsiOverbought = input.int(70, "RSI Overbought", minval=0, maxval=100) // Relaxed

rsiOversold = input.int(30, "RSI Oversold", minval=0, maxval=100) // Relaxed

maPeriod = input.int(10, "MA Length for Early Entry", minval=1) // Reduced for more frequent entries

profitTarget = input.float(3.0, "Profit Target %", minval=0.1, step=0.1) // Reduced for quicker exits

// Calculate Supertrend (aligned with daily chart timeframe)

[supertrend, direction] = ta.supertrend(factor, atrPeriod)

supertrend := barstate.isfirst ? na : supertrend

// Calculate additional indicators

rsi = ta.rsi(close, rsiPeriod)

ma = ta.sma(close, maPeriod)

// Define trend change conditions

uptrendCondition = direction[1] > direction // Downtrend to Uptrend

downtrendCondition = direction[1] < direction // Uptrend to Downtrend

// Early entry conditions with price action

earlySellSignal = close < ma and close[1] >= ma[1] // Close crosses below MA

earlyBuySignal = close > ma and close[1] <= ma[1] // Close crosses above MA

// Confirmation with RSI

isNotOverbought = rsi < rsiOverbought

isNotOversold = rsi > rsiOversold

// Combined entry conditions (more frequent: either Supertrend or MA crossover)

buySignal = (uptrendCondition or earlyBuySignal) and isNotOversold

sellSignal = (downtrendCondition or earlySellSignal) and isNotOverbought

// Strategy logic: Enter long on buy signal, short on sell signal

if (buySignal)

strategy.entry("Long", strategy.long)

if (sellSignal)

strategy.entry("Short", strategy.short)

// Dynamic exit with trailing stop and profit target

strategy.exit("Long Exit", "Long", trail_points=0, trail_offset=supertrend - close, profit=profitTarget * 10000, comment="Trailing Stop/Profit Target")

strategy.exit("Short Exit", "Short", trail_points=0, trail_offset=close - supertrend, profit=profitTarget * 10000, comment="Trailing Stop/Profit Target")

// Plot Supertrend for visualization

upTrend = plot(direction < 0 ? supertrend : na, "Up Trend", color=color.green, style=plot.style_linebr)

downTrend = plot(direction >= 0 ? supertrend : na, "Down Trend", color=color.red, style=plot.style_linebr)

bodyMiddle = plot(barstate.isfirst ? na : (open + close) / 2, "Body Middle", display=display.none)

// Add background fill for trends

fill(bodyMiddle, upTrend, title="Uptrend background", color=color.new(color.green, 90), fillgaps=false)

fill(bodyMiddle, downTrend, title="Downtrend background", color=color.new(color.red, 90), fillgaps=false)

// Alerts for trend changes

alertcondition(buySignal, title="Downtrend to Uptrend", message="Frequent Supertrend: Buy Signal (Daily)")

alertcondition(sellSignal, title="Uptrend to Downtrend", message="Frequent Supertrend: Sell Signal (Daily)")

alertcondition(buySignal or sellSignal, title="Trend Change", message="Frequent Supertrend: Trend Change Detected (Daily)")