Visão geral

A estratégia de negociação de parada de perda dinâmica de cruzamento de linhas de tendência de múltiplos indicadores é um sistema de negociação integrado que combina análise de linhas de tendência, indicadores técnicos e gerenciamento de risco. O núcleo da estratégia é a construção de linhas de tendência dinâmica por meio de regressão linear, combinando RSI, MACD, volume de transação e análise da estrutura do mercado para identificar oportunidades de negociação de alta probabilidade.

Princípio da estratégia

A estratégia baseia-se nos seguintes princípios centrais:

Identificação de linhas de tendência dinâmicasA técnica de regressão linear é usada para construir linhas de tendência de suporte e resistência, identificando pontos de rebote e rejeição potenciais através da análise da relação entre o preço e a linha de tendência.

Resonância multi-indicador confirmada:

- O RSI (indicador de fraqueza relativa) é usado para identificar sobrecompra e sobrevenda

- O MACD é usado para determinar a direção do movimento.

- O volume de transações é usado para confirmar a participação no mercado

- Análise da estrutura do mercado (altos mais baixos/altos mais baixos) para identificar tendências globais

Breakout no mecanismo de negociaçãoQuando o preço é acompanhado por um volume de transação quebra de resistência ou suporte, acionar um sinal de transação de ruptura.

Sistema de gestão de riscos:

- Utilize a percentagem de risco da conta para determinar o tamanho da posição

- Paragem dinâmica com um múltiplo ATR

- Implementação de estratégias de lucro em fases, com liquidação em lotes em diferentes alvos de preço

Lógica de Execução de Transações:

- Entrada múltipla: o preço reverteu-se para o nível de suporte + O RSI superou + O MACD subiu no gráfico em forma de coluna + O volume de transações quebrou + A estrutura do mercado de bolhas

- Entrada em branco: preço rejeitado na resistência + RSI sobrecompra + MACD descendo no gráfico em forma de coluna + volume de transação quebrado + estrutura de mercado em baixa

- Entrada de ruptura: Preço supera a linha de tendência crítica + confirmação de volume de transação

Vantagens estratégicas

Análise completa do mercadoA combinação de vários métodos de análise técnica, incluindo linhas de tendência, indicadores de choque, indicadores de momentum e análise de volume de transação, fornece uma visão mais abrangente do mercado e reduz os falsos sinais.

Dinâmica de adaptação às condições de mercado: A linha de tendência é calculada através de uma regressão linear dinâmica, capaz de se adaptar a diferentes ambientes de mercado, com maior flexibilidade do que a resistência de suporte estático.

Mecanismo de confirmação múltiplaA aplicação de um sistema de negociação em que várias condições são necessárias para que um determinado número de transações seja executado simultaneamente, aumenta significativamente a qualidade do sinal e reduz a ocorrência de transações erradas.

Uma boa gestão de riscos:

- O risco de cada transação é limitado a uma porcentagem fixa da conta

- Paragem dinâmica do ATR para se adaptar à volatilidade do mercado

- A estratégia de lucro por segmentos optimiza a relação risco-retorno

- Limites de alavancagem para evitar riscos excessivos

Comentários visuaisA estratégia fornece um feedback visual sobre as linhas de tendência, os sinais e o estado do mercado, ajudando os comerciantes a entender melhor o ambiente do mercado e a execução da estratégia.

Configuração de parâmetros flexívelA estratégia permite que os usuários ajustem os parâmetros de acordo com a variedade de negociação e as preferências de risco pessoais, aumentando a adaptabilidade.

Risco estratégico

Sensibilidade do parâmetroA estratégia depende de vários parâmetros, incluindo o comprimento da linha de tendência, os limites do RSI e os parâmetros MACD. A configuração inadequada de parâmetros pode levar a excessos de negociação ou a oportunidades perdidas. A solução é otimizar os parâmetros por meio da retomada e configurar diferentes parâmetros para diferentes condições de mercado.

Limitação da frequência de transaçõesO mecanismo de confirmação múltipla, embora melhore a qualidade do sinal, também pode reduzir as oportunidades de negociação, podendo não ser possível acionar o sinal por um longo período em certos cenários de mercado. A solução é considerar o aumento do sistema de peso condicional, permitindo a flexibilização de outros requisitos condicionais quando certas condições são especialmente fortes.

Complexidade da computação de linhas de tendênciaA linha de tendência de regressão linear pode ser imprecisa em certas condições de mercado extremas, especialmente em mercados com forte flutuação ou reviravoltas súbitas. A solução é a combinação de outros métodos de identificação de resistência de suporte, como o preço crítico ou a média móvel.

A posição é calculada com base no ponto de paradaO tamanho da posição na estratégia depende da localização do ponto de parada. Se a distância de parada calculada pelo ATR for muito grande, isso pode levar a posições muito pequenas, afetando o potencial de lucro. A solução é definir o limite máximo de distância de parada ou considerar o método de cálculo da posição mista.

Risco de retiradaApesar dos mecanismos de gestão de risco, em condições extremas de mercado, como um flash crash ou um salto de preço, os perdas reais podem ser maiores do que o esperado. A solução é adicionar filtros de volatilidade de mercado adicionais, reduzir posições ou suspender a negociação em situações de extrema volatilidade.

Direção de otimização da estratégia

Aprendizagem de máquinaIntrodução de algoritmos de aprendizagem de máquina para otimizar automaticamente os parâmetros, ajustando os limites do RSI, os parâmetros MACD e o comprimento da linha de tendência com base na dinâmica de diferentes cenários de mercado. Isso pode superar as limitações dos parâmetros fixos em diferentes fases do mercado, aumentando a adaptabilidade da estratégia.

Classificação do cenário de mercadoImplementar um sistema de identificação do mercado, dividindo o mercado em três estados de tendência, intervalo e transição, e usar regras de negociação diferentes para cada estado. Isso evita o excesso de negociação em condições de mercado inadequadas.

Sistema de pesos indicadoresA criação de um sistema dinâmico de ponderação de indicadores que permita reduzir a importância de outros indicadores quando os sinais de alguns indicadores são particularmente fortes. Isso pode aumentar a frequência de negociação, mantendo a vantagem de confirmação múltipla.

Melhorias no algoritmo de linha de tendência: O uso de algoritmos de identificação de linhas de tendência mais complexos, como a regressão múltipla ou a máquina de vetores de suporte (SVM), aumenta a precisão das linhas de tendência em várias condições de mercado.

Melhorar a gestão de riscos:

- Percentagem de risco dinâmico, ajustando o risco de cada transação com base na volatilidade do mercado

- Aumentar o lucro, rastrear o stop loss e proteger os lucros realizados

- Introdução da análise de correlação para controlar o risco global de um único negócio

Integração dos indicadores emocionaisIntrodução de indicadores de sentimento de mercado, como o índice de volatilidade (VIX) ou dados de fluxo de capitais, como condição de filtragem adicional para evitar a negociação sob sentimentos de mercado extremos.

Resumir

A estratégia de negociação de stop loss dinâmico e cruzado de linhas de tendência de múltiplos indicadores é um sistema de negociação abrangente projetado para fornecer sinais de negociação de alta qualidade para os comerciantes, combinando análise de linhas de tendência, indicadores técnicos e gerenciamento rigoroso de risco. O maior benefício da estratégia reside em seu mecanismo de confirmação múltipla e sistema de controle de risco perfeito, mas também precisa ter em conta problemas potenciais, como sensibilidade a parâmetros e restrições de frequência de negociação.

A estratégia pode melhorar ainda mais a sua estabilidade e adaptabilidade através da otimização de algoritmos de linha de tendência, a implementação de ajustes de parâmetros dinâmicos, a introdução de classificações de ambientes de mercado e o reforço de sistemas de gestão de risco. Para os operadores com alguma experiência, esta é uma estrutura de negociação abrangente a considerar, especialmente para os operadores que se preocupam com a gestão de risco e estão dispostos a esperar por sinais de negociação de alta qualidade.

A estratégia combina várias dimensões da análise técnica, incluindo a forma dos preços, a ressonância dos indicadores e a confirmação do volume de transação, formando um sistema de decisão de negociação unificado. Através de condições rigorosas de entrada e regras claras de gerenciamento de risco, fornece um método de negociação disciplinado que ajuda os comerciantes a manter a estabilidade emocional e executar um plano de negociação consistente em mercados voláteis.

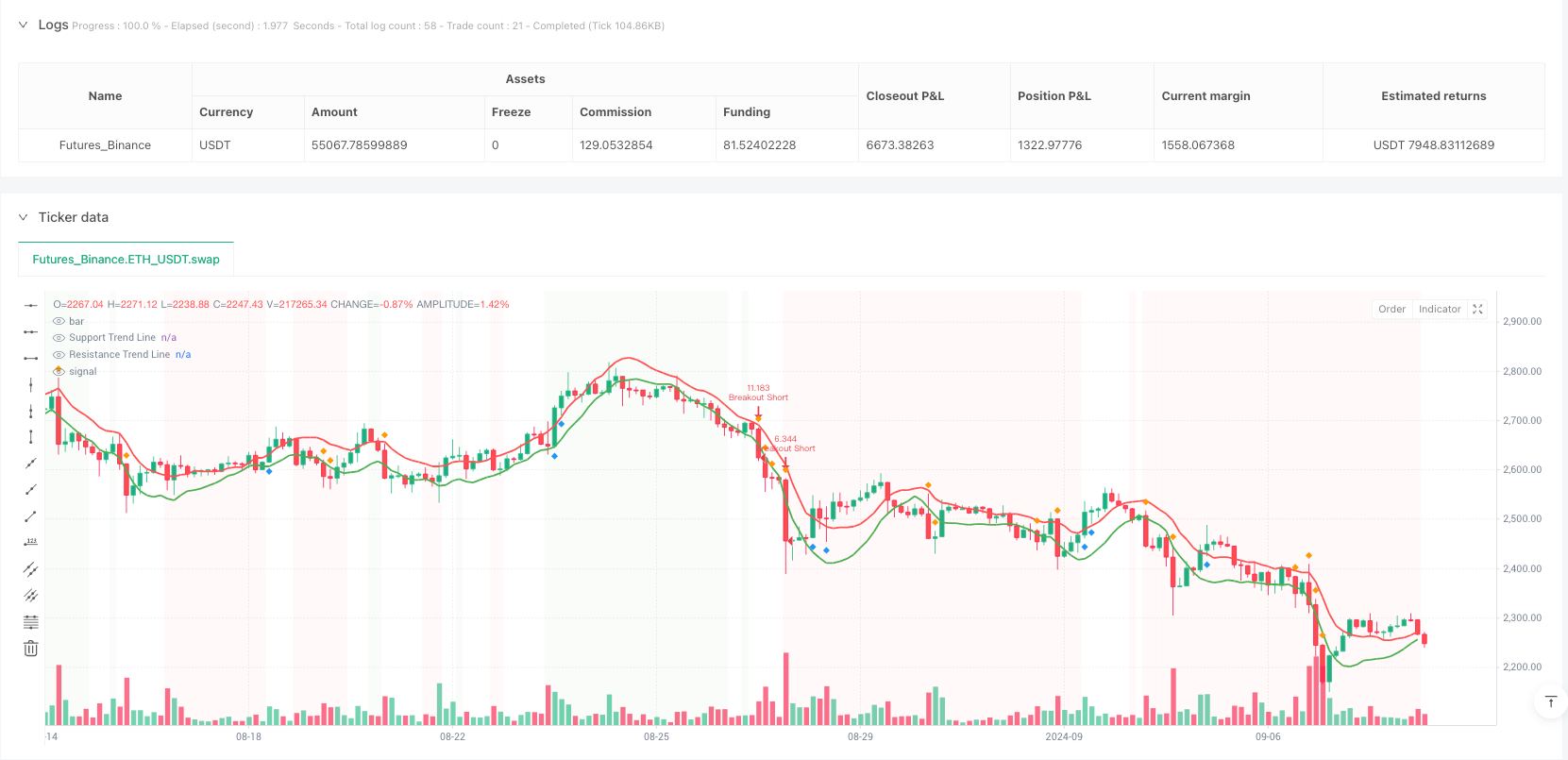

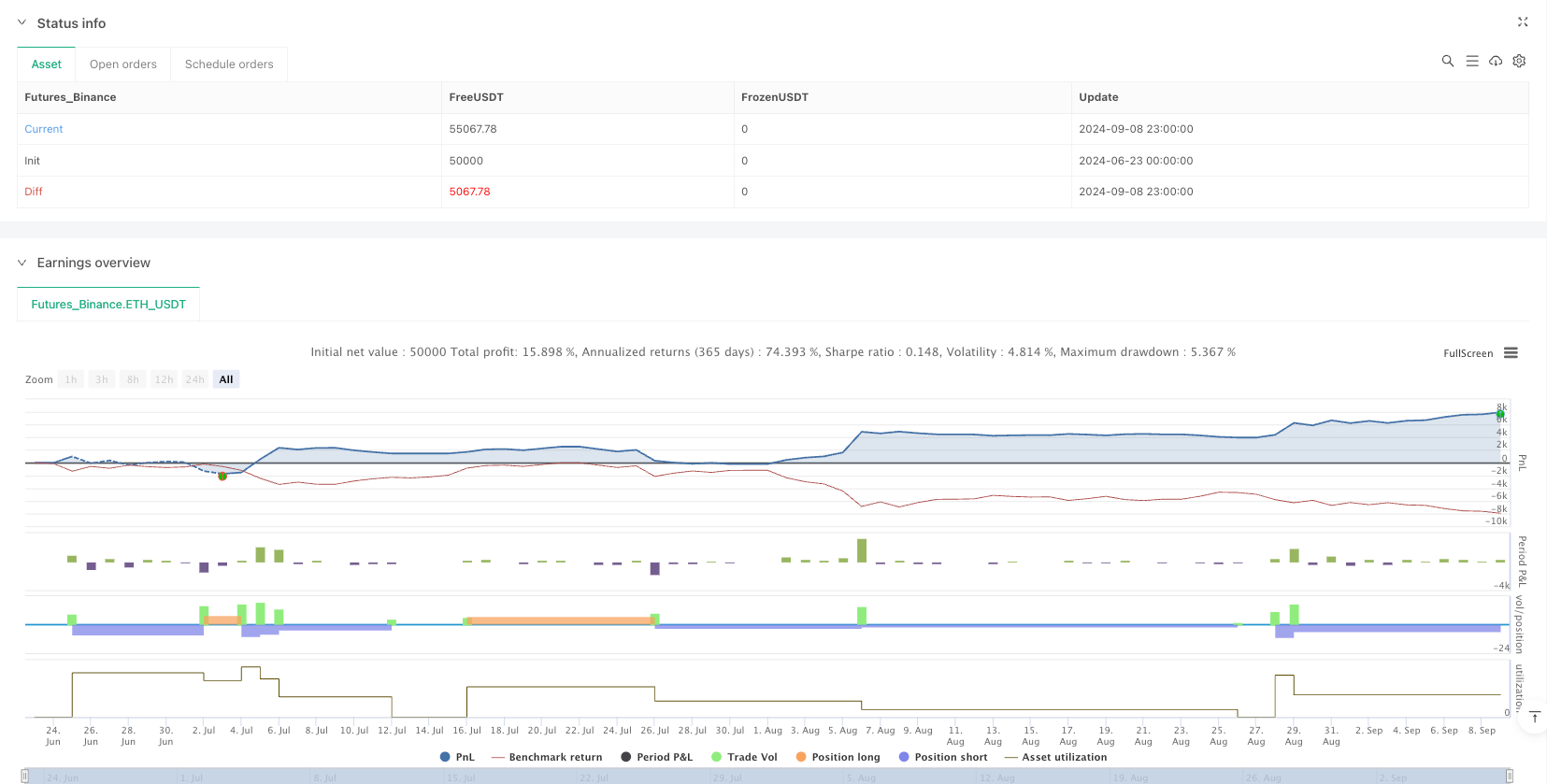

/*backtest

start: 2024-06-23 00:00:00

end: 2024-09-09 00:00:00

period: 3h

basePeriod: 3h

exchanges: [{"eid":"Futures_Binance","currency":"ETH_USDT"}]

*/

//@version=5

strategy("Advanced Crypto Trend Line Strategy", overlay=true, margin_long=100, margin_short=100)

// ================================

// INPUT PARAMETERS

// ================================

// Crypto Selection

crypto_type = input.string("BTC", "Cryptocurrency", options=["BTC", "SOL", "AUTO"])

// Trend Line Parameters

trendline_length = input.int(20, "Trend Line Calculation Length", minval=10, maxval=50)

min_touches = input.int(2, "Minimum Trend Line Touches", minval=2, maxval=5)

breakout_threshold = input.float(0.5, "Breakout Threshold %", minval=0.1, maxval=2.0) / 100

// Risk Management

risk_percent = input.float(2.0, "Risk Per Trade %", minval=0.5, maxval=5.0) / 100

tp1_ratio = input.float(2.0, "Take Profit 1 Ratio", minval=1.0, maxval=5.0)

tp2_ratio = input.float(3.0, "Take Profit 2 Ratio", minval=2.0, maxval=6.0)

max_leverage = crypto_type == "BTC" ? 5 : crypto_type == "SOL" ? 10 : 7

// Technical Indicators

rsi_length = input.int(14, "RSI Length", minval=5, maxval=30)

rsi_oversold = input.int(35, "RSI Oversold Level", minval=20, maxval=40)

rsi_overbought = input.int(70, "RSI Overbought Level", minval=60, maxval=80)

macd_fast = input.int(12, "MACD Fast Length", minval=5, maxval=20)

macd_slow = input.int(26, "MACD Slow Length", minval=20, maxval=40)

macd_signal = input.int(9, "MACD Signal Length", minval=5, maxval=15)

volume_multiplier = input.float(1.5, "Volume Spike Multiplier", minval=1.1, maxval=3.0)

// ATR for Dynamic Stops

atr_length = input.int(14, "ATR Length for Stops", minval=5, maxval=30)

atr_multiplier = input.float(2.0, "ATR Stop Multiplier", minval=1.0, maxval=4.0)

// ================================

// TECHNICAL INDICATORS

// ================================

// RSI

rsi = ta.rsi(close, rsi_length)

// MACD

[macd_line, signal_line, macd_histogram] = ta.macd(close, macd_fast, macd_slow, macd_signal)

// Volume

volume_avg = ta.sma(volume, 20)

volume_spike = volume > volume_avg * volume_multiplier

// ATR for dynamic stops

atr = ta.atr(atr_length)

// ================================

// TREND LINE CALCULATION

// ================================

// Function to calculate trend line slope and intercept

get_trend_line(src, len, min_touch) =>

var float slope = na

var float intercept = na

var int touches = 0

var array<float> highs = array.new<float>()

var array<float> lows = array.new<float>()

var array<int> high_bars = array.new<int>()

var array<int> low_bars = array.new<int>()

// Find pivots

ph = ta.pivothigh(high, 5, 5)

pl = ta.pivotlow(low, 5, 5)

// Store pivot points

if not na(ph)

array.push(highs, ph)

array.push(high_bars, bar_index - 5)

if array.size(highs) > len

array.shift(highs)

array.shift(high_bars)

if not na(pl)

array.push(lows, pl)

array.push(low_bars, bar_index - 5)

if array.size(lows) > len

array.shift(lows)

array.shift(low_bars)

[slope, intercept, touches]

// Calculate trend lines

[up_slope, up_intercept, up_touches] = get_trend_line(low, trendline_length, min_touches)

[down_slope, down_intercept, down_touches] = get_trend_line(high, trendline_length, min_touches)

// ================================

// TREND LINE VALUES

// ================================

// Simplified trend line calculation using linear regression

uptrend_line = ta.linreg(low, trendline_length, 0)

downtrend_line = ta.linreg(high, trendline_length, 0)

// Dynamic trend line based on recent pivots

recent_low = ta.lowest(low, 10)

recent_high = ta.highest(high, 10)

// Support and Resistance levels

support_level = uptrend_line

resistance_level = downtrend_line

// ================================

// MARKET STRUCTURE

// ================================

// Higher lows and lower highs detection

higher_low = low > ta.lowest(low[1], 5) and low[1] > ta.lowest(low[2], 5)

lower_high = high < ta.highest(high[1], 5) and high[1] < ta.highest(high[2], 5)

// Overall trend determination

uptrend = close > ta.sma(close, 50) and ta.sma(close, 20) > ta.sma(close, 50)

downtrend = close < ta.sma(close, 50) and ta.sma(close, 20) < ta.sma(close, 50)

// ================================

// ENTRY CONDITIONS

// ================================

// Long entry conditions

long_trend_bounce = close > support_level and low <= support_level * 1.01

long_rsi = rsi < rsi_oversold or (rsi > rsi_oversold and rsi[1] < rsi_oversold)

long_macd = macd_histogram > macd_histogram[1]

long_volume = volume_spike

long_structure = higher_low or uptrend

long_condition = long_trend_bounce and long_rsi and long_macd and long_volume and long_structure

// Short entry conditions

short_trend_reject = close < resistance_level and high >= resistance_level * 0.99

short_rsi = rsi > rsi_overbought or (rsi < rsi_overbought and rsi[1] > rsi_overbought)

short_macd = macd_histogram < macd_histogram[1]

short_volume = volume_spike

short_structure = lower_high or downtrend

short_condition = short_trend_reject and short_rsi and short_macd and short_volume and short_structure

// ================================

// BREAKOUT CONDITIONS

// ================================

// Uptrend breakout (bearish)

uptrend_break = close < support_level * (1 - breakout_threshold) and volume_spike

// Downtrend breakout (bullish)

downtrend_break = close > resistance_level * (1 + breakout_threshold) and volume_spike

// ================================

// POSITION SIZING

// ================================

// Calculate position size based on risk

account_size = strategy.equity

risk_amount = account_size * risk_percent

// ================================

// STRATEGY EXECUTION

// ================================

// Long entries

if long_condition and strategy.position_size == 0

stop_loss = support_level - (atr * atr_multiplier)

take_profit_1 = close + (close - stop_loss) * tp1_ratio

take_profit_2 = close + (close - stop_loss) * tp2_ratio

// Position sizing

risk_per_share = close - stop_loss

position_size = risk_amount / risk_per_share

position_size := math.min(position_size, account_size * max_leverage / close)

strategy.entry("Long", strategy.long, qty=position_size)

strategy.exit("Long TP1", "Long", limit=take_profit_1, stop=stop_loss, qty=position_size * 0.5)

strategy.exit("Long TP2", "Long", limit=take_profit_2, stop=stop_loss, qty=position_size * 0.5)

// Short entries

if short_condition and strategy.position_size == 0

stop_loss = resistance_level + (atr * atr_multiplier)

take_profit_1 = close - (stop_loss - close) * tp1_ratio

take_profit_2 = close - (stop_loss - close) * tp2_ratio

// Position sizing

risk_per_share = stop_loss - close

position_size = risk_amount / risk_per_share

position_size := math.min(position_size, account_size * max_leverage / close)

strategy.entry("Short", strategy.short, qty=position_size)

strategy.exit("Short TP1", "Short", limit=take_profit_1, stop=stop_loss, qty=position_size * 0.5)

strategy.exit("Short TP2", "Short", limit=take_profit_2, stop=stop_loss, qty=position_size * 0.5)

// Breakout entries

if downtrend_break and strategy.position_size == 0

stop_loss = resistance_level - (atr * atr_multiplier)

take_profit = close + (close - stop_loss) * 2.0

risk_per_share = close - stop_loss

position_size = risk_amount / risk_per_share

position_size := math.min(position_size, account_size * max_leverage / close)

strategy.entry("Breakout Long", strategy.long, qty=position_size)

strategy.exit("Breakout Long Exit", "Breakout Long", limit=take_profit, stop=stop_loss)

if uptrend_break and strategy.position_size == 0

stop_loss = support_level + (atr * atr_multiplier)

take_profit = close - (stop_loss - close) * 2.0

risk_per_share = stop_loss - close

position_size = risk_amount / risk_per_share

position_size := math.min(position_size, account_size * max_leverage / close)

strategy.entry("Breakout Short", strategy.short, qty=position_size)

strategy.exit("Breakout Short Exit", "Breakout Short", limit=take_profit, stop=stop_loss)

// ================================

// VISUALIZATION

// ================================

// Plot trend lines

plot(support_level, "Support Trend Line", color=color.green, linewidth=2)

plot(resistance_level, "Resistance Trend Line", color=color.red, linewidth=2)

// Plot entry signals

plotshape(long_condition, "Long Signal", shape.triangleup, location.belowbar, color.green, size=size.small)

plotshape(short_condition, "Short Signal", shape.triangledown, location.abovebar, color.red, size=size.small)

// Plot breakout signals

plotshape(downtrend_break, "Bullish Breakout", shape.diamond, location.belowbar, color.blue, size=size.small)

plotshape(uptrend_break, "Bearish Breakout", shape.diamond, location.abovebar, color.orange, size=size.small)

// Background color for trend

bgcolor(uptrend ? color.new(color.green, 95) : downtrend ? color.new(color.red, 95) : na)

// ================================

// ALERTS

// ================================

// Entry alerts

alertcondition(long_condition, "Long Entry", "Long entry signal detected")

alertcondition(short_condition, "Short Entry", "Short entry signal detected")

alertcondition(downtrend_break, "Bullish Breakout", "Bullish breakout detected")

alertcondition(uptrend_break, "Bearish Breakout", "Bearish breakout detected")

// ================================

// TABLE FOR INFORMATION

// ================================

// Create info table

var table info_table = table.new(position.top_right, 2, 8, bgcolor=color.white, border_width=1)

if barstate.islast

table.cell(info_table, 0, 0, "Metric", text_color=color.black, bgcolor=color.gray)

table.cell(info_table, 1, 0, "Value", text_color=color.black, bgcolor=color.gray)

table.cell(info_table, 0, 1, "RSI", text_color=color.black)

table.cell(info_table, 1, 1, str.tostring(math.round(rsi, 2)), text_color=color.black)

table.cell(info_table, 0, 2, "MACD", text_color=color.black)

table.cell(info_table, 1, 2, str.tostring(math.round(macd_line, 4)), text_color=color.black)

table.cell(info_table, 0, 3, "Volume Spike", text_color=color.black)

table.cell(info_table, 1, 3, volume_spike ? "YES" : "NO", text_color=color.black)

table.cell(info_table, 0, 4, "Trend", text_color=color.black)

table.cell(info_table, 1, 4, uptrend ? "UP" : downtrend ? "DOWN" : "SIDEWAYS", text_color=color.black)

table.cell(info_table, 0, 5, "Support", text_color=color.black)

table.cell(info_table, 1, 5, str.tostring(math.round(support_level, 2)), text_color=color.black)

table.cell(info_table, 0, 6, "Resistance", text_color=color.black)

table.cell(info_table, 1, 6, str.tostring(math.round(resistance_level, 2)), text_color=color.black)

table.cell(info_table, 0, 7, "ATR", text_color=color.black)

table.cell(info_table, 1, 7, str.tostring(math.round(atr, 2)), text_color=color.black)