Visão geral

A estratégia de quantificação de negociação de reversão de liquidez de Nova York é um sistema de negociação diária especializado no horário de negociação de Nova York, que utiliza principalmente os altos e baixos do dia de negociação anterior como uma área de liquidez crucial, combinando sinais de confirmação de comportamento de preços. A estratégia se opõe ao reversão de preços após a ruptura dos altos e baixos do dia anterior, beneficiando-se da mudança de direção após a absorção da liquidez do mercado.

Princípio da estratégia

Os princípios centrais da estratégia de reversão de liquidez de Nova York baseiam-se na microestrutura do mercado e na teoria da caça à liquidez. Concretamente, a estratégia considera que quando os preços quebram os altos ou baixos do dia de negociação anterior, se ocorrer um sinal de reversão, é provável que os grandes organismos tenham concluído a coleta de liquidez e o mercado se desenvolva na direção oposta.

- Filtragem de horário: apenas para negociação no horário de Nova York (8:00-10:30 EST), período de alta atividade do mercado e de tendências orientadas.

- A análise de liquidez confirma:

- Condição multi-cabeça: os preços caíram abaixo da baixa do dia anterior (sweepLow) e depois recuaram, ao mesmo tempo em que formaram a forma de engulfamento bullish (bullish Engulf)

- Condição de cabeça vazia: o preço sobe após a ruptura da alta do dia anterior (sweepHigh) e depois retorna, formando uma forma de engulfamento de baixa (bearish Engulf)

- Limitação de transações diárias: apenas uma entrada por dia é permitida para cada tipo de transação

- Gerenciamento de risco: use um número fixo de pontos de parada e um índice de retorno de risco (default 3.0) para definir o ponto de parada

A essência da estratégia consiste em capturar os comportamentos de coleta de liquidez de grandes instituições perto dos níveis de preços críticos, que geralmente levam a uma reversão de curto prazo dos preços. Através da espera de sinais de confirmação (“devorar a forma”), a estratégia aumenta a taxa de sucesso das transações.

Vantagens estratégicas

Lógica de mercado clara: a estratégia é baseada na teoria da coleta de liquidez e do comportamento dos preços, com uma lógica de mercado clara de apoio, não dependendo apenas de modelos estatísticos ou indicadores técnicos.

Mecanismo de filtragem de tempo: ao executar transações apenas durante o horário de negociação de Nova York, a estratégia se concentra nos períodos de tempo de maior fluidez e maior conteúdo de informações do mercado, evitando transações ruidosas durante os períodos de baixa fluidez.

Mecanismo de confirmação múltipla: a estratégia combina os dois sinais de confirmação de alta e baixa do dia anterior à ruptura do preço e a forma de engolir, reduzindo significativamente a possibilidade de falsas rupturas.

O risco é controlado com rigor:

- Configuração de ponto de parada fixo

- Risco-retorno predefinido

- Limitação de uma transação por dia, por direção e por classe de ativos

- Usar o gerenciamento de fundos em percentagem (a estratégia usa o 1% dos fundos da conta por padrão)

Ferramentas visuais: A estratégia marca os sinais de negociação e os níveis de preços críticos em gráficos, facilitando o monitoramento em tempo real e a otimização da estratégia do comerciante.

Função de alerta: Sistema de alerta de sinais de negociação embutidos para garantir que os comerciantes não percam oportunidades de negociação importantes.

Risco estratégico

Risco de Falso Breakout: Apesar de a estratégia usar a forma de engolir como confirmação, em mercados altamente voláteis, ainda é possível que ocorra um reverso após o falso breakout, resultando em um stop loss sendo acionado. Método de Solução: Considere a adição de condições de filtragem adicionais, como confirmação de volume de transação ou verificação de consistência de tendência em períodos de tempo mais longos.

Dependência de tempo: a estratégia só funciona em determinados períodos de tempo, o que pode levar a perder oportunidades de negociação de alta qualidade em outros períodos de tempo. Solução: pode desenvolver estratégias complementares para cobrir outros períodos de tempo, ou ajustar a janela de tempo de negociação de acordo com diferentes características do mercado.

Limitação de stop-loss fixo: o uso de stop-loss de número fixo de pontos pode não ser adequado para todas as condições de mercado, especialmente em casos de aumento súbito de volatilidade. Solução: Considere implementar um mecanismo de stop-loss adaptável, ajustando o ponto de stop-loss de acordo com a dinâmica de volatilidade do mercado atual.

Dependência do mecanismo de confirmação única: a estratégia depende principalmente da forma de absorção como confirmação de reversão, mas um único indicador pode causar instabilidade na qualidade do sinal. Método de solução: integração de outros sinais de confirmação de comportamento de preço ou indicadores técnicos, como indicadores de dinâmica ou níveis de resistência de suporte.

Falta de filtro de volatilidade: Em um ambiente de baixa volatilidade, a ruptura dos altos e baixos do dia anterior pode não ter a dinâmica suficiente para causar perdas de negociação. Solução: Adicionar o filtro ATR (Média Real de Velocidade) para negociar apenas quando há bastante volatilidade no mercado.

Direção de otimização da estratégia

Método de Stop Dinâmico: Substituir o stop de pontos fixos por um stop adaptativo baseado no ATR, permitindo que a estratégia se adapte melhor às mudanças de volatilidade em diferentes condições de mercado. Isso pode fornecer um stop mais apertado em mercados de baixa volatilidade e um espaço de parada mais amplo em mercados de alta volatilidade.

Análise de estrutura de mercado integrada: levar em consideração a estrutura de mercado em quadros de tempo mais elevados (como a direção da tendência H4 ou Sunline) e negociar somente na direção que está de acordo com a tendência maior, o que pode melhorar a taxa de ganho e o rendimento médio.

Confirmação de volume de transação: Adição de um componente de análise de volume de transação para garantir que a ruptura de fluidez seja acompanhada de suporte de volume de transação suficiente para filtrar os sinais de ruptura de baixa qualidade.

Otimização de tempo: Otimização mais refinada das janelas de tempo de negociação, determinando o melhor momento de negociação para cada variedade de negociação por meio de feedback, em vez de usar uma janela de tempo unificada.

Análise de múltiplos prazos: introdução de mecanismos de confirmação de múltiplos prazos, por exemplo, exigindo que os sinais de entrada de prazos mais baixos estejam de acordo com a direção da tendência de prazos mais altos, para reduzir a negociação de desvantagem.

Otimização de metas de lucro: configuração dinâmica de metas de lucro, ajustando o preço de alvo de acordo com a estrutura do mercado (como posições de resistência de suporte crítico) ou indicadores de volatilidade, em vez de usar simplesmente uma proporção fixa.

Obtenção de lucro parcial: implementa uma estratégia de lucro escalonado, movendo um stop loss ou uma posição parcialmente livre após atingir um determinado nível de lucro, para bloquear parte dos lucros e deixar as posições restantes acompanharem o mercado maior.

Resumir

A estratégia de quantificação de negociação de reversão de liquidez de Nova York é um sistema de negociação intradiária com uma estrutura clara e lógica clara, focada na captura de oportunidades de reversão após a ruptura de liquidez em níveis de preços críticos no período de negociação de Nova York. A estratégia, combinando filtragem de tempo, análise de liquidez e confirmação de comportamento de preços, constrói uma estrutura de negociação relativamente robusta.

A estratégia tem o potencial de melhorar ainda mais o seu desempenho e adaptabilidade através da implementação de orientações de otimização das recomendações, em particular, o mecanismo de parada dinâmica, a análise de múltiplos quadros temporais e a integração da estrutura de mercado. Para os day traders, esta estratégia oferece um quadro valioso que pode ser personalizado e ampliado de acordo com as preferências de risco individuais e as perspectivas de mercado.

Em última análise, o sucesso dessa estratégia depende da compreensão do comerciante sobre a microestrutura do mercado e da otimização contínua dos parâmetros da estratégia. Combinado com um sólido conhecimento do mercado e uma execução rigorosa e disciplinada, a estratégia de inversão de liquidez de Nova York pode ser uma ferramenta eficaz no arsenal do comerciante.

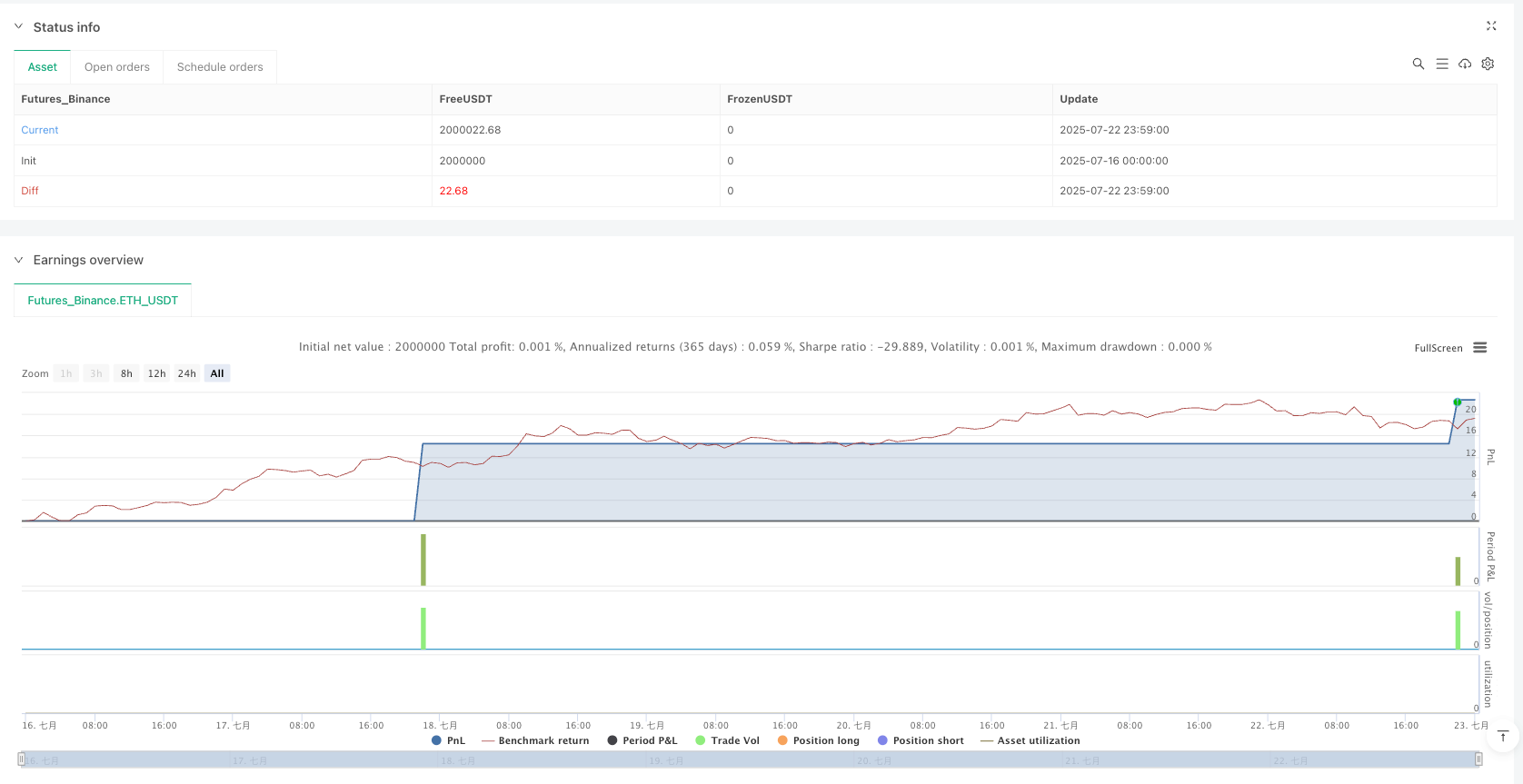

/*backtest

start: 2025-07-16 00:00:00

end: 2025-07-23 00:00:00

period: 1m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"ETH_USDT","balance":2000000}]

*/

//@version=6

strategy("NY Liquidity Reversal - Debug Mode", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=1, calc_on_order_fills=true, calc_on_every_tick=true)

// === User Inputs ===

sl_pips = input.int(10, "Stop Loss (pips)", minval=1)

rr_ratio = input.float(3.0, "Reward-to-Risk Ratio", minval=1.0)

tp_pips = sl_pips * rr_ratio

pip = syminfo.mintick * 10

// === Time Definitions ===

ny_start = timestamp("America/New_York", year, month, dayofmonth, 08, 00)

ny_end = timestamp("America/New_York", year, month, dayofmonth, 10, 30)

in_ny = (time >= ny_start and time <= ny_end)

// === Session Limiter ===

currentDay = dayofmonth + (month * 100) + (year * 10000)

var int lastTradeDay = na

canTradeToday = na(lastTradeDay) or (currentDay != lastTradeDay)

// === Previous Day High/Low ===

prevHigh = request.security(syminfo.tickerid, "D", high[1], lookahead=barmerge.lookahead_on)

prevLow = request.security(syminfo.tickerid, "D", low[1], lookahead=barmerge.lookahead_on)

// === Simplified Engulfing Logic ===

bullishEngulf = close > open and close > close[1] and open <= close[1]

bearishEngulf = close < open and close < close[1] and open >= close[1]

// === Liquidity Sweep with Confirmation ===

sweepHigh = high > prevHigh and close < prevHigh

sweepLow = low < prevLow and close > prevLow

longCondition = in_ny and canTradeToday and sweepLow and bullishEngulf

shortCondition = in_ny and canTradeToday and sweepHigh and bearishEngulf

// === Trade Execution ===

if longCondition

entryPrice = close

stopLoss = entryPrice - sl_pips * pip

takeProfit = entryPrice + tp_pips * pip

strategy.entry("Long", strategy.long)

strategy.exit("Long TP/SL", from_entry="Long", stop=stopLoss, limit=takeProfit)

label.new(bar_index, low, text="BUY", style=label.style_label_up, color=color.green, textcolor=color.white)

lastTradeDay := currentDay

if shortCondition

entryPrice = close

stopLoss = entryPrice + sl_pips * pip

takeProfit = entryPrice - tp_pips * pip

strategy.entry("Short", strategy.short)

strategy.exit("Short TP/SL", from_entry="Short", stop=stopLoss, limit=takeProfit)

label.new(bar_index, high, text="SELL", style=label.style_label_down, color=color.red, textcolor=color.white)

lastTradeDay := currentDay

// === Visual References ===

plot(prevHigh, title="Prev Day High", color=color.red, linewidth=1)

plot(prevLow, title="Prev Day Low", color=color.green, linewidth=1)

// === Alerts ===

alertcondition(longCondition, title="Long Signal", message="BUY Setup Triggered")

alertcondition(shortCondition, title="Short Signal", message="SELL Setup Triggered")