Sistema de negociação de rompimento de tendência institucional (IB-Box) e estratégia dinâmica de stop-profit e stop-loss ATR

ATR SMA RRR IB-Box INSTITUTIONAL BAR Breakout Strategy risk management

Visão geral

O IB-Box é uma estratégia de negociação quantitativa baseada na identificação e ruptura do Institutional Bar. A estratégia identifica primeiro os pilares de preços com características institucionais no mercado, que geralmente representam a atividade de mercado em que os grandes capitais participam. A estratégia cria um “Treasure Box” em torno desses pilares institucionais, e faz mais no limite superior da caixa de ruptura de preços e faz mais no limite inferior. A estratégia também combina a confirmação de tendências com um sistema linear e o uso do indicador ATR para gerenciamento de risco dinâmico, incluindo a configuração de stop loss e stop loss.

Princípio da estratégia

O núcleo da estratégia é a identificação e utilização do “pilar de negociação institucional”, um tipo especial de pilar de preços com as seguintes características:

- Um body ratio maior que 0,7 indica que a distância entre o preço de fechamento e o preço de abertura representa mais de 70% de toda a amplitude do pilar.

- A barra de alcance é maior que 1,5 vezes o valor médio da barra de alcance de 20 ciclos, indicando uma volatilidade anormal

Depois de identificar o pilar da instituição, a estratégia cria uma “caixa do tesouro” de 10 colunas contínuas em torno dele, com a fronteira superior como o preço máximo da coluna da instituição e a fronteira inferior como o preço mínimo da coluna da instituição. Então, o negócio é realizado de acordo com as seguintes condições:

Faz mais condições.:

- Preços fechados ultrapassam o limite superior da caixa

- Preços acima da média móvel simples de 20 e 200 ciclos

- O preço de fechamento é mais alto do que o preço de abertura.

Condições de vaga:

- O fechamento dos preços ultrapassou o limite inferior da caixa

- Preços abaixo da média móvel simples de 20 e 200 ciclos

- O preço de fechamento é inferior ao preço de abertura.

Para o gerenciamento de risco, a estratégia usa valores de ATR de 14 ciclos para definir paradas e paradas dinâmicas:

- Stop loss: preço de fechamento atual menos ATR

- Multi-stop: Preço de fechamento atual mais ATR multiplicado pela taxa de retorno do risco (default 2)

- Stop loss: preço de fechamento atual mais ATR

- Fazer um stop loss: o preço de fechamento atual menos o ATR multiplicado pelo risco-retorno (default 2)

Vantagens estratégicas

Lógica de transação baseada no comportamento da instituiçãoA estratégia permite capturar os movimentos do mercado em que os grandes capitais estão envolvidos, aumentando a confiabilidade das transações, identificando os pilares de negociação das instituições.

Combinado com um mecanismo de confirmação de tendênciasA estratégia assegura a negociação apenas na direção da tendência estabelecida, evitando operações de contra-balanço e aumentando a probabilidade de vitória, através da combinação de SMAs de 20 e 200 ciclos.

Gestão de Riscos DinâmicosUtilizando a configuração de stop loss e stop loss do ATR, é possível ajustar automaticamente os parâmetros de risco de acordo com a volatilidade do mercado, adaptando-se a diferentes condições de mercado.

Risco-retorno fixoO padrão de risco-retorno de 2: 1 garante que o retorno potencial de cada transação é o dobro do risco potencial, o que favorece o lucro a longo prazo.

Sinais de negociação visuaisA estratégia permite aos traders entender a estrutura do mercado e as potenciais oportunidades de negociação através da visualização gráfica dos pilares da instituição e das caixas do tesouro.

Adaptabilidade em prazos flexíveisA estratégia funciona em vários períodos de tempo: 2 minutos, 3 minutos, 5 minutos e 15 minutos, oferecendo opções de negociação flexíveis.

Regras claras de entrada e saídaA estratégia fornece condições de entrada claras e pontos de saída predefinidos, reduzindo o julgamento subjetivo no processo de negociação.

Risco estratégico

Risco de Falso BreakoutO preço pode se retirar rapidamente após a ruptura da fronteira do “caixão do tesouro”, levando a que o stop loss seja acionado. Para reduzir esse risco, pode-se considerar o aumento de mecanismos de confirmação, como esperar a confirmação do fechamento ou adicionar condições de filtragem adicionais.

Risco de uma grande lacuna: O mercado pode ter grandes lacunas após a divulgação de notícias importantes, o que faz com que o stop loss não seja executado como esperado. Recomenda-se a redução de posições ou a suspensão de negociação antes da divulgação de dados ou eventos importantes.

Risco de reversão de tendênciaA utilização de uma confirmação de tendência por meio de uma SMA pode resultar em oportunidades de negociação perdidas durante o início de uma reversão de tendência. Pode-se considerar a adição de indicadores de tendência mais sensíveis como complemento.

Parâmetros de otimização excessivaOtimização excessiva do comprimento do ATR e do risco-retorno-relação pode levar a um excesso de adequação. Recomenda-se testar a robustez dos parâmetros em vários mercados e prazos.

Risco de liquidezEm mercados com pouca liquidez, pode ser difícil executar as transações a preços esperados. Recomenda-se a negociação principalmente em mercados e períodos de tempo com muita liquidez.

Risco SistêmicoA estratégia pode ter um desempenho ruim em situações de volatilidade anormal do mercado. Recomenda-se o estabelecimento de limites de perda máxima diária e regras gerais de gerenciamento de posições.

Direção de otimização da estratégia

Parâmetros de identificação de coluna de ORIA estratégia atual usa um padrão fixo de 0,7 unidades e 1,5 vezes a taxa de flutuação para identificar os pilares da instituição. Pode-se considerar definir esses parâmetros como parâmetros ajustáveis ou ajustar automaticamente de acordo com diferentes características do mercado para melhorar a precisão da identificação dos pilares da instituição.

Mecanismo de confirmação de tendênciasAlém da média móvel simples, pode-se considerar o aumento de indicadores de intensidade de tendência, como o ADX ou MACD, para evitar a negociação em tendências fracas ou em mercados de consolidação.

Otimizar a duração das caixas de tesouro: Atualmente fixado em 10 colunas, pode-se considerar ajustar este parâmetro de acordo com a volatilidade do mercado ou a dinâmica do quadro de tempo, ou definir como um parâmetro de entrada que pode ser personalizado pelo usuário.

Aumentar a filtragem de volumeA inclusão da confirmação de volume de transações na identificação do pilar da instituição, exigindo que o pilar de anomalias acompanhe o volume de transações anormais, pode melhorar ainda mais a qualidade do sinal.

Implementação de um mecanismo de bloqueio parcialConsidere a possibilidade de mover o stop loss para o preço de custo ou para o liquidação por lotes após atingir um determinado lucro, para bloquear parte do lucro e, ao mesmo tempo, permitir que as posições restantes continuem lucrando.

Adicionar filtro de estado de mercado: Realizar a identificação automática do estado do mercado ((trend/consolidação), aplicar a estratégia apenas em mercados de tendência, evitando falsas rupturas frequentes em mercados de consolidação.

Otimização do tempo de entradaConsiderar a possibilidade de jogar no retorno após a quebra, em vez de jogar diretamente na quebra, pode melhorar a probabilidade de vitória, mas sacrificar alguns dos seus potenciais lucros.

Aumentar o tempo de filtragemEvite negociar perto da abertura e do fechamento do mercado, que geralmente são períodos de maior volatilidade e incerteza de direção.

Resumir

O IB-Box é uma estratégia de negociação integrada que combina a análise do comportamento da instituição, a identificação de tendências e o gerenciamento dinâmico de riscos. A estratégia visa capturar situações de ruptura de forma contínua, identificando pilares de preços com características institucionais e construindo uma “caixa do tesouro” em torno deles. A vantagem central da estratégia está em sua atenção à atividade da instituição, combinada com filtragem de tendências e controle rigoroso de risco, formando um sistema de negociação completo.

Embora a estratégia ofereça regras claras de entrada e saída, os comerciantes precisam estar atentos aos riscos de falsas rupturas, reviravoltas de tendências e situações especiais do mercado. A estratégia tem muito espaço para melhorias, através da otimização dos parâmetros de identificação do pilar do órgão, do aumento do mecanismo de confirmação de tendências, do ajuste dinâmico da duração da caixa do tesouro e da adição de condições de filtragem adicionais.

Em última análise, o sucesso da estratégia depende da identificação precisa das características do comportamento da instituição e do julgamento correto das tendências do mercado, além da aplicação rigorosa das regras de gerenciamento de risco predefinidas. Esta é uma estrutura de estratégia a considerar para investidores que buscam negociar com base na atividade da instituição e nas inovações tecnológicas.

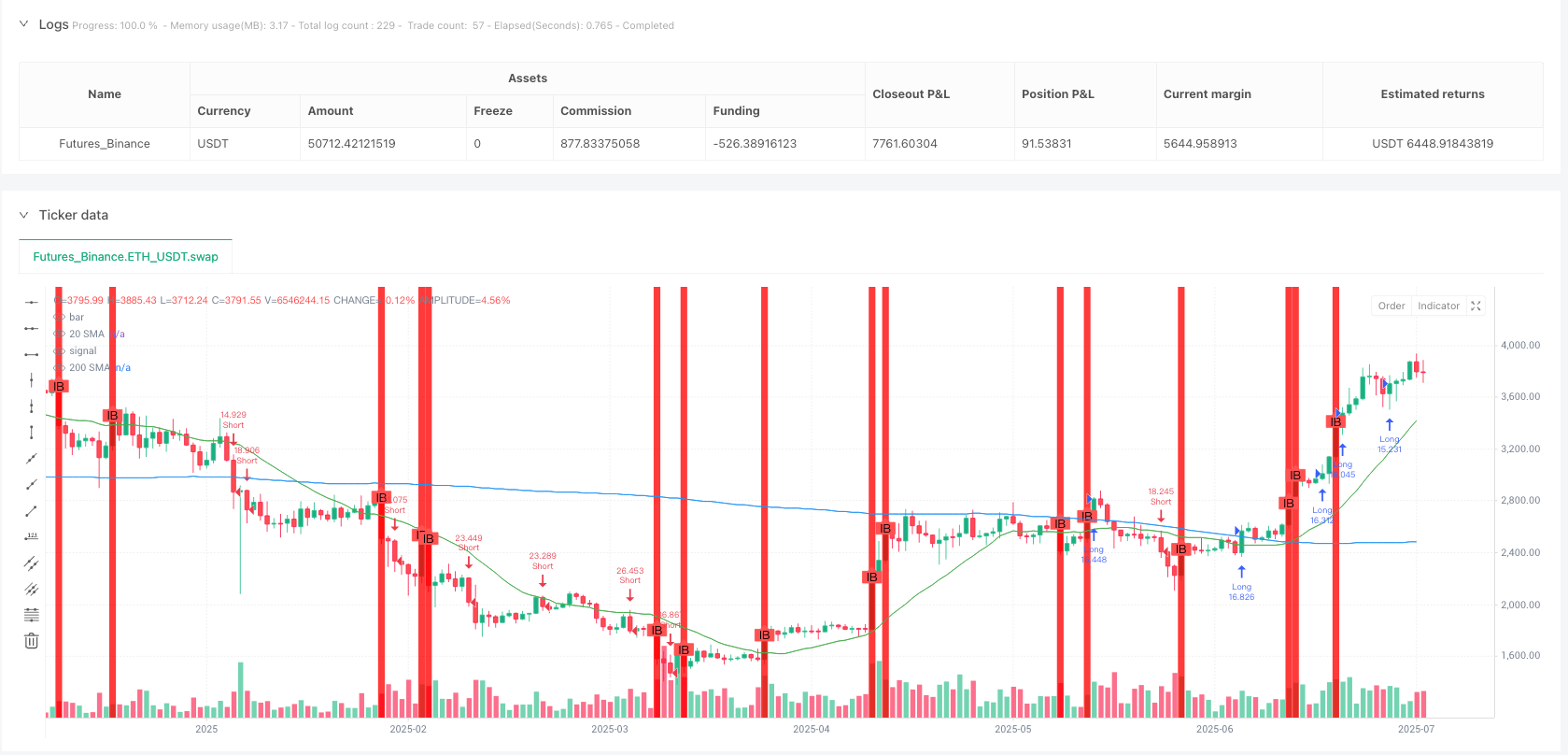

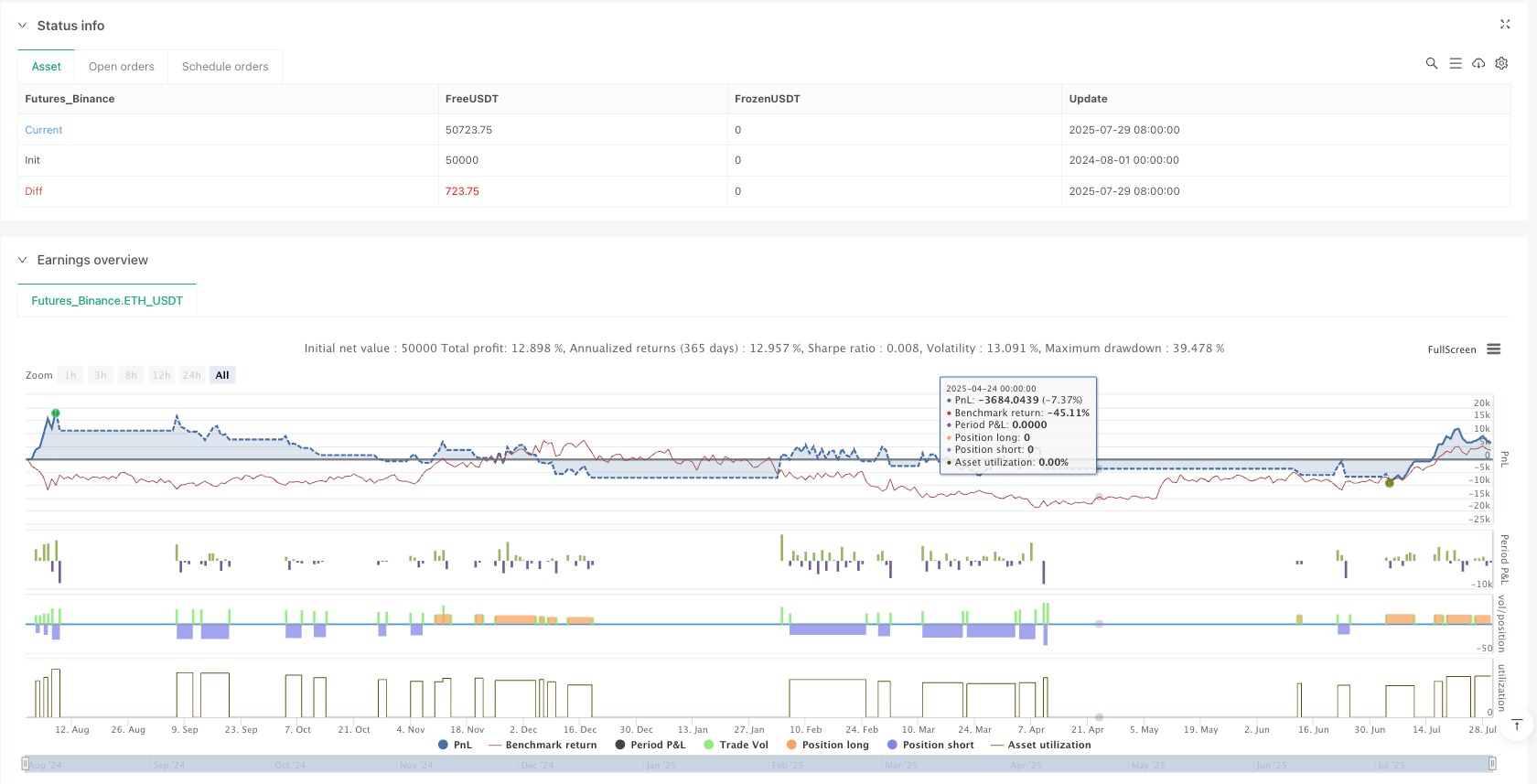

/*backtest

start: 2024-08-01 00:00:00

end: 2025-07-30 08:00:00

period: 1d

basePeriod: 1d

exchanges: [{"eid":"Futures_Binance","currency":"ETH_USDT"}]

*/

//@version=6

strategy("Wx2 Treasure Box – V2", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=100)

// === INPUTS ===

atrLength = input.int(14, title="ATR Length")

rrRatio = input.float(2.0, title="Risk-Reward Ratio (TP = RRR × SL)", minval=0.5, step=0.1)

boxColor = input.color(color.new(color.orange, 80), title="Institutional Bar Box Color")

instBarColor = input.color(color.red, title="Institutional Bar Highlight")

// === MOVING AVERAGES ===

sma20 = ta.sma(close, 20)

sma200 = ta.sma(close, 200)

plot(sma20, color=color.green, title="20 SMA")

plot(sma200, color=color.blue, title="200 SMA")

// === INSTITUTIONAL BAR LOGIC ===

bodySize = math.abs(close - open)

rangeBar = high - low

bodyRatio = bodySize / rangeBar

instBar = bodyRatio > 0.7 and rangeBar > ta.sma(rangeBar, 20) * 1.5

isBullish = close > open

isBearish = close < open

plotshape(instBar, title="Institutional Bar", location=location.abovebar, color=color.red, style=shape.labelup, text="IB")

// === MARK BOX AROUND INSTITUTIONAL BAR ===

var float ibHigh = na

var float ibLow = na

var int ibTime = na

if instBar

ibHigh := high

ibLow := low

ibTime := bar_index

// Plot Rectangle for IB

inRange = bar_index <= ibTime + 10 and not na(ibHigh) and not na(ibLow)

var box ibBox = na

if instBar

if not na(ibBox)

box.delete(ibBox)

// === ENTRY CONDITIONS ===

priceAboveMAs = close > sma20 and close > sma200

priceBelowMAs = close < sma20 and close < sma200

longEntry = not na(ibHigh) and close > ibHigh and bar_index > ibTime and priceAboveMAs and isBullish

shortEntry = not na(ibLow) and close < ibLow and bar_index > ibTime and priceBelowMAs and isBearish

// === SL and TP ===

atr = ta.atr(atrLength)

longSL = close - atr

shortSL = close + atr

longTP = close + atr * rrRatio

shortTP = close - atr * rrRatio

// === EXECUTE TRADES ===

if longEntry

strategy.entry("Long", strategy.long)

strategy.exit("TP/SL Long", from_entry="Long", limit=longTP, stop=longSL)

label.new(bar_index, high, text="Buy", style=label.style_label_up, color=color.green, textcolor=color.white)

alert("Long Entry Triggered", alert.freq_once_per_bar)

if shortEntry

strategy.entry("Short", strategy.short)

strategy.exit("TP/SL Short", from_entry="Short", limit=shortTP, stop=shortSL)

label.new(bar_index, low, text="Sell", style=label.style_label_down, color=color.red, textcolor=color.white)

alert("Short Entry Triggered", alert.freq_once_per_bar)

// === Highlight Institutional Bar Background ===

bgcolor(instBar ? color.new(instBarColor, 85) : na)