Visão geral

A estratégia de negociação de ruptura de tendência de canal de linha dupla é um sistema de acompanhamento de tendências baseado em médias móveis indexadas (EMA), que utiliza o “canal” formado por EMA de 144 e EMA de 169 ciclos para identificar a direção da tendência de longo prazo do mercado. Quando a média móvel de curto prazo (EMA de 12 ciclos) quebra esse canal, o sistema gera um sinal de entrada que confirma o movimento de acordo com a direção da tendência de longo prazo.

Princípio da estratégia

O princípio central da estratégia consiste em identificar tendências de mercado e entrar em negociação no momento apropriado por meio da relação entre as médias móveis de índices de diferentes períodos. Em particular, a estratégia usa os seguintes indicadores de EMAs-chave:

- EMA rápida (ciclo de 12): usada para capturar movimentos de preços de curto prazo

- EMA de velocidade média ((25 ciclos): como indicador de referência adicional

- EMA lento ((144 ciclos): limite inferior da formação do túnel

- Túnel EMA ((169 ciclos): limite superior da formação do túnel

A lógica da estratégia é a seguinte:

Julgamento de forma de canal:

- Canal ascendente: quando 144 EMA < 169 EMA, indica tendência ascendente de longo prazo

- Canal descendente: quando 144 EMA > 169 EMA, indicando uma tendência de longo prazo para baixo

Requisitos de entrada múltipla:

- Condição 1: o preço está acima do túnel (preço de fechamento > 144 EMA e preço de fechamento > 169 EMA) e está no túnel ascendente

- Condição 2: 12 EMA localizado acima do túnel ((12EMA > 144EMA e 12EMA > 169EMA)

Condições de entrada:

- Condição 1: o preço está abaixo do túnel ((o preço de fechamento < 144EMA e o preço de fechamento < 169EMA) e o túnel de queda

- Condição 2: 12 EMA está abaixo do túnel ((12 EMA < 144 EMA e 12 EMA < 169 EMA)

Configurações de parada:

- Stop loss dinâmico opcional baseado no ATR (Average True Range) com largura de stop loss ajustada por ATR multiplicado por parametrizado

- Ou usar 144 EMA como um ponto de parada fixo

Configuração de paragem:

- Calculação automática da posição de parada com base no parâmetro de relação de risco-retorno (default 2.0)

- Distância de parada = distância de parada x taxa de retorno do risco

Vantagens estratégicas

Identificação de tendências de estabilidadeA estratégia é capaz de filtrar o ruído do mercado de curto prazo e identificar direções de tendências de longo prazo mais confiáveis, usando os canais formados pelos EMAs de longo prazo (<144 e 169).

Mecanismo de confirmação de potênciaO sinal de entrada requer que a EMA de curto prazo (12 ciclos) esteja alinhada com a direção da tendência de longo prazo, o que fornece uma confirmação de momentum adicional e reduz a possibilidade de falsas rupturas.

Melhoria na gestão de riscosA estratégia inclui um mecanismo completo de gerenciamento de riscos, incluindo:

- Opção de stop dinâmico baseada em ATR, que permite ajustar automaticamente a distância de stop de acordo com a volatilidade do mercado

- Configuração do parâmetro de risco-retorno para garantir que o retorno esperado de cada transação seja maior que o risco

- Gestão de escala de posição com base na percentagem de capital (default não excede 1% de risco por conta)

Comentários visuais clarosA estratégia traça todas as cores de fundo das linhas EMA e canais relevantes no gráfico, permitindo que os comerciantes entendam intuitivamente o estado atual do mercado e os sinais de estratégia.

Altamente adaptávelA estratégia pode ser adaptada a diferentes cenários de mercado e estilos de negociação, ajustando os parâmetros (como o ciclo EMA, o ATR multiplicado, a taxa de retorno do risco, etc.).

Risco estratégico

Mercado intermédio fracoComo uma estratégia de acompanhamento de tendências, em mercados onde a correção horizontal ou a ausência de tendências visíveis pode gerar múltiplos falsos sinais e pequenos prejuízos. A solução é adicionar condições de filtragem adicionais, como indicadores de volatilidade ou confirmação da força da tendência.

Problemas de atrasoA estratégia pode ter um atraso de resposta nos pontos de mudança de tendência, devido ao uso de médias móveis de períodos mais longos, resultando em perda de parte do movimento inicial ou em uma saída tardia no final da tendência. A combinação de outros indicadores mais sensíveis pode ser considerada como auxiliar.

Sensibilidade do parâmetroO desempenho estratégico é mais sensível a configurações de parâmetros como o ciclo EMA e a multiplicação do ATR. Diferentes combinações de parâmetros apresentam maior variação de desempenho em diferentes ambientes de mercado. É recomendável encontrar a combinação de parâmetros mais ótima por meio de retrospectivas e reavaliá-la periodicamente.

Falta de confirmação de volumeA estratégia atual baseia-se apenas no preço e na média móvel, sem levar em conta o fator volume, podendo gerar sinais enganosos em um ambiente de baixo volume de transações. Pode ser melhorada com a adição de condições de confirmação de volume de transações.

Limites da taxa de retorno do risco fixoO uso de um RRR fixo pode não ser adequado para todas as situações do mercado, podendo levar a um posicionamento de um ponto de parada muito longe ou muito perto em certos cenários de mercado. Considere o uso de um mecanismo de parada adaptável, ajustado de acordo com a volatilidade do mercado ou a dinâmica do ponto de resistência de suporte.

Direção de otimização da estratégia

Adicionado filtro de força de tendênciaIntrodução do ADX (Average Directional Index) ou indicador similar para medir a intensidade da tendência, executando sinais de negociação apenas quando a tendência é forte o suficiente, evitando a negociação frequente em tendências fracas ou mercados intercalados.

Otimização do tempo de entradaA estratégia atual é entrar imediatamente quando as condições são satisfeitas, podendo ser considerada a adição de lógica de entrada de retorno, como esperar que o preço volte para perto do túnel em uma tendência ascendente, aumentando a vantagem do preço de entrada.

Dinâmica de risco-retornoAjustar dinamicamente a taxa de retorno do risco de acordo com a volatilidade do mercado ou a distância dos pontos de resistência de suporte crítico, estabelecer metas mais altas em mercados com maior volatilidade e usar metas mais conservadoras em mercados com menor volatilidade.

Adicionando um filtro de tempo: alguns mercados tendem a ser mais visíveis em determinados períodos de tempo (como o período de negociação da Europa e dos EUA), e pode ser adicionado um filtro de tempo para executar sinais de negociação apenas nesses períodos de tempo.

Introdução de um bloqueador parcialConsidere a implementação de estratégias de parada em lotes, como a eliminação de uma parte das posições quando a distância de risco é duplicada, permitindo que as posições restantes continuem a acompanhar a tendência, possivelmente protegendo os lucros por meio de parada móvel.

Análise integrada de múltiplos ciclos: Combinação de direção de tendência de períodos mais longos (como um círculo ou uma linha lunar) como uma condição de filtragem adicional para garantir que a direção da negociação esteja de acordo com a tendência de períodos maiores, aumentando a taxa de vitória.

Optimizar a lógica de julgamento de canaisA estratégia atual é simplesmente comparar a relação de posição de dois EMAs para determinar a direção do túnel, podendo ser considerada a adição de condições de inclinação para garantir que o túnel não apenas se forme, mas tenha direcionalidade suficiente.

Resumir

A estratégia de negociação de ruptura de tendência de canal de linha dupla é um sistema de rastreamento de tendência estruturado, rigoroso em termos de lógica, que identifica a direção da tendência através da formação de canais em EMAs de longo período e confirma o momento de entrada usando a ruptura de EMAs de curto período. A estratégia possui um mecanismo de gerenciamento de risco completo, incluindo o stop loss dinâmico baseado no ATR e uma configuração de comparação de retorno de risco parametrizado, que permite ao comerciante rastrear a tendência de longo prazo enquanto controla o risco.

Embora a estratégia tenha um bom desempenho em mercados com tendências evidentes, pode enfrentar desafios em mercados intercalares, que precisam de otimização por meio de condições de filtragem adicionais. Para os principais pontos de risco da estratégia, propomos várias direções de otimização, incluindo o aumento do filtro de intensidade de tendência, a otimização do tempo de entrada, o ajuste dinâmico do risco-retorno e a introdução de análises de múltiplos ciclos, entre outras.

No geral, trata-se de uma estrutura estratégica de acompanhamento de tendências concebida de forma razoável, com o potencial de obter um desempenho de negociação estável em vários ambientes de mercado, com o ajuste e otimização de parâmetros adequados. Para os investidores que preferem negociar tendências de médio e longo prazo, a estratégia oferece um bom ponto de partida, que pode ser ainda mais personalizado de acordo com as preferências de risco pessoais e as características do mercado.

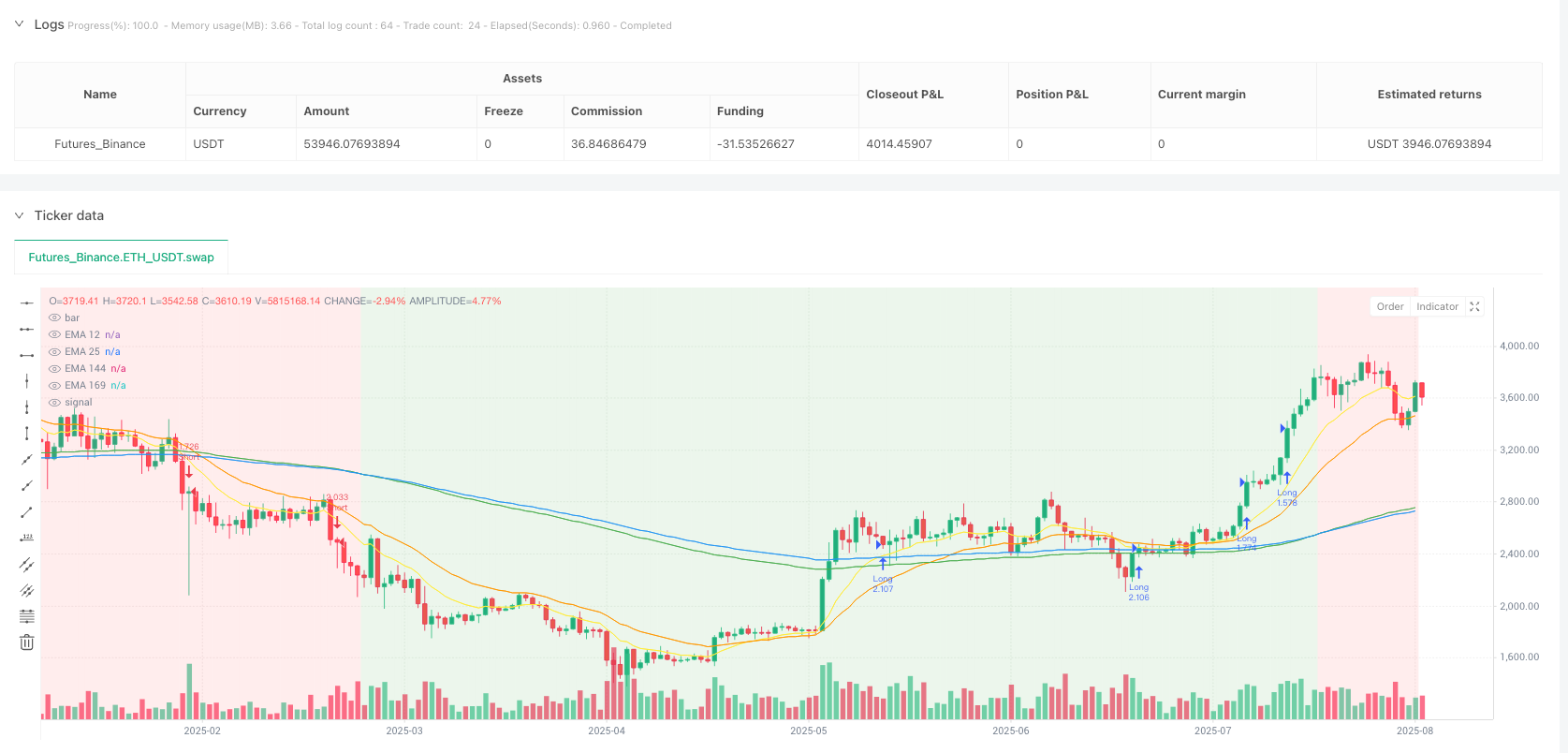

/*backtest

start: 2024-08-08 00:00:00

end: 2025-08-06 08:00:00

period: 1d

basePeriod: 1d

exchanges: [{"eid":"Futures_Binance","currency":"ETH_USDT"}]

*/

//@version=5

strategy("Vegas Tunnel Strategy", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=10)

// === 参数设置 ===

emaFast = ta.ema(close, 12)

emaMedium = ta.ema(close, 25)

emaSlow = ta.ema(close, 144)

emaTunnel = ta.ema(close, 169)

riskRewardRatio = input.float(2.0, "风险回报比", step=0.1)

riskPercent = input.float(1.0, "每笔风险百分比", step=0.1)

useATR = input.bool(true, "使用ATR止损", inline="atr")

atrLength = input.int(14, "ATR长度", inline="atr")

atrMult = input.float(1.5, "ATR乘数", inline="atr")

atr = ta.atr(atrLength)

// === 隧道形态 ===

tunnelUp = emaSlow < emaTunnel

tunnelDown = emaSlow > emaTunnel

// === 多头入场条件 ===

longCond1 = close > emaSlow and close > emaTunnel and tunnelUp

longCond2 = emaFast > emaSlow and emaFast > emaTunnel

// === 空头入场条件 ===

shortCond1 = close < emaSlow and close < emaTunnel and tunnelDown

shortCond2 = emaFast < emaSlow and emaFast < emaTunnel

// === 止损与止盈计算 ===

entryPrice = strategy.position_avg_price

longStopLoss = useATR ? entryPrice - atrMult * atr : emaSlow

shortStopLoss = useATR ? entryPrice + atrMult * atr : emaSlow

longTakeProfit = entryPrice + (entryPrice - longStopLoss) * riskRewardRatio

shortTakeProfit = entryPrice - (shortStopLoss - entryPrice) * riskRewardRatio

// === 开仓逻辑 ===

// 多头开仓

if (longCond1 and longCond2)

strategy.entry("Long", strategy.long)

strategy.exit("TP/SL Long", from_entry="Long", stop=longStopLoss, limit=longTakeProfit)

// 空头开仓

if (shortCond1 and shortCond2)

strategy.entry("Short", strategy.short)

strategy.exit("TP/SL Short", from_entry="Short", stop=shortStopLoss, limit=shortTakeProfit)

// === 图形显示 ===

plot(emaFast, color=color.yellow, title="EMA 12")

plot(emaMedium, color=color.orange, title="EMA 25")

plot(emaSlow, color=color.green, title="EMA 144")

plot(emaTunnel, color=color.blue, title="EMA 169")

bgcolor(tunnelUp ? color.new(color.green, 85) : tunnelDown ? color.new(color.red, 85) : na)