Visão geral

A estratégia de banda de negociação de alta frequência baseada no VWAP e RSI é um sistema de negociação quantitativa projetado especificamente para negociação intradiária, especialmente adequado para investidores que participam de desafios de empresas de gestão de fundos e negociação de curto prazo profissional. A estratégia combina habilmente o índice de força relativamente fraca (RSI), o preço médio ponderado de transação (VWAP), a média móvel do índice (EMA) e o mecanismo de gerenciamento de risco baseado na amplitude de flutuação real (ATR) para capturar oportunidades de negociação de retorno médio e volume de movimento de alta probabilidade.

Princípio da estratégia

A lógica central da estratégia baseia-se em um mecanismo de filtragem colaborativa de múltiplos indicadores:

O RSI supera os sinais de compra e vendaA estratégia usa o RSI de curto período (default 3) como o principal sinal de entrada. Considere a venda quando o RSI estiver abaixo de 35 (oversold) e a venda quando estiver acima de 70 (overbought). O RSI de curto período é capaz de capturar a mais forte inversão diária ou o desgaste.

VWAP direção filtradaA tendência é de que o preço seja acima do VWAP e abaixo do VWAP. Isso garante que a direção da negociação esteja de acordo com a tendência dominante do dia.

EMA filtra tendênciasComo um filtro de qualidade adicional, o preço de overtime deve estar acima do EMA e o preço de breakout deve estar abaixo do EMA, melhorando ainda mais a qualidade do sinal.

Controle de tempo de transaçãoA estratégia é executar somente no horário de negociação definido pelo usuário (por defeito, o horário de negociação em tempo real dos EUA, das 9h às 16h ET), evitando a noite e o mercado de baixa liquidez.

Objetivos dinâmicos de stop loss e profit baseados no ATRPor cada transação, 1x o ATR é usado como um stop loss e 2x o ATR como um profit target, garantindo uma boa relação de risco/retorno.

Limite máximo de transações por diaA principal vantagem de um sistema de negociação livre é que ele evita o excesso de negociação e controla a abertura de risco (default 3 vezes por dia), evitando perdas consecutivas em condições de mercado desfavoráveis.

O processo de execução da estratégia é: primeiro, verifique se está dentro do período de negociação, em seguida, verifique se o número de transações do dia não foi excedido. Em seguida, analise se o RSI está em estado de sobrecompra / sobrevenda e, em combinação com o VWAP e a posição de confirmação de entrada.

Vantagens estratégicas

Ao analisar o código em profundidade, a estratégia mostra as seguintes vantagens significativas:

Mecanismo de filtragem múltiplaA combinação de três filtros RSI, VWAP e EMA aumentou significativamente a qualidade dos sinais de negociação e reduziu os sinais falsos.

Controle de risco perfeitoUtilização do ATR para ajustar de forma dinâmica os objetivos de stop loss e profit, permitindo que a estratégia se adapte a diferentes condições de volatilidade do mercado, em vez de depender de pontos fixos.

A taxa de retorno para o riscoA configuração de risco-retorno padrão de 2: 1 (< 2x ATR de lucro contra 1x ATR de perda) significa que a estratégia pode ser rentável mesmo com uma taxa de vitória relativamente baixa.

Mecanismo de prevenção de excesso de negociaçãoO limite de transações por dia é eficaz para evitar o excesso de transações em condições de mercado desfavoráveis e proteger os fundos da conta.

Transações em períodos de alta liquidezA estratégia é: concentrar-se nos momentos de maior atividade do mercado, garantindo a execução das transações com o mínimo de deslizamento e reduzindo os custos de transação.

Altamente adaptávelOs parâmetros são altamente ajustáveis, permitindo que a estratégia se adapte a diferentes mercados, diferentes ambientes de volatilidade e diferentes períodos de negociação.

Visualização claraO código contém elementos visuais abrangentes para ajudar os comerciantes a entender intuitivamente os sinais de entrada e os níveis de preços críticos.

A reação foi boa.A retrospectiva da amostra mostrou um fator de lucro superior a 1,37, controle máximo de retração dentro de 1%, e uma taxa de vitória entre 37-48%, o que representa uma vantagem significativa para estratégias com um risco-retorno maior que 1.

Risco estratégico

Apesar do bom desenho da estratégia, existem os seguintes riscos potenciais:

RSI risco de curto prazoO RSI de 3 ciclos usado por defeito pode ser muito sensível e produzir um excesso de sinais em certas condições de mercado. A solução é ajustar o comprimento ou a queda do RSI de acordo com o mercado específico.

Risco de reversão da média quando a tendência é forte: Em mercados de forte tendência unidirecional, a estratégia de retorno ao valor médio pode enfrentar perdas contínuas. Recomenda-se o aumento do filtro de intensidade de tendência ou a suspensão da negociação em mercados de forte tendência.

Parâmetros de otimização de overfittingExcesso de otimização de parâmetros com base em dados históricos pode levar a um mau desempenho no futuro. Usar configurações de parâmetros robustas e fazer verificação de retorno em vários períodos de tempo.

Risco de liquidezEmbora a estratégia tenha estabelecido um horário de negociação, alguns eventos especiais no mercado podem levar a um esgotamento súbito da liquidez. Recomenda-se o aumento de filtros de volume de transação adicionais.

Risco de falha técnicaO sistema de negociação automatizado pode sofrer falhas técnicas. Recomenda-se a implementação de mecanismos de monitoramento adequados e procedimentos de intervenção manual.

Risco de ruído no mercado: O ruído do mercado em gráficos de curto período pode desencadear sinais errados. Pode ser considerado o aumento de indicadores de confirmação ou mecanismos de admissão de atraso.

Risco de parâmetros fixosQuando as condições do mercado mudam, os parâmetros fixos de RSI e EMA podem deixar de se aplicar. Considere implementar um mecanismo de parâmetros de adaptação, ajustando os parâmetros de acordo com a taxa de flutuação.

Direção de otimização da estratégia

Com base na análise de código, a estratégia pode ser otimizada nas seguintes direções:

Mecanismo de parâmetros de adaptaçãoIntrodução de um mecanismo de ajuste automático dos parâmetros e das margens do RSI com base na volatilidade do mercado. Em ambientes de alta volatilidade, os limites do RSI podem ser ampliados; em ambientes de baixa volatilidade, os limites podem ser restringidos. Isso permite uma melhor adaptação a diferentes ambientes de mercado.

Aumentar a quantidade de filtrosAumentar os mecanismos de confirmação de volume de transação na lógica de entrada, como, por exemplo, exigir que o volume de transação seja superior à média de um determinado período, garantindo a negociação com participação suficiente no mercado.

Aumentar o tempo de filtragemEvite os períodos de alta volatilidade durante a divulgação de dados econômicos importantes ou antes da abertura e fechamento do mercado, que geralmente são agudos e imprevisíveis.

Dinâmica de risco-retornoA taxa de retorno do risco é ajustada dinamicamente de acordo com a volatilidade do mercado. Em ambientes de baixa volatilidade, pode-se adotar um objetivo de ganho mais agressivo, em ambientes de alta volatilidade, pode-se adotar uma configuração de stop loss mais conservadora.

Adição de lógica de equilíbrio inversoQuando o RSI se move rapidamente de um extremo para o outro, pode-se considerar a liquidação antecipada, em vez de esperar o preço-alvo fixo.

Confirmação do Multi-TemposAumentar as condições de filtragem para os quadros de tempo mais elevados para garantir que a direção das transações de curto prazo esteja de acordo com as tendências dos quadros de tempo maiores.

Distribuição de transações inteligentesPor exemplo, pode-se aumentar a posição ou a frequência de negociação após uma série de ganhos e reduzir a exposição após uma série de perdas.

Identificação de segmentos de mercadoAumentar a identificação de mercados como mecanismos em um estado de intervalo de turbulência ou tendência e ajustar os parâmetros da estratégia de acordo. Os mercados intervalados são mais adequados para a estratégia de retorno ao valor médio, enquanto os mercados de tendência requerem uma configuração mais conservadora.

Resumir

A estratégia de banda de negociação de alta frequência baseada no VWAP e no RSI é um sistema de negociação diária bem projetado, que oferece aos comerciantes profissionais um método de negociação de linha curta confiável por meio da integração de múltiplos indicadores técnicos e medidas rigorosas de gerenciamento de risco. A vantagem central da estratégia reside em seu mecanismo de filtragem multicamadas e controle de risco dinâmico, que permite manter um desempenho estável em várias condições de mercado.

A estratégia oferece um quadro de consideração para os participantes do desafio do dia-a-dia, para as empresas de gestão de fundos e para os profissionais que buscam vantagens de negociação sistemática. No entanto, os usuários devem ter em atenção que qualquer estratégia precisa ser testada adequadamente e adaptada às preferências de risco individuais e ao ambiente específico do mercado para ter o melhor efeito.

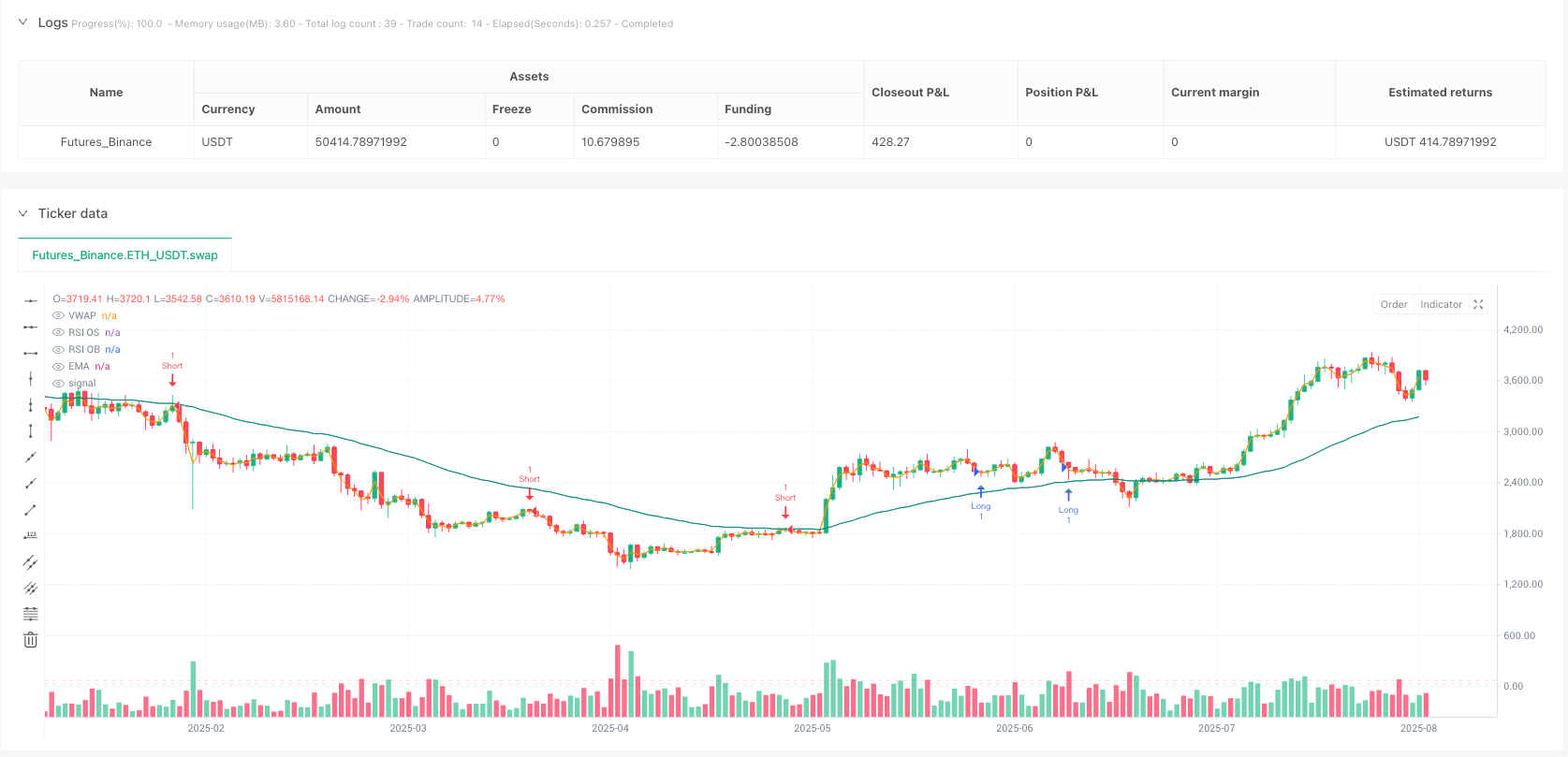

/*backtest

start: 2024-08-08 00:00:00

end: 2025-08-06 08:00:00

period: 1d

basePeriod: 1d

exchanges: [{"eid":"Futures_Binance","currency":"ETH_USDT"}]

*/

//@version=6

strategy("VWAP-RSI Scalper FINAL v1", overlay=true, default_qty_type=strategy.fixed, default_qty_value=1)

// === PARAMETERS ===

rsiLen = input.int(3, "RSI Length")

rsiOS = input.int(35, "RSI Oversold")

rsiOB = input.int(70, "RSI Overbought")

emaLen = input.int(50, "EMA Length")

sessionStart = input.int(9, "Session Start Hour (ET)")

sessionEnd = input.int(16, "Session End Hour (ET)")

maxTrades = input.int(3, "Max Trades Per Day")

atrLen = input.int(14, "ATR Length")

slATR = input.float(1.0, "Stop ATR Mult")

tpATR = input.float(2.0, "Target ATR Mult")

// === INDICATORS ===

rsiVal = ta.rsi(close, rsiLen)

emaVal = ta.ema(close, emaLen)

vwapVal = ta.vwap(hlc3)

atr = ta.atr(atrLen)

// === SESSION CONTROL ===

inSession = timeframe.isintraday ? (hour >= sessionStart and hour < sessionEnd) : true

// === TRADE LIMITER ===

var int tradesToday = 0

if ta.change(time("D")) != 0

tradesToday := 0

// === ENTRY LOGIC ===

// LONG = RSI oversold, above VWAP, above EMA, during session, limit trades/day

canLong = rsiVal < rsiOS and close > vwapVal and close > emaVal and inSession and tradesToday < maxTrades and strategy.position_size == 0

canShort = rsiVal > rsiOB and close < vwapVal and close < emaVal and inSession and tradesToday < maxTrades and strategy.position_size == 0

if canLong

strategy.entry("Long", strategy.long)

tradesToday += 1

if canShort

strategy.entry("Short", strategy.short)

tradesToday += 1

// === EXIT LOGIC ===

if strategy.position_size > 0

strategy.exit("Long Exit", from_entry="Long", stop=strategy.position_avg_price - atr*slATR, limit=strategy.position_avg_price + atr*tpATR)

if strategy.position_size < 0

strategy.exit("Short Exit", from_entry="Short", stop=strategy.position_avg_price + atr*slATR, limit=strategy.position_avg_price - atr*tpATR)

// === DEBUG PLOTS ===

plot(vwapVal, "VWAP", color=color.orange)

plot(emaVal, "EMA", color=color.teal)

hline(rsiOS, "RSI OS", color=color.new(color.green, 75))

hline(rsiOB, "RSI OB", color=color.new(color.red, 75))

plotshape(canLong, style=shape.triangleup, location=location.belowbar, color=color.green, size=size.tiny, title="Long Signal")

plotshape(canShort, style=shape.triangledown, location=location.abovebar, color=color.red, size=size.tiny, title="Short Signal")