Método de Negociação Balance Beam: A Combinação Perfeita entre Candlesticks e Gráficos de Nuvem

HEIKEN ASHI ICHIMOKU EMA ATR

O que está acontecendo com essa estratégia?

Esta estratégia é como fazer um mapa de barras dançar no balanço! Transforma um mapa de K comum em um Heiken Ashi mais liso, e, em seguida, combina-o com uma linha de referência de um mapa de nuvens de Ichimoku, o que é o “patinaxe de dois em dois” no mundo da análise técnica.

🔍 Lógica central: sabedoria do triplo filtro

A essência da estratégia está no “sistema de triplo filtro”, tão rigoroso quanto você escolhe o objeto do cardiômetro! Primeiro, o Heiken Ashi deve estar do lado certo da linha de referência do Ichimoku (que é o limiar básico); em seguida, o 200 ciclo EMA garante que você siga a grande tendência (não vá contra a corrente); e, finalmente, o Ichimoku fica atrás do filtro para garantir que a direção do momento seja correta (para evitar falsos buracos de ruptura).

Isso é como dirigir: o sinal verde é aceso (sinal HA), a estrada está em bom estado (filtragem de tendência) e não há veículos em marcha atrás à frente (confirmação de desvio).

Gerenciamento de risco: ATR stop loss dinâmico

A parte mais inteligente desta estratégia é usar o ATR (Average True Range) para definir o stop loss. Ele se ajusta automaticamente à volatilidade do mercado, como o sistema de navegação adaptativo de um carro.

O que é ainda melhor, é que ele usa vários tempos: ATR em tempos altos para parar o quebra-cabeça (deixar os lucros correrem), ATR em tempos baixos para parar o quebra-cabeça (proteger os fundos).

Aplicações em combate: quando é melhor usá-las?

Esta estratégia é especialmente adequada para ambientes de mercado com tendências evidentes. Quando o mercado está em um movimento horizontal, é recomendado esperar por algum tempo, pois o Heiken Ashi é propenso a produzir falsos sinais em mercados de turbulência. O melhor cenário de uso é: gráficos de 4 horas ou periódicos dos principais pares de moedas, especialmente na fase de confirmação de tendências após a publicação de dados econômicos importantes.

Lembre-se de que nenhuma estratégia é universal! A força desta estratégia é capturar tendências de médio e longo prazo, e se você é um trader de linhas curtas que gosta de entrar e sair rapidamente, talvez seja necessário ajustar os parâmetros ou procurar outras estratégias.

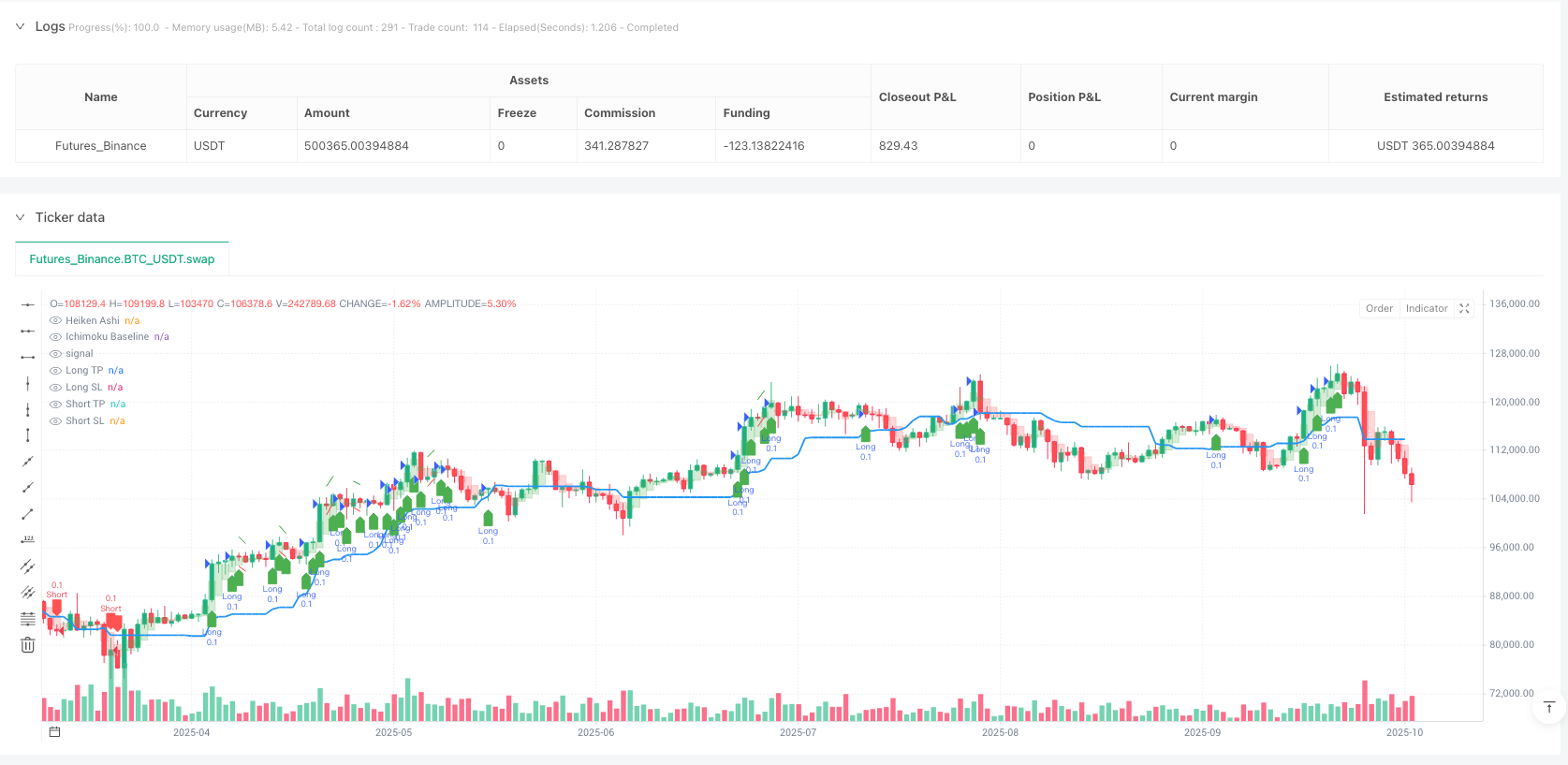

/*backtest

start: 2024-10-20 00:00:00

end: 2025-10-18 08:00:00

period: 1d

basePeriod: 1d

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT","balance":500000}]

*/

// This Pine Script® code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © MahdiSalari8

//@version=6

strategy("Heiken Ashi Bas", overlay=true,

default_qty_type=strategy.fixed,

default_qty_value=0.1,

commission_type=strategy.commission.percent,

commission_value=0.07,

initial_capital=10000000,

pyramiding=0) // Changed to 0

// Inputs

useTrendFilter = input.bool(true, "Use 200 EMA Trend Filter", group="Filters")

showSignals = input.bool(true, "Show Buy/Sell Signals", group="Visuals")

showEma = input.bool(false, "Show 200 EMA", group="Visuals")

atrPeriod = input.int(14, "ATR Period", minval=1, group="Risk Management")

htf = input.timeframe("5", "Higher Timeframe for TP", group="Timeframes")

ltf = input.timeframe("1", "Lower Timeframe for SL", group="Timeframes")

tpMultiplier = input.float(2.0, "TP Multiplier", minval=0.1, group="Risk Management")

slMultiplier = input.float(1.0, "SL Multiplier", minval=0.1, group="Risk Management")

// Ichimoku Divergence Settings

useDivergenceFilter = input.bool(true, "Use Ichimoku Divergence Filter", group="Ichimoku Divergence")

showDivergenceLine = input.bool(true, "Show Divergence Line", group="Ichimoku Divergence")

divergenceLookback = input.int(2, "Divergence Lookback (bars)", minval=1, maxval=20, group="Ichimoku Divergence")

divergenceLineWidth = input.int(5, "Divergence Line Width", minval=1, maxval=5, group="Ichimoku Divergence")

// Heiken Ashi Calculation

var float haOpen = na

var float haClose = na

var float haHigh = na

var float haLow = na

haClose := (open + high + low + close) / 4

haOpen := na(haOpen[1]) ? (open + close) / 2 : (haOpen[1] + haClose[1]) / 2

haHigh := math.max(high, math.max(haOpen, haClose))

haLow := math.min(low, math.min(haOpen, haClose))

// Ichimoku Baseline (Kijun-sen)

kijunPeriod = 26

kijunSen = (ta.highest(high, kijunPeriod) + ta.lowest(low, kijunPeriod)) / 2

// Ichimoku Baseline Divergence Calculation

currentBaseline = kijunSen

pastBaseline = kijunSen[divergenceLookback]

// Calculate slope (divergence)

baselineSlope = (currentBaseline - pastBaseline) / divergenceLookback

// Determine bullish/bearish divergence (exclude when slope is 0)

bullishDivergence = baselineSlope > 0

bearishDivergence = baselineSlope < 0

slopeIsZero = baselineSlope == 0

// Trend Filter (200 EMA)

ema200 = ta.ema(close, 200)

// ATR Calculation for different timeframes

htfAtr = request.security(syminfo.tickerid, htf, ta.atr(atrPeriod))

ltfAtr = request.security(syminfo.tickerid, ltf, ta.atr(atrPeriod))

// Enhanced Entry Conditions with Divergence Filter (exclude when slope is 0)

longCondition = haClose > kijunSen and

haClose[1] >= kijunSen[1] and

haClose > haOpen and

(haHigh - haClose) >= (haClose - haOpen) * 0.3 and

(not useTrendFilter or close > ema200) and

(not useDivergenceFilter or (bullishDivergence and not slopeIsZero))

shortCondition = haClose < kijunSen and

haClose[1] <= kijunSen[1] and

haClose < haOpen and

(haClose - haLow) >= (haOpen - haClose) * 0.3 and

(not useTrendFilter or close < ema200) and

(not useDivergenceFilter or (bearishDivergence and not slopeIsZero))

// Dynamic TP/SL based on ATR

longTp = close + (htfAtr * tpMultiplier)

longSl = close - (ltfAtr * slMultiplier)

shortTp = close - (htfAtr * tpMultiplier)

shortSl = close + (ltfAtr * slMultiplier)

// Strategy Execution

if (longCondition)

strategy.entry("Long", strategy.long)

strategy.exit("Long Exit", "Long", limit=longTp, stop=longSl)

if (shortCondition)

strategy.entry("Short", strategy.short)

strategy.exit("Short Exit", "Short", limit=shortTp, stop=shortSl)

// Plotting

plot(kijunSen, color=color.blue, title="Ichimoku Baseline", linewidth=2, display=display.all)

// Plot Divergence Line (gray when slope is 0)

plot(showEma ? ema200 : na, color=color.purple, title="200 EMA", linewidth=1, display=display.all)

// Heiken Ashi Candles with 25% opacity

candleColor = haClose > haOpen ? color.new(color.green, 75) : color.new(color.red, 75)

plotcandle(haOpen, haHigh, haLow, haClose, title="Heiken Ashi", color=candleColor, wickcolor=candleColor, bordercolor=candleColor, display=display.all)

// Plot Buy/Sell Signals with labelup/labeldown shapes

plotshape(showSignals and longCondition, style=shape.labelup, location=location.belowbar, color=color.new(color.green, 0), size=size.small, title="Buy Signal", display=display.all)

plotshape(showSignals and shortCondition, style=shape.labeldown, location=location.abovebar, color=color.new(color.red, 0), size=size.small, title="Sell Signal", display=display.all)

// Plot TP/SL levels - TP as lines with breaks, SL hidden by default

plot(strategy.position_size > 0 ? longTp : na, "Long TP", color=color.green, style=plot.style_linebr, linewidth=1, display=display.all)

plot(strategy.position_size > 0 ? longSl : na, "Long SL", color=color.red, style=plot.style_linebr, linewidth=1, display=display.none)

plot(strategy.position_size < 0 ? shortTp : na, "Short TP", color=color.green, style=plot.style_linebr, linewidth=1, display=display.all)

plot(strategy.position_size < 0 ? shortSl : na, "Short SL", color=color.red, style=plot.style_linebr, linewidth=1, display=display.none)

// Alerts

alertcondition(longCondition, "Long Signal", "HA Cross Above Kijun-sen with Bullish Divergence")

alertcondition(shortCondition, "Short Signal", "HA Cross Below Kijun-sen with Bearish Divergence")