Использование объема торговли для оптимизации формирования и реализации портфеля

0

0

779

779

Хотя оптимизация портфеля обычно фокусируется на прогнозировании рисков и доходов, реализация затрат имеет решающее значение. Однако прогнозирование затрат на сделки является сложным, поскольку для крупномасштабных инвесторов наибольшая составляющая - это влияние на цену, которое зависит от размера сделки, количества сделок с другими трейдерами в ней и от личности трейдера, что препятствует общему решению. Чтобы решить эту проблему, авторы исследования по количеству сделок на рынке в августе 2024 года в Alphabet, Rusian Goyenko, Bryan Kelly, Tobias Moskowitz, Yinan Suwitz и Chao Zhang, предположили, что объем сделок является ценным источником информации для оценки стоимости сделок, и предполагая, что размер сделок фиксирован, стоимость сделок должна снижаться с количеством сделок. Чтобы проверить эту гипотезу, они разработали модель машинного обучения, которая может точно прогнозировать объем сделок на отдельные акции.

Во-первых, они отмечают, что предыдущие исследования (Frazzini, Israel и Moskowitz, 2018) показывают, что размер сделок, разделенный на количество сделок в день (так называемое количественное участие в рынке сделок), является ключевым драйвером затрат на влияние на цены, а влияние на цены является умножающейся функцией участия. Следовательно, при неизменном размере сделок, чем меньше объемов сделок, тем больше влияние на цены у трейдеров.

Затем авторы представили модели машинного обучения, используемые для прогнозирования объема сделок. Их модель основана на регрессивной нейронной сети. Для прогнозирования объема сделок они использовали технические сигналы, такие как просроченная прибыль и объем просроченных сделок, а также фирменные характеристики, которые были обнаружены в литературе, чтобы уловить аномалию прибыли. Затем они добавили показатели различных рыночных масштабов или событий на уровне компании, связанных с колебаниями объема сделок, включая предстоящие выпуски и прошлые отчеты о прибылях, и использовали различные нейронные сети для анализа линейных и нелинейных методов прогнозирования, чтобы максимально повысить предсказуемость вне выборки.

Затем авторы демонстрируют, как их модель может быть использована для построения портфеля.

В целях количественной оценки экономической значимости прогнозирования объема сделок мы включили прогнозирование объема сделок в проблему рациональности портфеля. Мы создали структуру портфеля, которая направлена на максимальное увеличение чистого коэффициента затрат на портфель с использованием функции средне-дифференциальной эффективности, где затраты на сделки имеют линейную связь с участием (вдохновленные теоретическими и фактическими исследованиями в литературе).

Аналогичным образом, обратите внимание на то, что в практике, когда стоимость сделки с определенным предметом высока, другой вариант заключается в том, чтобы торговать чем-то другим. Например, если стоимость сделки с A слишком высока, можно рассмотреть возможность сделки с более низкой стоимостью B. Это может быть лучше, чем не торговать.

Их выборка длилась с 2018 по 2022 год, то есть 1258 дней. Поперечное сечение охватывает около 4700 видов, в среднем 3500 видов в день, или в общей сложности 4400000 наблюдений. Ниже приведена краткая информация о некоторых из их основных выводов:

Их модели позволяют точно прогнозировать различные объемы торгов.

- Стоимость влияния на цену (при условии, что масштаб сделки фиксирован) имеет линейную зависимость от уровня участия, но нелинейная зависимость от объема сделки Очень низкий объем сделки означает, что затраты влияния являются показательными, а очень высокий объем сделки означает, что затраты могут быть проигнорированы. Технологии машинного обучения могут значительно улучшить способность прогнозировать объем сделки, отчасти потому, что нелинейная зависимость от объема сделки и ее отношения к стоимости сделки значительно повышает точность прогнозирования объема сделки.

- Крупные компании имеют более высокую точность прогнозов, чем малые. Малые компании не только имеют меньшую среднюю ликвидность, но и более сложную для прогнозирования и более волатильную.

- Если объем сделки остается неизменным, то затраты на влияние на цены для тех, кто нуждается в ликвидности, приближаются к бесконечному, когда объем сделки приближается к нулю (примечание: для тех, кто предоставляет ликвидность, это наоборот, поэтому важно терпеливо торговать), а затраты на влияние приближаются к нулю, когда объем сделки увеличивается).

- Когда объем сделок ниже, изменения в прогнозе объема сделок имеют больший экономический эффект, что приводит к асимметричным затратам на ошибки в количественном прогнозе. Однако, затраты на возможность отслеживать ошибки или не заключать сделок не связаны с объемом сделок.

- Оптимальный баланс между трассировкой и трассировкой будет изменяться в зависимости от размера инвестиционного портфеля. Экономический эффект от прогнозирования объемов сделок также будет варьироваться. Для небольших объемов сделок трассировка будет учитывать в основном затраты на трассировку. Экономический эффект от прогнозирования объемов сделок может быть относительно менее ценным.

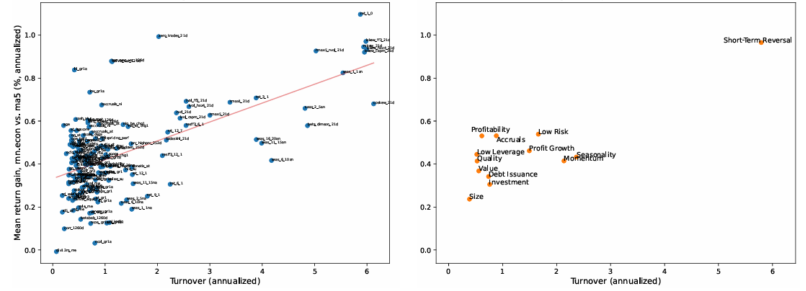

- Факторы с более высоким объемом сделок (например, динамика, краткосрочная реверсия) больше выигрывают от оптимизации портфеля, которая учитывает ожидаемые затраты на сделки в соответствии с прогнозом объема сделок (см. график).

График: улучшение средней прибыли по каждому фактору портфеля

A. Использование комбинации факторов B. Среднее по тематическому кластеру

Каждая точка реализует JKP-факторный портфель. y-ось - это разница между средним превышением прибыли после реализации rnn.econall и ma5. x-ось - это еженедельный оборот по объекту портфеля факторов (то есть равенство xi,ttxt = x-1) 15. Панель B по стилевому кластеру (от JKP) проводит среднее по точке 0 в A.

Каждая точка реализует JKP-факторный портфель. y-ось - это разница между средним превышением прибыли после реализации rnn.econall и ma5. x-ось - это еженедельный оборот по объекту портфеля факторов (то есть равенство xi,ttxt = x-1) 15. Панель B по стилевому кластеру (от JKP) проводит среднее по точке 0 в A.

Результаты являются гипотетическими результатами, не являются индикатором будущих результатов и не представляют реальной прибыли для любого инвестора. Индекс не управляется, не отражает управленческие или торговые расходы, и инвесторы не могут напрямую инвестировать в индекс.

- Альфа объема сделок является очень значительным. Маргинальное улучшение альфа объема сделок в портфеле инвестиций равнозначно появлению альфа-возвращения. Например, для $1 млрд. в портфеле инвестиций, только с прогнозом объема сделок, а не с использованием показателя задержанного объема сделок, улучшение эффективности портфеля инвестиций за вычетом затрат может быть в два раза больше, чем ожидаемая прибыль или коэффициент Шарпа после затрат сделок.

Результаты исследования привели авторов к выводу:

Мы обнаружили, что прогнозирование объемов сделок так же ценно, как и прогнозирование доходов, когда речь идет о достижении оптимального среднего значения за вычетом затрат на транзакции. Мы обнаружили, что прямое включение функции экономических целей в машинное обучение более эффективно для получения полезных прогнозов. Эта функция может применяться для многих финансовых приложений машинного обучения, где прямое включение экономических целей может управлять двухэтапным процессом, то есть сначала удовлетворять какой-то статистической цели, а затем включить этот статистический объект в экономическую структуру.

Подвести итог

Статья “Trading Volume Alpha” является значительным вкладом в литературу по количественному трейдингу. Авторы дают четкий и краткий обзор существующей литературы. Они также предложили новую модель машинного обучения для прогнозирования количества сделок.

Более полный поиск прогнозирующих переменных и более точные модели прогнозирования объемов сделок могут привести к большей экономической эффективности, чем показано здесь. Некоторые перспективные дополнительные функции и методологические кандидаты включают в себя ведущую отстающую связь объемов сделок между количественными сделками, большее количество сезонных показателей, другие микроструктурные переменные рынка и более сложные модели nn и rnn.

В этом случае, вы можете использовать его в качестве инструмента для создания и продвижения вашего бизнеса.