Количественная инвестиционная модель: один прием позволяет вам легко определить, являются ли финансовые отчеты листингуемых компаний мошенническими! Достоверная информация!

0

0

2288

2288

Количественная инвестиционная модель: один прием позволяет вам легко определить, являются ли финансовые отчеты листингуемых компаний мошенническими! Достоверная информация!

При количественном анализе акций используется модель выбора акций, которая использует такие факторы, как фундаментальные факторы, количественные факторы и рыночные настроения, чтобы выбрать оптимальную корзину акций.

Можно сказать, что фундаментальные факторы многофакторной квантируемой модели акций, в значительной степени зависят от точности и достоверности финансовых данных. В этом статье вы узнаете, как использовать конкретные законы, чтобы эффективно распознать достоверность финансовой отчетности публичных компаний, чтобы выбрать качественные акции.

- Например, в Китае, в Китае, в Китае, в Китае, в Китае, в Китае.

В связи с ростом количества компаний, зарегистрированных на бирже A-Stock, становится все более очевидным, что финансовая отчетность не соответствует качеству.

Для того, чтобы оценить финансовую отчетность публичной компании, наиболее простой способ - это глубоко изучить ее финансовое состояние. Исследуйте, является ли она обоснованной, начиная с расходов, доходов и т. д. с учетных предметов, затем сравните ее с другими аналогичными компаниями, затем глубоко исследуйте и т. д.

Квантовые инвестиционные фонды выбирают акции, используя финансовую модель, в основном, выбирают фонд из корзины акций, а также могут выбирать из более чем 3000 акций на рынке, а в конечном итоге выбирают десятки или сотни акций, чтобы определиться с их владением.

Стабильность, альфа-способность - это то, что волнует менеджеров фондов, а конкретные акции - не так уж и важно. В целом, финансовые данные каждой компании могут быть неправдоподобны.

Специфические законы Бенфора позволяют проверить достоверность отчетов Специфический закон Бэнфока - это способ судить о достоверности данных о доходах и прибыли.

В реальной жизни, первые числа, которые появляются в природе, имеют свойство быть закономерными, поэтому специальный закон Бенфока, также известный как закон первых чисел , действует.

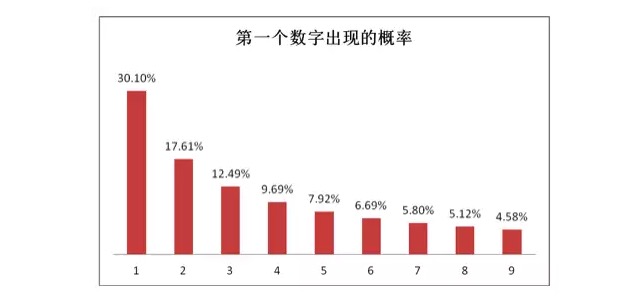

Вероятность того, что первое число будет 1, составляет примерно 30%, вероятность того, что первое число будет 2, составляет примерно 17%, вероятность того, что оно будет появляться, постепенно уменьшается с увеличением числа, вероятность того, что первое число будет 9, составляет всего 4.6% ((не нулевое число, например, первое число 1432 - 1, а первое число 0564 - 5) ).

1

В нашей жизни данные, которые имеют отношение к нашей жизни, не появляются из ничего, они получаются из небольшого количества данных. Водо-электрические счета, плотность населения, длина рек, индекс акций и т. Д. Все они отвечают закону первой цифры.

Например: если в начале года индекс составлял 1000 пунктов, то, предполагая, что он будет расти в среднем на 10% в год, он достигнет 2000 пунктов только через 7.3 года. Таким образом, в течение этих 7.3 лет индекс акций, первая цифра всегда была 1. Если он будет расти в течение 4.2 лет, то он достигнет 3000 пунктов, поэтому в течение этих 4.2 лет первая цифра будет 2.

В общем, можно сказать, что вероятность того, что фондовый индекс будет на первой цифре в течение более длительного периода времени, выше.

Исследования, проведенные на рынке ценных бумаг, подтверждают определенные законы Бэнфо: В исследовании, проведенном по данным финансовых отчетов публичных компаний, были использованы данные за последние десять лет (с 2007 по 2016 год) для расчета финансовых отчетов по всему рынку, и средний отклонение в пределах приемлемого диапазона соответствовало теоретическому значению специального закона Бенфо.

2

Можно сказать, что финансовые данные публичных компаний в основном также соответствуют определенному закону Бенфора, а первая цифра всех финансовых данных должна соответствовать вероятности теории рациональности. В случае искусственной модификации финансовых данных, это неизбежно приведет к тому, что общие данные будут отклоняться от теоретической вероятности.

В общем, если при рассмотрении финансовых данных компании использовать степень отклонения в качестве основы для суждения, то истинность или ложность финансовой отчетности становится очевидной.