История «побега» и «выживания» в азартных играх и инвестициях

1

1

2878

2878

История «побега» и «выживания» в азартных играх и инвестициях

** Когда речь идет об азартных играх и инвестициях, люди обычно стремятся научиться зарабатывать деньги. На самом деле, я считаю, что зарабатывать деньги нелегко, требуется опыт и проницательность. Я не хочу учить детей прогулкам, я хочу обсудить это с моими коллегами. Вдохновленный интервью, проведенным три года назад с Тань Цзюй в “Красном еженедельнике” по ценным бумагам. Под руководством журналистов я изложил свои глубокие взгляды на торговлю в инвестиционных банках, опубликовал свою первую крупную статью о финансовой ситуации в мировой экономике и, кстати, рассказал о некоторых торговых идеях.

- ### Тайна побега матери главного оператора на Уолл-стрит

Я немного расстроен.

В интервью только говорится о важности контроля риска, приводит несколько примеров успеха в своих собственных сделках, как это может быть бегством от смерти? Тем не менее, при более тщательном размышлении, но придется полюбоваться остроумием редактора журналиста. Как американские инвестиции зарабатывают деньги и китайский народ немного далеко, и макрологию ситуации не хуже этой статьи, бегство от жизни - это относительно пустой предмет.

Учитель Цинь Цинь Ву может начать с загадки о господине Цинько и создать загадку о том, как избежать смерти, по примеру Холмса. Он может начать с загадки о том, как избежать смерти и создать загадку о том, как избежать смерти.

Я хочу сказать вам привет: мои мысли немного рассеялись, и если я буду далеко, то увидимся позже.

В последнее время я обнаружил, что многие читатели больше всего интересуются хаотичным миром Уолл-стрит, когда они начинают статью об азартных играх ((ранее лондонские трейдеры отправили электронную версию друзьям, которые оставили почтовый ящик, надеясь, что это поможет всем)).

Главное - остаться в живых

Когда речь заходит о азартных играх и инвестициях, люди обычно стремятся научиться хитрости зарабатывания денег, на самом деле, я лично считаю, что способы зарабатывания денег нелегко изучить, требуют много опыта и проницательности.

В общем, нельзя жертвовать до победы революции. Не думайте, что это легко сделать, не говоря уже о том, что вокруг нас есть друзья и соратники, которые пытаются разбогатеть, прежде чем умереть, даже среди самых высокопоставленных людей в инвестиционном мире, многие из которых упали с облаков.

Вот несколько примеров:

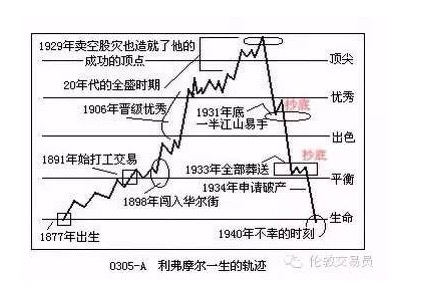

Джесси Ливермор: главный герой мемуаров, в которых рассказывается о жизни фондового капиталиста, гениальном спекулянте, который начал с чистого листа и в 1929 году достиг состояния в 100 миллионов долларов, в конечном итоге подал заявление о банкротстве и покончил с собой через несколько лет.

Джон-Мерривизер: бывший супер-трейдер в криптовалютной компании Salomon Brothers, позже создавший долгосрочный хедж-фонд LTCM, который когда-то имел огромный капитал в размере 4 миллиардов долларов, но был почти полностью потерян в кризисе российских облигаций в 1998 году.

Цу Циньцзюнь: основал Всемирную ценную бумагу в 1988 году, когда-то был известен как отец китайских ценных бумаг, но в 1995 году он потерял свое положение в Китае после инцидента с 3.27 госдолгами, в результате чего попал в ловушку.

Тун Ван Синь: когда-то возглавлявший группу предприятий семейства Дрон, высокомерно относившийся к китайскому рынку капитала, в конечном итоге развалился в результате разрыва цепочки капитала, что привело к краху империи Дрон.

Все эти люди были гениями рынка капитала, но в итоге потерпели неудачу. Их опыт показывает нам, что если не обращать внимания на риск, то может произойти то же, что и в случае с рыбаком-обезьяной и золотой рыбкой: они стараются стать папой, но в итоге оказываются в деревянном домике у моря.

Главное - быть живым.

Не уверен, что смогу.

Много лет назад я часто ездил из Нью-Йорка в Чайна-сити в Атлантик-Сити, чтобы заработать деньги, в основном, в автобусах с трудящимися людьми, которые работали в ресторанах. Большинство из них пытались изменить свою судьбу в казино, но в результате часто получали ничтожную зарплату. Помню, как однажды девушка из соседства сказала, что она каждую неделю ходит в казино играть в игры в казино, и у нее есть комплект таинственных игр для выигрыша.

Возвращаясь домой, я выиграл 800 долларов, а она проиграла 4000. Я был в восторге от того, что 4000 долларов - это доход, который она зарабатывала больше месяца! Я вдруг почувствовал грусть и ненависть к тем, кто делает бизнес, чтобы разбогатеть.

Я не могу сказать, что слишком много неудачников используют удачу как оправдание.

Один проигрыш - это действительно удача, 10000 проигрышей - это математическая теория (кто выигрывает больше, тот почти побеждает). В казино, в котором игроки постоянно делают ставки, проигрыш может быть только вопросом времени.

То же самое касается инвестиций.

Фондовый рынок лучше, чем казино, и в долгосрочной перспективе он должен быть игрой с положительной отдачей. Однако из-за факторов, таких как игры в карты, тайные сделки и налоги, обычным инвесторам, если они играют слишком часто, очень трудно выиграть в большом рынке, и они могут даже проиграть в течение долгого времени. Поэтому не верьте тем, кто учит рынок так называемым секретам быстрого обогащения, 99% - это волна, 99% - это пустые слова.

В эпоху Эджо в Японии был боец, который сражался с человеком более шестидесяти раз, но не потерпел поражения. Помимо его превосходного мастерства, у него есть секрет: никогда не сражаться с кем-то, кто сильнее его.

Я не знаю, что делать, и не знаю, что делать.

Это первая вещь, о которой должны помнить как хакеры, так и инвесторы.

Какие преимущества казино?

Казино не боятся, что вы выиграете, они боятся, что вы не придете, потому что в основном игры в казино - это игра, в которой вы проигрываете. Многие игроки верят в удачу, а те, кто управляет казино, верят в вероятность, которая является разницей между проигравшим и победителем.

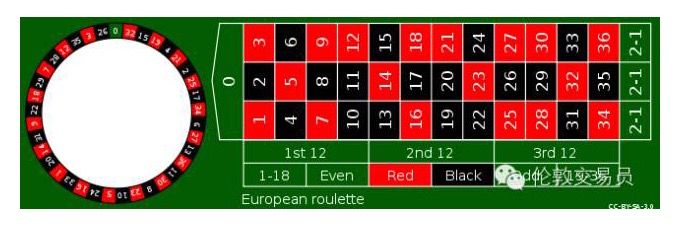

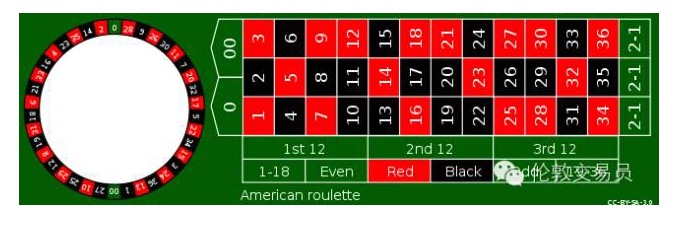

Например, в рулетке (см. рисунок ниже) игрок может сделать ставку на любую цифру, и если шарик на диске остановится на этой цифре, казино проигрывает в 35 раз.

Звучит заманчиво, не так ли?

В фильме “Касабланка” молодой человек, бежавший из Европы, находится под стражей уже 22 года, и у него есть деньги на поездку в США.

Давайте просто проанализируем.

Если только 1-36 из 36 цифр, то игрок за каждый залог 1 доллар, в среднем за каждые 36 выигрышей, выигрыш 35 долларов точно компенсирует потерю 35 долларов. Но казино на левой стороне рулетка добавляет 0 копеек, игрок становится 1⁄37, выигрыш 35 долларов недостаточен, чтобы компенсировать потерю 36 долларов, казино занимает 1⁄37 = 2,70% преимущество вероятности, то есть каждый игрок за 100 долларов, в среднем теряет 2,7 доллара.

Помимо ставок на одиночные цифры, в рулетке есть и другие игры, такие как ставки на красный и черный. Как на одиночные цифры в размере 1 к 35, так и на черный в размере 1 к 1, выигрыш в казино одинаковый. Но между ними есть одно важное различие: проигрыш и выигрыш в ставках на одиночные цифры явно больше, чем в ставках на красный и черный.

Начнем с небольшого комментария: выигрышная сторона и волатильность - два ключевых момента в азартных играх и инвестициях.

Лучше не играть в азартные игры, в которых вы проиграете или проиграете, если вы хотите играть в азартные игры с большой волатильностью; инвестиции в азартные игры, в которых вы выиграете или проиграете, должны иметь небольшую волатильность. Об этом принципе подробно будет рассказано далее.

Возвращаясь к азартным играм, большинство игр в казино разработаны аналогично рулетке: казино имеют преимущество вероятности. В этих играх игрок может выиграть деньги, если он сыграет всего несколько рук, и в течение длительного времени он почти обязательно проиграет, в математике это называется закон больших чисел.

Однако, когда казино закончились, математики нашли в них пробелы.

Старая история в 21 час

В начале 1960-х годов американский математик по имени Эдвард Торп использовал вновь появившийся компьютер, чтобы найти шансы в игре на 21 балл, и разработал метод, позволяющий победить в казино с помощью карточного подсчета. Профессор Торп применил теорию на практике, используя свой метод карточного подсчета, чтобы выиграть в казино, и вскоре попал в черный список, и кто-то написал книгу!

“Бит дилера” (Beat the Dealer) Соппа продается в 700 000 экземпляров, а “Бит дилера” (Beat the Dealer) занимает первое место в списке самых продаваемых книг в Нью-Йорк Таймс (New York Times Bestseller List) (вспоминает о том же замечательном “Бит дилера” на Уолл-стрит, и автор смущен…), и налог на авторские права в разы превышает доход от азартных игр. Это еще раз доказывает, что продавать курицу легче, чем добывать золото).

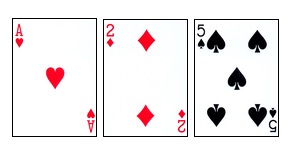

Принципы сопского картосчета не сложны. Сначала расскажем о правиле 21 балла: игрок и игрок (казино) играют в лотерею, чтобы увидеть, кто из них ближе к сумме баллов карты, но не может превышать 21 балл. 10, J, Q, K считаются десятью баллами, 2 и 9 в зависимости от их количества баллов.

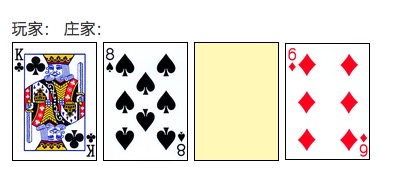

В начале игры игрок и казино раздают по две карты, и карта казино является открытой или закрытой (например, на рисунке ниже). Затем игрок сначала принимает решение: он может поймать карты, сделать специальные действия, такие как удвоение, или в любое время выбрать остановку. Если игрок превышает 21 балл (разрушение карты), он проигрывает, иначе остановка после остановки переходит к игре в казино.

Кроме того, существует специальное правило: карта A и десять очков ((10, J, Q, K) называются черным джекпотом ((Blackjack), и тот, кто их получит, сразу выигрывает. Если игрок получит черный джекпот, он может выиграть в 1,5 раза больше чипов. Если игрок получит черный джекпот, он может выиграть в 1 раз больше чипов.

Очевидно, что в игре на 21 балл у владельца и игрока есть преимущества. Преимущество владельца заключается в том, что он может выиграть, если он раскроет свою карту первым. А преимущество игрока заключается в гибком движении, который может решать тактику в зависимости от своей карты и карты, раскрытой владельцем.

Чем больше карт в десятке и А, тем больше шансов на появление блэкджека, и тем легче разбить карты, и тем более ценным является преимущество игрока в маневренном и гибком движении. Напротив, чем больше карт в виде 3, 4, 5, 6 и т. Д., тем меньше вероятность разбить карты, что выгодно для казино.

В эпоху Соппа в 21 раз больше использовали одну или две пары покерных карт, и когда карты были только что вымыты, казино имело преимущество в вероятности около 0,5%. Интересно, что по ходу игры соотношение больших карт и А в некоторых случаях становится высоким, и вероятность становится выгодной для игрока.

Один из монахов, Сопп, изобрел картографию, написал книгу, которая стала бестселлером, а затем, когда ему стало ясно, что Уолл-стрит стала богаче, он сделал себе карьеру в сфере хедж-фондов.

Что касается казино, то с тех пор появилась группа карточных счетчиков, которые владеют соцветиями. Казино пытается сделать все возможное, чтобы отклонить карточных счетчиков от дверей, а карточные счетчики пытаются прорваться через блокировку.

(Уверяю вас, в конце концов, рассказ приведёт к возврату инвестиций).

Команда MIT

Если кто-то из них узнается на 21-балльном столе, то обычно его сразу же высылают за границу с подарком: “Идите играть в другое место!”

В 1980-х годах в разных местах мира разгорелся скандал с карточкой. Детективы, нанятые казино, собрали черные списки и обнаружили важную подсказку: многие карточники живут недалеко от Кембриджа, штат Массачусетс. Кембридж, штат Массачусетс, о котором вы, возможно, не слышали, но два университета, расположенные в этом городе, - Гарвардский и Массачусетский технологический.

И вскоре после этого, когда правда вышла наружу, появилась группа, состоящая из студентов MIT, которые играли в карты!

Это организация, которая работает под прикрытием коммерческой маскировки: кто-то выделяет капитал, кто-то отвечает за управление, кто-то играет в игры, вся команда инвестирует деньги и управляет рисками. Модель маскировки имеет стиль хедж-фонда.

Например, Майкл, который считал карты, делал небольшие ставки и, когда ситуация была благоприятной, бросал предварительно согласованные криптовалюты, в это время пришел Джеймс, притворившийся мажором, и сделал ставку в 1000 долларов.

Группа MIT действовала в течение более чем десяти лет, в ней участвовали люди из таких школ, как MIT и Harvard, в том числе китайцы, получившие золотые медали Олимпийских игр. Войска с железными боевыми снарядами, в которых все равно нет недостатка, - это математические гении из Кембриджа, штат Массачусетс.

К середине 1990-х годов, когда экономика США процветала, члены банды стали посещать Силиконовую долину, Уолл-стрит и т. д., и банды из MIT постепенно рассеялись. Это, кажется, также подтверждает одну истину: молодые люди имеют хорошую работу, и уровень преступности снижается.

Прошло еще несколько лет, когда одноклассники из Китая случайно познакомились с этим делом и проявили большой интерес. В то время я не слышал о Соппе и не знал, что книги Со-сонг-дзо продаются всего за несколько десятков долларов, и потратил 100 долларов, чтобы купить так называемую тайну поваров у большого неудачника по имени Кадоса. Хотя я был убит ножом, который был продан высокой ценой, в конце концов, это был яблоко, и я должен был пойти в казино, чтобы добыть золото!

Но это уже не то озеро, которое было в тот год.

Разногласия по поводу ставок

После того, как я научился считать карты, я с энтузиазмом отправился в Лас-Вегас, чтобы попробовать свои ножи. Результат был неплохим, я выиграл толстый набор сотен долларов, что в двадцать один - это настоящая золотая шахта! Я живу в Нью-Йорке, и не всегда могу ходить в Лас-Вегас, чтобы искать золото, так как рядом с Нью-Йорком находится Атлантик-Сити, второй крупнейший город в США, поэтому я стал постоянным гостем.

После какого-то времени, я начал понимать, что Атлантик-Сити - это не лучший вариант, потому что я обычно выигрываю небольшие суммы, а проигрываю большие суммы.

Как уже говорилось выше, картосчетчики в основном смотрят на соотношение больших и малых карт в оставшейся карточке, и делают большую ставку, когда соотношение больших карт выше, чем обычно.

Очевидно, что пропорции наиболее легко повышаются в двух ситуациях, во-первых, когда остается мало карт, во-вторых, когда игра в 21 балл использует только 1-2 подкарты. 21-балльная игра эпохи Соппа имеет именно эти две особенности: только 1-2 подкарты, а дилер будет почти стирать карты только с помощью света, поэтому пропорции больших карт часто повышаются, и у игроков в карты есть много возможностей сделать большую ставку, когда ситуация благоприятна.

В казино, естественно, есть и высокопоставленные люди, которые понимают, что лучшая мягкая защита от счёта карт - это попытка контролировать колебания пропорции больших и малых карт, поэтому в казино создано два ядовитых метода. Первый - увеличение карты с 21 очко, с 1-2 пар обычно меняется на 6-8 пар.

Очевидно, что в случае с большим количеством карт пропорции между крупными и мелкими картами не меняются.

Во-вторых, это раннее промывание карт, чтобы избежать наиболее подверженных колебаниям пропорций. В Лас-Вегасе много казино, конкуренция жесткая, казино оставляет для игроков несколько игр на 21 балл с 1-2 подкартами, и я выигрываю в основном в тех игровых играх.

Оказалось, что мое озеро больше не то озеро, которое было в то время.

Тем не менее, когда соотношение становится выше, у меня есть выигрышная сторона в казино. Ранее я говорил о законе большинства в казино: если есть выигрышная сторона, теоретически я всегда играю в конце или я выигрываю. Но теория в теории, на практике есть важное ограничение: моя ставка ограничена, если я проиграю, я не могу играть.

Если я выиграю 10 000 долларов, то мне будет трудно дождаться, пока я не получу 1%-е преимущество над казино, и тогда карточный агент скажет:

Place your bets. (Пожалуйста, поставьте свои ставки)

Сколько я должен был поставить? 20 долларов? В среднем я выиграл 2 цента.

Я проиграл, когда наткнулся на не очень темную лебедь (потерял 5 штук подряд). 20 долларов - это слишком мало, 2000 долларов - это слишком много, и лучшая ставка должна быть где-то между этими двумя.

Один из высокопоставленных чиновников уже дал ответ.

(Вот и началась теория инвестирования )

Формула Келли

В прошлый раз говорилось, что нужно уметь делать ставки, когда ситуация выгодна. Если вы ставите слишком мало, вы теряете шансы, а если вы ставите слишком много, вы рискуете потерять деньги.

f* = (bp - q) / b f* = доля вложенной суммы в общем капитале p = вероятность победы q = вероятность неудачи, q = 1-p b = вероятность, например, поставить один номер в рулетку, b = 35, поставить красный и черный, b = 1 ◦

В случае с 21 пунктом, о котором говорилось в предыдущей статье, предполагая, что суммарный выигрыш составляет 10 000 долларов США, и вероятность победы игрока составляет 51%, соотношение 1:1 (реальные шансы и шансы немного отличаются, но не слишком далеко друг от друга), то наилучшая ставка, данная формулой Келли:

\(10000 * (1 * 0.51 - 0.49)/ 1 = \)200 Я знаю, что многие из вас с удивлением смотрят на математические формулы, но для того, чтобы играть в азартные игры и инвестировать, вы должны знать математику. Главное - не вычислить цифры с формулами, а понять, что на самом деле скрывается за ними.

Во-первых, bp - q в формуле представляет собой выигрыш, называемый в математике ожидание. Формула Келли указывает, что можно делать ставки только на игры с положительным ожиданием, что является самым основным принципом всех игр и инвестиций.

Во-вторых, выигрышная сторона также делится на b, что является пропорцией инвестированного капитала. То есть, при одинаковой выигрышной стороне, чем меньше шансов, тем больше можно ставить. Это не легко понять интуитивно, мы покажем это на примере.

Бэк Чжоу-Бот: победа 20%, выигрыш 1 проигрыш 5 и проигрыш 5*20% - 80% = 20% Победа в азартных играх: 60% выигрыша, 1 проигрыш. bp - q = 1*60% - 40% = 20% “Большая игра” и “Маленькая игра”: вероятность выигрыша 80%, 1 проигрыш 0,5 ◦ bp - q = 0.5*80% - 20% = 20%

В зависимости от настойчивости большинства людей в стране, я боюсь, что я выберу игру с небольшой ставкой на большую ставку, не так ли? Но если я разделю ее на b в формуле Келли, я могу поставить только 4% от общего капитала в игру с небольшой ставкой на большую ставку, я могу поставить 20%, я могу поставить 40% в большую ставку на меньшую ставку.

На самом деле, большинство любителей азартных игр - это мошенники.

Кто любит играть в азартные игры?

Профессиональные инвесторы на Уолл-стрит часто играют в азартные игры, так как они используют рычаги (“статьи”).

В конце концов, формула Келли указывает на важность контроля риска: даже в игре с положительным ожидаемым значением нельзя ставить слишком большие ставки. Математически говоря, процент ставки превышает значение Келли, а длительная скорость выигрыша денег, наоборот, снижается, а также значительно увеличивается вероятность катастрофических потерь.

Почему инвестиционная индустрия потеряла все свои деньги, когда некоторые местные технически подкованные владельцы потеряли все свои деньги?

Ливермор проиграл Мейситу

28 ноября 1940 года, 16 лет назад, когда появилась формула Келли, один из бывших бойцов Уолл-стрит вытащил пистолет из шкафчицы в нью-йоркском отеле Уолдофф, оставив своей жене записку: “О, … я устал сражаться … это единственное освобождение.

Так печально закончилась жизнь легендарного Джесси Ливермора, героя мемуара о том, как он стал известен как “обезьянка акций”.

Если вы еще не читали мемуары о фондовом операторе, я настоятельно рекомендую вам заполнить этот урок. Многие мировые менеджеры хедж-фондов очень уважают эту книгу.

Он жил в первобытной эпохе и обобщил многие классические правила современных инвесторов: зарабатывать деньги, а терять их, не доверять мнению других или так называемым “инсайдерским” секретам, а также целостный набор методов, используемых в инвестировании.

Более того, Ливермор был не только теоретиком, но и практиком. Его торговая карьера шла вперёд, начиная с миллионов долларов в 1907 году и заканчивая 100 миллионами долларов в 1929 году! В то время автомобили продавались всего за несколько сотен долларов, и 100 миллионов долларов, которые Ливермор заработал исключительно за счет торговли, эквивалентны более чем 10 миллиардам долларов сегодня!

Как же так получилось, что Ливермор ушёл из МакСити? Документально это не зафиксировано, но если внимательно проанализировать его торговые привычки, то можно обнаружить следы.

Торговая карьера Ливермора началась в Bucket Shop.

В конце XIX века фондовый рынок США был очень активным, а технические достижения позволили обычным людям, живущим далеко от Нью-Йорка, участвовать в фондовых спекуляциях в режиме реального времени: автоматические котировки, подключенные к телеграфным линиям, могли в любое время распространять по всей стране последние цены на Нью-Йоркской бирже. В то время многие люди хотели участвовать в спекуляциях, но не имели денег на покупку и продажу акций, и мошенники использовали эту возможность, чтобы привлечь этих людей к фондовым казино.

В казино есть автоматические котировки, и игроки, кажется, торгуют акциями, которые на самом деле размером с курицу. Например, последнее предложение на какую-то акцию составляет 80 долларов, и игрок может купить курицу, заплатив всего 1 доллар гарантии, и если цена на котировке составляет 79 долларов или меньше, то, извините, вы потеряли свет; если на котировке выходит 81 доллар, игрок может получить прибыль в размере 1 доллара, и так далее.

Как мошенники из фондовых казино зарабатывают деньги?

Помимо того, что люди часто делают ошибочные ставки, некоторые брокеры также манипулируют рынком. Например, многие игроки делают большие ставки на цену в 80 долларов, а казино указывает на своих коллег на Нью-Йоркской бирже, чтобы они нажали на цену акций, и казино съедает большие чипы, если на автокотировке будет указана цена в 79 долларов.

В то время, когда у молодого Ливермора не было денег, он играл в казино и постепенно научился прогнозировать рыночную цену (Read Tape) на основе предложений. В то время не было компьютеров и не было реальной K-линии.

Но я сомневаюсь, что он тоже поддается пагубному привычке в фондовом казино: ставки слишком большие.

С точки зрения формулы Келли, сверхнизкий страховой взнос в фондовом казино фактически является убийцей игроков. Леверидж настолько велик, что ставка намного превышает преимущества Келли, и потеря света рано или поздно. В то время официальный финансовый рынок США также имел низкий страховой взнос.

Его торговая история была просто ошеломляющей, акции, хлопок, соя, все, что было сверхвысоким леверандом, это действительно привело к легендарному величию Ливермора, а также к его нескольким банкротствам. К счастью, несколько раз ему помогали знатные люди, и Ливермор смог захватить несколько важных возможностей, чтобы достичь пика в 1907, 1915 и 1929 годах.

Но в конце концов, как и следовало ожидать, он проиграл, и я сомневаюсь, что именно из-за ошибки, связанной с слишком большими ставками, Ливермор потерял все свои деньги всего через несколько лет после того, как его стоимость достигла 100 миллионов долларов.

Какие чудеса мог бы сотворить этот гений, если бы он объединил свои методы управления капиталом, основанные на формуле Келли, и свои сверхвысокие рыночные способности?

История не имеет “если”.

Ливермор проплыл как метеорит, возможно, он родился на несколько десятилетий раньше.

Теории управления капиталом и контроля риска начали формироваться только в 50-х годах.

Формула Келли гласит: игра с большим выигрышем и небольшой волатильностью позволяет делать большие ставки. Как же тогда количественно оценивать выигрыш с большим выигрышем и небольшой волатильностью?

Уровень Шарпа

В 1950-х годах было предложено использовать соотношение ожидаемой доходности и волатильности в качестве показателя для измерения инвестиционной возможности. В 1966 году ученый Уильям Шарп (William Sharpe) на этой основе предложил знаменитый коэффициент Шарпа (Sharpe Ratio):

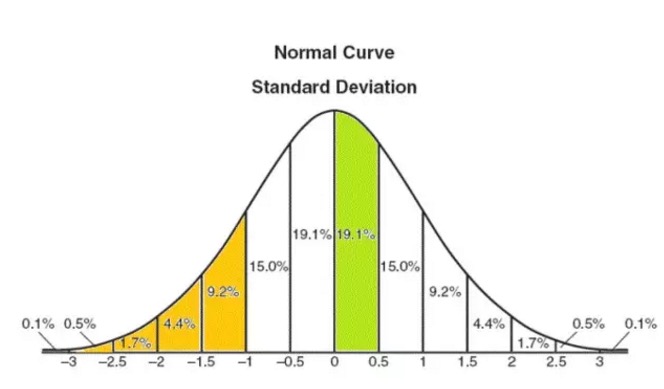

S = (R r) / σ, где: R = ожидаемая доходность инвестиций (средняя доходность) r = рентабельность безрисковых инвестиций (принимается как рентабельность инвестиций в государственные облигации) σ = стандартная дифференциация рентабельности (наиболее часто используемый статистический показатель для измерения волатильности)

Чем выше S-соотношение, тем лучше качество инвестиционных возможностей.

А. Инвестиции: ожидаемая доходность сверх (за пределами госдолга) 10%, стандартная разница 20%, коэффициент Шарпа 0,5 Инвестиции B: ожидается сверхдоходность 5%, стандартный разрыв 5%, коэффициент Шарпа 1

На первый взгляд, высокая ожидаемая доходность инвестиций в А может показаться хорошей возможностью. На самом деле инвестиции в А лучше, чем в А, потому что их высокий коэффициент Шарпа означает, что инвесторы могут обменять 1 единицу риска на 1 единицу риска на 1 единицу риска на 1 единицу риска.

Как вы думаете, какой уровень Sharpe’s ratio является хорошим?

Давайте рассмотрим реальный пример: долгосрочный среднегодовой доход на американских фондовых рынках составляет около 10%, волатильность - около 16%, безрисковая доходность - около 3,5%, поэтому Шарп-коэффициент - около 0,4.

Риск/возвращение инвестиций в американские акции для розничных инвесторов с длинной линией инвестиций - это уже прошлое. Если вы менеджер хедж-фонда, то такой Шарп-коэффициент слишком низок: если вы хотите получить 20% годовых доходов, вы должны использовать 2,5-кратный уровень леверинга (предполагаемая доходность = 2,5).*10% - 1.53.5% ≈ 20%), то это означает, что в среднем 1 год из 6 лет доходность будет ниже 2.5.(10% - 16%)- 1.5*Если вы проиграете больше 20%, то клиенты, скорее всего, уйдут.

В общем случае, если коэффициент Шарпа превышает 1, то это хорошая игра. Такие возможности не часто встречаются в простых инвестиционных коучках, поэтому профессиональные инвесторы часто используют инструменты хеджирования, чтобы изменить инвестиционную игру и повысить коэффициент Шарпа. Как неоднократно упоминалось в Уолл-стрит-коучках, хеджирование и рычаг являются родственными сестрами, и они часто используются в сочетании.

Например, если вы изобрели способ, чтобы с помощью различных активов получить взаимную защиту от инвестиционных возможностей с коэффициентом Шарп 2, то вы можете смело использовать леверинг (который поможет вашим математически опытным коллегам рассчитать вероятность потери денег), и инвесторы, скорее всего, последуют за вами и вкладывают деньги в ваш хедж-фонд.

Однако в инвестиционных методах с использованием хеджирования и либерализации обычно существует препятствие: необходимость в заимствовании большого количества денег и высокие требования к ликвидности, что часто приводит к проблемам в случае внезапного кризиса. В “Разрушенной жизни” на Уолл-стрит мы проанализировали примеры LTCM и фонда Goldman Sachs Global Alpha.

Уровень Шарпа также имеет свои недостатки: он предполагает, что доходность нормально распределена, в то время как фактическая доходность инвестиций имеет высокую вероятность потерять большую сумму денег, чем предполагается в нормальном распределении, поэтому есть проблемы с выбором инвестиционных возможностей исключительно на основе соотношения Шарпа и легко поддается манипулированию. Эта тема не обсуждается здесь.

Для обычного инвестора, коэффициент Шарпа подсказывает, что нужно взвесить риск и доход в комплексе, чтобы выбрать более выгодные инвестиции. Это именно то, что было сказано в предыдущей статье: игра с положительной доходностью должна быть менее волатильной, а игра с отрицательной доходностью должна быть более волатильной. В общем, чем выше коэффициент Шарпа, тем лучше.

Пропорция Шарпа говорит о том, как выбрать игровой кошелёк, а формула Келли говорит о том, как правильно выбрать ставку после игры, чтобы получить оптимальную долгосрочную доходность.

Дополнительные сведения о пропорции Шарпа

Когда речь заходит о коэффициенте Шарпа, вопросы сосредоточены в нескольких аспектах:

Вопрос первый: в п