Количественная торговля «Взгляд на обратные инвестиции с точки зрения возврата к среднему»

0

0

2334

2334

Количественная торговля «Взгляд на обратные инвестиции с точки зрения возврата к среднему»

- ### Возвращение к среднему значению

Возвращение к средней стоимости - важный закон в финансовой теории, который в основном относится к тенденции цен на активы возвращаться к центральной стоимости с большей вероятностью, независимо от того, выше или ниже центров стоимости. Хотя возникло в западной теории финансовой теории, возврат к средней стоимости, по сути, согласуется с принципом, противоположным традиционной китайской философии.

Во время войны в Китае и Китае. В Бодхи-цзы есть высказывания о том, что все должно быть совершенно, а все должно быть наоборот, то есть, что все должно развиваться в крайнем направлении, а все должно быть в обратном направлении, что, по сути, является явлением возвращения к средней стоимости.

В 1985 году в статье, опубликованной в журнале “Разрешается ли чрезмерная реакция рынка криптовалют на криптовалютные рынки”, профессор Ричард Селлер и профессор Университета Висконсинского университета Ворна ДеБонт представили свои исследования, в которых они обнаружили, что в течение 3-5-летнего цикла акции, которые изначально плохо работали, начинают выходить из затруднительного положения и двигаться вперед, в то время как акции, которые изначально были победителями, вступают в падению. Это обратное движение проявляется не только в ценах акций, но и в прибыли компании.

Возвращение к средней стоимости широко распространено на финансовых рынках, в корпоративных отраслях происходит смена взлетов и падений, а на фондовых рынках повторяются перемены в лучшую сторону и плохую сторону. Однако, даже на финансовых рынках, которые пользуются большим вниманием, нет единого мнения о причинах возврата к средней стоимости.

Когда в 1955 году Грэм был спрошен на слушаниях в Конгрессе США, что привело к возвращению стоимости, он ответил: “Это загадка в нашей отрасли, на которую я, как и многие другие, не знаю ответа, но опыт показывает мне, что всегда есть какая-то причина, по которой рынок осознает истинную ценность.

Для регрессии средней стоимости прибыли компании и отрасли теория конкуренции Майкла Порта дает разумное объяснение: конкуренция новых участников снижает прибыль, когда отрасль является прибыльной, а выбывающие создают условия для восстановления прибыли отрасли, когда отрасль не является прибыльной. С этой точки зрения, большинству компаний сложно сохранять высокую прибыльность, если только она не имеет какого-то особого конкурентного преимущества, а такие компании, которые могут противостоять регрессии средней стоимости, являются именно теми, которые, как говорит Баффет, обладают хорошей компанией, имеющей крепостную реку.

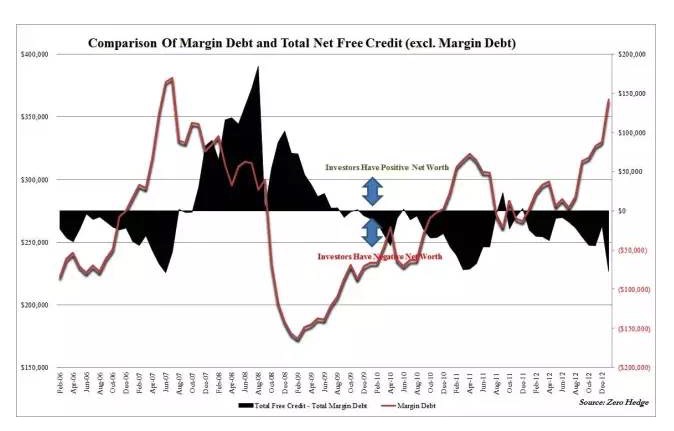

Несмотря на признанную повсеместность среднезначительного регресса, он часто игнорируется или забывается инвесторами. Согласно закону среднезначительного регресса, если прибыль и цена акций компании отличаются в течение нескольких лет подряд, это должно вызывать опасения у инвесторов; напротив, компания, которая имеет плохую прибыль и цену акций в течение нескольких лет подряд, должна быть уделена определенному вниманию. На самом деле, это именно та стратегия, которую используют реверсивные инвесторы, основанные на исследовании стоимости. Однако, в реальности большинство инвесторов на рынке не согласны с этим.

Сейлер и Де Бонт, исследуя данные американских фондовых рынков за 1926-1982 годы, обнаружили, что компании, которые плохо работали в течение последних трех лет, в среднем значительно превосходили компании, которые хорошо работали в течение последних трех лет. Хедж-фонд Eyquem также получил в основном единые выводы из исследования, которое распространилось на несколько рынков, таких как США, Великобритания, Германия и Япония, с 1980 по 2013 год.

Возвращение к среднему значению также часто встречается в истории нерастущего фондового рынка Китая, в котором есть классические примеры возвращения к нормальному состоянию после высокой производительности в отрасли или компании, а больше всего - незабываемые воспоминания о рациональном возвращении к высокой оценке после тематической концепции.

Оглядываясь на развитие отечественного фондового рынка за эти годы, переживая рыночные взлеты и падения, накопление богатства, а в конечном итоге остальные (победители) в основном были реверсивными инвесторами, основанными на глубоком анализе исследования стоимости, а не бродячими, следующими за рыночной тенденцией. Конечно, нелегко определить среднее значение и когда вернуться, а практиковать реверсивные инвестиции, основанные на глубоком исследовании стоимости, гораздо сложнее, кроме того, что требует независимого мышления, широкого знания и богатого опыта, требуется мужество и способность выдерживать давление.

Перевод автоквантования и хеджирования