Практическое применение стратегии RangeBreak в сочетании с волатильностью

1

1

3196

3196

[TOC]

Введение в стратегию RangeBreak

Стратегия RangeBreak изначально зародилась в торговле фьючерсами и иностранной валютой и является разновидностью стратегии внутридневного прорыва. На протяжении многих лет он входит в десятку лучших по версии «Futures Truth Magazine» (авторитетного американского журнала по выбору торговых систем). Он широко используется как профессиональными инвестиционными институтами, так и индивидуальными трейдерами.

Однако если торговая стратегия станет широко известна общественности, фактическое применение этой торговой стратегии значительно сократится. Поэтому цель этой статьи — не познакомить всех со стратегией RangeBreak и не позволить всем применять ее механически, а позволить каждому интегрировать ее в прибыльную торговую систему посредством изучения стратегии RangeBreak и улучшить свои торговые возможности.

Метод расчета стратегии RangeBreak

Оригинальная стратегия RangeBreak использует цену открытия дня и вчерашний диапазон колебаний цен для определения сегодняшнего длинного или короткого направления. Цена открытия дня плюс диапазон колебания цены вчерашнего дня образуют верхнюю дорожку, а цена открытия дня минус диапазон колебания цены вчерашнего дня образуют нижнюю дорожку. Если цена поднимается выше верхней дорожки, открывайте длинную позицию; если цена опускается ниже нижней дорожки, открывайте короткую позицию. Тейк-профит или стоп-лосс отсутствуют, а позиция закрывается ближе к времени закрытия. Конкретная формула расчета:

- Верхняя дорожка = цена открытия дня + (самая высокая цена вчерашнего дня - самая низкая цена вчерашнего дня) x N

- Нижняя дорожка = цена открытия дня - (самая высокая цена вчерашнего дня - самая низкая цена вчерашнего дня) x N

- Цена пробивает верхнюю линию и открываются длинные позиции

- Цена падает ниже нижней дорожки и открывается короткая позиция

- Закрыть все позиции ближе к закрытию

Осторожные друзья могут обнаружить, что при расчете верхнего и нижнего треков добавляется переменная N. Некоторые могут спросить, почему мы должны умножать вчерашнее колебание цен на N, и что представляет собой это N. На самом деле, переменная N здесь не имеет особого значения. Причина, по которой здесь добавлена переменная N, заключается в том, что трейдеры могут гибко регулировать расстояние между верхними и нижними рельсами в соответствии с конкретными торговыми продуктами или личным субъективным опытом. Диапазон параметров может быть 0,1~1,5.

Исходный код стратегии RangeBreak

Откройте последовательно: fmz.com > Войти > Центр управления > Библиотека политик > Новая политика. В левом верхнем углу интерфейса редактирования политик щелкните раскрывающийся список, чтобы выбрать язык программирования:My语言, начните писать свою политику. Обратите внимание на комментарии в коде ниже.

Q:=BARSLAST(DATE<>REF(DATE,1))+1; // 判断是不是新一天的K线

DIFF:=REF(HHV(HIGH,Q),Q)-REF(LLV(LOW,Q),Q); // 昨日最高价与最低价的价格差

OO:VALUEWHEN(Q=1,OPEN); // 当天开盘价

UP:OO+DIFF*N; // 上轨

DOWN:OO-DIFF*N; // 下轨

TIME>=0905&&TIME<1455&&CLOSE>UP,BK; // 多头开仓

TIME>=0905&&TIME<1455&&CLOSE<DOWN,SK; // 空头开仓

TIME>=1455,CLOSEOUT; // 收盘平仓

AUTOFILTER; // 信号过滤

Тест стратегии RangeBreak на истории

Чтобы быть ближе к реальной торговой среде, мы используем 2 скачка для открытия и закрытия позиций и 2-кратную плату за обработку для стресс-тестирования во время бэктестинга. Тестовая среда выглядит следующим образом:

- Тип рынка: Индекс энергетического угля

- Торговые сорта: энергетический уголь основной

- Время: 1 июня 2015 г. ~ 28 июня 2019 г.

- Цикл: Ежедневно

- Проскальзывание: 2 скачка для открытия и закрытия позиций

- Комиссия за обработку: в 2 раза больше суммы обмена

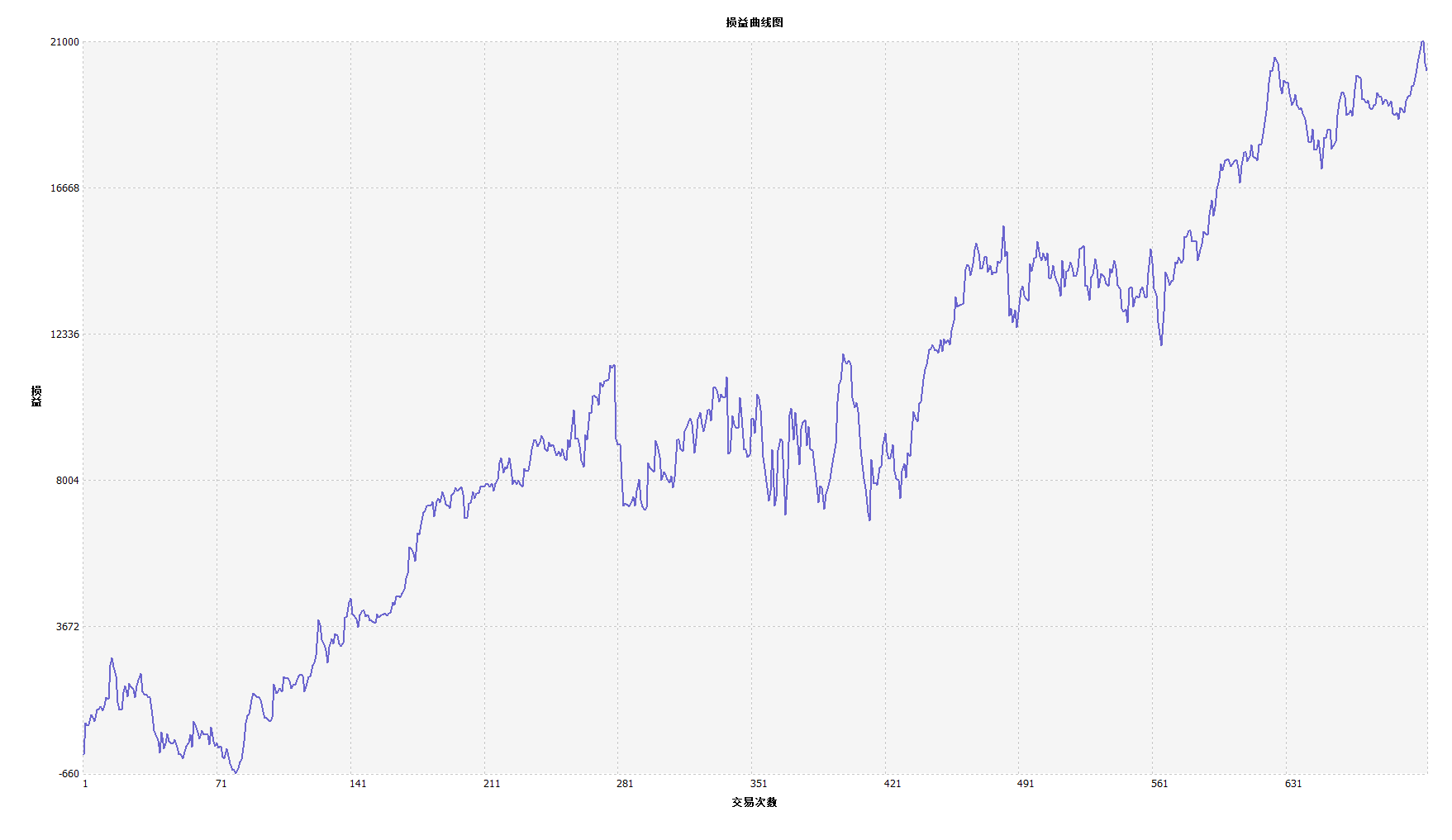

Кривая финансирования

Из результатов бэктеста выше мы видим, что стратегия хорошо работает, когда рыночный тренд гладкий. Будь то рост или падение, индикатор Aroon может полностью отслеживать рынок. Кривая капитала также имеет общую тенденцию к росту, и существенного отката не наблюдается. Однако на волатильном рынке, особенно на рынке с постоянной волатильностью, происходили локальные откаты.

Улучшения стратегии RangeBreak

Как показано на рисунке выше, первоначальная стратегия RangeBreak не очень эффективна, даже когда рыночный тренд очевиден, особенно когда рынок находится в состоянии волатильности, кривая капитала сильно колеблется, и когда рынок находится в долгосрочной перспективе волатильность, происходит большой откат. Мы знаем, что RangeBreak — это трендовая стратегия, но у нее также есть недостатки, присущие трендовым стратегиям.

Важно отметить, что при расчете вчерашней волатильности исходная стратегия просто использует вчерашнюю максимальную цену минус вчерашняя минимальная цена. Однако при расчете диапазона колебания цены можно использовать индикатор ATR, поскольку ATR представляет собой среднюю истинную волатильность цены. Например, ATR используется в Turtle Trading Rules.

Кроме того, ценовой тренд фьючерсов на внутренние сырьевые товары имеет тенденцию к медленному росту и резкому падению, поэтому мы можем использовать N1 и N2 соответственно при расчете верхней и нижней дорожек, что может сделать стратегию более гибкой. Реагируйте на различные рыночные среды.

Исходный код стратегии

Подвести итог

Так же, как и концепция стратегии RangeBreak, мы никогда не предсказываем, будет ли рынок расти, падать или колебаться. Пока цена дня прорывает верхнюю и нижнюю дорожки, она указывает направление тренда рыночной цены в этот день Трейдерам нужно только следовать сигналу и следовать тренду. Конечно, вы также можете улучшить и модернизировать эту торговую стратегию, основываясь на собственных торговых привычках или характеристиках рынка.