Стратегия следования тренду «Четыре элемента»

Обзор

Эта стратегия использует четыре элемента: индикатор sar, индикатор rsi, индикатор vol и ма-уровня, чтобы идентифицировать тренд и отслеживать его прибыль с помощью надежных мер управления рисками. Стратегия использует индикатор sar в качестве основной линии, дополненной rsi, чтобы идентифицировать обратный сигнал, индикатор vol определяется как характеристика оборота, а ма-уровня определяет направление основной тенденции.

Стратегический принцип

В этой стратегии используются четыре основных технических показателя:

Parabolic SAR: показатель использует отношение между точкой и тенденцией, чтобы определить направление тренда и обратные точки. Точки являются позитивными, когда цена выше, а точки - пассивными, когда цена ниже. Точки представляют собой обратную тенденцию, когда цена пересекает.

RSI: относительно сильный индикатор. Этот индикатор оценивает рыночные перекупки и перепродажи в диапазоне от 0 до 100. RSI выше 70 означает зону перекупа, ниже 30 - зону перепродажи, а возвращение в зону средней линии около 50.

VOL: показатель объема сделок. Стратегия использует VOL для определения объема сделок, чтобы подтвердить тенденцию и оценить качество обратного сигнала.

MA: движущиеся средние. Стратегия использует длинные и короткие средние линии для определения направления основного тренда. Проход длинной средней линии над короткими средними линиями является сигналом просмотра, а под короткими средними линиями проход длинной средней линии является сигналом просмотра.

Правила формирования торговых сигналов:

Многоглавое условие: точка SAR перемещается ниже линии K и RSI поднимается вниз вверх в область средней линии, VOL усиливается, короткая средняя линия пересекает длинную среднюю линию.

Поверхностные условия: точка SAR перемещается вверх над линией K и RSI переходит в область средней линии вверх-вниз, VOL увеличивается, короткая средняя линия пересекает длинную среднюю линию сверху-вниз.

Стратегия также устанавливает правила управления рисками стоп-стоп-лосс. Цель стоп-стоп составляет 2 раза от цены входа, а цена стоп-лосс - 0,8 раза от цены входа, эффективно блокируя прибыль и контролируя риск.

Анализ преимуществ

Эта стратегия имеет следующие преимущества:

Поскольку в этом случае мы не будем использовать ложные сигналы, мы сможем по-настоящему зафиксировать обратный тренд.

Управление рисками с помощью установки Stop Loss Stop, эффективное управление рисками.

Управление позицией: вхождение и выход в группах, чтобы максимизировать прибыль.

Параметры проходят многократные оптимизационные тесты, гарантируя их стабильность.

В результате, мы получили достаточно данных, чтобы смоделировать реальную ситуацию.

Логика работы понятна, проста и понятна.

Анализ рисков

Также существуют риски:

Необычные рыночные колебания привели к тому, что остановка была преодолена. Рекомендуется соответствующее расслабление остановки.

Недостаточная ликвидность в торговых разновидностях приводит к невозможности остановить убытки. Следует выбирать торговые разновидности с хорошей ликвидностью.

Системные риски приводят к необычным взлетам. Необходимо сократить уровень леверинга и держать активы с хорошей стоимостной базой.

Избыточная оптимизация параметров приводит к тому, что кривая становится слишком красивой. Параметры должны быть соответствующим образом ослаблены для повышения устойчивости.

Стоимость скольжения, вызванная слишком высокой частотой торгов.

Сигнал ослабевает и требует своевременного обновления. Параметры должны регулярно проверяться и оптимизироваться.

Направление оптимизации

Эта стратегия может быть улучшена в следующих аспектах:

Поиск лучших совпадений в более широких комбинациях показателей, таких как MACD, KD и т.д.

Оптимизация параметров MA-циклов для более четкого распознавания основных тенденций.

Оптимизация коэффициента стоп-стоп для получения оптимального риска-прибыли.

Тестирование устойчивости параметров различных сортов и поиск оптимального сочетания параметров.

Добавление моделей машинного обучения, которые помогут оценить торговые сигналы.

Добавление адаптивных алгоритмов для остановки убытков, чтобы они были ближе к реальным колебаниям.

Параметры для более длительного цикла тестирования, расширенный диапазон остановок.

Подвести итог

Эта стратегия использует различные показатели, чтобы отфильтровать ложные сигналы, определить направление тенденции, установить меры по сдерживанию убытков, контролировать риски и постоянно повышать эффективность стратегии путем оптимизации параметров и корректировки портфеля. Хотя ни одна стратегия не может совершенно прогнозировать будущее, торговая программа системы в сочетании с хорошим управлением рисками значительно повышает вероятность прибыли.

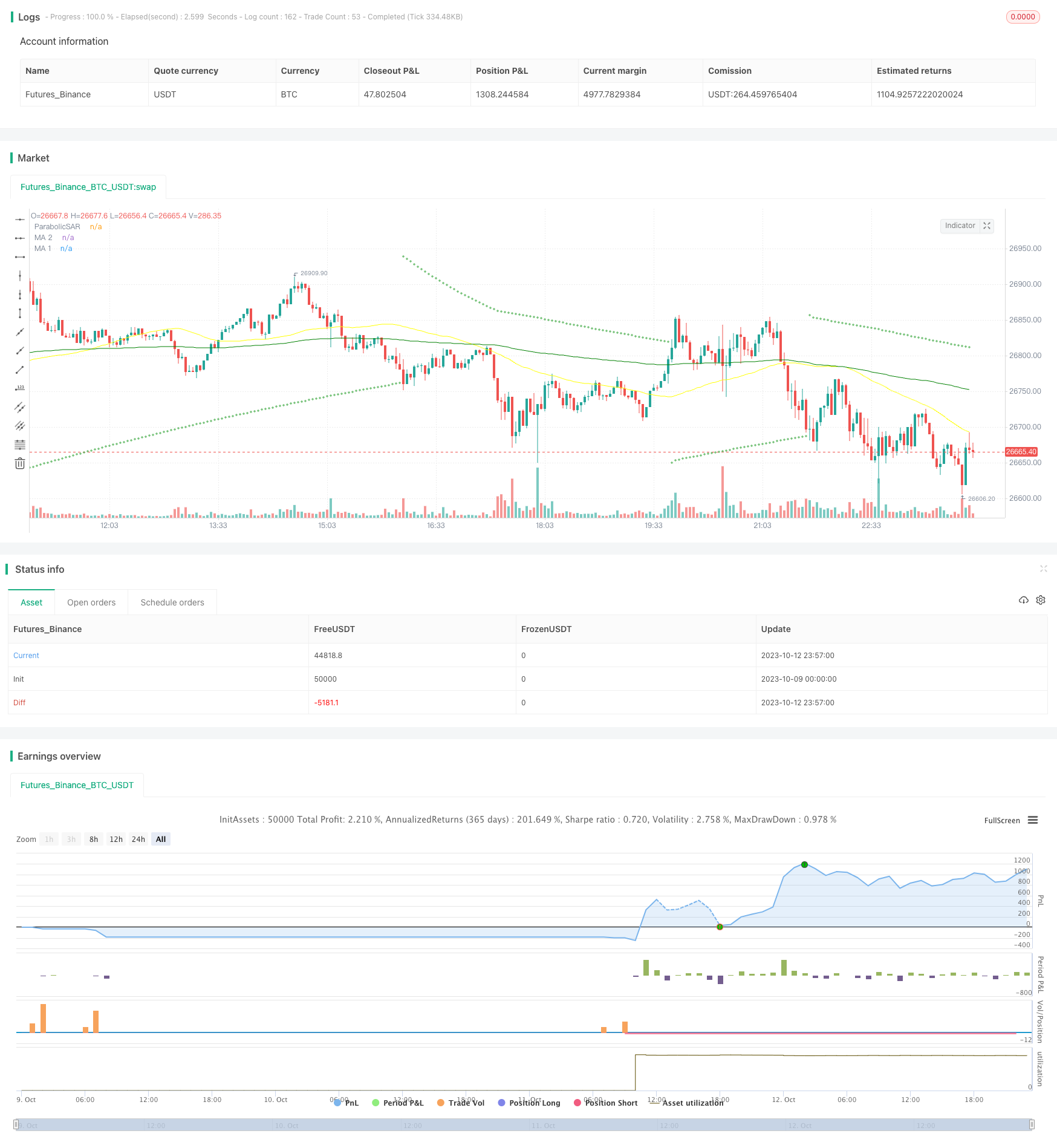

/*backtest

start: 2023-10-09 00:00:00

end: 2023-10-13 00:00:00

period: 3m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © myn

//@version=5

strategy('Strategy Myth-Busting #6 - PSAR+MA+SQZMOM+HVI - [MYN]', max_bars_back=5000, overlay=true, pyramiding=0, initial_capital=20000, currency='USD', default_qty_type=strategy.percent_of_equity, default_qty_value=100.0, commission_value=0.075, use_bar_magnifier = false)

/////////////////////////////////////

//* Put your strategy logic below *//

/////////////////////////////////////

// dOg28adjYWY

//Trading Strategies Used

// Parabolic Sar

// 10 in 1 MA's

// Squeeze Momentum

// HawkEYE Volume Indicator

// Long Condition

// Parabolic Sar shift below price at last dot above and then previous bar needs to breach above that.

// Price action has to be below both MA's and 50MA needs to be above 200MA

// Squeeze Momentum needsd to be in green or close to going green

// HawkEYE Volume Indicator needs to be show a green bar on the histagram

// Short Condition

// Parabolic Sar shift above price at last dot below and then previous bar needs to breach below that.

// Price action needs to be above both MA's and 50MA needs to be below 200MA

// Squeeze Momentum needsd to be in red or close to going red

// HawkEYE Volume Indicator needs to be show a red bar on the histagram

// Parabolic SAR

//░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░

//@version=5

//indicator(title="Parabolic SAR", shorttitle="SAR", overlay=true, timeframe="", timeframe_gaps=true)

// Dynamic Max based on trendcode

int TrendCodeAdaptive = switch timeframe.multiplier

1 => 1

3 => 1

5 => 1

10 => 2

15 => 3

30 => 5

45 => 5

60 => 7

120 => 9

180 => 9

240 => 13

300 => 14

360 => 15

=>

int(4)

bool overrideAdaptiveSar = input(false, title="Override Adaptive PSAR", group="Adaptive Parabolic Sar")

TrendCodeOverRide = input(5, title='Trend Code (If Overriding Adaptive PSAR)')

startPSAR = 0.02

increment = 0.02

maximum = overrideAdaptiveSar ? TrendCodeOverRide * 0.005 : TrendCodeAdaptive * 0.005

PSAR = ta.sar(startPSAR, increment, maximum)

plot(PSAR, "ParabolicSAR", style=plot.style_cross, color=color.green)

//PSARLongEntry = PSAR < close ? 1 : na

//PSARShortEntry = PSAR < close ? na : -1

PSARLongEntry = high < PSAR and barstate.isconfirmed

PSARShortEntry = low > PSAR and barstate.isconfirmed

// Squeeze Momentum

//░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░

//@version=5

// @author LazyBear

// List of all my indicators: https://www.tradingview.com/v/4IneGo8h/

//

//indicator(shorttitle='SQZMOM_LB', title='Squeeze Momentum Indicator [LazyBear]', overlay=false)

lengthBB = input(20, title='BB Length', group="Squeeze Momentum")

mult = input(2.0, title='BB MultFactor')

lengthKC = input(20, title='KC Length')

multKC = input(1.5, title='KC MultFactor')

useTrueRange = input(true, title='Use TrueRange (KC)')

// Calculate BB

source = close

basis = ta.sma(source, lengthBB)

dev = multKC * ta.stdev(source, lengthBB)

upperBB = basis + dev

lowerBB = basis - dev

// Calculate KC

ma = ta.sma(source, lengthKC)

range_1 = useTrueRange ? ta.tr : high - low

rangema = ta.sma(range_1, lengthKC)

upperKC = ma + rangema * multKC

lowerKC = ma - rangema * multKC

sqzOn = lowerBB > lowerKC and upperBB < upperKC

sqzOff = lowerBB < lowerKC and upperBB > upperKC

noSqz = sqzOn == false and sqzOff == false

val = ta.linreg(source - math.avg(math.avg(ta.highest(high, lengthKC), ta.lowest(low, lengthKC)), ta.sma(close, lengthKC)), lengthKC, 0)

iff_1 = val > nz(val[1]) ? color.lime : color.green

iff_2 = val < nz(val[1]) ? color.red : color.maroon

bcolor = val > 0 ? iff_1 : iff_2

scolor = noSqz ? color.blue : sqzOn ? color.black : color.gray

//plot(val, color=bcolor, style=plot.style_histogram, linewidth=4)

//plot(0, color=scolor, style=plot.style_cross, linewidth=2)

SQZMOMLongEntry = val > 0

SQZMOMShortEntry = val < 0

// 10 in 1 Different Moving Averages

//░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░

// © hiimannshu

//@version=5

// This indicator is just a simple indicator which plot any kind of multiple (atmost 10) moving everage (sma/ema/wma/rma/hma/vwma) on chart.

// Enjoy the new update

//indicator(title='10 in 1 Different Moving Averages ( SMA/EMA/WMA/RMA/HMA/VWMA )', shorttitle=' 10 in 1 MAs', overlay=true)

bool plot_ma_1 = input.bool(true, '', inline='MA 1',group= "Multi Timeframe Moving Averages")

string ma_1_type = input.string(defval='EMA', title='MA 1', options=['RMA', 'SMA', 'EMA', 'WMA','HMA','VWMA'], inline='MA 1',group= "Multi Timeframe Moving Averages")

int ma_1_val = input.int(200, '', minval=1, inline='MA 1',group= "Multi Timeframe Moving Averages")

ma1_tf = input.timeframe(title='', defval='', inline='MA 1',group= "Multi Timeframe Moving Averages")

color ma_1_colour = input.color(color.green, '', inline='MA 1',group= "Multi Timeframe Moving Averages")

bool plot_ma_2 = input.bool(true, '', inline='MA 2',group= "Multi Timeframe Moving Averages")

string ma_2_type = input.string(defval='SMA', title='MA 2 ', options=['RMA', 'SMA', 'EMA', 'WMA','HMA','VWMA'], inline='MA 2',group= "Multi Timeframe Moving Averages")

int ma_2_val = input.int(50, '', minval=1, inline='MA 2',group= "Multi Timeframe Moving Averages")

ma2_tf = input.timeframe(title='', defval='', inline='MA 2',group= "Multi Timeframe Moving Averages")

color ma_2_colour = input.color(color.yellow, '', inline='MA 2',group= "Multi Timeframe Moving Averages")

bool plot_ma_3 = input.bool(false, '', inline='MA 3',group= "Multi Timeframe Moving Averages")

string ma_3_type = input.string(defval='SMA', title='MA 3 ', options=['RMA', 'SMA', 'EMA', 'WMA','HMA','VWMA'], inline='MA 3',group= "Multi Timeframe Moving Averages")

int ma_3_val = input.int(1, '', minval=1, inline='MA 3',group= "Multi Timeframe Moving Averages")

ma3_tf = input.timeframe(title='', defval='', inline='MA 3',group= "Multi Timeframe Moving Averages")

color ma_3_colour = input.color(color.black, '', inline='MA 3',group= "Multi Timeframe Moving Averages")

bool plot_ma_4 = input.bool(false, '', inline='MA 4',group= "Multi Timeframe Moving Averages")

string ma_4_type = input.string(defval='SMA', title='MA 4 ', options=['RMA', 'SMA', 'EMA', 'WMA','HMA','VWMA'], inline='MA 4',group= "Multi Timeframe Moving Averages")

int ma_4_val = input.int(1, '', minval=1, inline='MA 4',group= "Multi Timeframe Moving Averages")

ma4_tf = input.timeframe(title='', defval='', inline='MA 4',group= "Multi Timeframe Moving Averages")

color ma_4_colour = input.color(color.black, '', inline='MA 4',group= "Multi Timeframe Moving Averages")

bool plot_ma_5 = input.bool(false, '', inline='MA 5',group= "Multi Timeframe Moving Averages")

string ma_5_type = input.string(defval='SMA', title='MA 5 ', options=['RMA', 'SMA', 'EMA', 'WMA','HMA','VWMA'], inline='MA 5',group= "Multi Timeframe Moving Averages")

int ma_5_val = input.int(1, '', minval=1, inline='MA 5',group= "Multi Timeframe Moving Averages")

ma5_tf = input.timeframe(title='', defval='', inline='MA 5',group= "Multi Timeframe Moving Averages")

color ma_5_colour = input.color(color.black, '', inline='MA 5',group= "Multi Timeframe Moving Averages")

bool plot_ma_6 = input.bool(false, '', inline='MA 6',group= "Normal Moving Averages")

string ma_6_type = input.string(defval='SMA', title='MA 6 ', options=['RMA', 'SMA', 'EMA', 'WMA','HMA','VWMA'], inline='MA 6',group= "Normal Moving Averages")

int ma_6_val = input.int(1, '', minval=1, inline='MA 6',group= "Normal Moving Averages")

ma_6_src = input.source(defval=close, title='', inline='MA 6',group= "Normal Moving Averages")

color ma_6_colour = input.color(color.black, '', inline='MA 6',group= "Normal Moving Averages")

bool plot_ma_7 = input.bool(false, '', inline='MA 7',group= "Normal Moving Averages")

string ma_7_type = input.string(defval='SMA', title='MA 7 ', options=['RMA', 'SMA', 'EMA', 'WMA','HMA','VWMA'], inline='MA 7',group= "Normal Moving Averages")

int ma_7_val = input.int(1, '', minval=1, inline='MA 7',group= "Normal Moving Averages")

ma_7_src = input.source(defval=close, title='', inline='MA 7',group= "Normal Moving Averages")

color ma_7_colour = input.color(color.black, '', inline='MA 7',group= "Normal Moving Averages")

bool plot_ma_8 = input.bool(false, '', inline='MA 8',group= "Normal Moving Averages")

string ma_8_type = input.string(defval='SMA', title='MA 8', options=['RMA', 'SMA', 'EMA', 'WMA','HMA','VWMA'], inline='MA 8',group= "Normal Moving Averages")

int ma_8_val = input.int(1, '', minval=1, inline='MA 8',group= "Normal Moving Averages")

ma_8_src = input.source(defval=close, title='', inline='MA 8',group= "Normal Moving Averages")

color ma_8_colour = input.color(color.black, '', inline='MA 8',group= "Normal Moving Averages")

bool plot_ma_9 = input.bool(false, '', inline='MA 9',group= "Normal Moving Averages")

string ma_9_type = input.string(defval='SMA', title='MA 9 ', options=['RMA', 'SMA', 'EMA', 'WMA','HMA','VWMA'], inline='MA 9',group= "Normal Moving Averages")

int ma_9_val = input.int(1, '', minval=1, inline='MA 9',group= "Normal Moving Averages")

ma_9_src = input.source(defval=close, title='', inline='MA 9',group= "Normal Moving Averages")

color ma_9_colour = input.color(color.black, '', inline='MA 9',group= "Normal Moving Averages")

bool plot_ma_10 = input.bool(false, '', inline='MA 10',group= "Normal Moving Averages")

string ma_10_type = input.string(defval='SMA', title='MA 10', options=['RMA', 'SMA', 'EMA', 'WMA','HMA','VWMA'], inline='MA 10',group= "Normal Moving Averages")

int ma_10_val = input.int(1, '', minval=1, inline='MA 10',group= "Normal Moving Averages")

ma_10_src = input.source(defval=close, title='', inline='MA 10',group= "Normal Moving Averages")

color ma_10_colour = input.color(color.black, '', inline='MA 10',group= "Normal Moving Averages")

ma_function(source, length, type) =>

if type == 'RMA'

ta.rma(source, length)

else if type == 'SMA'

ta.sma(source, length)

else if type == 'EMA'

ta.ema(source, length)

else if type == 'WMA'

ta.wma(source, length)

else if type == 'HMA'

if(length<2)

ta.hma(source,2)

else

ta.hma(source, length)

else

ta.vwma(source, length)

ma_1 = plot_ma_1 ? request.security(syminfo.tickerid, ma1_tf, ma_function(close, ma_1_val, ma_1_type)):0

ma_2 = plot_ma_2 ?request.security(syminfo.tickerid, ma2_tf, ma_function(close, ma_2_val, ma_2_type)):0

ma_3 = plot_ma_3 ?request.security(syminfo.tickerid, ma3_tf, ma_function(close, ma_3_val, ma_3_type)):0

ma_4 = plot_ma_4 ? request.security(syminfo.tickerid, ma4_tf, ma_function(close, ma_4_val, ma_4_type)):0

ma_5 = plot_ma_5 ?request.security(syminfo.tickerid, ma5_tf, ma_function(close, ma_5_val, ma_5_type)):0

ma_6 = plot_ma_6 ?ma_function(ma_6_src, ma_6_val, ma_6_type):0

ma_7 = plot_ma_7 ?ma_function(ma_7_src, ma_7_val, ma_7_type):0

ma_8 = plot_ma_8 ?ma_function(ma_8_src, ma_8_val, ma_8_type):0

ma_9 = plot_ma_9 ?ma_function(ma_9_src, ma_9_val, ma_9_type):0

ma_10 = plot_ma_10 ?ma_function(ma_10_src, ma_10_val, ma_10_type):0

plot(plot_ma_1 ? ma_1 : na, 'MA 1', ma_1_colour)

plot(plot_ma_2 ? ma_2 : na, 'MA 2', ma_2_colour)

plot(plot_ma_3 ? ma_3 : na, 'MA 3', ma_3_colour)

plot(plot_ma_4 ? ma_4 : na, 'MA 4', ma_4_colour)

plot(plot_ma_5 ? ma_5 : na, 'MA 5', ma_5_colour)

plot(plot_ma_6 ? ma_6 : na, 'MA 6', ma_6_colour)

plot(plot_ma_7 ? ma_7 : na, 'MA 7', ma_7_colour)

plot(plot_ma_8 ? ma_8 : na, 'MA 8', ma_8_colour)

plot(plot_ma_9 ? ma_9 : na, 'MA 9', ma_9_colour)

plot(plot_ma_10 ? ma_10 : na, 'MA 10', ma_10_colour)

// Long entry - Price has to be below both MA's and 50MA needs to be above 200MA

MALongEntry = (close > ma_1 and close > ma_2) and (ma_2 > ma_1)

// Short Entry - Price has to be above both MA's and 50MA needs to be below 200MA

MAShortEntry = (close < ma_1 and close < ma_2) and (ma_2 < ma_1)

// HawkEYE Volume Indicator

//░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░

//@version=5

// @author LazyBear

// If you use this code, in its original or modified form, do drop me a note. Thx.

//

//indicator('HawkEye Volume Indicator [LazyBear]', shorttitle='HVI_LB')

lengthhvi = input(200, group="HawkEye Volume Indicator")

range_1HVI = high - low

rangeAvg = ta.sma(range_1HVI, lengthhvi)

volumeA = ta.sma(volume, lengthhvi)

divisor = input(1)

high1 = high[1]

low1 = low[1]

mid1 = hl2[1]

u1 = mid1 + (high1 - low1) / divisor

d1 = mid1 - (high1 - low1) / divisor

r_enabled1 = range_1HVI > rangeAvg and close < d1 and volume > volumeA

r_enabled2 = close < mid1

r_enabled = r_enabled1 or r_enabled2

g_enabled1 = close > mid1

g_enabled2 = range_1HVI > rangeAvg and close > u1 and volume > volumeA

g_enabled3 = high > high1 and range_1HVI < rangeAvg / 1.5 and volume < volumeA

g_enabled4 = low < low1 and range_1HVI < rangeAvg / 1.5 and volume > volumeA

g_enabled = g_enabled1 or g_enabled2 or g_enabled3 or g_enabled4

gr_enabled1 = range_1HVI > rangeAvg and close > d1 and close < u1 and volume > volumeA and volume < volumeA * 1.5 and volume > volume[1]

gr_enabled2 = range_1HVI < rangeAvg / 1.5 and volume < volumeA / 1.5

gr_enabled3 = close > d1 and close < u1

gr_enabled = gr_enabled1 or gr_enabled2 or gr_enabled3

v_color = gr_enabled ? color.gray : g_enabled ? color.green : r_enabled ? color.red : color.blue

//plot(volume, style=plot.style_histogram, color=v_color, linewidth=5)

HVILongEntry = g_enabled

HVIShortEntry = r_enabled

//////////////////////////////////////

//* Put your strategy rules below *//

/////////////////////////////////////

longCondition = PSARLongEntry and MALongEntry and HVILongEntry and SQZMOMLongEntry

shortCondition = PSARShortEntry and MAShortEntry and HVIShortEntry and SQZMOMShortEntry

//define as 0 if do not want to use

closeLongCondition = 0

closeShortCondition = 0

// ADX

//░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░

adxEnabled = input.bool(defval = false , title = "Average Directional Index (ADX)", tooltip = "", group ="ADX" )

adxlen = input(14, title="ADX Smoothing", group="ADX")

adxdilen = input(14, title="DI Length", group="ADX")

adxabove = input(25, title="ADX Threshold", group="ADX")

adxdirmov(len) =>

adxup = ta.change(high)

adxdown = -ta.change(low)

adxplusDM = na(adxup) ? na : (adxup > adxdown and adxup > 0 ? adxup : 0)

adxminusDM = na(adxdown) ? na : (adxdown > adxup and adxdown > 0 ? adxdown : 0)

adxtruerange = ta.rma(ta.tr, len)

adxplus = fixnan(100 * ta.rma(adxplusDM, len) / adxtruerange)

adxminus = fixnan(100 * ta.rma(adxminusDM, len) / adxtruerange)

[adxplus, adxminus]

adx(adxdilen, adxlen) =>

[adxplus, adxminus] = adxdirmov(adxdilen)

adxsum = adxplus + adxminus

adx = 100 * ta.rma(math.abs(adxplus - adxminus) / (adxsum == 0 ? 1 : adxsum), adxlen)

adxsig = adxEnabled ? adx(adxdilen, adxlen) : na

isADXEnabledAndAboveThreshold = adxEnabled ? (adxsig > adxabove) : true

//Backtesting Time Period (Input.time not working as expected as of 03/30/2021. Giving odd start/end dates

//░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░

useStartPeriodTime = input.bool(true, 'Start', group='Date Range', inline='Start Period')

startPeriodTime = input(timestamp('1 Jan 2019'), '', group='Date Range', inline='Start Period')

useEndPeriodTime = input.bool(true, 'End', group='Date Range', inline='End Period')

endPeriodTime = input(timestamp('31 Dec 2030'), '', group='Date Range', inline='End Period')

start = useStartPeriodTime ? startPeriodTime >= time : false

end = useEndPeriodTime ? endPeriodTime <= time : false

calcPeriod = true

// Trade Direction

// ░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░

tradeDirection = input.string('Long and Short', title='Trade Direction', options=['Long and Short', 'Long Only', 'Short Only'], group='Trade Direction')

// Percent as Points

// ░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░

per(pcnt) =>

strategy.position_size != 0 ? math.round(pcnt / 100 * strategy.position_avg_price / syminfo.mintick) : float(na)

// Take profit 1

// ░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░

tp1 = input.float(title='Take Profit 1 - Target %', defval=100, minval=0.0, step=0.5, group='Take Profit', inline='Take Profit 1')

q1 = input.int(title='% Of Position', defval=100, minval=0, group='Take Profit', inline='Take Profit 1')

// Take profit 2

// ░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░

tp2 = input.float(title='Take Profit 2 - Target %', defval=100, minval=0.0, step=0.5, group='Take Profit', inline='Take Profit 2')

q2 = input.int(title='% Of Position', defval=100, minval=0, group='Take Profit', inline='Take Profit 2')

// Take profit 3

// ░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░

tp3 = input.float(title='Take Profit 3 - Target %', defval=100, minval=0.0, step=0.5, group='Take Profit', inline='Take Profit 3')

q3 = input.int(title='% Of Position', defval=100, minval=0, group='Take Profit', inline='Take Profit 3')

// Take profit 4

// ░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░

tp4 = input.float(title='Take Profit 4 - Target %', defval=100, minval=0.0, step=0.5, group='Take Profit')

/// Stop Loss

// ░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░

stoplossPercent = input.float(title='Stop Loss (%)', defval=999, minval=0.01, group='Stop Loss') * 0.01

slLongClose = close < strategy.position_avg_price * (1 - stoplossPercent)

slShortClose = close > strategy.position_avg_price * (1 + stoplossPercent)

/// Leverage

// ░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░

leverage = input.float(1, 'Leverage', step=.5, group='Leverage')

contracts = math.min(math.max(.000001, strategy.equity / close * leverage), 1000000000)

/// Trade State Management

// ░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░

isInLongPosition = strategy.position_size > 0

isInShortPosition = strategy.position_size < 0

/// ProfitView Alert Syntax String Generation

// ░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░

alertSyntaxPrefix = input.string(defval='CRYPTANEX_99FTX_Strategy-Name-Here', title='Alert Syntax Prefix', group='ProfitView Alert Syntax')

alertSyntaxBase = alertSyntaxPrefix + '\n#' + str.tostring(open) + ',' + str.tostring(high) + ',' + str.tostring(low) + ',' + str.tostring(close) + ',' + str.tostring(volume) + ','

/// Trade Execution

// ░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░

longConditionCalc = (longCondition and isADXEnabledAndAboveThreshold)

shortConditionCalc = (shortCondition and isADXEnabledAndAboveThreshold)

if calcPeriod

if longConditionCalc and tradeDirection != 'Short Only' and isInLongPosition == false

strategy.entry('Long', strategy.long, qty=contracts)

alert(message=alertSyntaxBase + 'side:long', freq=alert.freq_once_per_bar_close)

if shortConditionCalc and tradeDirection != 'Long Only' and isInShortPosition == false

strategy.entry('Short', strategy.short, qty=contracts)

alert(message=alertSyntaxBase + 'side:short', freq=alert.freq_once_per_bar_close)

//Inspired from Multiple %% profit exits example by adolgo https://www.tradingview.com/script/kHhCik9f-Multiple-profit-exits-example/

strategy.exit('TP1', qty_percent=q1, profit=per(tp1))

strategy.exit('TP2', qty_percent=q2, profit=per(tp2))

strategy.exit('TP3', qty_percent=q3, profit=per(tp3))

strategy.exit('TP4', profit=per(tp4))

strategy.close('Long', qty_percent=100, comment='SL Long', when=slLongClose)

strategy.close('Short', qty_percent=100, comment='SL Short', when=slShortClose)

strategy.close_all(when=closeLongCondition or closeShortCondition, comment='Close Postion')

/// Dashboard

// ░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░░

// Inspired by https://www.tradingview.com/script/uWqKX6A2/ - Thanks VertMT