Стратегия Double K Slingshot

Описание: Стратегия двойного K-броска - это комбинация стратегий, объединяющая преимущества стратегии 123 reversal и стратегии Martin Pringter K. Эта стратегия направлена на то, чтобы использовать преимущества стратегии reversal и стратегии циклических показателей для более точных сигналов о покупке и продаже.

Принципы стратегии:

Стратегия двойного K-стрела состоит из двух частей:

123 стратегия обратного обращения: эта стратегия основана на характеристике обратного обращения цены закрытия акций в течение 2 дней подряд, в сочетании с случайными показателями, чтобы определить время покупки и продажи. Когда цена закрытия выше, чем в предыдущий день, и случайный показатель ниже 50, считается, что она находится в стадии урегулирования, создавая сигнал покупки; когда цена закрытия ниже, чем в предыдущий день, и случайный показатель выше 50, считается, что она находится в стадии распределения, создавая сигнал продажи.

Стратегия Мартина Прингера К: стратегия, использующая наложение различных циклических кривых цен, образующая комплексный циклический индикатор. Когда индикатор пересекает его движущуюся среднюю, генерируется сигнал покупки; когда он пересекает его движущуюся среднюю, генерируется сигнал продажи.

Двойная стратегия K-броска обрабатывает объединение двух стратегических сигналов, то есть, если две стратегии одновременно посылают сигналы о покупке / продаже, то только тогда будет фактическая торговля. Таким образом, можно использовать преимущества двух стратегий в своих точках рассуждения, чтобы избежать ошибочного сигнала одной стратегии.

Анализ силы:

Слияние двух видов стратегического суждения делает сигналы о покупке и продаже более надежными и позволяет избежать ошибочных сделок.

Стратегия 123 может использовать краткосрочные возможности для реверсии, а стратегия Мартина Прингета К. может использовать долгосрочные тенденции, которые объединяют как краткосрочные, так и долгосрочные.

Используйте многоциклическую кривую цены и количества, чтобы иметь четкое представление о ритме крупноциклического рынка.

Параметры индекса могут быть оптимизированы, чтобы адаптироваться к характеристикам акций в разных ситуациях.

Анализ рисков:

При объединении сигналов могут быть пропущены некоторые точки купли-продажи, что не позволяет полностью придерживаться краткосрочных тенденций.

Внепримерные ситуации, когда два стратегических сигнала могут не совпадать, требуют точного подтверждения предпочтительного направления.

Параметры, которые требуют одновременного мониторинга и оптимизации двух стратегий, более сложны для оптимизации.

Неправильная оптимизация параметров индикатора длинных и коротких циклов может пропустить точку преобразования цикла.

Направление оптимизации:

Тестирование влияния различных параметров на эффективность стратегии, чтобы найти оптимальное сочетание параметров.

Добавление модуля “стоп-лосс”, чтобы избежать увеличения убытков.

Добавление модуля оптимизации объема открытых позиций и корректировки позиций в зависимости от рыночных условий.

В сочетании с методами машинного обучения, мы можем обучить более эффективные модели сигналов купли-продажи.

Добавление модуля оптимизации параметров для адаптации, позволяющего динамически отслеживать рыночный ритм параметров стратегии.

В заключение:

Стратегия двойного K-бокса успешно сочетает в себе преимущества стратегии обратного отсчета и стратегии циклических показателей, обеспечивая качество сигнала и учитывая как краткосрочные, так и долгосрочные возможности для получения прибыли. Эта стратегия является новой, заслуживает дальнейшего тестирования и оптимизации и имеет потенциал стать стабильной стратегией. Однако необходимо обратить внимание на контроль риска и оптимизацию параметров, чтобы стабильно получать прибыль на сложных многомерных рынках.

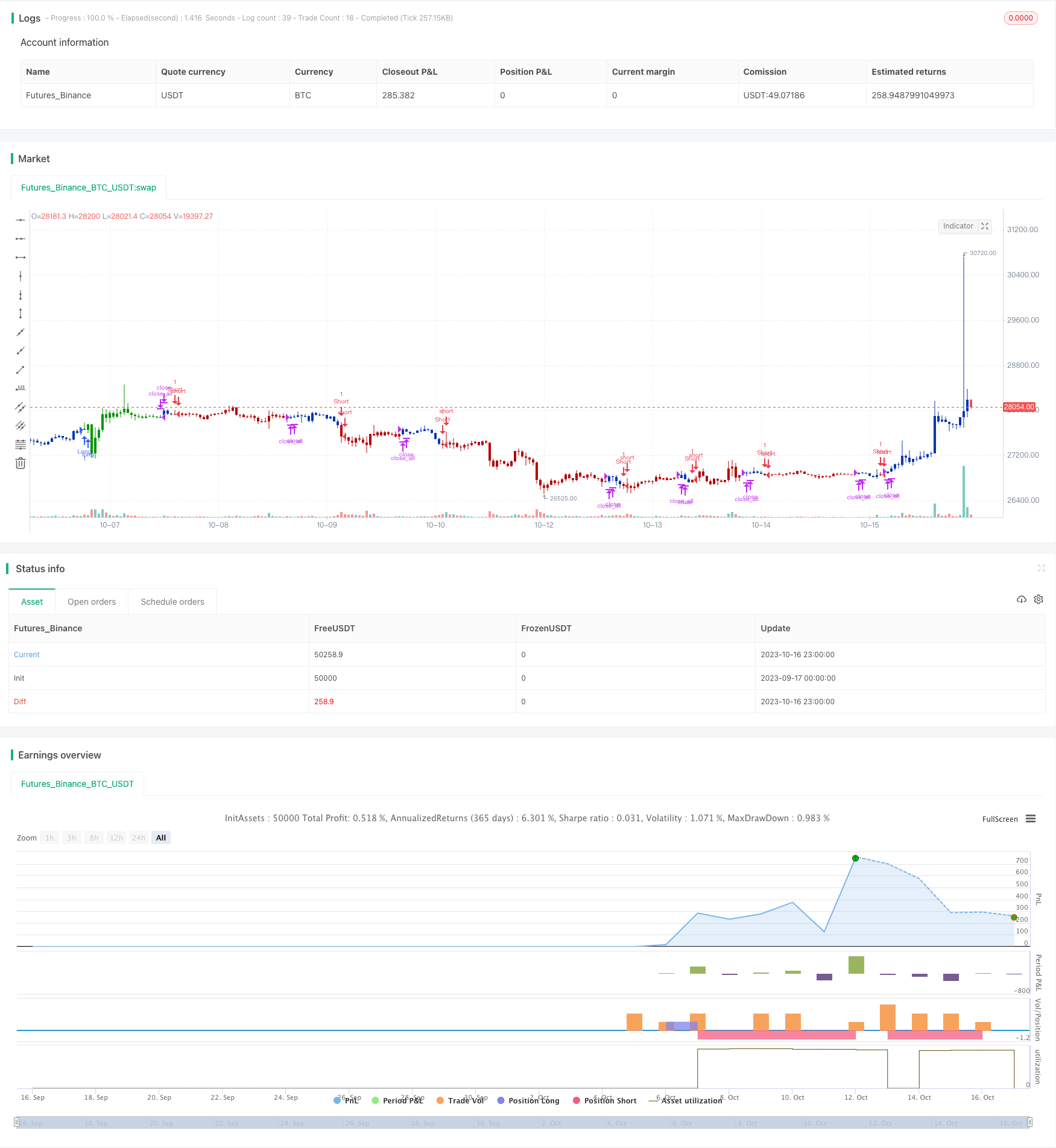

/*backtest

start: 2023-09-17 00:00:00

end: 2023-10-17 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

////////////////////////////////////////////////////////////

// Copyright by HPotter v1.0 17/02/2021

// This is combo strategies for get a cumulative signal.

//

// First strategy

// This System was created from the Book "How I Tripled My Money In The

// Futures Market" by Ulf Jensen, Page 183. This is reverse type of strategies.

// The strategy buys at market, if close price is higher than the previous close

// during 2 days and the meaning of 9-days Stochastic Slow Oscillator is lower than 50.

// The strategy sells at market, if close price is lower than the previous close price

// during 2 days and the meaning of 9-days Stochastic Fast Oscillator is higher than 50.

//

// Second strategy

// Pring's Special K is a cyclical indicator created by Martin Pring.

// His method combines short-term, intermediate and long-term velocity

// into one complete series. Useful tool for Long Term Investors

// Modified for any source.

//

// WARNING:

// - For purpose educate only

// - This script to change bars colors.

////////////////////////////////////////////////////////////

Reversal123(Length, KSmoothing, DLength, Level) =>

vFast = sma(stoch(close, high, low, Length), KSmoothing)

vSlow = sma(vFast, DLength)

pos = 0.0

pos := iff(close[2] < close[1] and close > close[1] and vFast < vSlow and vFast > Level, 1,

iff(close[2] > close[1] and close < close[1] and vFast > vSlow and vFast < Level, -1, nz(pos[1], 0)))

pos

MPSK(a, sources) =>

pos = 0.0

roc1 = (sma(roc(sources,10),10)*1)

roc2 = (sma(roc(sources,15),10)*2)

roc3 = (sma(roc(sources,20),10)*3)

roc4 = (sma(roc(sources,30),15)*4)

roc5 = (sma(roc(sources,40),50)*1)

roc6 = (sma(roc(sources,65),65)*2)

roc7 = (sma(roc(sources,75),75)*3)

roc8 = (sma(roc(sources,100),100)*4)

roc9 = (sma(roc(sources,195),130)*1)

roc10 = (sma(roc(sources,265),130)*2)

roc11 = (sma(roc(sources,390),130)*3)

roc12 = (sma(roc(sources,530),195)*4)

osc = roc1+roc2+roc3+roc4+roc5+roc6+roc7+roc8+roc9+roc10+roc11+roc12

oscsmt = sma(osc,a)

pos := iff(osc > oscsmt, 1,

iff(osc < oscsmt, -1, nz(pos[1], 0)))

pos

strategy(title="Combo Backtest 123 Reversal & Martin Pring's Special K", shorttitle="Combo", overlay = true)

line1 = input(true, "---- 123 Reversal ----")

Length = input(14, minval=1)

KSmoothing = input(1, minval=1)

DLength = input(3, minval=1)

Level = input(50, minval=1)

//-------------------------

line2 = input(true, "---- Martin Pring`s ----")

a = input(10, title = "Smooth" )

sources = input(title="Source", type=input.source, defval=close)

reverse = input(false, title="Trade reverse")

posReversal123 = Reversal123(Length, KSmoothing, DLength, Level)

posMPSK = MPSK(a,sources)

pos = iff(posReversal123 == 1 and posMPSK == 1 , 1,

iff(posReversal123 == -1 and posMPSK == -1, -1, 0))

possig = iff(reverse and pos == 1, -1,

iff(reverse and pos == -1 , 1, pos))

if (possig == 1 )

strategy.entry("Long", strategy.long)

if (possig == -1 )

strategy.entry("Short", strategy.short)

if (possig == 0)

strategy.close_all()

barcolor(possig == -1 ? #b50404: possig == 1 ? #079605 : #0536b3 )