Комбинированная торговая стратегия индикатора Холла и стохастического индикатора

Обзор

Эта стратегия использует индикатор Холла, чтобы определить направление тренда, а затем в сочетании с случайным индикатором для входа в рынок. Вход в рынок, когда Холл на среднем треке проходит вниз, и вход в рынок, когда он проходит вниз. В то же время, когда случайный индикатор K-линия проходит через D-линию из зоны сверхпокупок, и проходит через зону сверхпродаж.

Стратегический принцип

Торговая стратегия использует главным образом индикатор Холла для определения направления рыночной тенденции, затем использует случайный индикатор для конкретного входа.

Во-первых, в стратегии определены методы расчета показателя Холла, включая формулы для расчета средней, верхней и нижней полос. Средняя полоса рассчитывается с использованием взвешенной скользящей средней WMA, верхняя и нижняя полосы - смещение средней полосы.

Затем направление тренда определяется отношением средней и верхней полосы к нижней полосе. Когда средняя полоса пересекает нижнюю полосу, она представляет собой более сильную рыночную торговлю, которая относится к тенденции потери; когда средняя полоса пересекает нижнюю полосу, она представляет собой более сильную рыночную торговлю, которая относится к тенденции потери.

Кроме того, в стратегии также определены методы расчета случайных индикаторов, включая формулы для расчета K-значений и D-значений.

После определения направления тренда, если bullish, то сделайте больше, когда K-линия случайного индикатора пересекает D-линию из-под зоны перепродажи; если bearish, то сделайте пустое, когда K-линия пересекает D-линию из-под зоны перепродажи.

Таким образом, в сочетании с трендовым суждением Холла и суждением о перекупе и перепродаже случайного индикатора, можно проводить более стабильный и точный вход.

Анализ преимуществ

Самым большим преимуществом этой стратегии является то, что в сочетании с оценкой тенденций и оценкой сверхпокупа и сверхпродажи, она позволяет проводить многомерный анализ рынка с высокой точностью входа.

В частности, есть следующие преимущества:

Показатель Холла позволяет эффективно оценивать направление рыночных тенденций и ориентироваться на них на большом уровне.

В результате, мы сможем оценить изменения в силе покупателей и продавцов, а также определить лучшие моменты для входа в рынок.

Использование обоих в сочетании позволяет использовать свои преимущества, проверять сигналы друг друга и уменьшать количество ложных сигналов.

Гибкость в адаптации к различным породам и временным периодам с помощью регулировки параметров;

Используя смещение в середине орбиты для формирования торгового канала вверх и вниз по орбите, можно обнаружить потенциальные поддержки и сопротивления.

STOP LOSS, EXIT ON TARGETS % используется для масштабирования позиций

Use of hull data Dictionary gives multiple asset class flexibility

Выбранные направления оптимизации могут повысить стабильность стратегии и доходность

Анализ рисков

В этой стратегии также есть определенные риски, о которых следует помнить, в частности:

Показатель Холла является задержанным и может пропустить поворотный момент, что приведет к ненужным потерям.

Неправильная настройка параметров случайного индикатора может привести к созданию избыточного сигнала, следует правильно отфильтровать перекрестный сигнал линии K и линии D.

Холл-показатель используется в сочетании с случайным показателем, и если параметры не соответствуют, то может возникнуть ошибочный сигнал.

Слишком большая или слишком маленькая ширина трекера может повлиять на качество торгового сигнала и требует тщательного тестирования для поиска оптимальных параметров.

В последнее время ситуация нестабильна, и средний и длинный индикаторы могут оказаться неэффективными.

Data mismatches between hull and stoch causing false signals

Sharp trend changes not caught by hull can cause losses

Testing on more timeframes/symbols needed to verify robustness

Для этих рисков можно оптимизировать следующие шаги:

Сокращение длины индикатора Холла, повышение чувствительности к изменениям тенденций.

Оптимизация параметров случайных показателей, уменьшение ложных сигналов.

Настройка параметров вверх-вниз для поиска оптимальной ширины канала.

Добавление других сигналов подтверждения показателей, таких как MACD и т. д.

Повышение стратегии сдерживания убытков для контроля риска.

Направление оптимизации

Эта стратегия также может быть оптимизирована в следующих аспектах:

Тестирование большего количества разновидностей и большего количества параметров временных циклов для проверки стабильности стратегии.

Добавление механизмов погашения убытков. Такие как убытки от отслеживания, убытки от перемещения и т. д., могут лучше контролировать риск.

Оптимизация логики условий входа, установка более строгих условий фильтрации, уменьшение ложных сигналов.

Изучение того, как использовать канал Холла для лучшего определения позиций поддержки и сопротивления.

Исследуйте, можно ли использовать другие индикаторы для проверки сигналов.

Оптимизация параметров, таких как длина индикатора Холла, параметры упрощения случайного индикатора K, D и т. Д.

Добавлена функция управления позициями. Размер позиции может быть скорректирован в зависимости от количества выводов, выигрышей и т. д.

Добавлены правила стоп-лоста, стоп-стоп.

Optimize hull length parameter for better trend sensitivity

Add additional filters or confirming indicators to improve signal quality

Explore using hull bands to identify dynamic support/resistance levels

Parameter optimization for stoch RSI lengths, overbought/oversold levels

Introduce better position sizing and risk management rules

Подвести итог

В целом, эта стратегия, объединяющая определение тренда и определение перекупа и перепродажи, является эффективной идеей. Однако, из-за проблем с самим индикатором, его торговые сигналы не являются полностью надежными и нуждаются в дальнейшей оптимизации. Эффективность этой стратегии ожидается, если удастся найти оптимальную комбинацию параметров, дополненную другими проверяемыми показателями и средствами контроля риска.

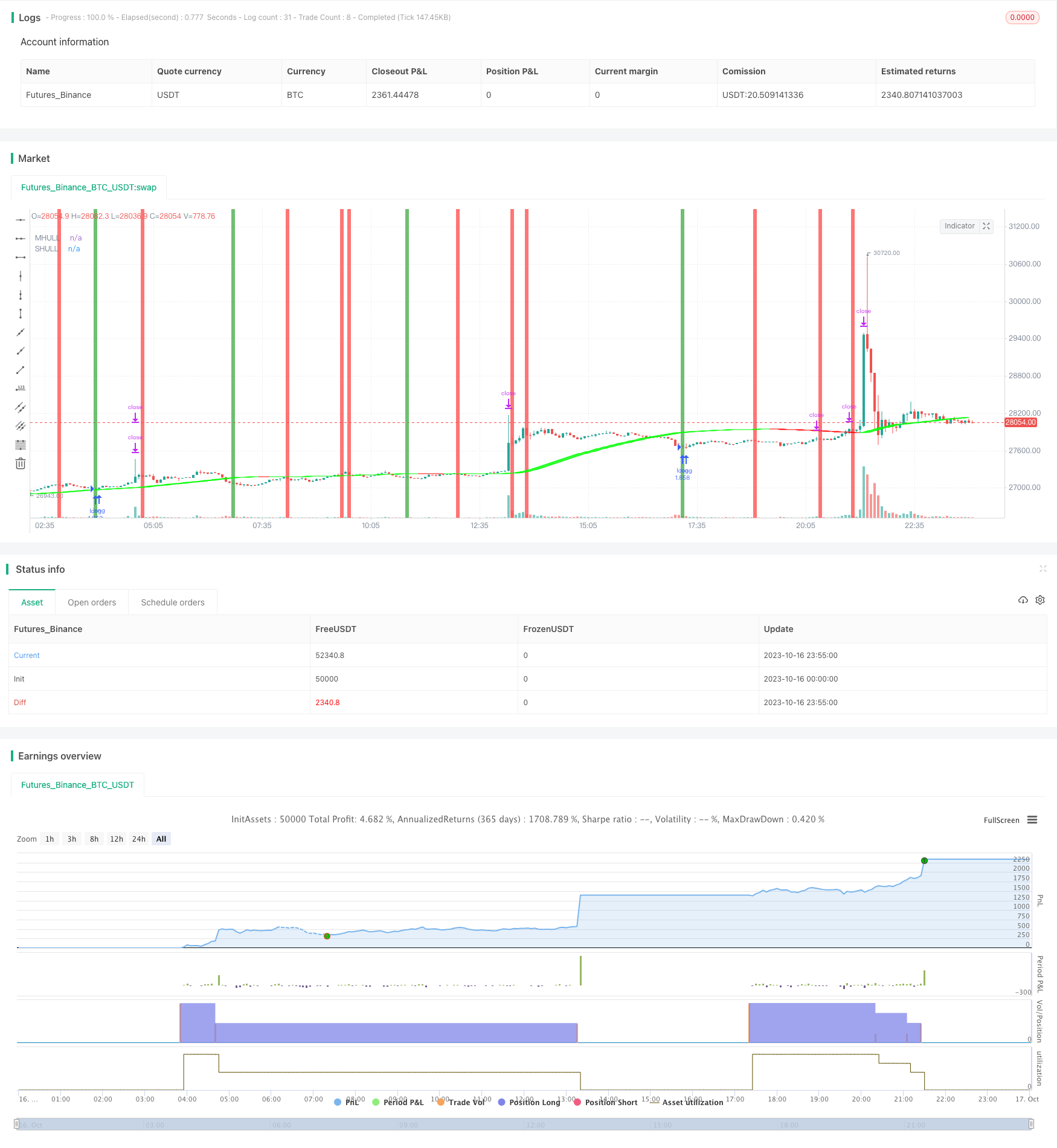

/*backtest

start: 2023-10-16 00:00:00

end: 2023-10-17 00:00:00

period: 5m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

//Basic Hull Ma Pack tinkered by InSilico

//Converted to Strategy by DashTrader

strategy("Hull Suite + Stoch RSI Strategy v1.1", overlay=true, pyramiding=1, initial_capital=100, default_qty_type= strategy.percent_of_equity, default_qty_value = 100, calc_on_order_fills=false, slippage=0,commission_type=strategy.commission.percent,commission_value=0.023)

strat_dir_input = input(title="Strategy Direction", defval="all", options=["long", "short", "all"])

strat_dir_value = strat_dir_input == "long" ? strategy.direction.long : strat_dir_input == "short" ? strategy.direction.short : strategy.direction.all

strategy.risk.allow_entry_in(strat_dir_value)

//////////////////////////////////////////////////////////////////////

// Testing Start dates

testStartYear = input(2016, "Backtest Start Year")

testStartMonth = input(1, "Backtest Start Month")

testStartDay = input(1, "Backtest Start Day")

testPeriodStart = timestamp(testStartYear,testStartMonth,testStartDay,0,0)

//Stop date if you want to use a specific range of dates

testStopYear = input(2030, "Backtest Stop Year")

testStopMonth = input(12, "Backtest Stop Month")

testStopDay = input(30, "Backtest Stop Day")

testPeriodStop = timestamp(testStopYear,testStopMonth,testStopDay,0,0)

stoch_upper_input = input(88, "Stoch Upper Threshold", type=input.float)

stoch_lower_input = input(5, "Stoch Lower Threshold", type=input.float)

sl = input(0.7, "SL %", type=input.float, step=0.1)

tp = input(2.1, "TP %", type=input.float, step=0.1)

// slowEMA = ema(close, slowEMA_input)

// vwap = vwap(close)

// rsi = rsi(close, rsi_input)

// stoch rsi

smoothK = 3

smoothD = 3

lengthRSI = 14

lengthStoch = 14

rsi1 = rsi(close, 14)

k = sma(stoch(rsi1, rsi1, rsi1, lengthStoch), smoothK)

d = sma(k, smoothD)

testPeriod() =>

time >= testPeriodStart and time <= testPeriodStop ? true : false

// Component Code Stop

//////////////////////////////////////////////////////////////////////

//INPUT

src = input(close, title="Source")

modeSwitch = input("Hma", title="Hull Variation", options=["Hma", "Thma", "Ehma"])

length = input(180, title="Length(180-200 for floating S/R , 55 for swing entry)")

switchColor = input(true, "Color Hull according to trend?")

candleCol = input(false,title="Color candles based on Hull's Trend?")

visualSwitch = input(true, title="Show as a Band?")

thicknesSwitch = input(1, title="Line Thickness")

transpSwitch = input(40, title="Band Transparency",step=5)

//FUNCTIONS

//HMA

HMA(_src, _length) => wma(2 * wma(_src, _length / 2) - wma(_src, _length), round(sqrt(_length)))

//EHMA

EHMA(_src, _length) => ema(2 * ema(_src, _length / 2) - ema(_src, _length), round(sqrt(_length)))

//THMA

THMA(_src, _length) => wma(wma(_src,_length / 3) * 3 - wma(_src, _length / 2) - wma(_src, _length), _length)

//SWITCH

Mode(modeSwitch, src, len) =>

modeSwitch == "Hma" ? HMA(src, len) :

modeSwitch == "Ehma" ? EHMA(src, len) :

modeSwitch == "Thma" ? THMA(src, len/2) : na

//OUT

HULL = Mode(modeSwitch, src, length)

MHULL = HULL[0]

SHULL = HULL[2]

//COLOR

hullColor = switchColor ? (HULL > HULL[2] ? #00ff00 : #ff0000) : #ff9800

//PLOT

///< Frame

Fi1 = plot(MHULL, title="MHULL", color=hullColor, linewidth=thicknesSwitch, transp=50)

Fi2 = plot(visualSwitch ? SHULL : na, title="SHULL", color=hullColor, linewidth=thicknesSwitch, transp=50)

///< Ending Filler

fill(Fi1, Fi2, title="Band Filler", color=hullColor, transp=transpSwitch)

///BARCOLOR

barcolor(color = candleCol ? (switchColor ? hullColor : na) : na)

bgcolor(color = k < stoch_lower_input and crossover(k, d) ? color.green : na)

bgcolor(color = d > stoch_upper_input and crossover(d, k) ? color.red : na)

notInTrade = strategy.position_size == 0

if notInTrade and HULL[0] > HULL[2] and testPeriod() and k < stoch_lower_input and crossover(k, d)

// if HULL[0] > HULL[2] and testPeriod()

stopLoss = close * (1 - sl / 100)

profit25 = close * (1 + (tp / 100) * 0.25)

profit50 = close * (1 + (tp / 100) * 0.5)

takeProfit = close * (1 + tp / 100)

strategy.entry("long", strategy.long, alert_message="buy")

strategy.exit("exit long 25%", "long", stop=stopLoss, limit=profit25, qty_percent=25, alert_message="profit_25")

strategy.exit("exit long 50%", "long", stop=stopLoss, limit=profit50, qty_percent=25, alert_message="profit_50")

strategy.exit("exit long", "long", stop=stopLoss, limit=takeProfit)

// line.new(bar_index, profit25, bar_index + 4, profit25, color=color.green)

// line.new(bar_index, profit50, bar_index + 4, profit50, color=color.green)

// box.new(bar_index, stopLoss, bar_index + 4, close, border_color=color.red, bgcolor=color.new(color.red, 80))

// box.new(bar_index, close, bar_index + 4, takeProfit, border_color=color.green, bgcolor=color.new(color.green, 80))

if notInTrade and HULL[0] < HULL[2] and testPeriod() and d > stoch_upper_input and crossover(d, k)

// if HULL[0] < HULL[2] and testPeriod()

stopLoss = close * (1 + sl / 100)

profit25 = close * (1 - (tp / 100) * 0.25)

profit50 = close * (1 - (tp / 100) * 0.5)

takeProfit = close * (1 - tp / 100)

strategy.entry("short", strategy.short, alert_message="sell")

strategy.exit("exit short 25%", "short", stop=stopLoss, limit=profit25, qty_percent=25, alert_message="profit_25")

strategy.exit("exit short 50%", "short", stop=stopLoss, limit=profit50, qty_percent=25, alert_message="profit_50")

strategy.exit("exit short", "short", stop=stopLoss, limit=takeProfit)

// line.new(bar_index, profit25, bar_index + 4, profit25, color=color.green)

// line.new(bar_index, profit50, bar_index + 4, profit50, color=color.green)

// box.new(bar_index, stopLoss, bar_index + 4, close, border_color=color.red, bgcolor=color.new(color.red, 80))

// box.new(bar_index, close, bar_index + 4, takeProfit, border_color=color.green, bgcolor=color.new(color.green, 80))

// var table winrateDisplay = table.new(position.bottom_right, 1, 1)

// table.cell(winrateDisplay, 0, 0, "Winrate: " + tostring(strategy.wintrades / strategy.closedtrades * 100, '#.##')+" %", text_color=color.white)