Стратегия разворота двойной скользящей средней

Обзор

Эта стратегия использует в основном двойные движущиеся средние как сигнал к покупке и продаже, чтобы получить прибыль при обратном тренде. Обычная стратегия слежения за убытками состоит в том, чтобы делать больше, когда вы пересекаете долгосрочную движущуюся среднюю над краткосрочными движущимися средними, и делать меньше, когда вы пересекаете долгосрочную движущуюся среднюю под краткосрочными движущимися средними.

Стратегический принцип

Сначала стратегия устанавливает два движущихся средних, более краткосрочное 20-дневное среднее и более долгосрочное 60-дневное среднее. Затем для принятия решения о входе принимается решение о перекрестке краткосрочного среднего и долгосрочного среднего.

В частности, когда краткосрочная средняя линия проходит через долгосрочную среднюю линию, это означает, что она находится в тенденции к росту, и это больше; когда краткосрочная средняя линия проходит через долгосрочную среднюю линию, это означает, что она находится в тенденции к снижению, и это пусто.

После дополнительного короткого стоп-стопа следует отслеживать стоп-стоп, чтобы получить максимальную прибыль в зависимости от максимальной и минимальной цены.

Основная логика кода:

- Расчет 20-дневных и 60-дневных ЭМА

- Определить 20-дневную ЭМА на 60-дневную ЭМА, а если да, то и больше.

- Если 20-дневная EMA превышает 60-дневную EMA, то пустота.

- После вступления в позицию с максимальной ценой 3% в качестве линии остановки

- После вступления в позицию “дефолта” с минимальной ценой в 3% в качестве линий стоп-лосса

- Постоянная корректировка стоп-линий при удержании позиций

Анализ преимуществ

Эта стратегия имеет следующие преимущества:

- Мысли просты, понятны и легко реализуемы.

- Использование двойной равной линии эффективно фильтрует ложные прорывы.

- При использовании отслеживаемого стоп-лоста можно зафиксировать максимальную прибыль.

- В этом случае можно будет вовремя поймать сигнал перехода тренда.

- Отступление было хорошо контролировано и относительно стабильно.

Анализ рисков

Однако эта стратегия также несет в себе некоторые риски:

- Двойная средняя линия может часто пересекаться, когда тенденция не очевидна, что приводит к частым торговым потерям.

- Неправильное установление диапазона остановки может привести к тому, что остановка станет слишком мягкой или слишком радикальной.

- Параметры установлены неправильно, что может привести к пропуску ключевых точек сигналов.

- Высокие сборы за транзакции влияют на прибыль.

Оптимизация рисков может быть осуществлена следующими способами:

- Если тенденция не очевидна, используйте систему фильтрации, чтобы избежать слепой торговли.

- Оптимизируйте диапазон сдерживания для тестирования и установите соответствующий диапазон сдерживания.

- Найти оптимальные параметры с помощью обратного измерения и настройки параметров.

- Сокращение числа открытых позиций и снижение сборов за транзакции.

Оптимизация

Эта стратегия может быть улучшена в следующих аспектах:

Добавление фильтров на другие показатели, создание многоусловной механизма входа, избежание ложных прорывов. Например, можно добавить определение показателя RSI.

Оптимизируйте циклические параметры для подвижной средней и найдите оптимальную комбинацию параметров. Различные циклические параметры могут быть протестированы с помощью пошагового обхода.

Оптимизируйте пределы убытков. Вы можете рассчитать оптимальные пределы убытков с помощью данных обратной измерения. Вы также можете установить динамические пределы убытков.

Настройка механизма повторного входа. После стоп-лосс выхода можно настроить разумную логику повторного входа, уменьшив количество сделок.

В сочетании с трендовыми показателями, приостанавливать торговлю, когда тенденция не очевидна, чтобы избежать недействительной торговли.

Присоединение к механизму управления позициями, динамическое корректирование позиций и пределов остановки в зависимости от рыночных условий.

Подвести итог

Двойная стратегия поворота скользящих средних в целом довольно проста и практична, она является частым и эффективным методом определения точек перелома тренда с помощью двойной равномерной линии. Однако существует определенный риск, который требует оптимизации параметров и тестирования пределов остановки, а также сочетания с другими фильтрующими показателями для максимальной эффективности стратегии. Если эта стратегия будет тщательно оптимизирована и строго управлена рисками, она может стать стабильно прибыльной стратегией торговли в диапазоне.

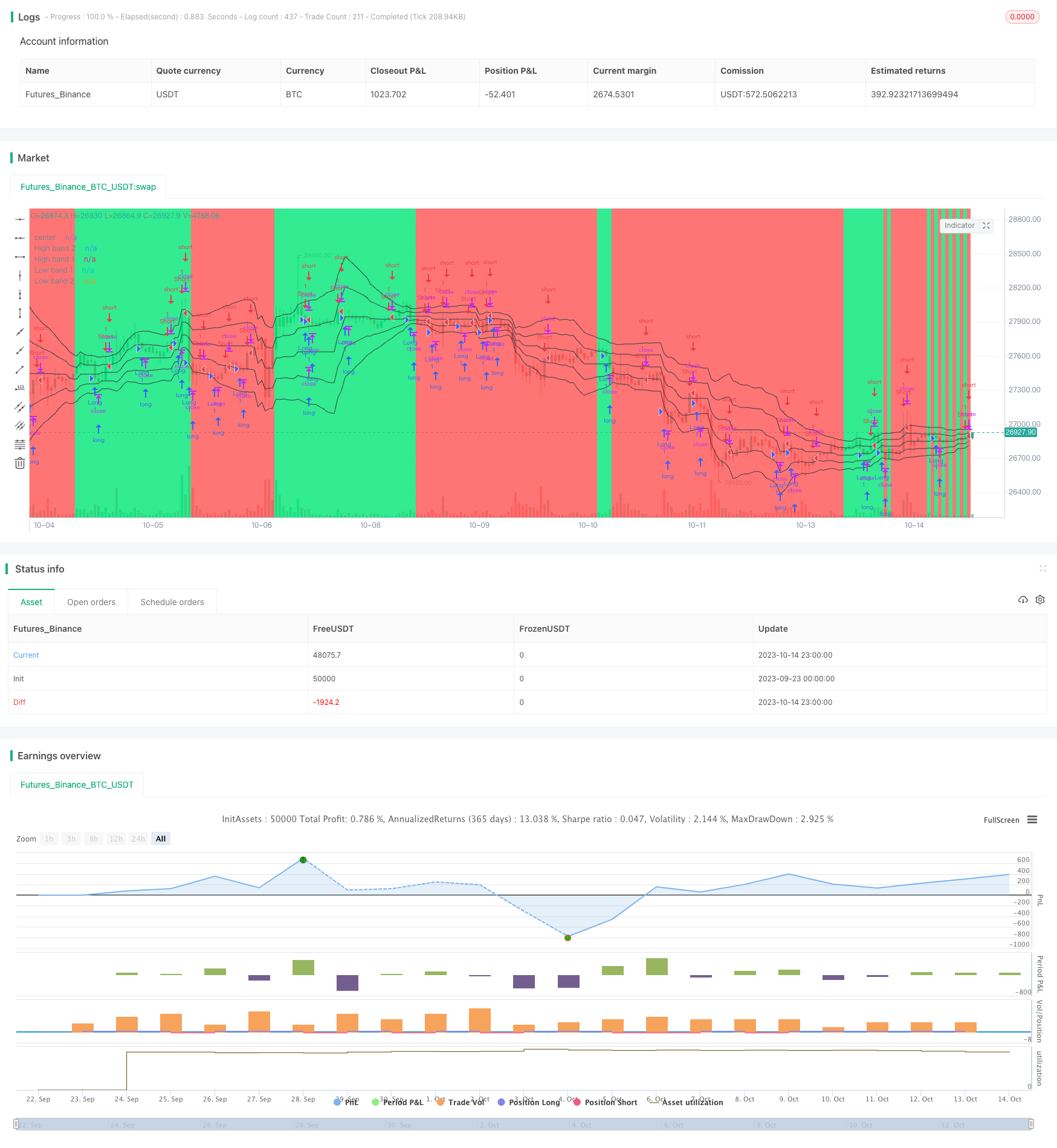

/*backtest

start: 2023-09-23 00:00:00

end: 2023-10-15 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=2

strategy("Noro's Bands Scalper Strategy v1.4", shorttitle = "Scalper str 1.4", overlay=true, default_qty_type = strategy.percent_of_equity, default_qty_value=100.0, pyramiding=0)

//Settings

needlong = input(true, defval = true, title = "Long")

needshort = input(true, defval = true, title = "Short")

takepercent = input(0, defval = 0, minval = 0, maxval = 1000, title = "take, %")

needbe = input(true, defval = true, title = "Bands Entry")

needct = input(false, defval = false, title = "Counter-trend entry")

needdb = input(true, defval = true, title = "Double Body")

len = input(20, defval = 20, minval = 2, maxval = 200, title = "Period")

needbb = input(true, defval = true, title = "Show Bands")

needbg = input(true, defval = true, title = "Show Background")

src = close

//PriceChannel 1

lasthigh = highest(src, len)

lastlow = lowest(src, len)

center = (lasthigh + lastlow) / 2

//Distance

dist = abs(src - center)

distsma = sma(dist, len)

hd = center + distsma

ld = center - distsma

hd2 = center + distsma * 2

ld2 = center - distsma * 2

//Trend

trend = close < ld and high < center ? -1 : close > hd and low > center ? 1 : trend[1]

//Lines

colo = needbb == false ? na : black

plot(hd2, color = colo, linewidth = 1, transp = 0, title = "High band 2")

plot(hd, color = colo, linewidth = 1, transp = 0, title = "High band 1")

plot(center, color = colo, linewidth = 1, transp = 0, title = "center")

plot(ld, color = colo, linewidth = 1, transp = 0, title = "Low band 1")

plot(ld2, color = colo, linewidth = 1, transp = 0, title = "Low band 2")

//Background

col = needbg == false ? na : trend == 1 ? lime : red

bgcolor(col, transp = 80)

//Body

body = abs(close - open)

smabody = needdb == false ? ema(body, 30) : ema(body, 30) * 2

candle = high - low

//Signals

bar = close > open ? 1 : close < open ? -1 : 0

up7 = trend == 1 and ((bar == -1 and bar[1] == -1) or (body > smabody and bar == -1)) ? 1 : 0

dn7 = trend == 1 and ((bar == 1 and bar[1] == 1) or (close > hd and needbe == true)) and close > strategy.position_avg_price * (100 + takepercent) / 100 ? 1 : 0

up8 = trend == -1 and ((bar == -1 and bar[1] == -1) or (close < ld2 and needbe == true)) and close < strategy.position_avg_price * (100 - takepercent) / 100 ? 1 : 0

dn8 = trend == -1 and ((bar == 1 and bar[1] == 1) or (body > smabody and bar == 1)) ? 1 : 0

if up7 == 1 or up8 == 1

strategy.entry("Long", strategy.long, needlong == false ? 0 : trend == -1 and needct == false ? 0 : na)

if dn7 == 1 or dn8 == 1

strategy.entry("Short", strategy.short, needshort == false ? 0 : trend == 1 and needct == false ? 0 : na)