Стратегия трейлинг-стопа на основе ATR (только длинные позиции)

Обзор

Эта стратегия основана на показателе ATR, который устанавливает динамическую стоп-стоп цену с двумя различными параметрами, быстрый стоп и медленный стоп, для создания позиций на многополюс или стоп-выход в зависимости от того, как цена пробивает разные стоп-стоп. Цель стратегии - использовать показатель ATR, чтобы установить разумную стоп-позицию и максимально отслеживать тенденцию к росту цены, гарантируя при этом стоп-убытки.

Стратегический принцип

Эта стратегия использует показатель ATR для вычисления стоп-позиции с двумя различными параметрами. Быстрый стоп использует 5-циклический ATR, умноженный на 0,5 как стоп-магнитуду; медленный стоп использует 10-циклический ATR, умноженный на 3 как стоп-магнитуду.

Вот логика:

Вычислить быструю остановку цены Trail 1: 5 циклов ATR умножить на 0,5

Расчет медленного стоп-ценового пути 2:10 циклов ATR умноженного на 3

Выполните позицию, когда цена выходит за пределы Trail 1.

Если цена продолжает расти и прорывает Trail2, то стоп-позиция будет скорректирована на Trail2.

Если цена перевернется вниз и прорвет Trail1, то стоп-позиция будет переведена обратно в Trail1.

Если цена продолжит снижаться и прорвет Trail 2, то стоп-позиция будет скорректирована на Trail 2.

В конце концов, если цена вызовет стоп-убыток, то стоп-убыток выходит из позиции.

Таким образом, можно максимально отслеживать тренд, чтобы получить прибыль при росте цены, и своевременно останавливать убытки, когда цены переворачиваются вниз. В то же время, быстро и медленно, две стоп-цены могут сбалансировать связь между стоп-убытками и отслеживанием.

Стратегические преимущества

Используйте динамику ATR для установления стоп-позиции, чтобы разумно установить стоп-магнитуду в зависимости от рыночных колебаний

Двойная стоп-механизм может сбалансировать отношения между стоп-убытком и отслеживанием, позволяя одновременно стоп-убыток и отслеживание.

Многонаправленность в соответствии с большими тенденциями, легко прибыльна

Логика стратегии проста, ясна и понятна

Прекращение убытков строго и эффективно, можно своевременно прекратить убытки и контролировать убытки

Стратегический риск

Неправильно настроенные параметры ATR могут привести к тому, что остановка будет слишком мягкой или слишком жесткой

Многонаправленность сопряжена с рисками, когда дело идет вверх.

Двойные правила стоп-лосса сложнее, неправильная настройка параметров может не сработать

Риск совершения ошибочных сделок, не учитывая фильтрации, такие как EMA

Риск перекупки и перепродажи без учета управления капиталом и управлением позициями

Для снижения риска можно оптимизировать параметры ATR, добавить фильтрующие условия и усилить управление средствами.

Направление оптимизации стратегии

Оптимизируйте комбинацию ATR и найдите оптимальные параметры

Фильтры в Barriers

В сочетании с показателями, такими как Stoch RSI

Присоединение к механизму реинтеграции, оптимизация управления позициями

Оптимизация правил управления капиталом, контроль однократного стоп-процента

В сочетании с btc10 wsb по всей сети позиции, чтобы избежать общих ошибок в направлении

Стратегии, которые следует рассмотреть для включения часовых уровней

Внедрение многовидовой стратегии на всем рынке

Развертывание высокопроизводительной торговой системы

Оптимизация вышеперечисленных пунктов позволяет снизить риск совершения ошибочных сделок и повысить стабильность и выигрышность стратегии.

Подвести итог

Общая идея этой стратегии ясна, используя двойной стоп-модель показателя ATR для создания многопозиций и отслеживания стоп-убытков. Преимущество стратегии заключается в том, что правила стоп-убытков строгие, можно контролировать риск потери, логика проста и легко реализована. Существует определенный направленный риск, который можно снизить риск и повысить эффективность путем оптимизации параметров, добавления фильтрующих условий и улучшения управления капиталом.

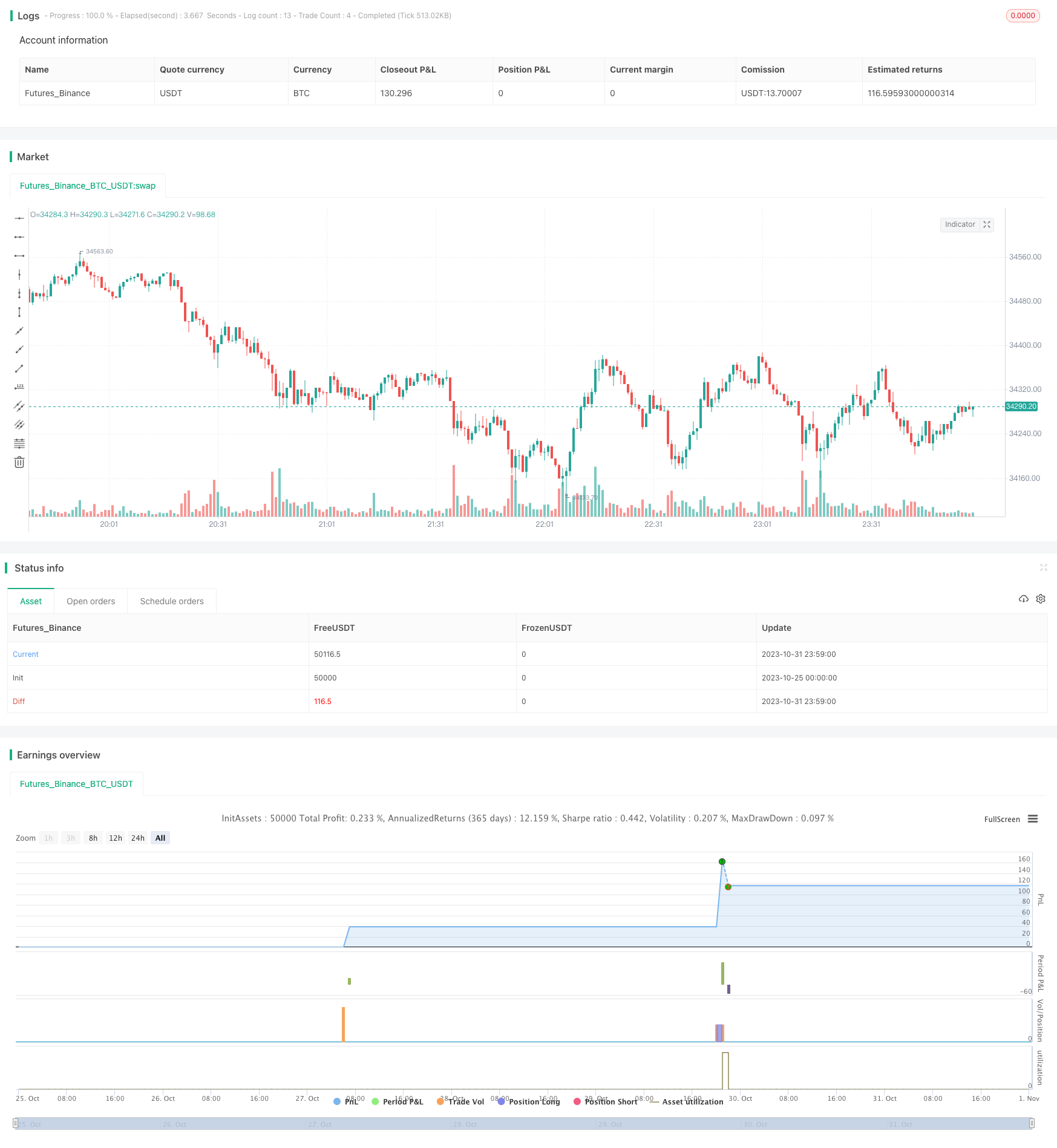

/*backtest

start: 2023-10-25 00:00:00

end: 2023-11-01 00:00:00

period: 1m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy("ATR Trailing Stop Strategy (Long Position Only)", overlay=true)

SC = input(close, "Source", input.source)

// Fast Trail

AP1 = input(5, "Fast ATR period", input.integer)

AF1 = input(0.5, "Fast ATR multiplier", input.float)

SL1 = AF1 * atr(AP1)

Trail1 = 0.0

Trail1 := iff(SC > nz(Trail1[1], 0) and SC[1] > nz(Trail1[1], 0), max(nz(Trail1[1], 0), SC - SL1), iff(SC < nz(Trail1[1], 0), SC + SL1, na))

// Slow Trail

AP2 = input(10, "Slow ATR period", input.integer)

AF2 = input(3, "Slow ATR multiplier", input.float)

SL2 = AF2 * atr(AP2)

Trail2 = 0.0

Trail2 := iff(SC > nz(Trail2[1], 0) and SC[1] > nz(Trail2[1], 0), max(nz(Trail2[1], 0), SC - SL2), iff(SC < nz(Trail2[1], 0), SC + SL2, na))

Green = Trail1 > Trail2 and close > Trail2 and low > Trail2

Buy = crossover(Trail1, Trail2)

plotshape(Buy, style=shape.triangleup, location=location.belowbar, color=color.green, size=size.small)

strategy.entry("Buy", strategy.long, when = Buy)

var float trailingStopPrice = na

if (Trail2 > trailingStopPrice)

trailingStopPrice := Trail2

if (crossover(Trail1, Trail2))

trailingStopPrice := Trail2

strategy.exit("Exit", from_entry = "Buy", stop=trailingStopPrice)