Стратегия следования за трендом, основанная на силе объема

Обзор

Эта стратегия рассчитывает изменения в объеме торгов, определяет направление рыночных тенденций, использует метод отслеживания тенденций, создает позиции в начале тренда и ликвидирует позиции в конце тренда.

Стратегический принцип

- Вычислить типичную цену typical, логическую доходность inter, дифференциал доходности vinter

- Вычислить средний объем сделки Vape, максимальный объем сделки Vmax

- Вычислить величину изменения цены mf, сравнить с разностным отрезком, вычислить величину движения цены vcp

- Суммарный vcp получает величину vfi, рассчитывающую vfi и его среднюю величину vfima соответственно

- Сравнение величин vfi и vfima, получение разрыва в величине DVFI для определения направления тенденции

- Когда dVFI наносит 0 - это положительный сигнал, когда наносит 0 - это отрицательный сигнал

- В соответствии с формой DVFI, создать стратегию многого дисконтирования

Анализ преимуществ стратегии

- Стратегия учитывает влияние изменения объема торгов на определение тренда, и может более точно улавливать переломные моменты с помощью динамических показателей, измеряющих силу и слабость тренда.

- Стратегия включает в себя расчет обесценения объема торгов, что позволяет отфильтровать нормальные колебания, улавливая только коллективное поведение крупных капиталов и избегая заблуждения от шума рынка.

- Совместное определение цены и объемов может эффективно предотвратить ложный прорыв.

- С помощью однолинейной фильтрации и логического суждения можно отфильтровать большинство ложных сигналов.

- Следить за тенденциями, а не прогнозировать обратные, очень подходит для торговли средними и длинными тенденциями, что помогает понять основные направления рынка.

Анализ стратегических рисков

- Эта стратегия основывается на изменении объема торговли для определения тенденций, и эффективность уменьшается в тех сортах, где торговля неактивна.

- Данные о объемах сделок легко манипулируются и могут создавать вводящие в заблуждение сигналы, поэтому следует избегать отклонений в объемах сделок.

- Обычно задержка в ценовой зависимости может привести к тому, что мы упустим лучший момент входа в тренд.

- Если вы используете более широкие методы потери, вы можете похудеть преждевременно и не удерживать тренд.

- Не может эффективно реагировать на кратковременные изменения и может не реагировать на внезапные события.

Для оптимизации входа и остановки можно рассмотреть возможность включения равнолинейной системы, показателей волатильности и т. Д.; в сочетании с большим количеством источников данных, анализирующих величину ценовой зависимости, предотвращение ошибочных сигналов; добавление соответствующих технических показателей для повышения реакции на краткосрочные коррективы.

Направление оптимизации стратегии

Оптимизируйте условия входа, можно рассмотреть возможность включения средних линий, оптимальных точек, и т.д., чтобы определить вход после начала тренда.

Оптимизация стоп-моделей: можно установить движущиеся стопы, стопы на уровне и т.д., чтобы стоп-модель была ближе к цене, и следовать за трендом.

Включение элементов определения тенденций, таких как ADX, позволяет избежать ошибочных сделок в криптовалютных и волатильных рынках.

Оптимизируйте параметры, чтобы найти оптимальные комбинации параметров с помощью более длительного отслеживания данных.

Мы расширяем нашу стратегию, чтобы охватить больше сортов, чтобы найти лучшие и более активно торгуемые.

Включение модели машинного обучения, использование большего количества данных для оценки количественно-ценных отношений, улучшение качества сигнала.

Подвести итог

Общая концепция стратегии ясна, ключевые показатели понятны и надежно идентифицируют направление тренда. Преимущество стратегии заключается в том, что она подчеркивает изменения в объеме торгов, подходит для отслеживания средне-длинных тенденций, но необходимо предотвратить ошибочные сигналы.

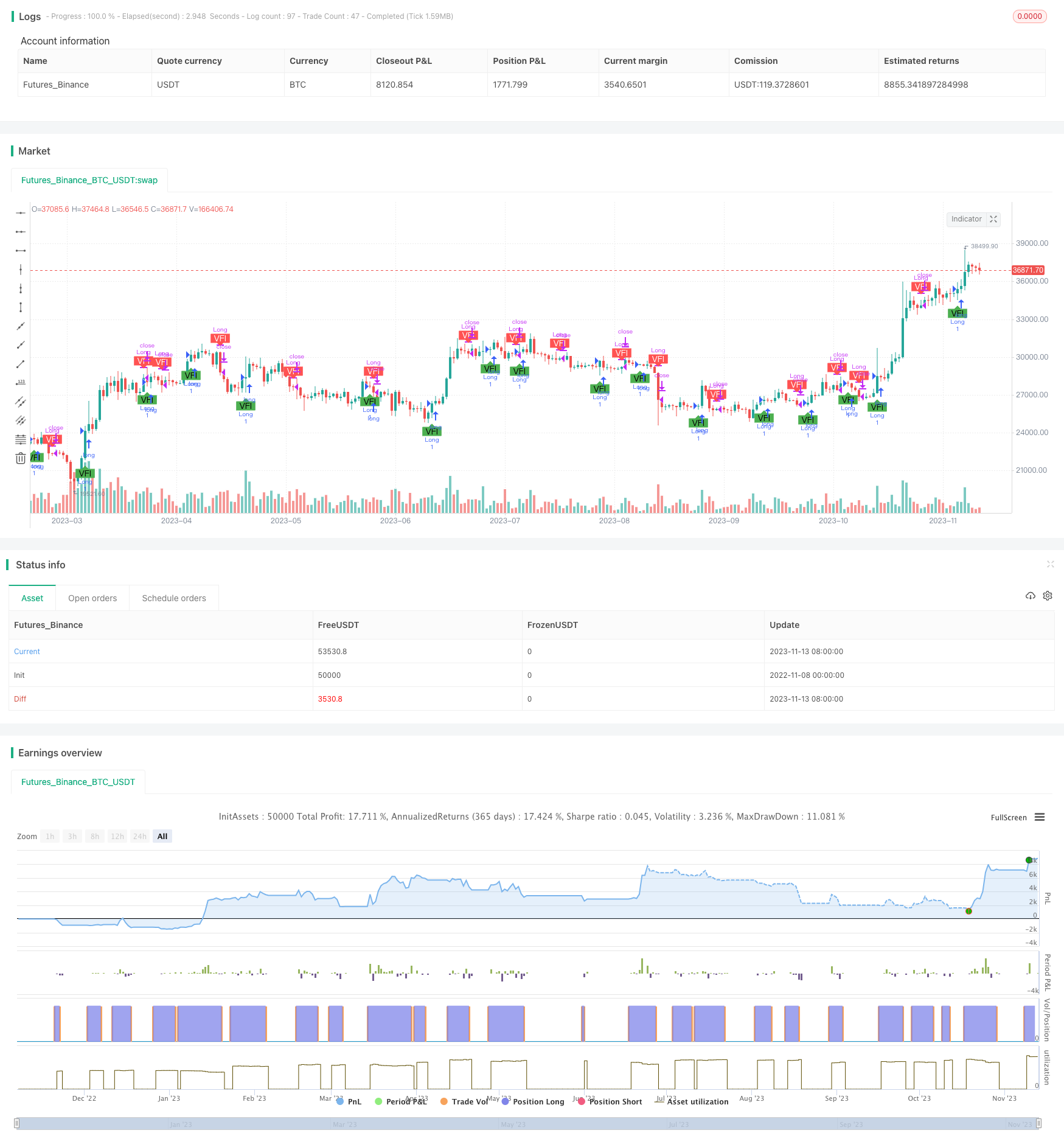

/*backtest

start: 2022-11-08 00:00:00

end: 2023-11-14 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy("Strategy for Volume Flow Indicator with alerts and markers on the chart", overlay=true)

// This indicator has been copied form Lazy Bear's code

lengthVFI = 130

coefVFI = 0.2

vcoefVFI = 2.5

signalLength= 5

smoothVFI=true

ma(x,y) => smoothVFI ? sma(x,y) : x

typical=hlc3

inter = log( typical ) - log( typical[1] )

vinter = stdev(inter, 30 )

cutoff = coefVFI * vinter * close

vave = sma( volume, lengthVFI )[1]

vmax = vave * vcoefVFI

vc = iff(volume < vmax, volume, vmax)

mf = typical - typical[1]

vcp = iff( mf > cutoff, vc, iff ( mf < -cutoff, -vc, 0 ) )

vfi = ma(sum( vcp , lengthVFI )/vave, 3)

vfima=ema( vfi, signalLength )

dVFI=vfi-vfima

bullishVFI = dVFI > 0 and dVFI[1] <=0

bearishVFI = dVFI < 0 and dVFI[1] >=0

longCondition = dVFI > 0 and dVFI[1] <=0

shortCondition = dVFI < 0 and dVFI[1] >=0

plotshape(bullishVFI, color=color.green, style=shape.labelup, textcolor=#000000, text="VFI", location=location.belowbar, transp=0)

plotshape(bearishVFI, color=color.red, style=shape.labeldown, textcolor=#ffffff, text="VFI", location=location.abovebar, transp=0)

alertcondition(bullishVFI, title='Bullish - Volume Flow Indicator', message='Bullish - Volume Flow Indicator')

alertcondition(bearishVFI, title='Bearish - Volume Flow Indicator', message='Bearish - Volume Flow Indicator')

if(year > 2018)

strategy.entry("Long", strategy.long, when=dVFI > 0 and dVFI[1] <=0)

if(shortCondition)

strategy.close(id="Long")