Стратегия адаптивного прорыва PMax на основе индикаторов RSI и T3

Обзор

Эта стратегия - это количественная торговая стратегия, которая использует RSI и T3 для определения тренда, в сочетании с ATR для установления стоп-лойда и PMax для адаптации к прорыву. Основная идея заключается в оптимизации тренда и стоп-лойда, чтобы контролировать риск и одновременно повышать прибыльность.

Стратегический принцип

Расчет RSI и T3 для определения тенденции

- Используйте RSI, чтобы определить, перекуплены ли акции

- Трендовые оценки по Т3 на основе RSI

Настройка PMax на адаптивную стоп-линию по показателю ATR

- Расчет показателя ATR как представитель колебаний

- Строка потери, установленная выше и ниже показателя T3, ширина которой определяется кратным значением показателя ATR

- Приспособность к адаптивной корректировке

Прорывные покупки и убыточные выходы

- Когда цена пересекает Т3, это сигнал к покупке.

- Выход из текущей позиции, когда цена пересекает остановку ниже

Стратегические преимущества

Основные преимущества этой стратегии:

- Сочетание RSI и T3 дает более высокую точность в определении тренда

- PMax адаптируется к контролю риска с помощью механизма остановки убытков

- ATR-индикатор в качестве волатильности представляет собой установку ширины стоп-линии, чтобы избежать чрезмерной радикализации

- Вывод из строя и рентабельность

Стратегический риск

Основные риски этой стратегии:

- Риск возврата

Когда в краткосрочной перспективе происходит ценовой поворот, это может привести к тому, что стоп-страхи будут сделаны. Стоп-линии могут быть расширены, чтобы уменьшить влияние обратных поворотов.

- Риск неудачи при оценке трендов

Показатели RSI и T3 не являются стопроцентно надежными для определения тенденции, а при неправильном определении могут привести к убыткам. Можно соответствующим образом скорректировать параметры или добавить другие показатели для оптимизации.

Направление оптимизации стратегии

Эта стратегия может быть улучшена в следующих аспектах:

- Добавление других показателей, таких как подвижная средняя, помогает определить тенденцию

- Оптимизация параметров длины RSI и T3

- Тестирование различных ATR-множеств как ширины стоп-линий

- Снижение линий стоп-лосса в зависимости от рынка

Подвести итог

Эта стратегия объединяет преимущества использования трех индикаторов RSI, T3 и ATR, что позволяет органично объединить определение тренда с контролем риска. По сравнению с одним показателем, эта комбинация характеризуется высокой точностью суждения, хорошо контролируемым отступлением и является надежной стратегией отслеживания тренда. В параметрах и контроле риска есть место для оптимизации, и в целом это рекомендуемая стратегия количественной торговли.

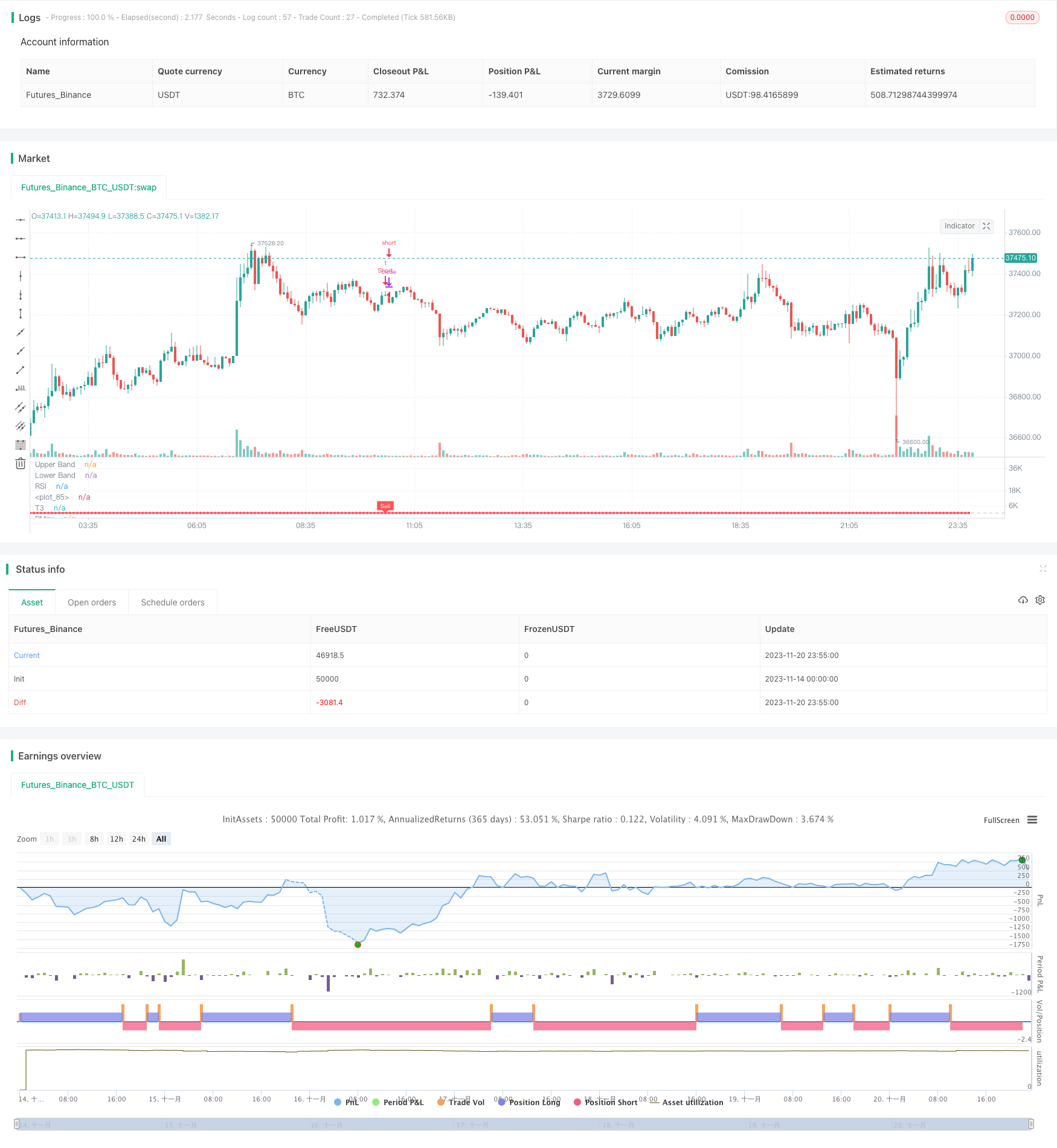

/*backtest

start: 2023-11-14 00:00:00

end: 2023-11-21 00:00:00

period: 5m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © KivancOzbilgic

//developer: @KivancOzbilgic

//author: @KivancOzbilgic

strategy("PMax on Rsi w T3 Strategy","PmR3St.", overlay=false, precision=2)

src = input(hl2, title="Source")

Multiplier = input(title="ATR Multiplier", type=input.float, step=0.1, defval=3)

length =input(8, "Tillson T3 Length", minval=1)

T3a1 = input(0.7, "TILLSON T3 Volume Factor", step=0.1)

Periods = input(10,title="ATR Length", type=input.integer)

rsilength = input(14, minval=1, title="RSI Length")

showrsi = input(title="Show RSI?", type=input.bool, defval=true)

showsupport = input(title="Show Moving Average?", type=input.bool, defval=true)

showsignalsk = input(title="Show Crossing Signals?", type=input.bool, defval=true)

highlighting = input(title="Highlighter On/Off ?", type=input.bool, defval=true)

i = close>=close[1] ? close-close[1] : 0

i2 = close<close[1] ? close[1]-close : 0

Wwma_Func(src,rsilength)=>

wwalpha = 1/ rsilength

WWMA = 0.0

WWMA := wwalpha*src + (1-wwalpha)*nz(WWMA[1])

WWMA=Wwma_Func(src,rsilength)

AvUp = Wwma_Func(i,rsilength)

AvDown = Wwma_Func(i2,rsilength)

AvgUp = sma(i,rsilength)

AvgDown =sma(i2,rsilength)

k1 = high>close[1] ? high-close[1] : 0

k2 = high<close[1] ? close[1]-high : 0

k3 = low>close[1] ? low-close[1] : 0

k4 = low<close[1] ? close[1]-low : 0

AvgUpH=(AvgUp*(rsilength-1)+ k1)/rsilength

AvgDownH=(AvgDown*(rsilength-1)+ k2)/rsilength

AvgUpL=(AvgUp*(rsilength-1)+ k3)/rsilength

AvgDownL=(AvgDown*(rsilength-1)+ k4)/rsilength

rs = AvUp/AvDown

rsi= rs==-1 ? 0 : (100-(100/(1+rs)))

rsh=AvgUpH/AvgDownH

rsih= rsh==-1 ? 0 : (100-(100/(1+rsh)))

rsl=AvgUpL/AvgDownL

rsil= rsl==-1 ? 0 : (100-(100/(1+rsl)))

TR=max(rsih-rsil,abs(rsih-rsi[1]),abs(rsil-rsi[1]))

atr=sma(TR,Periods)

plot(showrsi ? rsi : na, "RSI", color=#8E1599)

band1 = hline(70, "Upper Band", color=#C0C0C0)

band0 = hline(30, "Lower Band", color=#C0C0C0)

fill(band1, band0, color=#9915FF, transp=90, title="Background")

T3e1=ema(rsi, length)

T3e2=ema(T3e1,length)

T3e3=ema(T3e2,length)

T3e4=ema(T3e3,length)

T3e5=ema(T3e4,length)

T3e6=ema(T3e5,length)

T3c1=-T3a1*T3a1*T3a1

T3c2=3*T3a1*T3a1+3*T3a1*T3a1*T3a1

T3c3=-6*T3a1*T3a1-3*T3a1-3*T3a1*T3a1*T3a1

T3c4=1+3*T3a1+T3a1*T3a1*T3a1+3*T3a1*T3a1

T3=T3c1*T3e6+T3c2*T3e5+T3c3*T3e4+T3c4*T3e3

MAvg=T3

Pmax_Func(rsi,length)=>

longStop = MAvg - Multiplier*atr

longStopPrev = nz(longStop[1], longStop)

longStop := MAvg > longStopPrev ? max(longStop, longStopPrev) : longStop

shortStop = MAvg + Multiplier*atr

shortStopPrev = nz(shortStop[1], shortStop)

shortStop := MAvg < shortStopPrev ? min(shortStop, shortStopPrev) : shortStop

dir = 1

dir := nz(dir[1], dir)

dir := dir == -1 and MAvg > shortStopPrev ? 1 : dir == 1 and MAvg < longStopPrev ? -1 : dir

PMax = dir==1 ? longStop: shortStop

PMax=Pmax_Func(rsi,length)

plot(showsupport ? MAvg : na, color=color.black, linewidth=2, title="T3")

pALL=plot(PMax, color=color.red, linewidth=2, title="PMax", transp=0)

alertcondition(cross(MAvg, PMax), title="Cross Alert", message="PMax - Moving Avg Crossing!")

alertcondition(crossover(MAvg, PMax), title="Crossover Alarm", message="Moving Avg BUY SIGNAL!")

alertcondition(crossunder(MAvg, PMax), title="Crossunder Alarm", message="Moving Avg SELL SIGNAL!")

alertcondition(cross(src, PMax), title="Price Cross Alert", message="PMax - Price Crossing!")

alertcondition(crossover(src, PMax), title="Price Crossover Alarm", message="PRICE OVER PMax - BUY SIGNAL!")

alertcondition(crossunder(src, PMax), title="Price Crossunder Alarm", message="PRICE UNDER PMax - SELL SIGNAL!")

buySignalk = crossover(MAvg, PMax)

plotshape(buySignalk and showsignalsk ? PMax*0.995 : na, title="Buy", text="Buy", location=location.absolute, style=shape.labelup, size=size.tiny, color=color.green, textcolor=color.white, transp=0)

sellSignallk = crossunder(MAvg, PMax)

plotshape(sellSignallk and showsignalsk ? PMax*1.005 : na, title="Sell", text="Sell", location=location.absolute, style=shape.labeldown, size=size.tiny, color=color.red, textcolor=color.white, transp=0)

mPlot = plot(rsi, title="", style=plot.style_circles, linewidth=0,display=display.none)

longFillColor = highlighting ? (MAvg>PMax ? color.green : na) : na

shortFillColor = highlighting ? (MAvg<PMax ? color.red : na) : na

fill(mPlot, pALL, title="UpTrend Highligter", color=longFillColor)

fill(mPlot, pALL, title="DownTrend Highligter", color=shortFillColor)

dummy0 = input(true, title = "=Backtest Inputs=")

FromDay = input(defval = 1, title = "From Day", minval = 1, maxval = 31)

FromMonth = input(defval = 1, title = "From Month", minval = 1, maxval = 12)

FromYear = input(defval = 2005, title = "From Year", minval = 2005)

ToDay = input(defval = 1, title = "To Day", minval = 1, maxval = 31)

ToMonth = input(defval = 1, title = "To Month", minval = 1, maxval = 12)

ToYear = input(defval = 9999, title = "To Year", minval = 2006)

Start = timestamp(FromYear, FromMonth, FromDay, 00, 00)

Finish = timestamp(ToYear, ToMonth, ToDay, 23, 59)

Timerange() =>

time >= Start and time <= Finish ? true : false

if buySignalk

strategy.entry("Long", strategy.long,when=Timerange())

if sellSignallk

strategy.entry("Short", strategy.short,when=Timerange())