Стратегия цветного облака

Обзор

Квантовая стратегия - это количественная торговая стратегия, объединяющая несколько технических показателей, таких как график облаков, MACD, показатель денежных потоков (CMF) и индекс реальной силы (TSI). Эта стратегия направлена на поиск средне- и долгосрочных торговых возможностей на рынке.

Стратегический принцип

Ключевая идея стратегии Cloud Cloud заключается в том, что в сочетании с облачным диаграммой, индикатором MACD, индикатором движения капитала CMF и индексом силы TSI можно определить тенденцию рынка и зону перекупа и перепродажи. Карта Cloud позволяет четко определить направление тенденции и ключевые сопротивления поддержки; MACD отражает сопоставление сил купли-продажи на рынке и явление перекупа и перепродажи; CMF определяет приток и отток капитала; TSI показывает реальную силу рынка.

В частности, данная стратегия основана на следующих показателях:

- Облачная карта с переломными точками на десяти канальных линиях и облачных опорных линиях, рассматриваемых как многоголовые сигналы

- Задержка оттенка cx на облачном графике, проходящая по 0-ой оси, рассматривается как многоголовое подтверждение

- MACD пробивает 0-угол вверх, показывая усиление покупательской силы

- CMF >0.1, означает поступление средств

- Индикатор TSI > 0, показывает, что покупательская активность выше, чем продажная

При одновременном создании пяти вышеперечисленных элементов образуется многозначный сигнал; при обратном прохождении облачной карты под линиями 10-кан и т. д. образуется пустой сигнал.

Эта стратегия объединяет многочисленные показатели, чтобы избежать шума, вызванного одним показателем. В то же время используйте облачный график, чтобы определить ключевые зоны поддержки и сопротивления, а также в сочетании с фактическим направлением задержки, чтобы определить направление движения реальных средств. Таким образом, можно войти в период после затягивания тенденции и выйти до ключевой точки, чтобы получить большую прибыль.

Анализ преимуществ

Наиболее важным преимуществом стратегии является то, что она использует различные показатели для определения перекупки и перепродажи на рынке, что позволяет точно определить точку покупки и продажи. Конкретные преимущества:

Комплексный анализ с использованием нескольких показателей для повышения точности сигналов│ │одиночный показатель может привести к ошибочному сигналу, а эта стратегия может эффективно отфильтровать шум и повысить надежность сигнала путем интеграции показателей, таких как облачный график, MACD, CMF и TSI. │

Карта облака, определяющая ключевые зоны поддержки и сопротивленияОблачная карта позволяет четко отобразить ключевые позиции поддержки и сопротивления, где стратегия может развернуть точки купли-продажи, что позволяет войти на рынок после завершения тренда.

Задержка в определении направления средств│ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │

MACD показывает перекуп и перепродажу│ │MACD быстрее показывает тенденции перекупа и перепродажи, и в сочетании с расположением на одной карте облаков может точно фиксировать точки покупки и продажи│

CMF показывает текущее состояние│ CMFIndicator отражает движение крупных капиталов путем изменения объема оборота, чтобы избежать заблуждения о небольших денежных потоках, которые подвергаются арбитражу│

TSI показывает слабую позицию покупателей│TSI может отсеивать величину ценовых изменений и точно показывать истинную силу покупателей и продавцов, чтобы определить время отскока дна и падения вершины │

Анализ рисков и оптимизации

Несмотря на все преимущества облачной стратегии, существуют некоторые риски, о которых следует помнить. Основные риски и направления оптимизации следующие:

Оптимизация параметров индикатораСуществующие параметры могут быть не оптимальным сочетанием параметров, можно найти лучшие параметры с помощью более системного метода оптимизации, чтобы получить более стабильный доход.

Отсутствие стратегии сдерживания убытковВ настоящее время не существует механизмов остановки убытков, и в случае резкого переворота рынка невозможно эффективно контролировать убытки. Можно установить разумный подвижной или висячий останов.

Слишком высокая частота торгов│ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │

Эффекты меняются.│ │в сочетании с несколькими показателями легко формировать эффективную конкурентоспособность, в определенных ситуациях эффективность стратегии может иметь большие колебания │ │ можно ввести методы портфеля моделей, устанавливая весовую конфигурацию различных показателей │

Показатели риска│ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │ │

Подвести итог

Цветная облачная стратегия - это количественная торговая стратегия с интеграцией нескольких показателей. Она в полной мере использует взаимодополняющие преимущества таких показателей, как облачный график, MACD, CMF и TSI, и имеет уникальные преимущества в определении времени покупки и продажи. В то же время в стратегии есть некоторые оптимизируемые аспекты, которые позволят значительно повысить стабильность функционирования стратегии, если будет улучшено механизм остановки убытков, оптимизация параметров, размещение весов и т. Д.

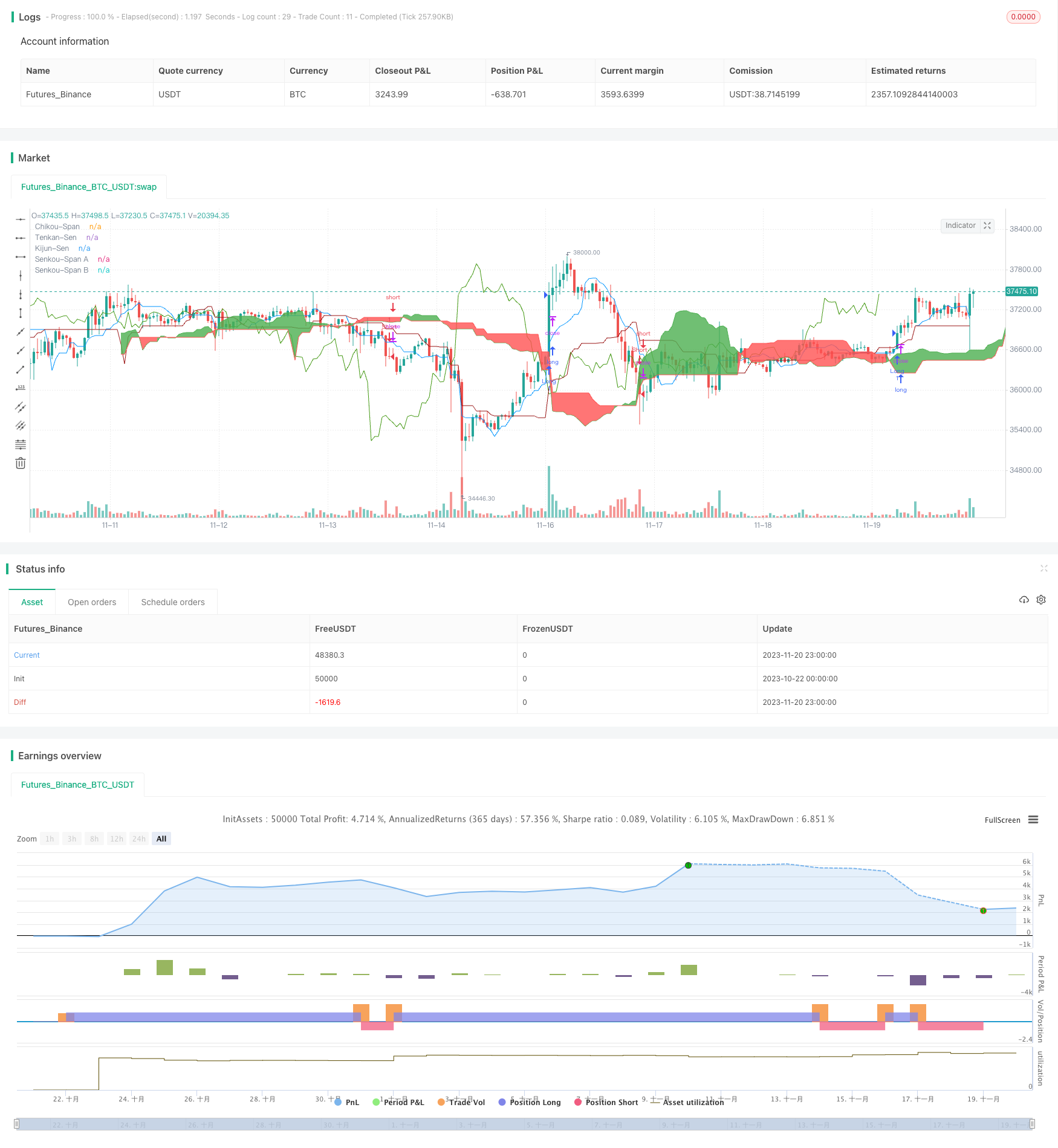

/*backtest

start: 2023-10-22 00:00:00

end: 2023-11-21 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy("Ichimoku with MACD/ CMF/ TSI ", overlay=true)

//Inputs

ts_bars = input(10, minval=1, title="Tenkan-Sen Bars")

ks_bars = input(30, minval=1, title="Kijun-Sen Bars")

ssb_bars = input(52, minval=1, title="Senkou-Span B Bars")

cs_offset = input(26, minval=1, title="Chikou-Span Offset")

ss_offset = input(26, minval=1, title="Senkou-Span Offset")

long_entry = input(true, title="Long Entry")

short_entry = input(true, title="Short Entry")

middle(len) => avg(lowest(len), highest(len))

// Ichimoku Components

tenkan = middle(ts_bars)

kijun = middle(ks_bars)

senkouA = avg(tenkan, kijun)

senkouB = middle(ssb_bars)

// Plot Ichimoku Kinko Hyo

plot(tenkan, color=#0496ff, title="Tenkan-Sen")

plot(kijun, color=#991515, title="Kijun-Sen")

plot(close, offset=-cs_offset+1, color=#459915, title="Chikou-Span")

sa=plot(senkouA, offset=ss_offset-1, color=color.green, title="Senkou-Span A")

sb=plot(senkouB, offset=ss_offset-1, color=color.red, title="Senkou-Span B")

fill(sa, sb, color = senkouA > senkouB ? color.green : color.red, title="Cloud color")

ss_high = max(senkouA[ss_offset-1], senkouB[ss_offset-1])

ss_low = min(senkouA[ss_offset-1], senkouB[ss_offset-1])

// Entry/Exit Signals

fast_length = input(title="Fast Length", type=input.integer, defval=12)

slow_length = input(title="Slow Length", type=input.integer, defval=26)

src = input(title="Source", type=input.source, defval=hl2)

signal_length = input(title="Signal Smoothing", type=input.integer, minval = 1, maxval = 50, defval = 9)

sma_source = input(title="Simple MA(Oscillator)", type=input.bool, defval=true)

sma_signal = input(title="Simple MA(Signal Line)", type=input.bool, defval=false)

// Plot colors

col_grow_above = #26A69A

col_grow_below = #FFCDD2

col_fall_above = #B2DFDB

col_fall_below = #EF5350

col_macd = #0094ff

col_signal = #ff6a00

// Calculating

fast_ma = sma_source ? sma(src, fast_length) : ema(src, fast_length)

slow_ma = sma_source ? sma(src, slow_length) : ema(src, slow_length)

macd = fast_ma - slow_ma

signal = sma_signal ? sma(macd, signal_length) : ema(macd, signal_length)

hist = macd - signal

tk_cross_bull = tenkan > kijun

tk_cross_bear = tenkan < kijun

cs_cross_bull = mom(close, cs_offset-1) > 0

cs_cross_bear = mom(close, cs_offset-1) < 0

price_above_kumo = close > ss_high

price_below_kumo = close < ss_low

//CMF

lengthA = input(10, minval=1, title="CMF Length")

ad = close==high and close==low or high==low ? 0 : ((2*close-low-high)/(high-low))*volume

mf = sum(ad, lengthA) / sum(volume, lengthA)

//TSI

long = input(title="Long Length", type=input.integer, defval=20)

short = input(title="Short Length", type=input.integer, defval=20)

price = close

double_smooth(src, long, short) =>

fist_smooth = ema(src, long)

ema(fist_smooth, short)

pc = change(price)

double_smoothed_pc = double_smooth(pc, long, short)

double_smoothed_abs_pc = double_smooth(abs(pc), long, short)

tsi_value = 100 * (double_smoothed_pc / double_smoothed_abs_pc)

bullish = tk_cross_bull and cs_cross_bull and price_above_kumo and hist > 0 and mf > 0.1 and tsi_value > 0

bearish = tk_cross_bear and cs_cross_bear and price_below_kumo and hist < 0 and mf < -0.1 and tsi_value < 0

strategy.entry("Long", strategy.long, when=bullish and long_entry)

strategy.entry("Short", strategy.short, when=bearish and short_entry)

strategy.close("Long", when=bearish and not short_entry)

strategy.close("Short", when=bullish and not long_entry)