Стратегия следования за трендом на основе индикатора CCI

Обзор

Эта стратегия является стратегией отслеживания трендов на основе показателей CCI. Она использует показатели CCI двух разных периодов для генерации торговых сигналов. В частности, она отслеживает, пробивает ли показатель CCI более короткого периода показатель CCI более длительного периода, и принимает решение о том, чтобы сделать больше или сделать меньше, в зависимости от направления прорыва.

Стратегический принцип

Основная логика этой стратегии заключается в следующем:

- Определите два показателя CCI, ci1 - 14 циклов, ci2 - 56 циклов

- Когда ci1 вверх и превышает ci2, вы делаете больше.

- Когда ci1 пробивает ci2 вниз, пустота

- После того, как торговый сигнал был отправлен, по значению ci1 и ci2 было принято решение о закрытии позиции

В частности:

- ci1 на CI2, то есть короткий цикл CCI на длинный цикл CCI

- Стоп-условия: ci1<-50 и коэффициент изменения или ci1 до 100

Конкретными правилами для этого являются:

- ci1 проходит через ci2, то есть короткий цикл CCI проходит через длинный цикл CCI

- Условия остановки: ci1>100 и коэффициент изменения >0 или ci2 на 100

Как видно, эта стратегия использует чувствительность более короткого цикла CCI и стабильность более длительного цикла CCI для идентификации и отслеживания тенденций.

Стратегические преимущества

Эта стратегия имеет следующие преимущества:

- Использование CCI для эффективного определения тенденций

- Дизайн с двойным CCI позволяет отфильтровывать часть шумовых транзакций.

- Контроль риска при одновременном отслеживании тенденций с помощью комбинации долгосрочных и краткосрочных индикаторов CCI

- Правила стратегии простые, понятные, легко понятные и реализуемые

- Сильная конфигурация, CCI-цикл и условия остановки могут быть настроены

Стратегический риск

Однако эта стратегия также несет в себе некоторые риски:

- Показатели CCI слабо распознают горизонтальные и шокирующие тенденции

- Долго- и краткосрочный циклы CCI могут отклоняться, вызывая ошибки в торговых сигналах

- Неправильная установка стоп-условий может привести к большим потерям

- Неправильная настройка параметров также может оказать большое влияние на прибыль стратегии

Решение риска:

- Показатели могут быть объединены с другими показателями, чтобы избежать торговли в условиях шока.

- Добавление условий фильтрации, чтобы избежать ошибочного сигнала, вызванного отклонением CCI в течение длительного периода

- Оптимизация и тестирование различных условий остановки

- Выбор подходящей комбинации параметров с помощью обратной связи и оптимизации параметров

Направление оптимизации стратегии

В этой стратегии также есть места, где ее можно оптимизировать:

- Добавление других показателей для формирования более SYSTEM торговой системы

- Тест на разницу в прибыли в разные дни недели и сессии

- Поиск оптимальных параметров с использованием машинного обучения

- Параметры корректировки в зависимости от характеристик разных сортов

- Оптимизация условий открытия и закрытия позиций

Подвести итог

В целом, эта стратегия является простой стратегией отслеживания тенденций, основанной на прорыве показателя CCI в течение длительного и короткого периода. Она позволяет эффективно идентифицировать направление тенденции и отслеживать тенденцию.

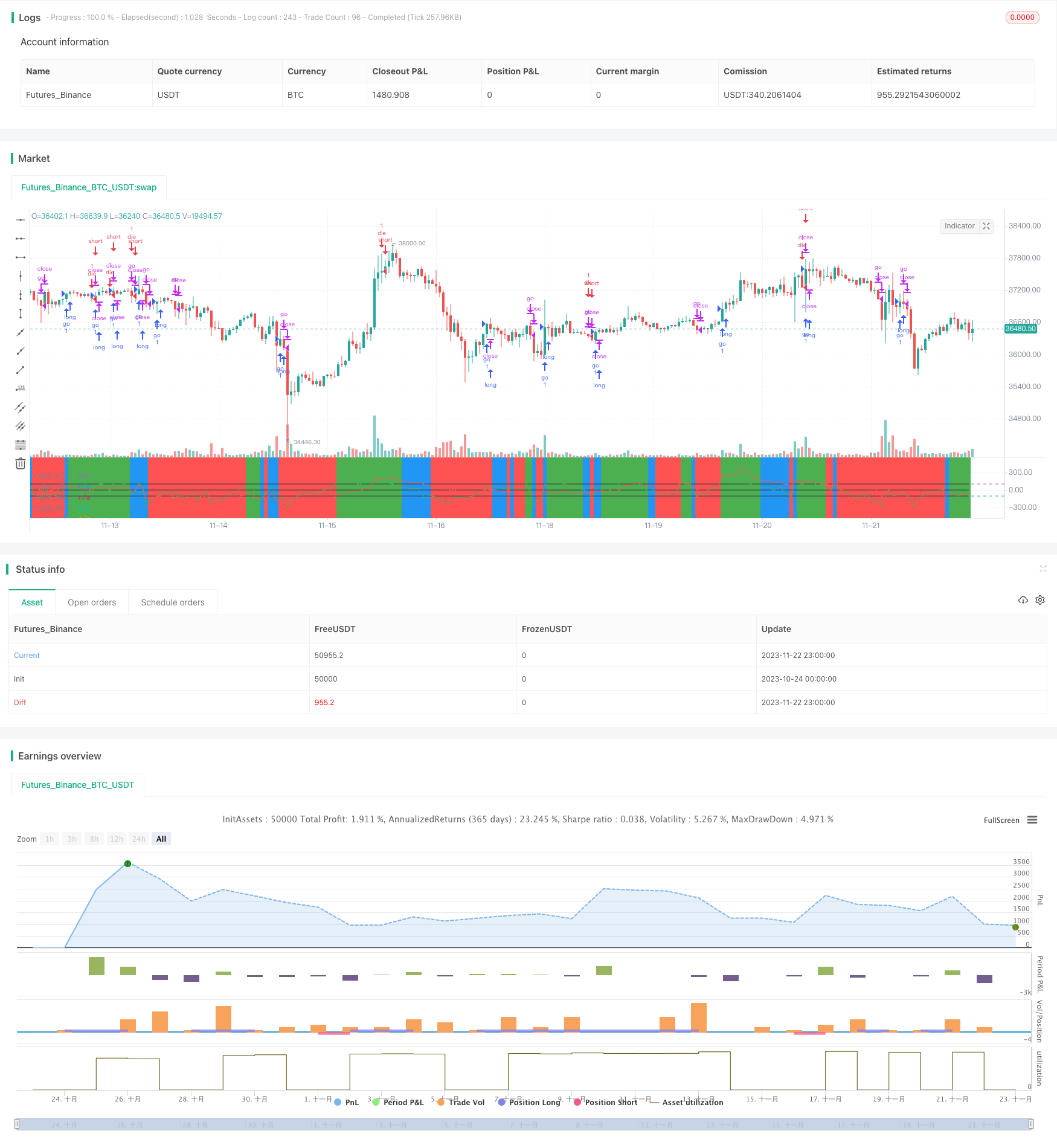

/*backtest

start: 2023-10-24 00:00:00

end: 2023-11-23 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=3

strategy(title="my work",calc_on_order_fills=true,currency=currency.USD, default_qty_type=strategy.percent_of_equity,commission_type=strategy.commission.percent)

source = close

shortlength=input(14)

longlength=input(56)

aa=input(2)

Ss=input(75)

//Cci part

ci1=cci(source,shortlength) //4시간봉의 기본 cci

ci2=cci(source,longlength) //4시간봉에서 12시봉의 cci 무빙측정

//오린간 선생님의 WT + ichimoku

len = input(10)

lenTurn = input(9)

lenStd = input(26)

wtm_e(so, l) =>

esa = ema(so, l)

d = ema(abs(so - esa), l)

ci = (so - esa) / (0.015 * d)

ema(ci, l*2+1)

alh(len) => avg(lowest(len), highest(len))

alh_src(src, len) => avg(lowest(src, len), highest(src, len))

wt = wtm_e(close,len)

turn = alh_src(wt, lenTurn)

std = alh_src(wt, lenStd)

cnt = 0

if wt > turn

cnt:=cnt+1

if wt > std

cnt:=cnt+1

//100,-100선

h0 = hline(100)

h1 = hline(-100)

//plot(ci,color=green)

// plot(k,color=green)

// plot(d,color=red)

plot(ci1,color=green)

plot(ci2,color=red)

plot(0,color=black)

plot(100,color=black)

plot(-100,color=black)

fill(h0,h1,color=purple,transp=95)

bgcolor(cnt==0 ? red : cnt==1 ? blue : cnt == 2 ? green : na, transp = Ss)

//기간조정

Fromday = input(defval=1, title="from day", minval=1, maxval=31)

FromMonth = input(defval=1, title="from month", minval=1, maxval=12)

FromYr = input(defval=2019, title="from yr", minval=1970)

Today = input(defval=13, title="to day", minval=1, maxval=31)

ToMonth = input(defval=12, title="to month", minval=1, maxval=12)

ToYr = input(defval=2019, title="to yr", minval=1970)

startDate = timestamp(FromYr, FromMonth, Fromday, 00, 00)

finishDate = timestamp(ToYr, ToMonth, Today, 00, 00)

Time_cond = true

/////롱

if crossover(ci1,ci2) and change(ci2)>0 and Time_cond

strategy.entry("go", strategy.long, comment="go")

strategy.close("go", (ci2<0 and ci1 <-50 and change(ci1)<0) or (crossunder(ci1,-100) and strategy.openprofit<0) and change(cnt)<0)

/////숏

if (crossunder(ci1,ci2) and change(ci2)<0 and falling(ci1,aa)) and Time_cond

strategy.entry("die", strategy.short, comment="die")

strategy.close("die", (ci2>0 and ci1 > 100 and change(ci1)>0) or (crossover(ci2,100) and strategy.openprofit<0) and change(cnt)>0)