Стратегия разворота пересечения двух линий

Обзор

Двухлинейная перекрестная обратная стратегия - это стратегия отслеживания тенденций, которая объединяет стратегию 123 обратных ссылок и стратегию DiNapoli к трендовым осцилляторам, чтобы генерировать торговые сигналы с помощью двухлинейных перекрестных ссылок, позволяя отслеживать тенденции рынка.

Стратегический принцип

Стратегия состоит из двух частей:

123 Обратная стратегия: эта стратегия использует стохастический индикатор для получения сигнала. Когда цена закрытия повышается после падения в течение двух дней подряд, и стохастическая быстрая линия ниже медленной линии и быстрая линия ниже 50, создается сигнал покупки; когда цена закрытия повышается после падения в течение двух дней подряд, и стохастическая быстрая линия выше медленной линии и быстрая линия выше 50, создается сигнал продажи.

Стратегия DiNapoli, которая использует движущуюся среднюю цену, чтобы дать сигнал о сделке, когда цена выше или ниже движущейся средней на определенную величину. В частности, сигнал о покупке, когда цена превышает положительную триггерную величину движущейся средней, и сигнал о продаже, когда цена ниже отрицательной триггерной величины движущейся средней.

После того, как вышеупомянутые две стратегии создают отдельные торговые сигналы, эта стратегия объединяет их. Настоящая стратегия создает фактические торговые указания только тогда, когда торговые сигналы двух стратегий совпадают, то есть, когда двулинейный пересечение образует однонаправленный сигнал, иначе никаких действий не производится.

Анализ преимуществ

Эта стратегия в сочетании с двусторонними торговыми сигналами позволяет эффективно отслеживать рыночные тенденции и имеет следующие преимущества:

Используйте преимущества стохастических показателей по их рассудительности и тенденционности, чтобы избежать убытков, вызванных ошибочным сигналом одного показателя.

Индекс DiNapoli позволяет эффективно идентифицировать тенденции и избегать ненужных позиций из-за случайных колебаний.

Двухлинейный перекресток эффективно уменьшает ложные сигналы, повышает качество сигналов и предоставляет надежную основу для оценки движения.

Параметры стратегии настраиваются, пользователи могут выбирать комбинацию параметров в соответствии с личными предпочтениями, гибко адаптируясь к различным рыночным условиям.

Анализ рисков

Также существуют следующие риски:

В бычьем рынке стратегия может быть слишком осторожной из-за параметров показателя, что приводит к упущению хорошей возможности купить.

В период медвежьего рынка двулинейные перекрестные сигналы могут задерживаться, что приводит к перепродаже, поэтому следует уместно сократить средний цикл, чтобы сделать стратегию более чувствительной.

В случае гигантской односторонней сделки, двулинейный перекрестный сигнал может быть медленным, следует установить стоп-лосс, чтобы контролировать убытки.

Направление оптимизации

Эта стратегия может быть оптимизирована в следующих направлениях:

Тестирование и оптимизация параметров стохастического и динаполийского индикаторов для поиска оптимальной комбинации параметров.

Добавление других вспомогательных показателей, таких как показатель Volume, обогащает внутреннюю логику стратегии, повышает точность сигнала.

Используйте методы машинного обучения для обучения и оптимизации параметров стратегии и правил генерации сигналов, чтобы более полно адаптироваться к изменениям рынка.

В сочетании с высокотехнологичными показателями для определения локальной структуры, разграничение коротких и средних сигналов, позволяя стратегии работать в нескольких временных рамках.

Подвести итог

Двухлинейная кросс-инверсионная стратегия использует два показателя для формирования двухлинейных кросс-торговых сигналов. Она позволяет эффективно отслеживать рыночные тенденции и получать лучшую прибыль при условии контроля риска. Это надежная стратегия для отслеживания тенденций.

/*backtest

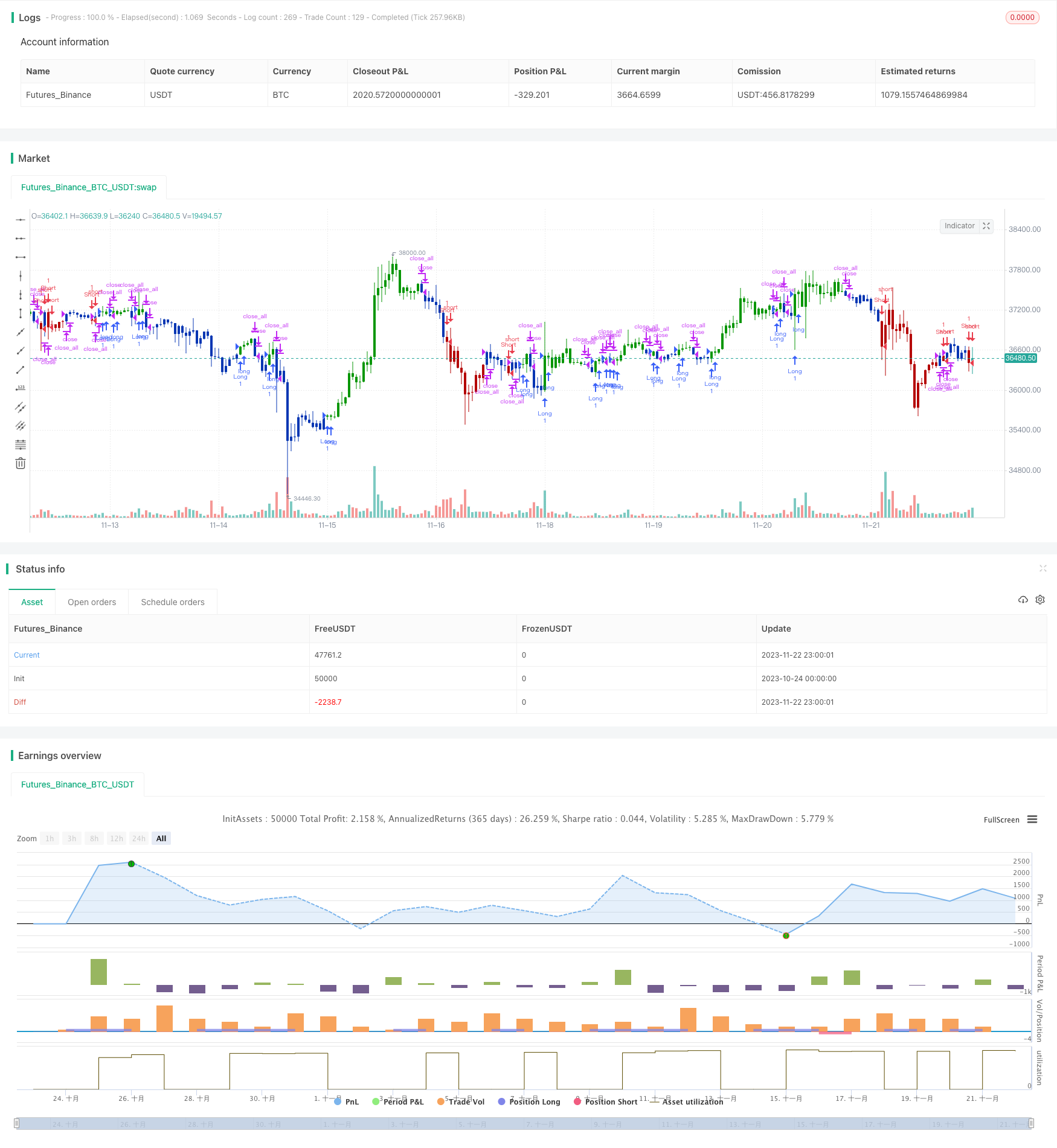

start: 2023-10-24 00:00:00

end: 2023-11-23 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

////////////////////////////////////////////////////////////

// Copyright by HPotter v1.0 18/02/2020

// This is combo strategies for get a cumulative signal.

//

// First strategy

// This System was created from the Book "How I Tripled My Money In The

// Futures Market" by Ulf Jensen, Page 183. This is reverse type of strategies.

// The strategy buys at market, if close price is higher than the previous close

// during 2 days and the meaning of 9-days Stochastic Slow Oscillator is lower than 50.

// The strategy sells at market, if close price is lower than the previous close price

// during 2 days and the meaning of 9-days Stochastic Fast Oscillator is higher than 50.

//

// Second strategy

// DiNapoli Detrended Oscillator Strategy

//

// WARNING:

// - For purpose educate only

// - This script to change bars colors.

////////////////////////////////////////////////////////////

Reversal123(Length, KSmoothing, DLength, Level) =>

vFast = sma(stoch(close, high, low, Length), KSmoothing)

vSlow = sma(vFast, DLength)

pos = 0.0

pos := iff(close[2] < close[1] and close > close[1] and vFast < vSlow and vFast > Level, 1,

iff(close[2] > close[1] and close < close[1] and vFast > vSlow and vFast < Level, -1, nz(pos[1], 0)))

pos

DiNapoli(Length, Trigger) =>

pos = 0.0

xSMA = sma(close, Length)

nRes = close - xSMA

pos := iff(nRes > Trigger, 1,

iff(nRes <= Trigger, -1, nz(pos[1], 0)))

pos

strategy(title="Combo Backtest 123 Reversal & DiNapoli Detrended Oscillator", shorttitle="Combo", overlay = true)

Length = input(14, minval=1)

KSmoothing = input(1, minval=1)

DLength = input(3, minval=1)

Level = input(50, minval=1)

//-------------------------

LengthDiN = input(14, minval=1)

TriggerDiN = input(0)

reverse = input(false, title="Trade reverse")

posReversal123 = Reversal123(Length, KSmoothing, DLength, Level)

posDiN = DiNapoli(LengthDiN, TriggerDiN)

pos = iff(posReversal123 == 1 and posDiN == 1 , 1,

iff(posReversal123 == -1 and posDiN == -1, -1, 0))

possig = iff(reverse and pos == 1, -1,

iff(reverse and pos == -1 , 1, pos))

if (possig == 1)

strategy.entry("Long", strategy.long)

if (possig == -1)

strategy.entry("Short", strategy.short)

if (possig == 0)

strategy.close_all()

barcolor(possig == -1 ? #b50404: possig == 1 ? #079605 : #0536b3 )