Стратегия Fast RSI Gap для криптовалют

Описание: Эта стратегия является стратегией быстрого RSI для криптовалюты. Она использует одновременно быстрое RSI и стратегию K-линии для поиска возможностей для торговли.

Принципы стратегии: Стратегия использует одновременно два основных показателя: быстрый RSI и скачущую K-линию.

Во-первых, он рассчитывает быстрый индикатор RSI, состоящий только из 7 K-линий. Этот индикатор RSI более чувствителен и может быстро улавливать сверхпокупки и сверхпродажи. Установка RSI на верхний предел 70 и нижний предел 30 является сверхпокупкой, когда RSI выше 70, и сверхпродажей, когда RSI меньше 30.

Во-вторых, он обнаруживает K-линию, которая поднимается вверх. Подъем указывает на значительное разрыв между ценой открытия и ценой закрытия за предыдущий день. Подъем - это сигнал высокой волатильности, предвещающий возможный переходный тренд.

При обнаружении K-линии, скатывающейся вниз, а быстрый RSI показывает перепродажу, делайте больше. При обнаружении K-линии, скатывающейся вверх, а быстрый RSI показывает перекуп, делайте больше.

Кроме того, в этой стратегии используются как фильтры средняя SMA и минимально-максимальный индикатор, чтобы избежать ошибочных сделок. Настоящий торговый сигнал будет отправлен только в том случае, если фильтр будет проходить.

Анализ силы: Наибольшим преимуществом этой стратегии является захват быстрых сверхпокупок и сверхпродаж, а также возможности для переворота. Она особенно подходит для рынка криптовалют с большой волатильностью и может поймать быстрые поворотные моменты.

Анализ рисков: В этой стратегии есть четыре основных риска:

Быстрый RSI имеет слишком чувствительную настройку, что создает риск получения большого количества ложных сигналов;

В то же время, по мнению экспертов, в случае, если в результате перехода на более высокую ценовую ставку будет наблюдаться резкое снижение цены, это может привести к снижению цены на более высокую ценовую ставку.

В то же время, в некоторых странах, например, в Китае, в некоторых странах, например, в Китае, в Китае, в Китае, в Китае, в Китае, в Китае.

Неправильная настройка параметров стратегии, таких как минимальная максимальная длина индикатора, может привести к разбавлению сигнала и низкой эффективности.

Соответственно, риски могут быть снижены следующими способами:

регулирование параметров быстрого RSI с соответствующим увеличением циклов RSI;

Использование мобильных стоп для блокировки прибыли и предотвращения убытков от слежения за прыжками;

оптимизировать настройки участия в стратегии и контролировать участие в стратегии в условиях низкой волатильности;

Повторное тестирование и оптимизация параметров, чтобы найти оптимальные параметры для обеспечения эффективности стратегии.

Направление оптимизации: Основными направлениями оптимизации стратегии являются:

Изучение других ценовых индикаторов, таких как MACD, KDJ и т.д., в сочетании с воздушными прыжками для повышения точности сигналов;

Добавление адаптивных параметров стоп-лосса, которые автоматически корректируют стоп-лосс в зависимости от рыночных колебаний;

Объединенные энергетические показатели, такие как OBV, для проверки подтверждающих сигналов взлета, подтверждающих обратную тенденцию;

Оптимизация длины и параметров фильтров, чтобы найти оптимальную комбинацию параметров для уменьшения ошибочных сообщений;

Исследование адаптации различных криптовалют к стратегическим параметрам, установление более точных параметров.

Эти оптимизации позволяют повысить стабильность, адаптивность и надежность стратегий.

В заключение: Стратегия быстрого RSI-порыва - эффективная торговая стратегия, разработанная специально для волатильных ситуаций в криптовалютах. Она сочетает в себе чувствительность быстрого RSI-индикатора и прогнозирующую способность к пересечению K-линии. Благодаря постоянному тестированию и оптимизации можно еще больше улучшить способность стратегии улавливать быстрые рыночные повороты и получать долгосрочную стабильную прибыль на волатильном криптовалютном рынке.

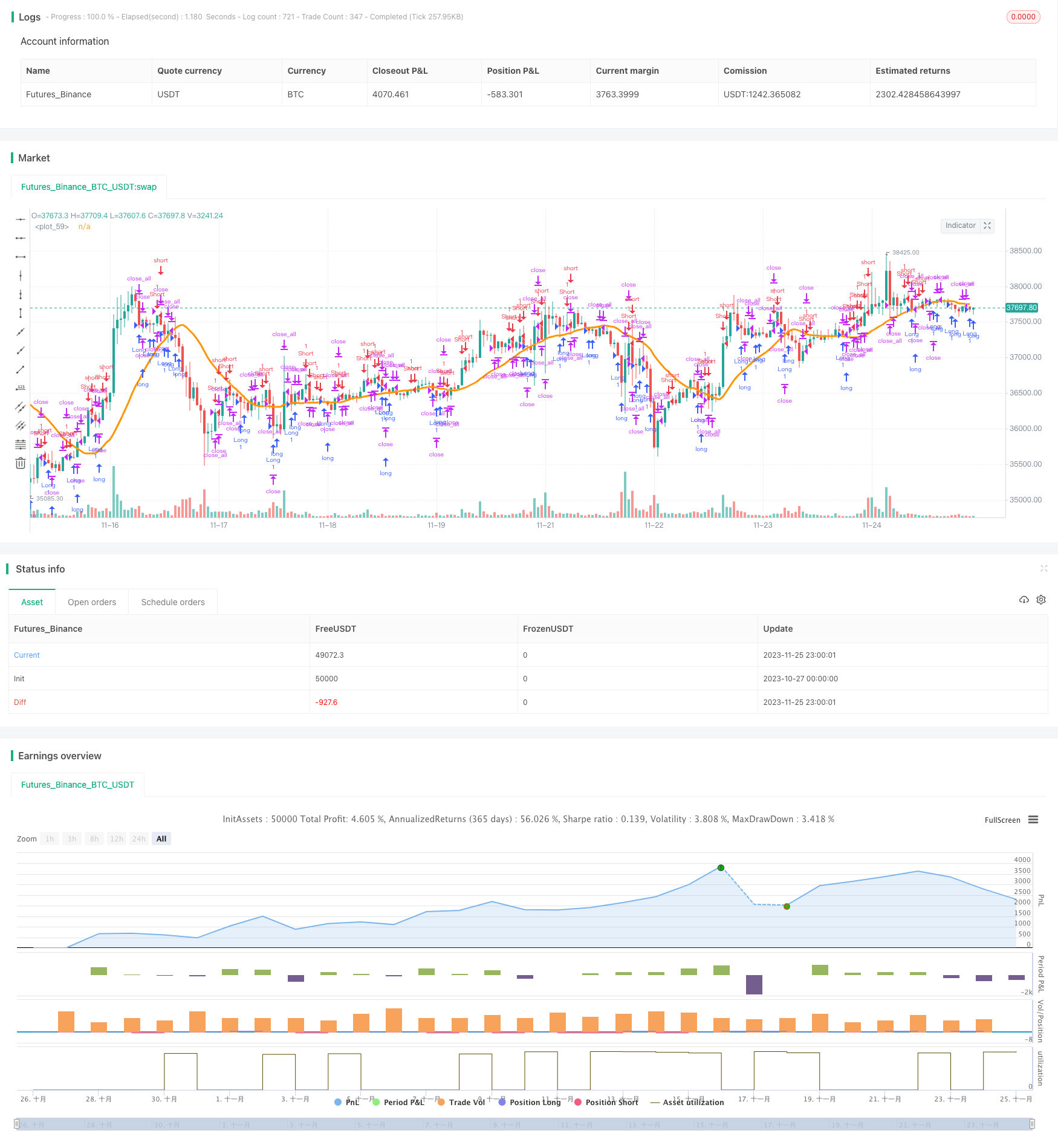

/*backtest

start: 2023-10-27 00:00:00

end: 2023-11-26 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//Noro

//2018

//@version=3

strategy(title = "Noro's Fast RSI Strategy v1.5", shorttitle = "Fast RSI str 1.5", overlay = true)

//Settings

needlong = input(true, defval = true, title = "Long")

needshort = input(true, defval = true, title = "Short")

usersi = input(true, defval = true, title = "Use Fast RSI Strategy")

usemm = input(true, defval = true, title = "Use Min/Max Strategy")

usesma = input(false, defval = false, title = "Use SMA Filter")

smaperiod = input(20, defval = 20, minval = 2, maxval = 1000, title = "SMA Filter Period")

fast = input(7, defval = 7, minval = 2, maxval = 50, title = "Fast RSI Period")

limit = input(30, defval = 30, minval = 1, maxval = 100, title = "RSI limit")

rsisrc = input(close, defval = close, title = "RSI Price")

rsibars = input(1, defval = 1, minval = 1, maxval = 20, title = "RSI Bars")

mmbars = input(1, defval = 1, minval = 1, maxval = 5, title = "Min/Max Bars")

showsma = input(false, defval = false, title = "Show SMA Filter")

showarr = input(false, defval = false, title = "Show Arrows")

fromyear = input(2018, defval = 2018, minval = 1900, maxval = 2100, title = "From Year")

toyear = input(2100, defval = 2100, minval = 1900, maxval = 2100, title = "To Year")

frommonth = input(01, defval = 01, minval = 01, maxval = 12, title = "From Month")

tomonth = input(12, defval = 12, minval = 01, maxval = 12, title = "To Month")

fromday = input(01, defval = 01, minval = 01, maxval = 31, title = "From day")

today = input(31, defval = 31, minval = 01, maxval = 31, title = "To day")

//Fast RSI

fastup = rma(max(change(rsisrc), 0), fast)

fastdown = rma(-min(change(rsisrc), 0), fast)

fastrsi = fastdown == 0 ? 100 : fastup == 0 ? 0 : 100 - (100 / (1 + fastup / fastdown))

//Limits

bar = close > open ? 1 : close < open ? -1 : 0

uplimit = 100 - limit

dnlimit = limit

//RSI Bars

upsignal = fastrsi > uplimit ? 1 : 0

dnsignal = fastrsi < dnlimit ? 1 : 0

uprsi = sma(upsignal, rsibars) == 1

dnrsi = sma(dnsignal, rsibars) == 1

//Body

body = abs(close - open)

abody = sma(body, 10)

//MinMax Bars

min = min(close, open)

max = max(close, open)

minsignal = min < min[1] and bar == -1 and bar[1] == -1 ? 1 : 0

maxsignal = max > max[1] and bar == 1 and bar[1] == 1 ? 1 : 0

mins = sma(minsignal, mmbars) == 1

maxs = sma(maxsignal, mmbars) == 1

//SMA Filter

sma = sma(close, smaperiod)

colorsma = showsma ? blue : na

plot(sma, color = colorsma, linewidth = 3)

//Signals

up1 = bar == -1 and (strategy.position_size == 0 or close < strategy.position_avg_price) and dnrsi and body > abody / 5 and usersi

dn1 = bar == 1 and (strategy.position_size == 0 or close > strategy.position_avg_price) and uprsi and body > abody / 5 and usersi

up2 = mins and (close > sma or usesma == false) and fastrsi < 70 and usemm

dn2 = maxs and (close < sma or usesma == false) and fastrsi > 30 and usemm

exit = ((strategy.position_size > 0 and fastrsi > dnlimit and bar == 1) or (strategy.position_size < 0 and fastrsi < uplimit and bar == -1)) and body > abody / 2

//Arrows

col = exit ? black : up1 or dn1 ? blue : up2 or dn2 ? red : na

needup = up1 or up2

needdn = dn1 or dn2

needexitup = exit and strategy.position_size < 0

needexitdn = exit and strategy.position_size > 0

plotarrow(showarr and needup ? 1 : na, colorup = blue, colordown = blue, transp = 0)

plotarrow(showarr and needdn ? -1 : na, colorup = blue, colordown = blue, transp = 0)

plotarrow(showarr and needexitup ? 1 : na, colorup = black, colordown = black, transp = 0)

plotarrow(showarr and needexitdn ? -1 : na, colorup = black, colordown = black, transp = 0)

//Trading

if up1 or up2

strategy.entry("Long", strategy.long, needlong == false ? 0 : na, when=(time > timestamp(fromyear, frommonth, fromday, 00, 00) and time < timestamp(toyear, tomonth, today, 23, 59)))

if dn1 or dn2

strategy.entry("Short", strategy.short, needshort == false ? 0 : na, when=(time > timestamp(fromyear, frommonth, fromday, 00, 00) and time < timestamp(toyear, tomonth, today, 23, 59)))

if time > timestamp(toyear, tomonth, today, 23, 59) or exit

strategy.close_all()