Количественная торговая стратегия, основанная на волновом тренде

Дата создания:

2023-11-28 16:17:31

Последнее изменение:

2023-11-28 16:17:31

Копировать:

2

Количество просмотров:

782

1

Подписаться

1664

Подписчики

Обзор

Эта стратегия основана на волновых трендовых показателях. Волновые трендовые показатели, в сочетании с ценовым каналом и средним значением, позволяют эффективно идентифицировать рыночные тенденции и посылать сигналы о покупке и продаже.

Стратегический принцип

- Вычислить треугольный скользящий средний ценовой показатель ap, а также индексный скользящий средний ценовой показатель ap esa。

- Вычислить индексную скользящую среднюю d {\displaystyle d} для абсолютного разрыва ap и esa.

- Получен показатель колебаний ci。

- Вычислите n2 циклические средние ци, получив волновой трендовый показатель wt1。

- Установите линию перекупа и линию перепродажи.

- Если вы пересекаете линию сверхпродажи на wt1, то сделайте больше; если вы пересекаете линию сверхпокупки на wt1, то сделайте пустое.

Анализ преимуществ

- Поскольку волновой тренд-индикатор преодолевает линию перекупа и перепродажи, он может эффективно улавливать переломные моменты рыночной тенденции и принимать точные решения о покупке и продаже.

- В сочетании с ценовыми каналами и теорией равномерности, индикатор не производит частоту сигналов.

- Используется в произвольном временном цикле и подходит для различных торговых видов.

- Параметры индикатора регулируются, пользовательский опыт хорош.

Риски и решения

- При значительных колебаниях на рынке индикаторы могут давать ошибочные сигналы, и риск выше. Можно уместно сократить период удержания позиций или в сочетании с другими индикаторами фильтровать сигналы.

- Не учитываются механизмы управления позициями и остановки, существует риск потери. Для управления риском можно установить размер позиции и переместить остановку.

Направление оптимизации

- Можно рассмотреть использование с другими пакетами индикаторов, такими как KDJ, MACD и т. Д., чтобы сформировать портфель сделок и повысить стабильность стратегии.

- Можно спроектировать автоматические механизмы остановки убытков, такие как остановка отслеживания, остановка скоростной линии и т. д., чтобы контролировать одиночные потери.

- Вместе с алгоритмами глубокого обучения, можно автоматически оптимизировать параметры и повысить вероятность успешной стратегии путем обучения обратной связи данных.

Подвести итог

Эта стратегия основана на волновых трендовых показателях и является эффективной стратегией отслеживания тенденций. По сравнению с краткосрочными показателями, волновые трендовые показатели уменьшают ошибочные сигналы и повышают стабильность. В сочетании с управлением позициями и остановкой, стратегия может получить стабильную прибыль.

Исходный код стратегии

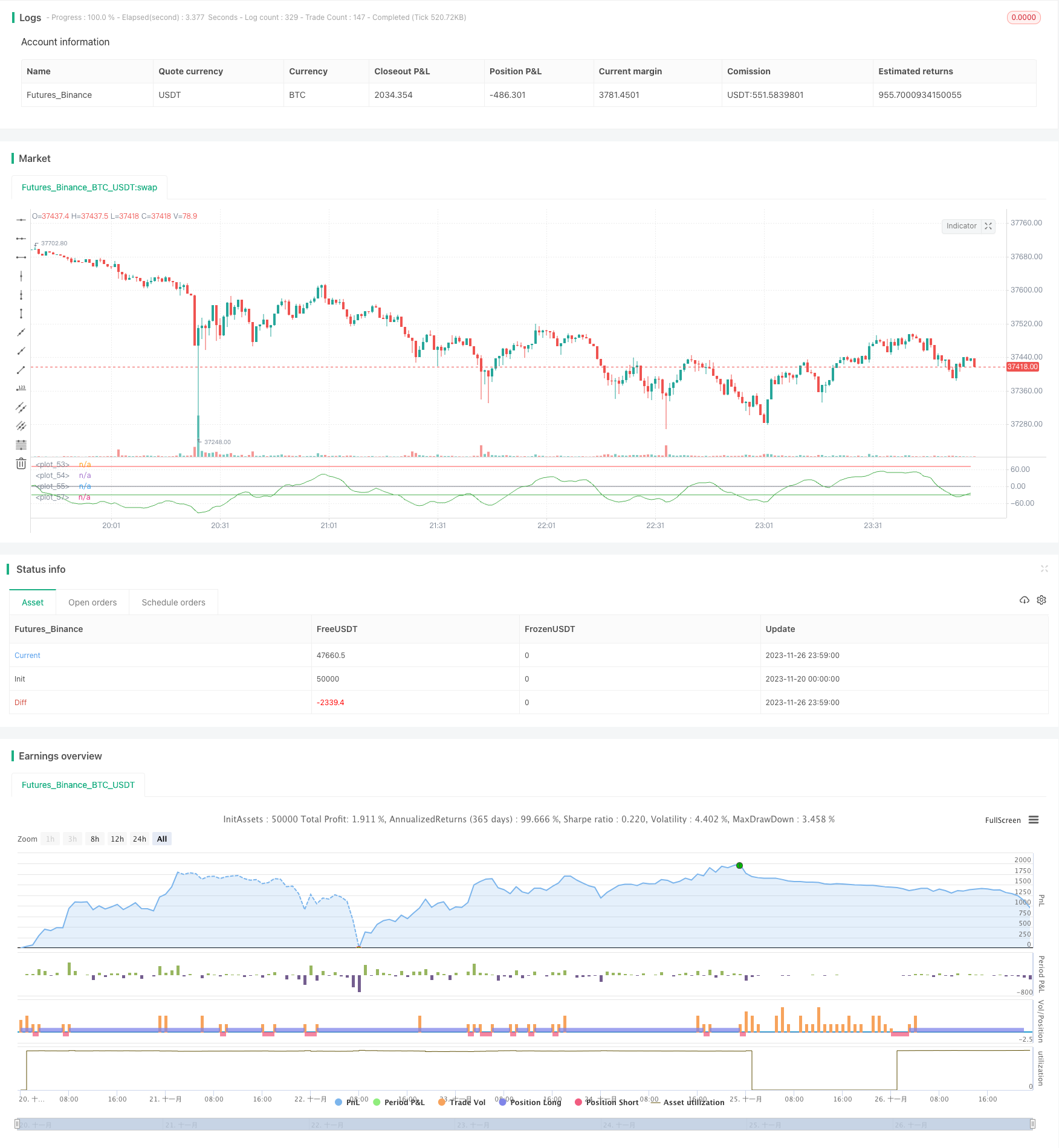

/*backtest

start: 2023-11-20 00:00:00

end: 2023-11-27 00:00:00

period: 1m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@author SoftKill21

//@version=4

strategy(title="WaveTrend strat", shorttitle="WaveTrend strategy")

n1 = input(10, "Channel Length")

n2 = input(21, "Average Length")

Overbought = input(70, "Over Bought")

Oversold = input(-30, "Over Sold ")

// BACKTESTING RANGE

// From Date Inputs

fromDay = input(defval = 1, title = "From Day", minval = 1, maxval = 31)

fromMonth = input(defval = 1, title = "From Month", minval = 1, maxval = 12)

fromYear = input(defval = 2001, title = "From Year", minval = 1970)

// To Date Inputs

toDay = input(defval = 1, title = "To Day", minval = 1, maxval = 31)

toMonth = input(defval = 12, title = "To Month", minval = 1, maxval = 12)

toYear = input(defval = 2020, title = "To Year", minval = 1970)

// Calculate start/end date and time condition

DST = 1 //day light saving for usa

//--- Europe

London = iff(DST==0,"0000-0900","0100-1000")

//--- America

NewYork = iff(DST==0,"0400-1500","0500-1600")

//--- Pacific

Sydney = iff(DST==0,"1300-2200","1400-2300")

//--- Asia

Tokyo = iff(DST==0,"1500-2400","1600-0100")

//-- Time In Range

timeinrange(res, sess) => time(res, sess) != 0

london = timeinrange(timeframe.period, London)

newyork = timeinrange(timeframe.period, NewYork)

startDate = timestamp(fromYear, fromMonth, fromDay, 00, 00)

finishDate = timestamp(toYear, toMonth, toDay, 00, 00)

time_cond = true //and (london or newyork)

ap = hlc3

esa = ema(ap, n1)

d = ema(abs(ap - esa), n1)

ci = (ap - esa) / (0.015 * d)

tci = ema(ci, n2)

wt1 = tci

wt2 = sma(wt1,4)

plot(0, color=color.gray)

plot(Overbought, color=color.red)

plot(Oversold, color=color.green)

plot(wt1, color=color.green)

longButton = input(title="Long", type=input.bool, defval=true)

shortButton = input(title="Short", type=input.bool, defval=true)

if(longButton==true)

strategy.entry("long",1,when=crossover(wt1,Oversold) and time_cond)

strategy.close("long",when=crossunder(wt1, Overbought))

if(shortButton==true)

strategy.entry("short",0,when=crossunder(wt1, Overbought) and time_cond)

strategy.close("short",when=crossover(wt1,Oversold))

//strategy.close_all(when= not (london or newyork),comment="time")

if(dayofweek == dayofweek.friday)

strategy.close_all(when= timeinrange(timeframe.period, "1300-1400"), comment="friday")