Стратегия «Золотой крест» и «Крест смерти» на основе скользящей средней

Это очень классическая стратегия движущихся средних линий, которая использует движущиеся средние с различными периодами TENKAN и KIJUN, чтобы создать сигналы золотых и мертвых точек для длительных операций.

Стратегический принцип

Эта стратегия основана на методе технического анализа японских акций, называемом “очередной равновесный стол”, который использует множество движущихся средних, таких как линия TENKAN и линия KIJUN, для определения направления тенденций рынка.

Во-первых, линия TENKAN представляет собой 9-дневную линию, которая представляет собой краткосрочную тенденцию; линия KIJUN представляет собой 26-дневную линию, которая представляет собой среднесрочную тенденцию. Когда краткосрочная линия проходит через среднюю, она создает сигнал покупки; когда краткосрочная линия проходит через среднюю, она создает сигнал продажи.

Затем стратегия также вводит воздушную линию и линию светового облака. Воздушная линия - это среднее число краткосрочных и среднесрочных движущихся средних, а линия светового облака B - это 52-дневная движущаяся средняя. Они образуют полосы туманных облаков, которые определяют долгосрочные тенденции.

Наконец, чтобы отфильтровать ложные сигналы, стратегия также обнаруживает, связана ли цена с линией OTO (линией задержки 26-дневной цены). При этом только тогда, когда цена находится ниже линии OTO, появляется сигнал покупки; только тогда, когда цена находится выше линии OTO, появляется сигнал продажи.

Стратегические преимущества

Это очень типичная стратегия скользящих средних, преимущества которой проявляются в трёх аспектах:

Используя среднюю линию двух различных периодов, можно эффективно определить направление тенденции в двух временных измерениях в краткосрочной и среднесрочной перспективе.

С помощью световых облаков можно определить долгосрочные тенденции, чтобы избежать долгосрочного падения рынка.

Если вы обнаружите связь между ценой и ценой задержки, вы сможете отфильтровать множество ложных сигналов и сократить количество ненужных сделок.

Таким образом, эта стратегия использует множество функций средней линии, что позволяет вовремя использовать тенденции в коротких, средних и длительных трех измерениях времени.

Стратегический риск

Основные риски этой стратегии заключаются в следующем:

Если вы не можете хорошо установить параметры, вы можете быть заключены в тюрьму за частые сделки.

Стратегия ориентирована на техническую сторону и не учитывает фундаментальные факторы. Технические сигналы могут также потерять силу, если произойдут существенные изменения в результате деятельности компании или в рыночной политике.

Эта стратегия учитывает только решения о покупке и продаже, без установления механизма остановки убытков. В случае ошибочного решения убытки могут увеличиться.

Таким образом, нам нужно найти более продвинутую линейную систему, или разумно установить стоп-лосс, или добавить базовые сигналы, чтобы улучшить эту стратегию и снизить риск.

Направление оптимизации стратегии

Эта стратегия также может быть оптимизирована в следующих аспектах:

Поиск более устойчивых и эффективных комбинаций параметров. Мы можем найти значения параметров, которые делают стратегию более эффективной, используя больше данных.

Увеличение механизма стоп-лосса. Разумный стоп-лосса позволяет эффективно контролировать максимальные потери стратегии.

Добавление базовых сигналов. Например, данные о результатах ожидаемых ревизий могут судить о перспективах компании, что повышает эффективность стратегии.

Оптимизация стратегии OTO-линий. Существующая реализация проста, и мы можем найти более стабильные и точные методы определения отношений цены и исторической цены.

В сочетании с выбором акций. Добавление таких факторов, как PE, ROE, может отфильтровывать более низкое качество.

Подвести итог

Это очень типичная и практическая стратегия движущихся средних. Она одновременно обращает внимание на тенденции в коротком, среднем и длинном трехмерном времени, используя различные функции равномерной линии для проектирования торговых сигналов, и она работает хорошо. На этой основе мы можем улучшить ее эффективность методами оптимизации параметров, остановки убытков, выбора акций и т. Д. В целом, это количественная стратегия, которая заслуживает внимания и долгосрочного отслеживания.

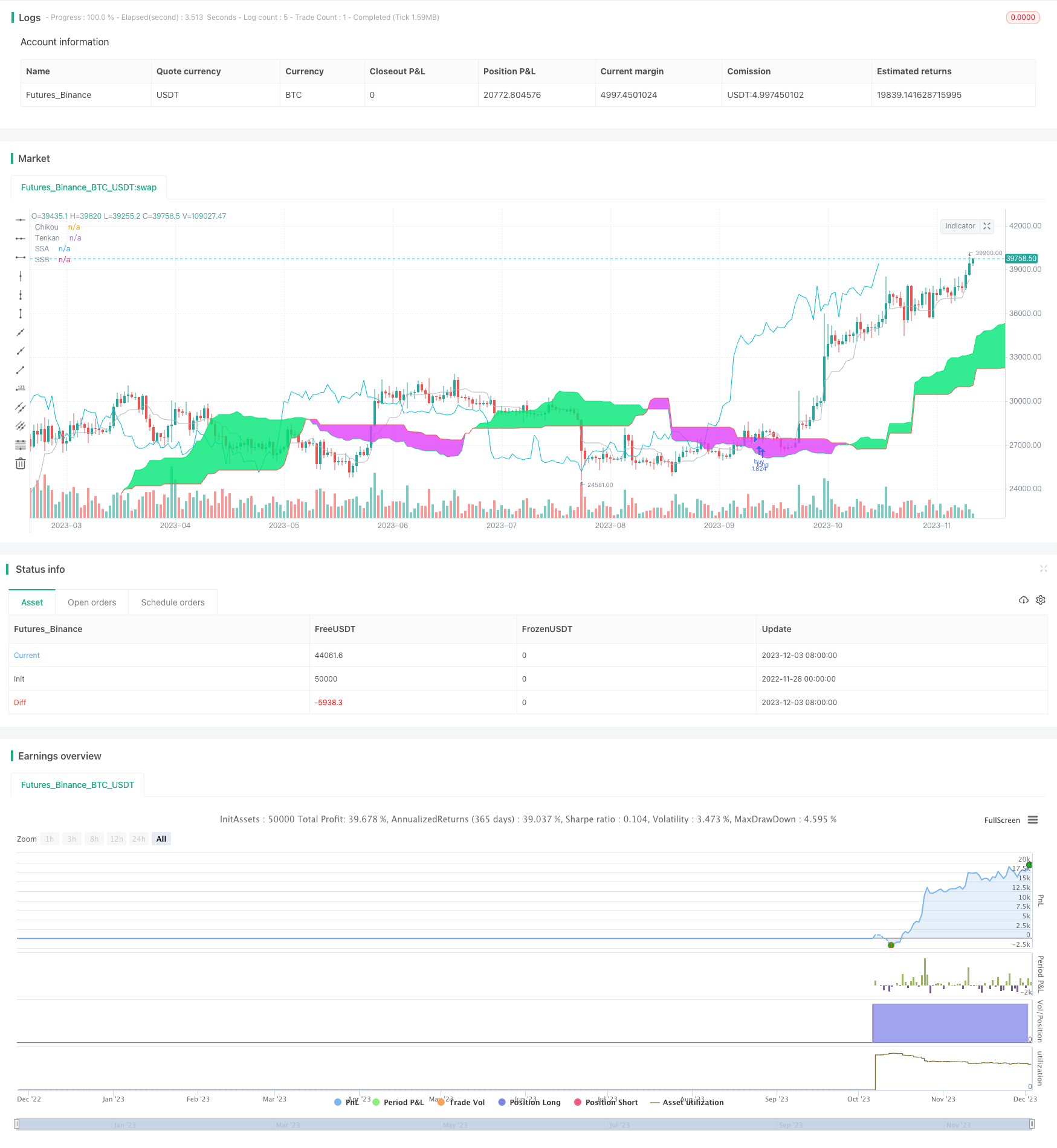

/*backtest

start: 2022-11-28 00:00:00

end: 2023-12-04 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © mdeous

//@version=4

strategy(

title="Ichimoku Kinko Hyo Strategy",

shorttitle="Ichimoku Strategy",

overlay=true,

pyramiding=0,

default_qty_type=strategy.percent_of_equity,

default_qty_value=100,

initial_capital=1000,

currency="USD",

commission_type=strategy.commission.percent,

commission_value=0.0

)

//

// SETTINGS

//

// Ichimoku

int TENKAN_LEN = input(title="Tenkan-Sen Length", defval=9, minval=1, step=1)

int KIJUN_LEN = input(title="Kijun-Sen Length", defval=26, minval=1, step=1)

int SSB_LEN = input(title="Senkou Span B Length", defval=52, minval=1, step=1)

int OFFSET = input(title="Offset For Chikou Span / Kumo", defval=26, minval=1, step=1)

// Strategy

int COOLDOWN = input(title="Orders Cooldown Period", defval=5, minval=0, step=1)

bool USE_CHIKOU = input(title="Use Imperfect Chikou Position Detection", defval=false)

//

// HELPERS

//

color _red = color.red

color _blue = color.blue

color _lime = color.lime

color _fuchsia = color.fuchsia

color _silver = color.silver

color _aqua = color.aqua

f_donchian(_len) => avg(lowest(_len), highest(_len))

//

// ICHIMOKU INDICATOR

//

float tenkan = f_donchian(TENKAN_LEN)

float kijun = f_donchian(KIJUN_LEN)

float ssa = avg(tenkan, kijun)

float ssb = f_donchian(SSB_LEN)

plot(tenkan, title="Tenkan", color=_silver)

plot(close, title="Chikou", offset=-OFFSET+1, color=_aqua)

_ssa = plot(ssa, title="SSA", offset=OFFSET-1, color=_lime)

_ssb = plot(ssb, title="SSB", offset=OFFSET-1, color=_red)

fill(_ssa, _ssb, color=ssa > ssb ? _lime : _fuchsia, transp=90)

//

// STRATEGY

//

// Check if price is "above or below" Chikou (i.e. historic price line):

// This detection is highly imperfect, as it can only know what Chikou position

// was 2*offset candles in the past, therefore if Chikou crossed the price

// line in the last 2*offset periods it won't be detected.

// Use of this detection is disabled by default,

float _chikou_val = close[OFFSET*2+1]

float _last_val = close[OFFSET+1]

bool above_chikou = USE_CHIKOU ? _last_val > _chikou_val : true

bool below_chikou = USE_CHIKOU ? _last_val < _chikou_val : true

// Identify short-term trend with Tenkan

bool _above_tenkan = min(open, close) > tenkan

bool _below_tenkan = max(open, close) < tenkan

// Check price position compared to Kumo

bool _above_kumo = min(open, close) > ssa

bool _below_kumo = max(open, close) < ssb

// Check if Kumo is bullish or bearish

bool bullish_kumo = ssa > ssb

bool bearish_kumo = ssa < ssb

// Correlate indicators to confirm the trend

bool bullish_trend = _above_tenkan and _above_kumo and bullish_kumo

bool bearish_trend = _below_tenkan and _below_kumo and bearish_kumo

// Build signals

bool buy1 = (close > open) and ((close > ssa) and (open < ssa)) // green candle crossing over SSA

bool buy2 = bullish_kumo and bearish_kumo[1] // bullish Kumo twist

bool sell1 = (close < open) and ((close < ssb) and (open > ssb)) // red candle crossing under SSB

bool sell2 = bearish_kumo and bullish_kumo[1] // bearish Kumo twist

bool go_long = below_chikou and (bullish_trend and (buy1 or buy2))

bool exit_long = above_chikou and (bearish_trend and (sell1 or sell2))

//

// COOLDOWN

//

f_cooldown() =>

_cd_needed = false

for i = 1 to COOLDOWN by 1

if go_long[i]

_cd_needed := true

break

_cd_needed

go_long := f_cooldown() ? false : go_long

//

// ORDERS

//

strategy.entry("buy", strategy.long, when=go_long)

strategy.close_all(when=exit_long)

//

// ALERTS

//

alertcondition(

condition=go_long,

title="Buy Signal",

message="{{exchange}}:{{ticker}}: A buy signal for {{strategy.market_position_size}} units has been detected (last close: {{close}})."

)

alertcondition(

condition=exit_long,

title="Sell Signal",

message="{{exchange}}:{{ticker}}: A sell signal for {{strategy.market_position_size}} units has been detected (last close: {{close}})."

)