Стратегия низкочастотного преобразования Фурье по тренду, следующему за скользящей средней

Обзор

Эта стратегия является стратегией отслеживания тенденций, которая использует низкочастотные линейные преобразования для извлечения низкочастотных трендовых компонентов из ценовой последовательности в сочетании с тремя движущимися средними в быстром и медленном режиме для идентификации тенденций и генерации торговых сигналов. Сделайте больше, когда быстрый МА пересекает средний МА и цена выше, чем медленный МА, и сделайте пустое, когда быстрый МА пересекает средний МА и цена ниже, чем медленный МА.

Стратегический принцип

Низкочастотные трендовые компоненты, извлекаемые из ценовой последовательности с использованием низкочастотного преобразования листьев. Низкочастотные преобразования листьев могут эффективно отфильтровывать высокочастотный шум, что делает извлеченный трендовый сигнал более плавным.

Для определения тренда используются три скользящих средних: медленный МА - 200 циклов, средний МА - 20 циклов, и быстрый МА - 5 циклов. Медленный МА фильтрует шум, средний МА улавливает обратный тренд, а быстрый МА выдает торговый сигнал.

Когда быстрый MA пересекает средний MA и цена выше, чем медленный MA, судите, что рынок вошел в восходящую тенденцию, делайте больше; когда быстрый MA пересекает средний MA и цена ниже, чем медленный MA, судите, что рынок вошел в нисходящую тенденцию, делайте пустоту.

Эта стратегия является стратегией отслеживания тренда, когда, по оценке, входящий в тренд, будет держать позицию как можно дольше, чтобы добиться прибыли в тренде.

Анализ преимуществ

Использование низкочастотного преобразования листьев эффективно фильтрует высокочастотный шум, что делает идентифицированный сигнал тренда более надежным и стабильным.

Использование быстрого и медленного МА эффективно судит об обратном направлении рыночных тенденций, избегая ложных сигналов. Установка параметров медленного МА больше, эффективно фильтрует шум.

Эта стратегия имеет явные преимущества в отслеживании средне-длинных тенденций. После того, как рынок войдет в тренд, он будет продолжать наращивать свои позиции, чтобы отслеживать тренд, что приведет к дополнительной прибыли.

Стратегия имеет большое пространство для оптимизации параметров, пользователи могут корректировать параметры в зависимости от разных сортов и циклов.

Анализ рисков

В качестве стратегии отслеживания тенденций, эта стратегия не может эффективно оценить и реагировать на внезапные события, вызванные обратными тенденциями, которые могут привести к увеличению убытков.

В условиях шока эта стратегия приводит к большему количеству прибыльных и убыточных сделок. Однако в конечном итоге все еще возможно получить прибыль, и требуется определенная психологическая выдержка.

Традиционные стратегии отслеживания трендов легко образуют гидроцид, и преждевременное уход из трендов является проблемой, которую необходимо решить.

Можно установить стоп-лосс, чтобы контролировать одиночные потери. Также можно включить в обратную оценку тестирование внезапных событий, чтобы оценить устойчивость стратегии к риску.

Направление оптимизации

Попробуйте различные алгоритмы скользящих средних, чтобы адаптироваться к большему количеству разновидностей и периодов.

Увеличение убытков, убыток, убыток, убыток, убыток, убыток.

Повышение показателей интенсивности тренда, чтобы избежать чрезмерной торговли во время потрясений и слабых трендов.

Добавление модели машинного обучения для определения переворота тенденции, что позволяет стратегии иметь определенную адаптивность к внезапным событиям.

Подвести итог

Эта низкочастотная стратегия слежения за движущейся средней стратегией, обладающая преимуществами фильтрации шума, идентификации тенденций и отслеживания тенденций, подходит для средне-длинных линий. Как стратегия слежения за тенденциями, она в основном подвержена риску обратного тренда и постоянного колебания.

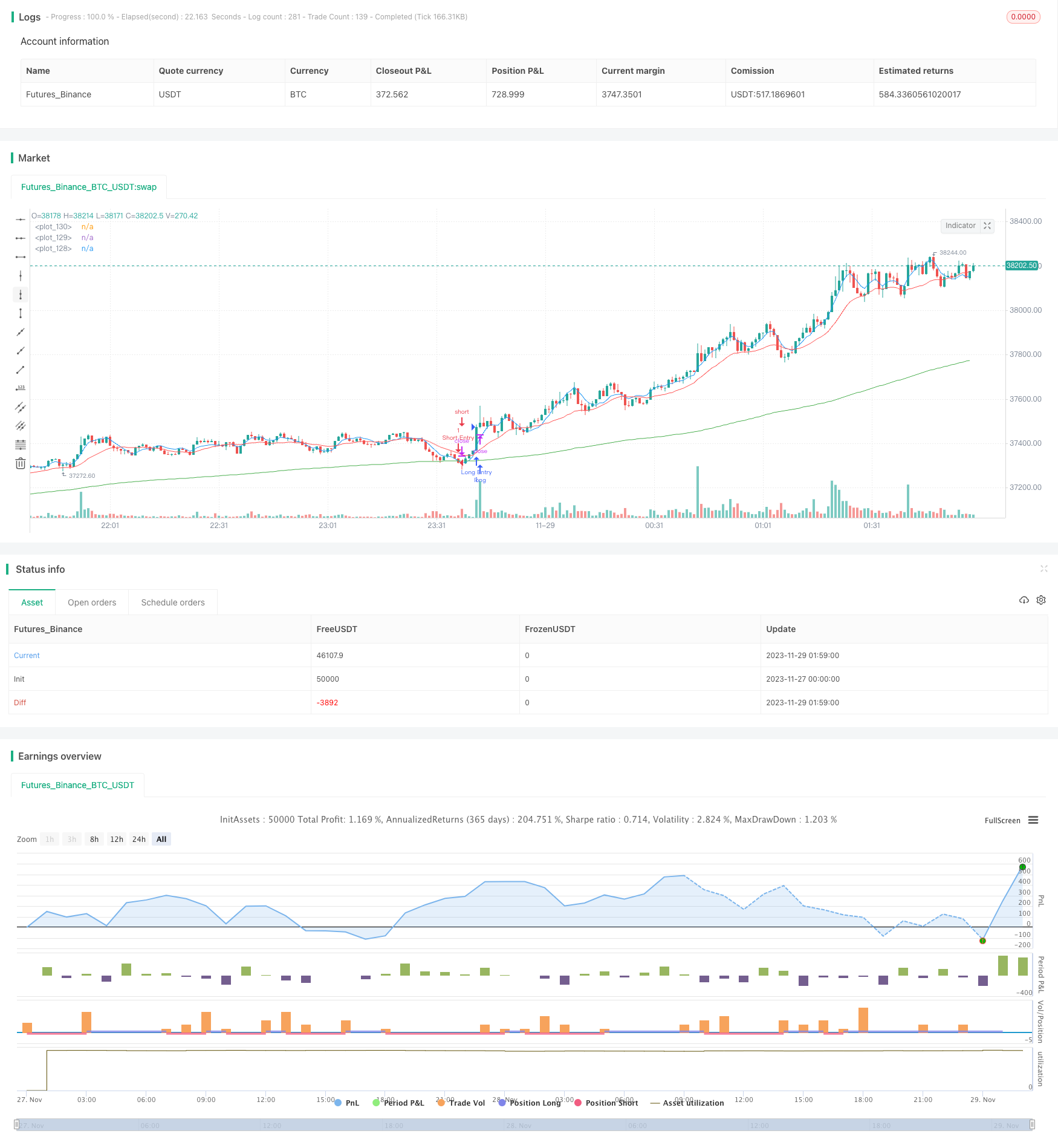

/*backtest

start: 2023-11-27 00:00:00

end: 2023-11-29 02:00:00

period: 1m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © 03.freeman

//@version=4

strategy("FTSMA", overlay=true )

src=input(close,"Source")

slowMA=input(200,"Slow MA period")

mediumMA=input(20,"Mid MA period")

fastMA=input(5,"Fast MA period")

plotSMA=input(true,"Use MA")

sin1=input(1,"First sinusoid",minval=1)

sin2=input(2,"Second sinusoid",minval=1)

sin3=input(3,"Third sinusoid",minval=1)

smoothinput = input('EMA', title = "MA Type", options =['EMA', 'SMA', 'ALMA','FRAMA','RMA', 'SWMA', 'VWMA','WMA','LinearRegression'])

linearReg=input(false, "Use linear regression?")

linregLenght=input(13, "Linear regression lenght")

linregOffset=input(0, "Linear regression offset")

//------FRAMA ma---------

ma(src, len) =>

float result = 0

int len1 = len/2

frama_SC=200

frama_FC=1

e = 2.7182818284590452353602874713527

w = log(2/(frama_SC+1)) / log(e) // Natural logarithm (ln(2/(SC+1))) workaround

H1 = highest(high,len1)

L1 = lowest(low,len1)

N1 = (H1-L1)/len1

H2_ = highest(high,len1)

H2 = H2_[len1]

L2_ = lowest(low,len1)

L2 = L2_[len1]

N2 = (H2-L2)/len1

H3 = highest(high,len)

L3 = lowest(low,len)

N3 = (H3-L3)/len

dimen1 = (log(N1+N2)-log(N3))/log(2)

dimen = iff(N1>0 and N2>0 and N3>0,dimen1,nz(dimen1[1]))

alpha1 = exp(w*(dimen-1))

oldalpha = alpha1>1?1:(alpha1<0.01?0.01:alpha1)

oldN = (2-oldalpha)/oldalpha

N = (((frama_SC-frama_FC)*(oldN-1))/(frama_SC-1))+frama_FC

alpha_ = 2/(N+1)

alpha = alpha_<2/(frama_SC+1)?2/(frama_SC+1):(alpha_>1?1:alpha_)

frama = 0.0

frama :=(1-alpha)*nz(frama[1]) + alpha*src

result := frama

result

// ----------MA calculation - ChartArt and modified by 03.freeman-------------

calc_ma(src,l) =>

_ma = smoothinput=='SMA'?sma(src, l):smoothinput=='EMA'?ema(src, l):smoothinput=='WMA'?wma(src, l):smoothinput=='LinearRegression'?linreg(src, l,0):smoothinput=='VWMA'?vwma(src,l):smoothinput=='RMA'?rma(src, l):smoothinput=='ALMA'?alma(src,l,0.85,6):smoothinput=='SWMA'?swma(src):smoothinput=='FRAMA'?ma(sma(src,1),l):na

//----------------------------------------------

//pi = acos(-1)

// Approximation of Pi in _n terms --- thanks to e2e4mfck

f_pi(_n) =>

_a = 1. / (4. * _n + 2)

_b = 1. / (6. * _n + 3)

_pi = 0.

for _i = _n - 1 to 0

_a := 1 / (4. * _i + 2) - _a / 4.

_b := 1 / (6. * _i + 3) - _b / 9.

_pi := (4. * _a) + (4. * _b) - _pi

pi=f_pi(20)

//---Thanks to xyse----https://www.tradingview.com/script/UTPOoabQ-Low-Frequency-Fourier-Transform/

//Declaration of user-defined variables

N = input(defval=64, title="Lookback Period", type=input.integer, minval=2, maxval=600, confirm=false, step=1, options=[2,4,8,16,32,64,128,256,512,1024,2048,4096])

//Real part of the Frequency Domain Representation

ReX(k) =>

sum = 0.0

for i=0 to N-1

sum := sum + src[i]*cos(2*pi*k*i/N)

return = sum

//Imaginary part of the Frequency Domain Representation

ImX(k) =>

sum = 0.0

for i=0 to N-1

sum := sum + src[i]*sin(2*pi*k*i/N)

return = -sum

//Get sinusoidal amplitude from frequency domain

ReX_(k) =>

case = 0.0

if(k!=0 and k!=N/2)

case := 2*ReX(k)/N

if(k==0)

case := ReX(k)/N

if(k==N/2)

case := ReX(k)/N

return = case

//Get sinusoidal amplitude from frequency domain

ImX_(k) =>

return = -2*ImX(k)/N

//Get full Fourier Transform

x(i, N) =>

sum1 = 0.0

sum2 = 0.0

for k=0 to N/2

sum1 := sum1 + ReX_(k)*cos(2*pi*k*i/N)

for k=0 to N/2

sum2 := sum2 + ImX_(k)*sin(2*pi*k*i/N)

return = sum1+sum2

//Get single constituent sinusoid

sx(i, k) =>

sum1 = ReX_(k)*cos(2*pi*k*i/N)

sum2 = ImX_(k)*sin(2*pi*k*i/N)

return = sum1+sum2

//Calculations for strategy

SLOWMA = plotSMA?calc_ma(close+sx(0,sin1),slowMA):close+sx(0,sin1)

MEDMA = plotSMA?calc_ma(close+sx(0,sin2),mediumMA):close+sx(0,sin2)

FASTMA = plotSMA?calc_ma(close+sx(0,sin3),fastMA):close+sx(0,sin3)

SLOWMA := linearReg?linreg(SLOWMA,linregLenght,linregOffset):SLOWMA

MEDMA := linearReg?linreg(MEDMA,linregLenght,linregOffset):MEDMA

FASTMA := linearReg?linreg(FASTMA,linregLenght,linregOffset):FASTMA

//Plot 3 Low-Freq Sinusoids

plot(SLOWMA, color=color.green)

plot(MEDMA, color=color.red)

plot(FASTMA, color=color.blue)

// Strategy: (Thanks to JayRogers)

// === STRATEGY RELATED INPUTS ===

// the risk management inputs

inpTakeProfit = input(defval = 0, title = "Take Profit Points", minval = 0)

inpStopLoss = input(defval = 0, title = "Stop Loss Points", minval = 0)

inpTrailStop = input(defval = 0, title = "Trailing Stop Loss Points", minval = 0)

inpTrailOffset = input(defval = 0, title = "Trailing Stop Loss Offset Points", minval = 0)

// === RISK MANAGEMENT VALUE PREP ===

// if an input is less than 1, assuming not wanted so we assign 'na' value to disable it.

useTakeProfit = inpTakeProfit >= 1 ? inpTakeProfit : na

useStopLoss = inpStopLoss >= 1 ? inpStopLoss : na

useTrailStop = inpTrailStop >= 1 ? inpTrailStop : na

useTrailOffset = inpTrailOffset >= 1 ? inpTrailOffset : na

longCondition = FASTMA>MEDMA and close > SLOWMA //crossover(FASTMA, MEDMA) and close > SLOWMA

if (longCondition)

strategy.entry("Long Entry", strategy.long)

shortCondition = FASTMA<MEDMA and close < SLOWMA //crossunder(FASTMA, MEDMA) and close < SLOWMA

if (shortCondition)

strategy.entry("Short Entry", strategy.short)

// === STRATEGY RISK MANAGEMENT EXECUTION ===

// finally, make use of all the earlier values we got prepped

strategy.exit("Exit Buy", from_entry = "Long Entry", profit = useTakeProfit, loss = useStopLoss, trail_points = useTrailStop, trail_offset = useTrailOffset)

strategy.exit("Exit Sell", from_entry = "Short Entry", profit = useTakeProfit, loss = useStopLoss, trail_points = useTrailStop, trail_offset = useTrailOffset)