Стратегия торговли по тренду Golden Section Mean Reversion

Обзор

Стратегия торговли золотом с разделением средней стоимости на обратный тренд использует индикатор канала и движущуюся среднюю, чтобы идентифицировать сильное направление тренда и открыть позицию в направлении тренда после некоторой пропорциональной коррекции цены. Эта стратегия подходит для рынков с сильными трендовыми характеристиками и может получить лучшую производительность в трендовых условиях.

Стратегический принцип

Ключевые показатели этой стратегии включают в себя канальные показатели, подвижные средние и обратную триггерную линию. В частности:

- Каналный индикатор состоит из расчета максимальной и минимальной цены для идентификации ценового канала;

- Движущаяся средняя используется для определения общей тенденции цен;

- Например, в случае, когда цена отклоняется от границы канала, она открывает позицию, которая должна быть отклонена от границы канала.

Когда цена касается нижней части канала, стратегия записывает наименьшую точку в качестве точки отсчета и устанавливает знак, позволяющий делать пустые позиции. Когда цена растет, она открывает пустые позиции вблизи точки отскока, как только увеличение достигнет пропорционального отклонения.

Наоборот, когда цена достигает вершины канала, стратегия записывает наивысшую точку как точку отсчета и устанавливает разрешение на многозначные знаки. Когда цена падает, открывается многопозиция вблизи этой точки, если снижение достигает требуемой доли отклонения.

Таким образом, логика торговли этой стратегии заключается в том, чтобы отслеживать ценовые каналы и выбирать подходящие точки для вмешательства в существующую тенденцию при появлении обратного сигнала.

Анализ преимуществ

Основные преимущества этой стратегии:

- В этом случае, как и в случае с другими рынками, они могут быть более эффективными в условиях более сильных тенденций.

- Строгость входа в стратегию может быть скорректирована с помощью параметров обратной пропорции;

- Разумный контроль за отзывом, ограничивающий одиночные потери.

В частности, поскольку стратегия открывает позиции в основном в точке обратного тренда, она лучше работает на рынках с большим количеством колебаний цены и явным трендом. Кроме того, регулирование параметров соотношения отклонений позволяет контролировать степень радикальности стратегии отслеживания тренда.

Анализ рисков

В этой стратегии также есть следующие основные риски:

- Стратегия более чувствительна к трендовым характеристикам торгуемых видов;

- Неправильная настройка обратного соотношения может привести к чрезмерной радикализации или консервативности;

- Придерживаясь долгосрочных рисков, следует обратить внимание на риски, связанные с ночными перерывами.

В частности, если используемая стратегия имеет слабую тенденционность и небольшую волатильность, то эффект может быть снижен. Кроме того, слишком большая или слишком маленькая ставка отклонения может повлиять на эффективность стратегии.

Чтобы избежать вышеуказанных рисков, можно рассмотреть оптимизацию следующих аспектов:

- Выбирайте те виды сделок, которые более отчетливо характеризуются тенденциями.

- Parameter для поиска оптимальных комбинаций параметров;

- Настройка тормоза Exit для разумного контроля за временем хранения.

Подвести итог

Стратегия торговли золотым сечением средневековой регрессионной тенденции относится к более типичной системе тенденций, которая определяет ценовые тенденции и сигналы обратного ответа с помощью простых показателей, открывает тенденцию отслеживания позиций в сильных ситуациях. Эта стратегия имеет большую оптимальную площадь для параметров, может быть оптимизирована для адаптации к более широким рыночным условиям, а контроль риска также более рационален.

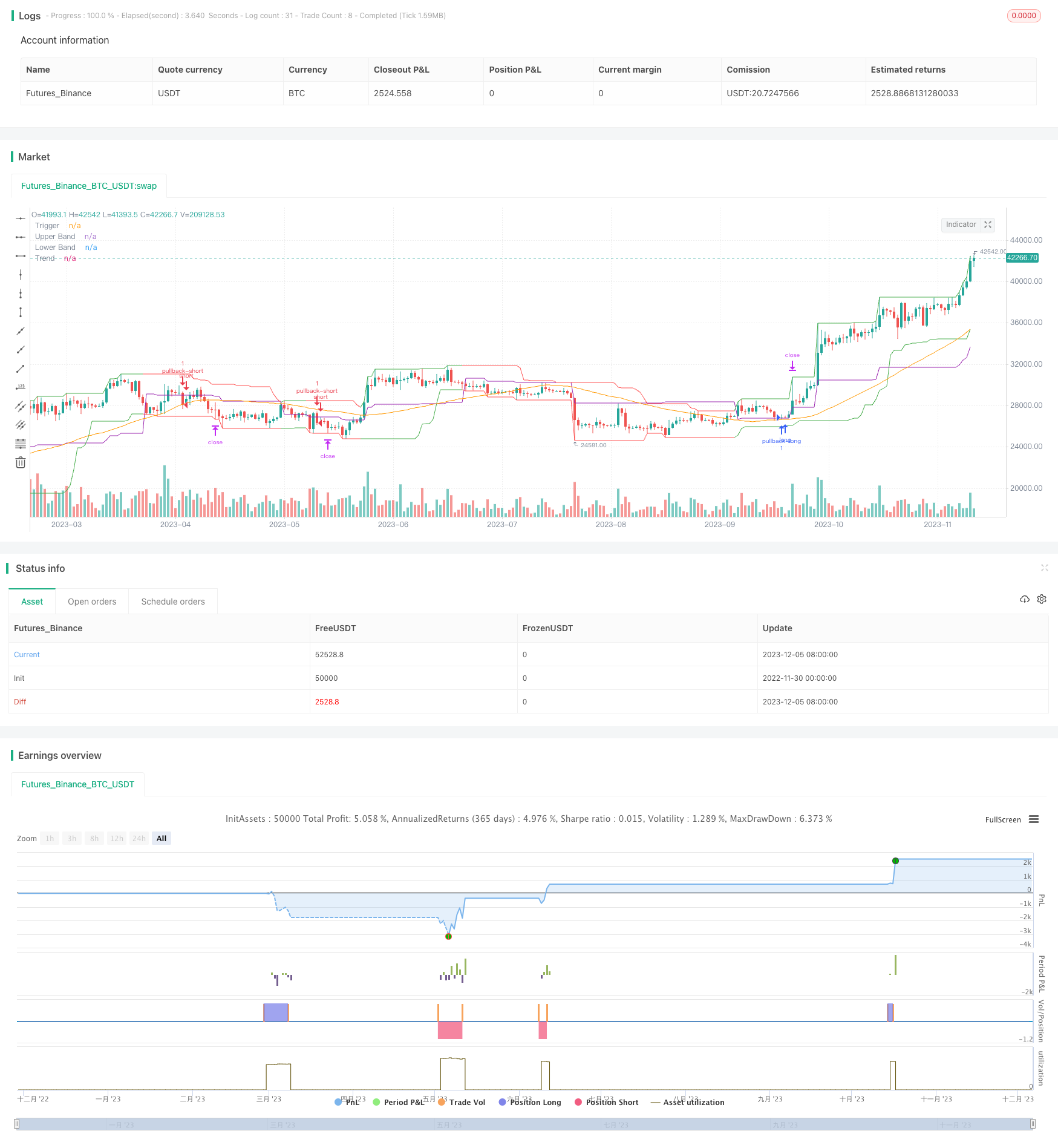

/*backtest

start: 2022-11-30 00:00:00

end: 2023-12-06 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=3

//

// A port of the TradeStation EasyLanguage code for a mean-revision strategy described at

// http://traders.com/Documentation/FEEDbk_docs/2017/01/TradersTips.html

//

// "In “Mean-Reversion Swing Trading,” which appeared in the December 2016 issue of STOCKS & COMMODITIES, author Ken Calhoun

// describes a trading methodology where the trader attempts to enter an existing trend after there has been a pullback.

// He suggests looking for 50% pullbacks in strong trends and waiting for price to move back in the direction of the trend

// before entering the trade."

//

// See Also:

// - 9 Mistakes Quants Make that Cause Backtests to Lie (https://blog.quantopian.com/9-mistakes-quants-make-that-cause-backtests-to-lie-by-tucker-balch-ph-d/)

// - When Backtests Meet Reality (http://financial-hacker.com/Backtest.pdf)

// - Why MT4 backtesting does not work (http://www.stevehopwoodforex.com/phpBB3/viewtopic.php?f=28&t=4020)

//

//

// -----------------------------------------------------------------------------

// Copyright 2018 sherwind

//

// This program is free software: you can redistribute it and/or modify

// it under the terms of the GNU General Public License as published by

// the Free Software Foundation, either version 3 of the License, or

// any later version.

//

// This program is distributed in the hope that it will be useful,

// but WITHOUT ANY WARRANTY; without even the implied warranty of

// MERCHANTABILITY or FITNESS FOR A PARTICULAR PURPOSE. See the

// GNU General Public License for more details.

//

// The GNU General Public License can be found here

// <http://www.gnu.org/licenses/>.

//

// -----------------------------------------------------------------------------

//

strategy("Mean-Reversion Swing Trading Strategy v1", shorttitle="MRST Strategy v1", overlay=true)

channel_len = input(defval=20, title="Channel Period", minval=1)

pullback_pct = input(defval=0.5, title="Percent Pull Back Trigger", minval=0.01, maxval=1, step=0.01)

trend_filter_len = input(defval=50, title="Trend MA Period", minval=1)

upper_band = highest(high, channel_len)

lower_band = lowest(low, channel_len)

trend = sma(close, trend_filter_len)

low_ref = 0.0

low_ref := nz(low_ref[1])

high_ref = 0.0

high_ref := nz(high_ref[1])

long_ok = false

long_ok := nz(long_ok[1])

short_ok = false

short_ok := nz(short_ok[1])

long_ok2 = false

long_ok2 := nz(long_ok2[1])

if (low == lower_band)

low_ref := low

long_ok := false

short_ok := true

long_ok2 := false

if (high == upper_band)

high_ref := high

long_ok := true

short_ok := false

long_ok2 := true

// Pull Back Level

trigger = long_ok2 ? high_ref - pullback_pct * (high_ref - low_ref) : low_ref + pullback_pct * (high_ref - low_ref)

plot(upper_band, title="Upper Band", color=long_ok2?green:red)

plot(lower_band, title="Lower Band", color=long_ok2?green:red)

plot(trigger, title="Trigger", color=purple)

plot(trend, title="Trend", color=orange)

enter_long = long_ok[1] and long_ok and crossover(close, trigger) and close > trend and strategy.position_size <= 0

enter_short = short_ok[1] and short_ok and crossunder(close, trigger) and close < trend and strategy.position_size >= 0

if (enter_long)

long_ok := false

strategy.entry("pullback-long", strategy.long, stop=close, comment="pullback-long")

else

strategy.cancel("pullback-long")

if (enter_short)

short_ok := false

strategy.entry("pullback-short", strategy.short, stop=close, comment="pullback-short")

else

strategy.cancel("pullback-short")

strategy.exit("exit-long", "pullback-long", limit=upper_band, stop=lower_band)

strategy.exit("exit-short", "pullback-short", limit=lower_band, stop=upper_band)