Стратегия динамического ATR-трейлинга стоп-лосса

Обзор

Эта стратегия - динамический механизм отслеживания убытков, основанный на ATR, который позволяет в режиме реального времени регулировать позиции убытков, чтобы получить большую прибыль, гарантируя убытки.

Стратегический принцип

Стратегия использует быстрый ATR циклов 5 и медленный ATR циклов 10 для создания двухслойной динамической слежки за остановкой. Когда цена движется в благоприятном направлении, быстрый слой впервые запускает слежку, затягивая позицию остановки; когда цена краткосрочно отклоняется, остановка медленного слоя может предотвратить преждевременную остановку.

В частности, стоп-дистанция для быстрого слоя составляет 0,5 5-циклического ATR, а для медленного слоя - 3 10-циклического ATR. Когда быстрый слой пробивается вверх, создается сигнал покупки; когда быстрый слой падает вниз, создается сигнал продажи. Стоп-линия также обновляется в реальном времени и рисуется под кривой цены.

Анализ преимуществ

Наибольшим преимуществом этой стратегии является то, что она позволяет динамически регулировать позиции стоп-ложа, чтобы максимально увеличить прибыль при условии гарантированного стоп-ложа. По сравнению с фиксированным стоп-дистанцией, динамическая стоп-линия ATR может корректироваться в зависимости от степени волатильности рынка, снижая вероятность активирования стоп-ложа.

Кроме того, двухслойный ATR-дизайн может сбалансировать чувствительность к падению. Быстрый слой быстро реагирует, а медленный слой может отфильтровывать кратковременный шум, чтобы избежать преждевременной падении.

Анализ рисков

Основной риск этой стратегии заключается в том, является ли установка стоп-дистанции обоснованной. Если ATR-коэффициент установлен слишком большим, то стоп-дистанция не будет работать в соответствии с ценой. Если ATR-коэффициент слишком маленький, то он может быть поврежден кратковременным шумом. Поэтому параметры должны быть скорректированы в соответствии с характеристиками разных сортов.

Кроме того, в консолидированном состоянии ATR меньше, ближе к линии остановки и подвержены частым остановкам. Поэтому эта стратегия лучше подходит для разновидностей с определенной волатильностью.

Направление оптимизации

Можно попробовать различные комбинации ATR-циклических параметров, чтобы найти оптимальный баланс. Кроме того, можно рассмотреть возможность использования в сочетании с другими показателями, такими как индикатор тренда, который определяет рыночную фазу, чтобы динамически корректировать размер ATR-множества.

Также можно изучить возможность замены показателя ATR. Изменение ATR на такие показатели, как DKVOL, HRANGE или ATR, может иметь лучший эффект.

Подвести итог

Стратегия разработана на основе ATR-показателя с двухуровневым механизмом динамического отслеживания, который позволяет добиваться большей прибыли и избежать чрезмерных потерь. Подходит для пользователей с высокими требованиями к удержанию. Стратегия может гибко регулировать параметры в зависимости от рыночных и сортовых особенностей, чтобы достичь оптимального эффекта удержания.

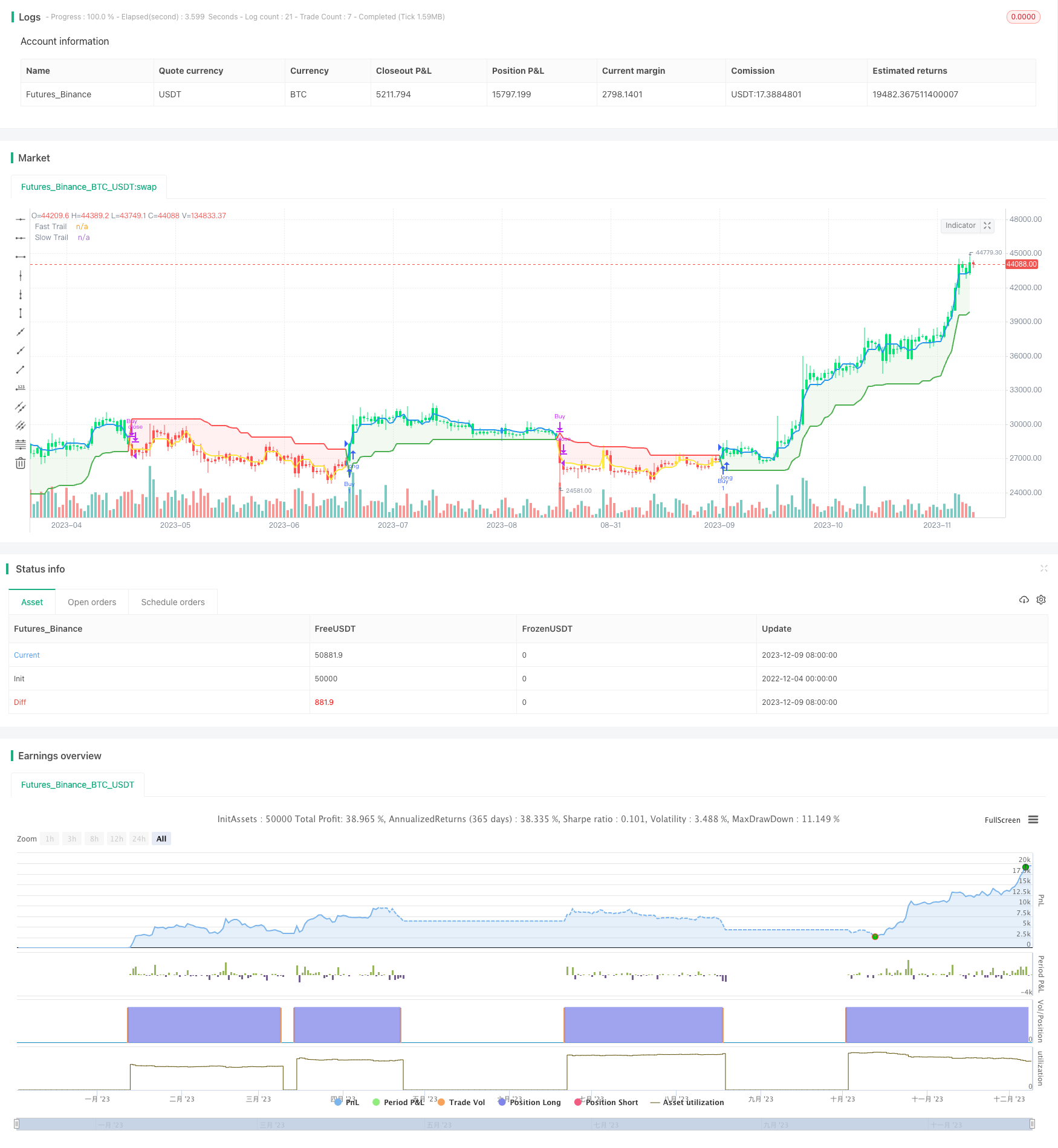

/*backtest

start: 2022-12-04 00:00:00

end: 2023-12-10 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy("ATR Trailing Stop Strategy by ceyhun", overlay=true)

/////////notes////////////////////////////////////////

// This is based on the ATR trailing stop indicator //

// width addition of two levels of stops and //

// different interpretation. //

// This is a fast-reacting system and is better //

// suited for higher volatility markets //

//////////////////////////////////////////////////////

SC = input(close, "Source", input.source)

// Fast Trail //

AP1 = input(5, "Fast ATR period", input.integer) // ATR Period

AF1 = input(0.5, "Fast ATR multiplier", input.float) // ATR Factor

SL1 = AF1 * atr(AP1) // Stop Loss

Trail1 = 0.0

Trail1 := iff(SC > nz(Trail1[1], 0) and SC[1] > nz(Trail1[1], 0), max(nz(Trail1[1], 0), SC - SL1), iff(SC < nz(Trail1[1], 0) and SC[1] < nz(Trail1[1], 0), min(nz(Trail1[1], 0), SC + SL1), iff(SC > nz(Trail1[1], 0), SC - SL1, SC + SL1)))

// Slow Trail //

AP2 = input(10, "Slow ATR period", input.integer) // ATR Period

AF2 = input(3, "Slow ATR multiplier", input.float) // ATR Factor

SL2 = AF2 * atr(AP2) // Stop Loss

Trail2 = 0.0

Trail2 := iff(SC > nz(Trail2[1], 0) and SC[1] > nz(Trail2[1], 0), max(nz(Trail2[1], 0), SC - SL2), iff(SC < nz(Trail2[1], 0) and SC[1] < nz(Trail2[1], 0), min(nz(Trail2[1], 0), SC + SL2), iff(SC > nz(Trail2[1], 0), SC - SL2, SC + SL2)))

// Bar color for trade signal //

Green = Trail1 > Trail2 and close > Trail2 and low > Trail2

Blue = Trail1 > Trail2 and close > Trail2 and low < Trail2

Red = Trail2 > Trail1 and close < Trail2 and high < Trail2

Yellow = Trail2 > Trail1 and close < Trail2 and high > Trail2

// Signals //

Bull = barssince(Green) < barssince(Red)

Buy = crossover(Trail1, Trail2)

Sell = crossunder(Trail1, Trail2)

TS1 = plot(Trail1, "Fast Trail", style=plot.style_line, color=Trail1 > Trail2 ? color.blue : color.yellow, linewidth=2, display=display.none)

TS2 = plot(Trail2, "Slow Trail", style=plot.style_line, color=Trail1 > Trail2 ? color.green : color.red, linewidth=2)

fill(TS1, TS2, Bull ? color.new(color.green, 90) : color.new(color.red, 90))

plotcolor = input(true, "Paint color on chart", input.bool)

bcl = iff(plotcolor == 1, Blue ? color.blue : Green ? color.lime : Yellow ? color.yellow : Red ? color.red : color.white, na)

barcolor(bcl)

if Buy

strategy.entry("Buy", strategy.long, comment="Buy")

if Sell

strategy.close("Buy")