Количественная стратегия на основе Stochastic Momentum Index и RSI

Обзор

Эта стратегия основана на Stochastic Momentum Index (SMI) и Relative Strength Index (RSI). Кроме того, в качестве вспомогательных критериев были добавлены цветовые фильтры и фильтры K-линейных объектов. На основе SMI и RSI показателей, плюсовые сигналы, в сочетании с фильтрационными условиями, посылают торговые сигналы. Эта стратегия может эффективно обнаружить короткие торговые возможности на рынке.

Стратегический принцип

В основе этой стратегии лежат два показателя: SMI и RSI. SMI определяет, является ли акция перекупленной, а RSI определяет, является ли она относительно слабой.

- SMI перепродажа ((ниже нижней границы), рассматривается как сигнал к покупке

- RSI ниже отметки, это сигнал к покупке

- Сигнал “купить” появляется, когда SMI перепродает и RSI одновременно находится ниже соответствующей отметки

- Логика определения пустого сигнала аналогична

Кроме того, в этой стратегии также установлен режим двойных сигналов. Этот режим требует, чтобы SMI и RSI должны были дать сигнал одновременно, чтобы торговать. Это может эффективно уменьшить ложные сигналы.

Кроме того, в стратегию включены цветовые фильтры и фильтры K-линейных объектов. Эти фильтры требуют больших K-линейных объектов, и цена закрытия последней K-линии выше, чем цена открытия. Это позволяет еще больше избежать ложных прорывов в сделке.

Стратегические преимущества

- Используйте SMI, чтобы определить, перекупаете ли вы или перепродаете, RSI, чтобы определить, что он относительно сильный, двойная проверка может уменьшить ложные сигналы

- Настройка режима двойного сигнала позволяет значительно сократить недействительные сделки

- Цветовые фильтры и K-фильтры эффективно фильтруют ложные прорывы

- Логика действия стратегии ясна и проста

- Большинство параметров можно настроить по своему желанию

Стратегические риски и оптимизация

- При использовании SMI и RSI в качестве отдельных индикаторов может быть больше ложных сигналов, поэтому следует относиться к ним с осторожностью

- В режиме двойного сигнала, если параметры установлены неправильно, можно пропустить лучшие торговые возможности

- Поиск оптимального сочетания параметров для тестирования стратегического дохода при различных периодах

- Установка конкретных параметров, которые могут быть оценены с помощью моделирования или обратной связи

- Возможность использования дополнительных стратегий оптимизации фильтров

Подвести итог

Эта стратегия объединяет сигналы двух индикаторов SMI и RSI, чтобы выпустить торговые инструкции с помощью двойного подтверждения. При одновременном установке цветового фильтра и фильтра K-линейного объекта можно отфильтровать ложные прорывы. Логика работы стратегии проста и четка, большинство параметров можно настроить по своему усмотрению.

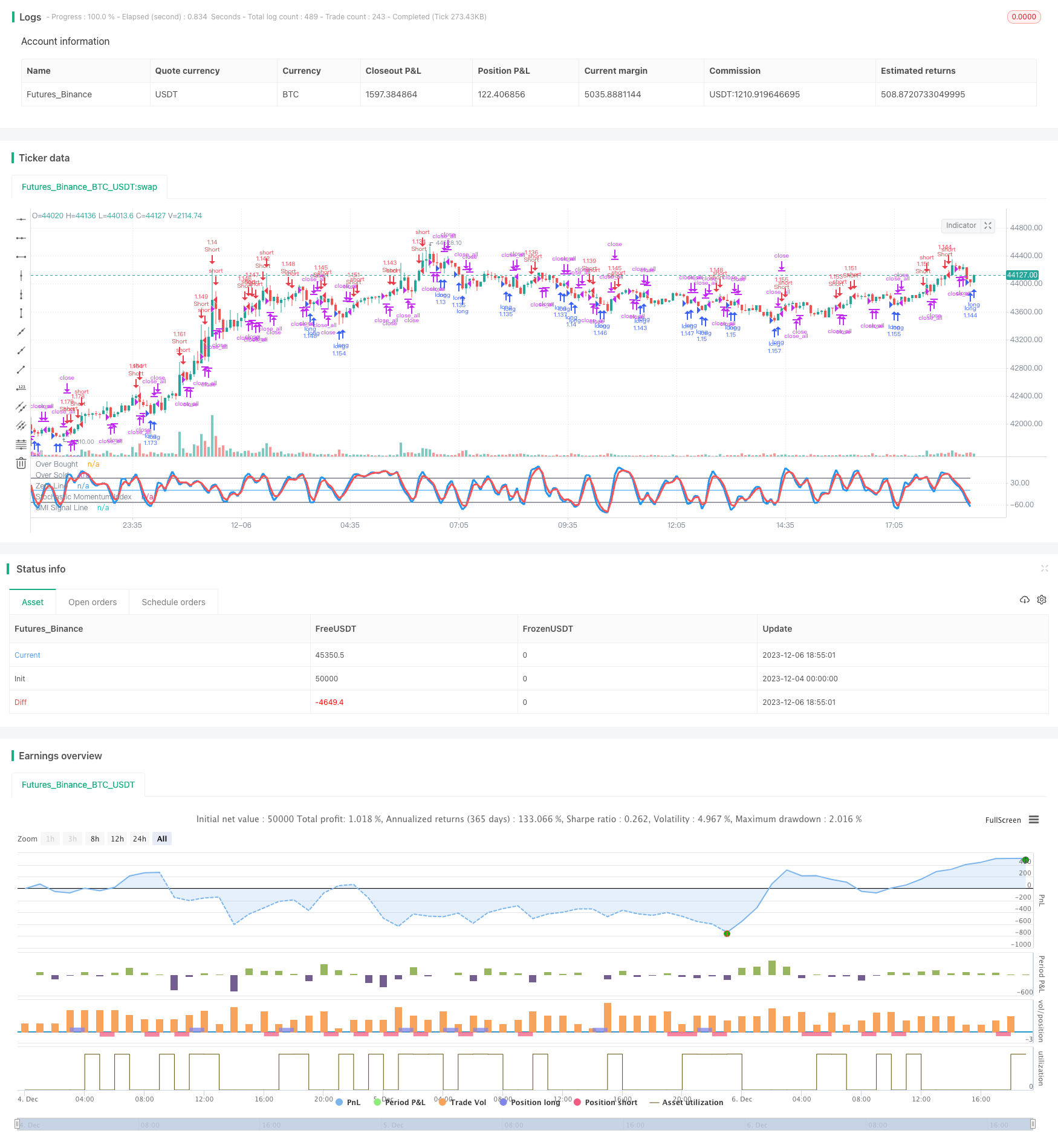

/*backtest

start: 2023-12-04 00:00:00

end: 2023-12-06 19:00:00

period: 5m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//Noro

//2018

//@version=2

strategy(title = "Noro's Stochastic Strategy v1.3", shorttitle = "Stochastic str 1.3", overlay = false, default_qty_type = strategy.percent_of_equity, default_qty_value = 100, pyramiding = 0)

//Settings

needlong = input(true, defval = true, title = "Long")

needshort = input(true, defval = true, title = "Short")

usemar = input(false, defval = false, title = "Use Martingale")

capital = input(100, defval = 100, minval = 1, maxval = 10000, title = "Capital, %")

usesmi = input(true, defval = true, title = "Use SMI Strategy")

usersi = input(true, defval = true, title = "Use RSI Strategy")

usecol = input(true, defval = true, title = "Use Color-Filter")

usebod = input(true, defval = true, title = "Use Body-Filter")

a = input(2, defval = 2, minval = 2, maxval = 50, title = "SMI Percent K Length")

b = input(2, defval = 2, minval = 2, maxval = 50, title = "SMI Percent D Length")

limitsmi = input(50, defval = 50, minval = 1, maxval = 100, title = "SMI Limit")

periodrsi = input(2, defval = 2, minval = 2, maxval = 50, title = "RSI Period")

limitrsi = input(10, defval = 10, minval = 1, maxval = 50, title = "RSI Limit")

double = input(false, defval = false, title = "SMI+RSI Mode")

showbg = input(false, defval = false, title = "Show background")

fromyear = input(2018, defval = 2018, minval = 1900, maxval = 2100, title = "From Year")

toyear = input(2100, defval = 2100, minval = 1900, maxval = 2100, title = "To Year")

frommonth = input(01, defval = 01, minval = 01, maxval = 12, title = "From Month")

tomonth = input(12, defval = 12, minval = 01, maxval = 12, title = "To Month")

fromday = input(01, defval = 01, minval = 01, maxval = 31, title = "From day")

today = input(31, defval = 31, minval = 01, maxval = 31, title = "To day")

//Fast RSI

fastup = rma(max(change(close), 0), periodrsi)

fastdown = rma(-min(change(close), 0), periodrsi)

fastrsi = fastdown == 0 ? 100 : fastup == 0 ? 0 : 100 - (100 / (1 + fastup / fastdown))

//Stochastic Momentum Index

ll = lowest (low, a)

hh = highest (high, a)

diff = hh - ll

rdiff = close - (hh+ll)/2

//avgrel = ema(ema(rdiff,b),b)

//avgdiff = ema(ema(diff,b),b)

avgrel = sma(sma(rdiff,b),b)

avgdiff = sma(sma(diff,b),b)

SMI = avgdiff != 0 ? (avgrel/(avgdiff/2)*100) : 0

SMIsignal = ema(SMI,b)

//Lines

plot(SMI, color = blue, linewidth = 3, title = "Stochastic Momentum Index")

plot(SMIsignal, color = red, linewidth = 3, title = "SMI Signal Line")

plot(limitsmi, color = black, title = "Over Bought")

plot(-1 * limitsmi, color = black, title = "Over Sold")

plot(0, color = blue, title = "Zero Line")

//Color-Filter

gb = close > open or usecol == false

rb = close < open or usecol == false

//Body Filter

nbody = abs(close - open)

abody = sma(nbody, 10)

body = nbody > abody / 3 or usebod == false

//Signals

up1 = SMI < -1 * limitsmi and rb and body and usesmi

dn1 = SMI > limitsmi and gb and body and usesmi

up2 = fastrsi < limitrsi and rb and body and usersi

dn2 = fastrsi > 100 - limitrsi and gb and body and usersi

exit = ((strategy.position_size > 0 and close > open) or (strategy.position_size < 0 and close < open)) and body

//Background

redb = (SMI > limitsmi and usesmi) or (fastrsi > 100 - limitrsi and usersi)

limeb = (SMI < -1 * limitsmi and usesmi) or (fastrsi < limitrsi and usersi)

col = showbg == false ? na : redb ? red : limeb ? lime : na

bgcolor(col, transp = 50)

//Trading

profit = exit ? ((strategy.position_size > 0 and close > strategy.position_avg_price) or (strategy.position_size < 0 and close < strategy.position_avg_price)) ? 1 : -1 : profit[1]

mult = usemar ? exit ? profit == -1 ? mult[1] * 2 : 1 : mult[1] : 1

lot = strategy.position_size == 0 ? strategy.equity / close * capital / 100 * mult : lot[1]

signalup = ((up1 or up2) and double == false) or (up1 and up2 and double)

if signalup

if strategy.position_size < 0

strategy.close_all()

strategy.entry("long", strategy.long, needlong == false ? 0 : lot, when=(time > timestamp(fromyear, frommonth, fromday, 00, 00) and time < timestamp(toyear, tomonth, today, 23, 59)))

signaldn = ((dn1 or dn2) and double == false) or (dn1 and dn2 and double)

if signaldn

if strategy.position_size > 0

strategy.close_all()

strategy.entry("Short", strategy.short, needshort == false ? 0 : lot, when=(time > timestamp(fromyear, frommonth, fromday, 00, 00) and time < timestamp(toyear, tomonth, today, 23, 59)))

if time > timestamp(toyear, tomonth, today, 23, 59) or exit

strategy.close_all()