Расширенная торговая стратегия, основанная на откате объема и цены и множественных тейк-профитах

Обзор

Эта стратегия сочетает в себе пересечение скользящих средних, относительно сильный индекс (RSI) и суждение о значительном увеличении объема торгов, создание позиций, чтобы сделать дополнительный пробел, когда цена попадает в определенную долю после высокого объема торгов, и установка трех прогрессивных стоп-листов для блокировки различных пропорций прибыли. У стратегии также есть опциональная функция отслеживания стоп-убытков, чтобы поймать возможность продолжения благоприятного изменения цены.

Стратегический принцип

Золотой пересечение быстрого и медленного движущегося средних обеспечивает ранние сигналы о начале изменения тренда. RSI используется для оценки состояния перекупа и перепродажи и помогает избежать появления сигналов выхода на рынок в этих сценариях, чтобы гарантировать стабильность сигнала. Когда объем торгов значительно превышает средний уровень, это означает, что внимание рынка было сосредоточено на каком-то потенциальном изменении цены.

Принцип получения и остановки выхода из пустого сигнала аналогичен принципу многодела, который здесь не рассматривается. Следует отметить, что эта стратегия обладает одновременной способностью многодела и многодела.

Анализ преимуществ

Эта стратегия имеет следующие основные преимущества:

Постепенное скрещивание средних линий в сочетании с показателями RSI формирует устойчивое решение о времени выхода на рынок, избегая создания позиций в зонах перекупа и перепродажи, что повышает вероятность получения прибыли.

Используйте в качестве вспомогательного аргумента рост объема торгов, чтобы обеспечить выбор промежуточного хранения с большим количеством колебаний цен, чтобы усилить индикаторную силу сигнала.

Применение стратегии создания позиций с определенным процентом падения цены и объема торгов увеличивает точность времени входа в рынок, а также хорошие шансы на обратный оборот или подъем.

Установка трех последовательных стоп-кодов, чтобы максимально использовать пространство для роста колебаний цен для блокирования прибыли, инвесторы могут выбрать несколько стоп-кодов в зависимости от того, как они берут на себя риск.

Опциональная функция отслеживания стоп-лосс, позволяющая инвесторам выбирать, включить или нет, в зависимости от рыночных колебаний, а также добиваться большей прибыли при сохранении гарантии.

Применяется также для многооборотных и пустых сделок, прибыль может быть получена как при повышении, так и при падении рынка, что увеличивает практичность стратегии.

Анализ рисков

Несмотря на тщательно разработанную стратегию, в любом финансовом продукте есть риск, и следует обратить внимание на следующие факторы:

Быстрый или медленный пересечение средней линии не всегда является точным в определении движения рынка, и если используются неправильные параметры средней линии, то может возникнуть ошибочный сигнал.

Неправильная настройка параметров RSI также может привести к проникновению в зону перекупа и перепродажи.

Субсидирование объема торгов не всегда означает существенное изменение цены, и эталонный критерий объема торгов может быть соответствующим образом скорректирован.

Слишком большое или слишком маленькое снижение цены и объема торгов может повлиять на сроки выхода на рынок, что также требует корректировки в соответствии с рынком.

Установленная стоп-магнитация не гарантирует полную продажу стоп-оборот, а резкие изменения рынка могут привести к сдвигу.

Следить за стоп-лоском: если вы установили слишком большую величину, вы можете слишком рано выйти из стоп-лосса и потерять большую прибыль.

В связи с вышеуказанными рисками необходимо обеспечить стабильность и надежность стратегии путем оптимизации кода, корректировки параметров и строгого отбора.

Направление оптимизации

В этой стратегии есть место для дальнейшей оптимизации:

Добавление других показателей, чтобы помочь в принятии решений, таких как комбинация показателей, таких как лента Брин, KD, может еще больше повысить точность сигнала.

В сочетании с методами машинного обучения, такими как создание динамических движущихся средних, таких как LSTM, можно автоматически корректировать параметры средней линии в зависимости от последних рыночных условий, повышая способность судить о тенденциях.

Добавлена функция динамической корректировки стоп/стоп-лосс, основанная на рыночных колебаниях, позволяющая стратегии автоматически корректировать стоп-прибыль в зависимости от текущих рыночных колебаний.

Использование метода динамического сближения для оптимизации фактора регресса в режиме реального времени в зависимости от взаимосвязи между общим падением и падением и отдельными акциями, чтобы выбрать оптимальное время для создания позиции.

Использование многофакторной модели в сочетании с эмоциональным анализом и анализом правил взаимосвязи может значительно повысить эффективность стратегии.

Подвести итог

Эта стратегия в целом очень подходит для использования коротких и средних инвесторов. Оптимизированные функции стратегии будут более совершенными и интеллектуальными, с высокой стоимостью применения в реальном бою.

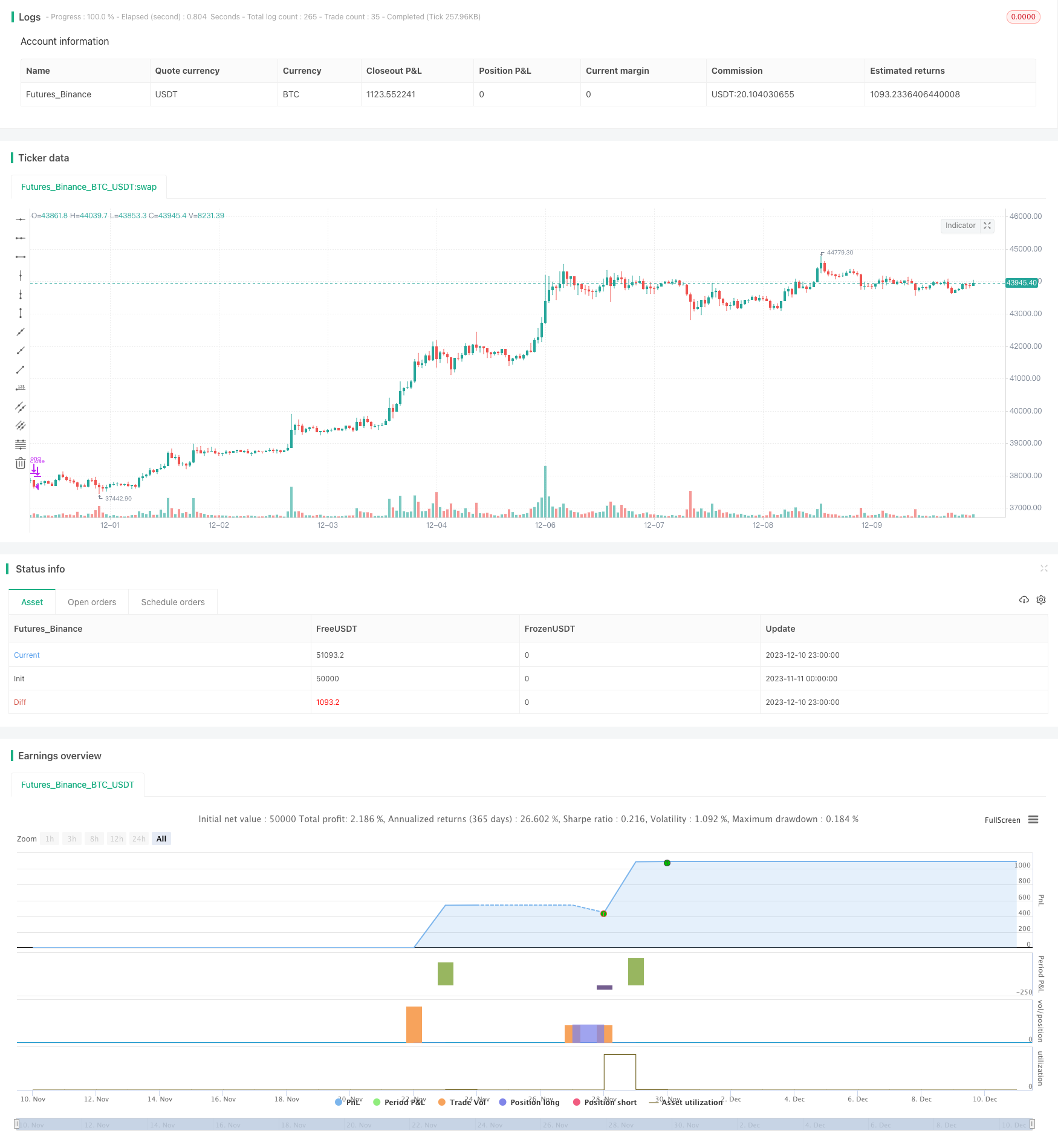

/*backtest

start: 2023-11-11 00:00:00

end: 2023-12-11 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy("Advanced Strategy with Volume and Price Retracement and Multi-Take Profit (USDT)", overlay=true)

// Parametreler

fastLength = input(12, minval=1, title="Fast Moving Average")

slowLength = input(26, minval=1, title="Slow Moving Average")

rsiPeriod = input(14, minval=1, title="RSI Period")

volLength = input(20, minval=1, title="Volume MA Length")

volMultiplier = input(2.0, title="Volume Spike Multiplier")

trailOffset = input(1, title="Trailing Offset (%)")

usdtPerTrade = input(50000, title="USDT per Trade")

retraceFactor = input(0.8, title="Retracement Factor for Entry")

takeProfit1 = input(1, title="Take Profit 1 (%)")

takeProfit2 = input(2, title="Take Profit 2 (%)")

takeProfit3 = input(3, title="Take Profit 3 (%)")

trailForTP = input(true, title="Use Trailing Stop for Take Profits")

// Hesaplamalar

fastMA = sma(close, fastLength)

slowMA = sma(close, slowLength)

rsi = rsi(close, rsiPeriod)

volMA = sma(volume, volLength)

volumeSpike = volume > volMA * volMultiplier

// Durum Değişkenleri ve Saklanan Değerler

var float spikeVolume = na

var float spikePrice = na

var int direction = 0

// Alım/Satım Sinyalleri

longCondition = crossover(fastMA, slowMA) and rsi < 70

shortCondition = crossunder(fastMA, slowMA) and rsi > 30

// Hacim Spike ve Fiyat Hareketinin Saklanması

if (longCondition and volumeSpike)

spikeVolume := volume

spikePrice := close

direction := 1

else if (shortCondition and volumeSpike)

spikeVolume := volume

spikePrice := close

direction := -1

// Retracement Kontrolü ve Giriş Emirleri

if (direction == 1 and volume < spikeVolume * retraceFactor and close < spikePrice * (1 - trailOffset / 100))

strategy.entry("Long", strategy.long, qty=usdtPerTrade / close)

spikeVolume := na

direction := 0

else if (direction == -1 and volume < spikeVolume * retraceFactor and close > spikePrice * (1 + trailOffset / 100))

strategy.entry("Short", strategy.short, qty=usdtPerTrade / close)

spikeVolume := na

direction := 0

// Take Profit Emirleri

if strategy.position_size > 0

strategy.exit("TP1", "Long", limit=strategy.position_avg_price * (1 + takeProfit1 / 100), qty_percent=33, trail_offset=trailForTP ? atr(14) / 2 : na)

strategy.exit("TP2", "Long", limit=strategy.position_avg_price * (1 + takeProfit2 / 100), qty_percent=33, trail_offset=trailForTP ? atr(14) : na)

strategy.exit("TP3", "Long", limit=strategy.position_avg_price * (1 + takeProfit3 / 100), qty_percent=34, trail_offset=trailForTP ? atr(14) * 1.5 : na)

if strategy.position_size < 0

strategy.exit("TP1", "Short", limit=strategy.position_avg_price * (1 - takeProfit1 / 100), qty_percent=33, trail_offset=trailForTP ? atr(14) / 2 : na)

strategy.exit("TP2", "Short", limit=strategy.position_avg_price * (1 - takeProfit2 / 100), qty_percent=33, trail_offset=trailForTP ? atr(14) : na)

strategy.exit("TP3", "Short", limit=strategy.position_avg_price * (1 - takeProfit3 / 100), qty_percent=34, trail_offset=trailForTP ? atr(14) * 1.5 : na)

// Pozisyon çıkışları

strategy.close("Long", when=shortCondition)

strategy.close("Short", when=longCondition)