Техническая торговая стратегия Three Dragons Composite

Обзор

Система трилонов - это комбинация технологических торговых стратегий, включающих в себя индикатор длительного тренда цены, индикатор Дончжана и параллельный SAR. Эта стратегия использует взаимодополняющие преимущества трех индикаторов для определения направления рыночных тенденций и потенциальных сигналов покупки и продажи.

Стратегический принцип

Эта стратегия использует первоначально расширенный индикатор тренда объема цены и тонкий канал, чтобы определить направление тенденции рынка. Когда расширенный индикатор тренда объема цены находится выше базовой линии и цена выше верхней линии тонкого канала, он находится в восходящем тренде; наоборот, расширенный индикатор тренда объема цены находится ниже базовой линии и цена ниже нижней линии тонкого канала, он находится в нисходящем тренде.

После определения направления рыночной тенденции, стратегия вводит параллельную линию SAR, чтобы определить конкретные моменты покупки и продажи. Когда параллельная линия SAR пересекает цену ниже, она создает сигнал покупки; когда параллельная линия SAR пересекает цену выше, она создает сигнал продажи.

Для дальнейшей проверки сигналов стратегия также подтверждает направление тренда в течение нескольких временных периодов, чтобы избежать выхода на поле во время сильных колебаний на рынке. Кроме того, стратегия устанавливает несколько уровней остановок для блокировки прибыли и контроля риска.

Анализ преимуществ

Наиболее важным преимуществом системы является то, что в ее пакете используются три различных типа показателей, которые взаимодополняют друг друга, что позволяет более полно и точно оценивать рыночные тенденции. В частности, основные преимущества:

- Расширенный индикатор трендов в количестве цен позволяет точно идентифицировать точки изменения тренда и силу тренда.

- Показатели прохода Донцзяна позволяют четко определить направление тенденции и лучше уловить тенденцию.

- При использовании параллельной SAR в сочетании с трендовыми индикаторами, можно более точно определить точку купли-продажи.

Благодаря органическому объединению индикаторов, можно в полной мере использовать преимущества различных индикаторов, что позволяет системе Samsung точно оценивать движение крупных, средних и длинных линий, более точно идентифицировать точки купли-продажи, что позволяет получить более высокий риск-прибыль.

Анализ рисков

В качестве стратегии портфеля индикаторов, общий риск является управляемым, но есть определенные риски, о которых следует помнить:

- Расширенный индикатор трендов в объеме цен оценивает риск ошибок в случае ложных прорывов и крупных переворотов;

- Во время землетрясения канал Туньцзян может быть сужен, что может привести к появлению ошибочных сигналов.

- Неправильная настройка параметров SAR параллельной линии также может иметь определенное влияние на идентификацию точек купли-продажи.

В связи с вышеуказанными рисками мы рекомендуем соответствующим образом скорректировать параметры параметров показателя и содействовать оценке с помощью ссылок на другие показатели, чтобы снизить вероятность сбоя в одном показателе. Кроме того, разумное управление стоп-падом и позицией также имеет важное значение для управления общим риском стратегии.

Оптимизация стратегии

В этом случае система Samsung может быть оптимизирована:

- Можно ввести алгоритмы машинного обучения для автоматической оптимизации параметров показателей;

- Можно рассмотреть вопрос о введении показателей волатильности, которые помогут принять решение и повысить стратегическую стабильность;

- Показатели эмоций могут быть использованы для оценки влияния колебаний общественного настроения на стратегию.

Мы будем постоянно уделять внимание передовым технологиям отрасли и постоянно оптимизировать стратегию улучшения системы.

Подвести итог

Система Сань-Ло является комбинацией технических показателей, используемых для определения рыночных тенденций и выявления точек купли-продажи. Эта стратегия является точной, управляемой риском и проверяемой многократно. Это эффективная стратегическая система, подходящая для средних и длинных инвесторов.

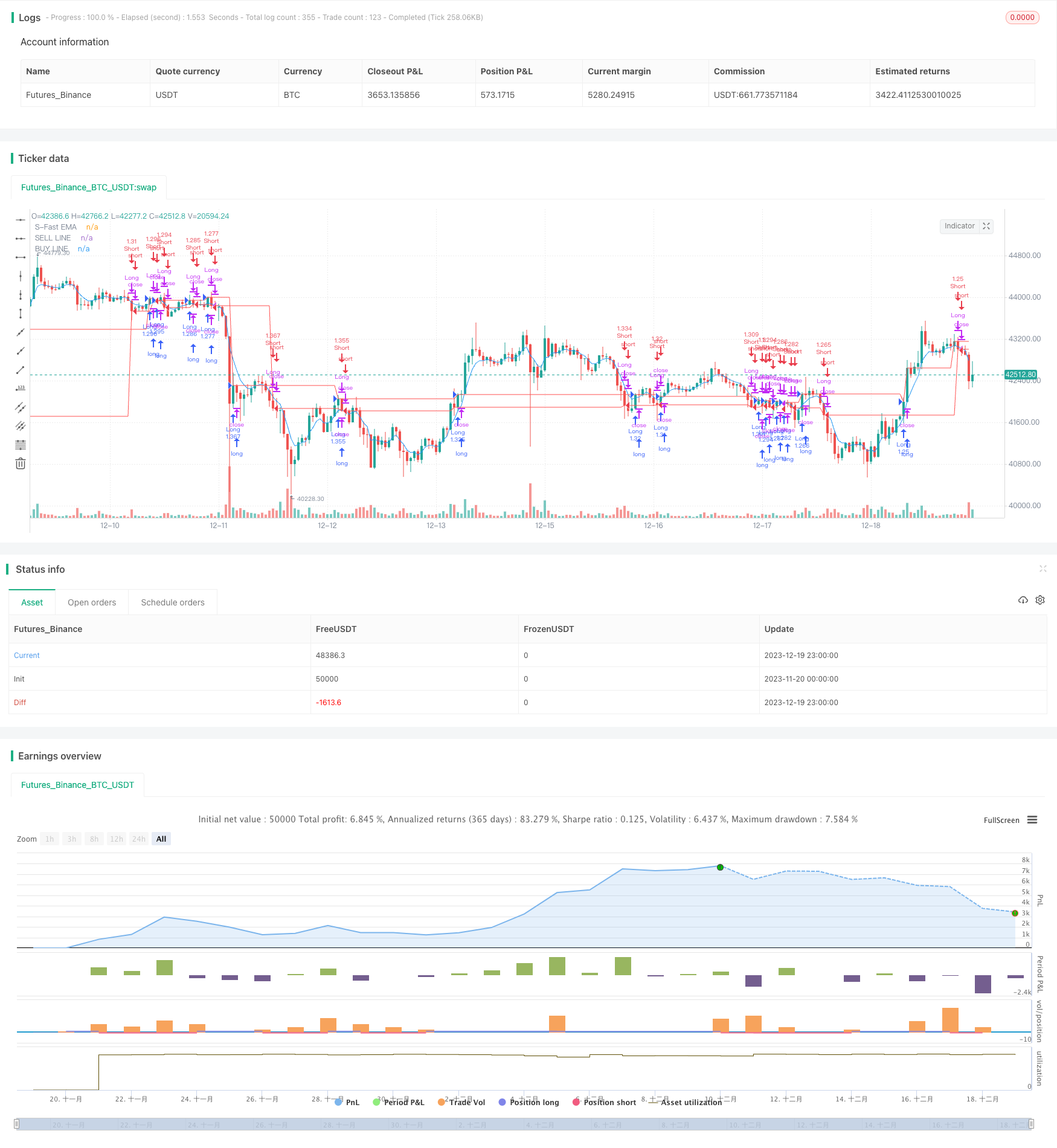

/*backtest

start: 2023-11-20 00:00:00

end: 2023-12-20 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy(title="TRIPLE DRAGON SYSTEM", overlay=true,default_qty_type = strategy.percent_of_equity,default_qty_value=100,initial_capital=1000,pyramiding=0,commission_value=0.01)

/////////////// DRAG-ON ///// EMA'S ///////////////

emar = ta.ema(close,5)

plot(emar, color=color.blue, title="S-Fast EMA")

//EMAlengthTRF = input.int(200, minval=1,title = "EMA Filter")

//ematrf = ta.ema(close,EMAlengthTRF)

//plot(ematrf, "EMA-TREND FILTER", color=color.red,linewidth = 4)

/////////////// 1-DRAG-ON /////EXTENDED PRICE VOLUME TREND ///////////////

lenght = input(200,"EPVT - Trend Lenght")

var cumVol = 0.

cumVol += nz(volume)

if barstate.islast and cumVol == 0

runtime.error("No volume is provided by the data vendor.")

src = close

vt = ta.cum(ta.change(src)/src[1]*volume)

upx = ta.highest(vt,lenght)

downx = ta.lowest(vt,lenght)

basex = (upx +downx)/2

VTX = vt - basex

/////////////// 2-DRAG-ON ///// DON TREND ///////////////

length = input.int(200, minval=1, title = "Donchian Lenght")

lower = ta.lowest(length)

upper = ta.highest(length)

basis = math.avg(upper, lower)

updiff = upper - close

downdiff = lower - close

dontrend = -(updiff + downdiff)

xupx = ta.highest(dontrend,length) >0 ? ta.highest(dontrend,length) : 0

xdownx = ta.lowest(dontrend,length) < 0 ?ta.lowest(dontrend,length) :0

xxbasisxx = math.avg(xdownx, xupx)

inversedragup = xupx[1]

inversedragdown = xdownx[1]

inversedragon = (inversedragup+inversedragdown)/2

/////////////// 3-DRAG-ON ///// SUPER SAR-X ///////////////

start = input(0.02)

increment = input(0.02)

maximum = input(0.8)

entry_bars = input(1, title='Entry on Nth trend bar')

atr = ta.atr(14)

atr := na(atr) ? ta.tr : atr

psar = 0.0 // PSAR

af = 0.0 // Acceleration Factor

trend_dir = 0 // Current direction of PSAR

ep = 0.0 // Extreme point

trend_bars = 0

sar_long_to_short = trend_dir[1] == 1 and close <= psar[1] // PSAR switches from long to short

sar_short_to_long = trend_dir[1] == -1 and close >= psar[1] // PSAR switches from short to long

trend_change = barstate.isfirst[1] or sar_long_to_short or sar_short_to_long

// Calculate trend direction

trend_dir := barstate.isfirst[1] and close[1] > open[1] ? 1 : barstate.isfirst[1] and close[1] <= open[1] ? -1 : sar_long_to_short ? -1 : sar_short_to_long ? 1 : nz(trend_dir[1])

trend_bars := sar_long_to_short ? -1 : sar_short_to_long ? 1 : trend_dir == 1 ? nz(trend_bars[1]) + 1 : trend_dir == -1 ? nz(trend_bars[1]) - 1 : nz(trend_bars[1])

// Calculate Acceleration Factor

af := trend_change ? start : trend_dir == 1 and high > ep[1] or trend_dir == -1 and low < ep[1] ? math.min(maximum, af[1] + increment) : af[1]

// Calculate extreme point

ep := trend_change and trend_dir == 1 ? high : trend_change and trend_dir == -1 ? low : trend_dir == 1 ? math.max(ep[1], high) : math.min(ep[1], low)

// Calculate PSAR

psar := barstate.isfirst[1] and close[1] > open[1] ? low[1] : barstate.isfirst[1] and close[1] <= open[1] ? high[1] : trend_change ? ep[1] : trend_dir == 1 ? psar[1] + af * atr : psar[1] - af * atr

//////////////// MELODY ///////////////////

VTY = ta.valuewhen(ta.cross(VTX,0),close,0)

//plot(VTY, color=color.black, title="Extended-PVT")

//DONTRENDX = ta.valuewhen(ta.cross(dontrend,0),close,0)

//plot(DONTRENDX, color=color.red, title="DONCHIAN TREND")

SSARX = ta.valuewhen(ta.cross(psar,close),close,0)

//plot(SSARX, color=color.black, title="SSAR-X")

MAXDRAG = math.max(SSARX,VTY)

//plot(MAXDRAG, color=color.black, title="MAX DRAG")

MINDRAG = math.min(SSARX,VTY)

//plot(MINDRAG, color=color.black, title="MIN DRAG")

BASEDRAG = math.avg(MAXDRAG,MINDRAG)

//plot(BASEDRAG, color=color.red, title="BASE DRAG")

/////BUY AND SELL LOGIC ///////////

DRAGONBUY = (ta.crossover(close,MAXDRAG) or ta.crossover(close,MINDRAG) )

DRAGONBUYSTOP = (ta.crossunder(close,MAXDRAG) or ta.crossunder(close,MINDRAG))

DRAGONBUYPLOT = ta.valuewhen(DRAGONBUY==true,close,0)

plot(DRAGONBUYPLOT, color=color.red, title="BUY LINE")

DRAGONSELL = (ta.crossunder(close,MAXDRAG) or ta.crossunder(close,MINDRAG) )

DRAGONSELLSTOP = (ta.crossover(close,MAXDRAG) or ta.crossover(close,MINDRAG))

DRAGONSELLPLOT = ta.valuewhen(DRAGONSELL==true,close,0)

plot(DRAGONSELLPLOT, color=color.red, title="SELL LINE")

/////TAKE PROFIT LOGIC ///////////

tp1 = input.int(5, minval=1,title = "TP-1")

tp2 = input.int(10, minval=1,title = "TP-2")

tp3 = input.int(15, minval=1,title = "TP-3")

TPTAKA1B = DRAGONBUYPLOT*(1+tp1/100)

//plot(TPTAKA1B, "BUY-TP1", color=color.red,linewidth = 1)

TPTAKA2B = DRAGONBUYPLOT*(1+tp2/100)

//plot(TPTAKA2B, "BUY-TP2", color=color.red,linewidth = 1)

TPTAKA3B = DRAGONBUYPLOT*(1+tp3/100)

//plot(TPTAKA3B, "BUY-TP3", color=color.red,linewidth = 1)

TPTAKA1S = DRAGONSELLPLOT*(1-tp1/100)

//plot(TPTAKA1S, "SELL-TP1", color=color.red,linewidth = 1)

TPTAKA2S = DRAGONSELLPLOT*(1-tp2/100)

//plot(TPTAKA2S, "SELL-TP2", color=color.red,linewidth = 1)

TPTAKA3S = DRAGONSELLPLOT*(1-tp3/100)

//plot(TPTAKA3S, "SELL-TP3", color=color.red,linewidth = 1)

BUYTP = ta.crossunder(emar,TPTAKA1B) or ta.crossunder(emar,TPTAKA2B) or ta.crossunder(emar,TPTAKA3B)

SELLTP = ta.crossover(emar,TPTAKA1B) or ta.crossover(emar,TPTAKA2B) or ta.crossover(emar,TPTAKA3B)

/////STRATEGY ///////////

// Enter condition

longCondition = DRAGONBUY==true

if longCondition

strategy.entry('Long', strategy.long, comment = "ENTER-LONG")

// Exit condition

strategy.close('Long', when=DRAGONBUYSTOP, comment = "EXIT-LONG")

// Enter condition

ShortCondition = DRAGONSELL

if ShortCondition

strategy.entry('Short', strategy.short, comment = "ENTER-SHORT")

// Exit condition

strategy.close('Short', when=DRAGONSELLSTOP, comment = "EXIT-SHORT")

///// END OF STRATEGY ///////////