Стратегия следования за трендом, основанная на динамических полосах поддержки и сопротивления

Дата создания:

2023-12-26 11:57:20

Последнее изменение:

2023-12-26 11:57:20

Копировать:

1

Количество просмотров:

541

1

Подписаться

1664

Подписчики

Обзор

Стратегия образует динамическую центральную ось, рассчитывая наивысшие и наименьшие цены за последний определенный период времени в сочетании с текущими ценами. Затем генерируются красные нисходящие каналы и зеленые нисходящие каналы в зависимости от недавних колебаний.

Стратегический принцип

- Вычислить максимальные и минимальные цены за последние N циклов, в сочетании с текущими закрытыми ценами, чтобы сформировать динамическую среднюю ось

- Динамическая полоса пропускания, генерируемая в соответствии с ATR и множителями, изменяется с рыночными колебаниями

- Сделайте больше, когда цена отскочит от нижней линии, сделайте больше, когда цена отскочит от верхней линии

- С остановкой и логикой остановки, целью является возвращение к остановке на центральной оси

- Одновременно рассчитывается индекс тренда, используемый для фильтрации неудачных сделок.

Анализ преимуществ

- Динамическое изменение позиции каналов, позволяющее в реальном времени улавливать рыночные колебания

- Большая вероятность торговать по курсу, что помогает уловить тенденцию

- Логика сдерживания убытков

Анализ рисков

- Неправильная оптимизация параметров может привести к чрезмерной торговле

- Нельзя полностью избавиться от неудачных сделок при больших тенденциях

- Линия одностороннего прорыва может быть продолжена

Направление оптимизации

- Настройка параметров канализационных линий, чтобы они соответствовали характеристикам разных сортов

- Корректировка параметров индекса тренда для повышения вероятности прогресса

- Добавление элементов машинного обучения для динамической оптимизации параметров

Подвести итог

Стратегия основывается на рыночных колебаниях, чтобы получить прибыль. С помощью динамического канала, чтобы захватить цены, и в сочетании с трендовым фильтром, можно эффективно использовать обратную торговлю, чтобы получить прибыль, и одновременно контролировать риск. Ключевое значение заключается в регулировании с параметрами.

Исходный код стратегии

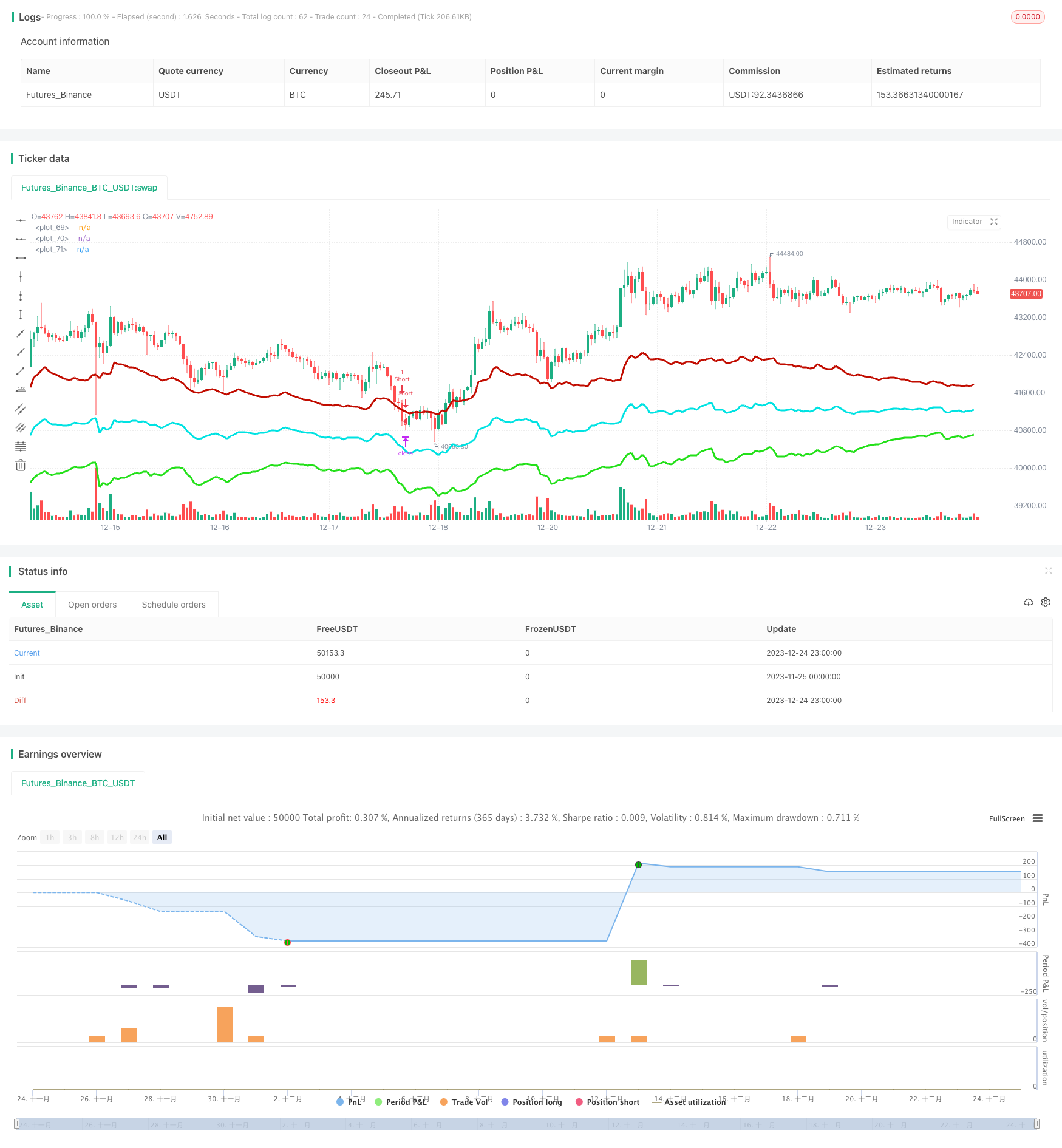

/*backtest

start: 2023-11-25 00:00:00

end: 2023-12-25 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy(title="Strategy - Bobo PAPATR", overlay=true, default_qty_type = strategy.fixed, default_qty_value = 1, initial_capital = 10000)

// === STRATEGY RELATED INPUTS AND LOGIC ===

len = input(24, minval=1, title="Pivot Length, defines lookback for highs and lows to make pivots")

length = input(title="ATR lookback (Lower = bands more responsive to recent price action)", type=input.integer, defval=22)

myatr = atr(length)

dailyatr = myatr[1]

atrmult = input(title="ATR multiplier (Lower = wider bands)", type=input.float, defval=3)

pivot0 = (high[1] + low[1] + close[1]) / 3

// PIVOT CALC

h = highest(len)

h1 = dev(h, len) ? na : h

hpivot = fixnan(h1)

l = lowest(len)

l1 = dev(l, len) ? na : l

lpivot = fixnan(l1)

pivot = (lpivot + hpivot + pivot0) / 3

upperband1 = (dailyatr * atrmult) + pivot

lowerband1 = pivot - (dailyatr * atrmult)

middleband = pivot

// == TREND CALC ===

i1=input(2, "Momentum Period", minval=1) //Keep at 2 usually

i2=input(20, "Slow Period", minval=1)

i3=input(5, "Fast Period", minval=1)

i4=input(3, "Smoothing Period", minval=1)

i5=input(4, "Signal Period", minval=1)

i6=input(50, "Extreme Value", minval=1)

hiDif = high - high[1]

loDif = low[1] - low

uDM = hiDif > loDif and hiDif > 0 ? hiDif : 0

dDM = loDif > hiDif and loDif > 0 ? loDif : 0

ATR = rma(tr(true), i1)

DIu = 100 * rma(uDM, i1) / ATR

DId = 100 * rma(dDM, i1) / ATR

HLM2 = DIu - DId

DTI = (100 * ema(ema(ema(HLM2, i2), i3), i4)) / ema(ema(ema(abs(HLM2), i2), i3), i4)

signal = ema(DTI, i5)

// === RISK MANAGEMENT INPUTS ===

inpTakeProfit = input(defval = 0, title = "Take Profit (In Market MinTick Value)", minval = 0)

inpStopLoss = input(defval = 100, title = "Stop Loss (In Market MinTick Value)", minval = 0)

// === RISK MANAGEMENT VALUE PREP ===

// if an input is less than 1, assuming not wanted so we assign 'na' value to disable it.

useTakeProfit = inpTakeProfit >= 1 ? inpTakeProfit : na

useStopLoss = inpStopLoss >= 1 ? inpStopLoss : na

// === STRATEGY - LONG POSITION EXECUTION ===

enterLong = (((low<=lowerband1) and (close >lowerband1)) or ((open <= lowerband1) and (close > lowerband1))) and (strategy.opentrades <1) and (atr(3) > atr(50)) and (signal>signal[3])

exitLong = (high > middleband)

strategy.entry(id = "Long", long = true, when = enterLong)

strategy.close(id = "Long", when = exitLong)

// === STRATEGY - SHORT POSITION EXECUTION ===

enterShort = (((high>=upperband1) and (close < upperband1)) or ((open >= upperband1) and (close < upperband1))) and (strategy.opentrades <1) and (atr(3) > atr(50)) and (signal<signal[3])

exitShort = (low < middleband)

strategy.entry(id = "Short", long = false, when = enterShort)

strategy.close(id = "Short", when = exitShort)

// === STRATEGY RISK MANAGEMENT EXECUTION ===

strategy.exit("Exit Long", from_entry = "Long", profit = useTakeProfit, loss = useStopLoss)

strategy.exit("Exit Short", from_entry = "Short", profit = useTakeProfit, loss = useStopLoss)

// === CHART OVERLAY ===

plot(upperband1, color=#C10C00, linewidth=3)

plot(lowerband1, color=#23E019, linewidth=3)

plot(middleband, color=#00E2E2, linewidth=3)

//plot(strategy.equity, title="equity", color=red, linewidth=2, style=areabr)