Торговая стратегия на основе системы скользящих средних

Обзор

В данной статье рассматривается стратегия торговли, основанная на простой движущейся средней. Эта стратегия использует движущуюся среднюю длиной 17 для сравнения с ценой закрытия, делая больше, когда она проходит через движущуюся среднюю цену, и делая пустое, когда она проходит.

Стратегический принцип

Расчет скользящей средней

Эта стратегия использует следующие параметры для вычисления скользящей средней:

- MA источник: среднее значение по умолчанию для OHLC ((OHCL4)

- Тип MA: по умолчанию простая скользящая средняя ((SMA)

- Продолжительность МА: 17 по умолчанию

На основе этих параметров будет вызвана функция getMAType () для вычисления цены закрытия SMA на 17 циклов.

Создание торгового сигнала

Затем сравниваем ценовую связь закрытия с этой скользящей средней:

- Закрытие цены > Передвигающаяся средняя: сигнал длинной позиции

- Закрытие цены < Передвигающаяся средняя: сигнал пустоты

При закрытии цены сверху вниз по перемещающейся средней образуются сигналы о пересечении; сверху вниз - сигналы о пересечении.

Исполнение сделки

В течение отсчетного цикла открываются позиции при наличии сигнала “сделай больше”, а при наличии сигнала “сделай меньше”.

Анализ преимуществ

Самым большим преимуществом этой стратегии является то, что она очень проста и понятна. Это всего лишь индикатор, который определяет изменение тенденции путем изменения ее направления. Стратегия проста в понимании, проста в реализации и подходит для начинающих.

Кроме того, движущиеся средние относятся к трендоуправляемым показателям, которые позволяют эффективно отслеживать изменение тренда, избегая помех от краткосрочного шума на рынке.

С помощью параметров можно адаптироваться к различным периодам и различным породам.

Анализ рисков

Во-первых, эта стратегия основана на одном показателе, и, поскольку критерии являются более однозначными, это может привести к большему количеству ошибочных сигналов.

Кроме того, эта стратегия относится к системе отслеживания трендов, которая не может работать в условиях скоординированных и волатильных рынков.

Кроме того, нет установки стоп-стоп, существует риск увеличения убытков.

Решение заключается в сочетании с другими показателями, оптимизации комбинации параметров, уменьшении ошибочных сигналов. Установка стоп-стоп, контроль риска и оптимизация отвода.

Направление оптимизации

Вот некоторые моменты, которые помогут оптимизировать стратегию:

Настройка параметров скользящих средних, оптимизация количества циклов. Например, изменение на 30 циклов или 50 циклов и т. Д.

Попробуйте различные типы скользящих средних, такие как EMA, VIDYA и т. д. Они различаются по степени чувствительности к изменениям цены.

Добавление комбинаций с другими индикаторами. Например, с MACD, чтобы определить, что является сильным или слабым. Или с RSI, чтобы уменьшить ошибочные сигналы.

Увеличение механизма стоп-лосса. Установка фиксированного процента или мобильного стоп-лосса ATR. Контроль одноразового убытка.

Увеличение механизма сдерживания. Установление целевого процента прибыли. Максимизация прибыли.

Эти оптимизации позволяют более стабильно использовать стратегию и избежать чрезмерного отмены.

Подвести итог

В этой статье анализируется простая торговая стратегия, основанная на 17-циклической скользящей средней. Источник сигналов стратегии прост, прост в понимании и реализации, относится к типичным системам отслеживания тенденций.

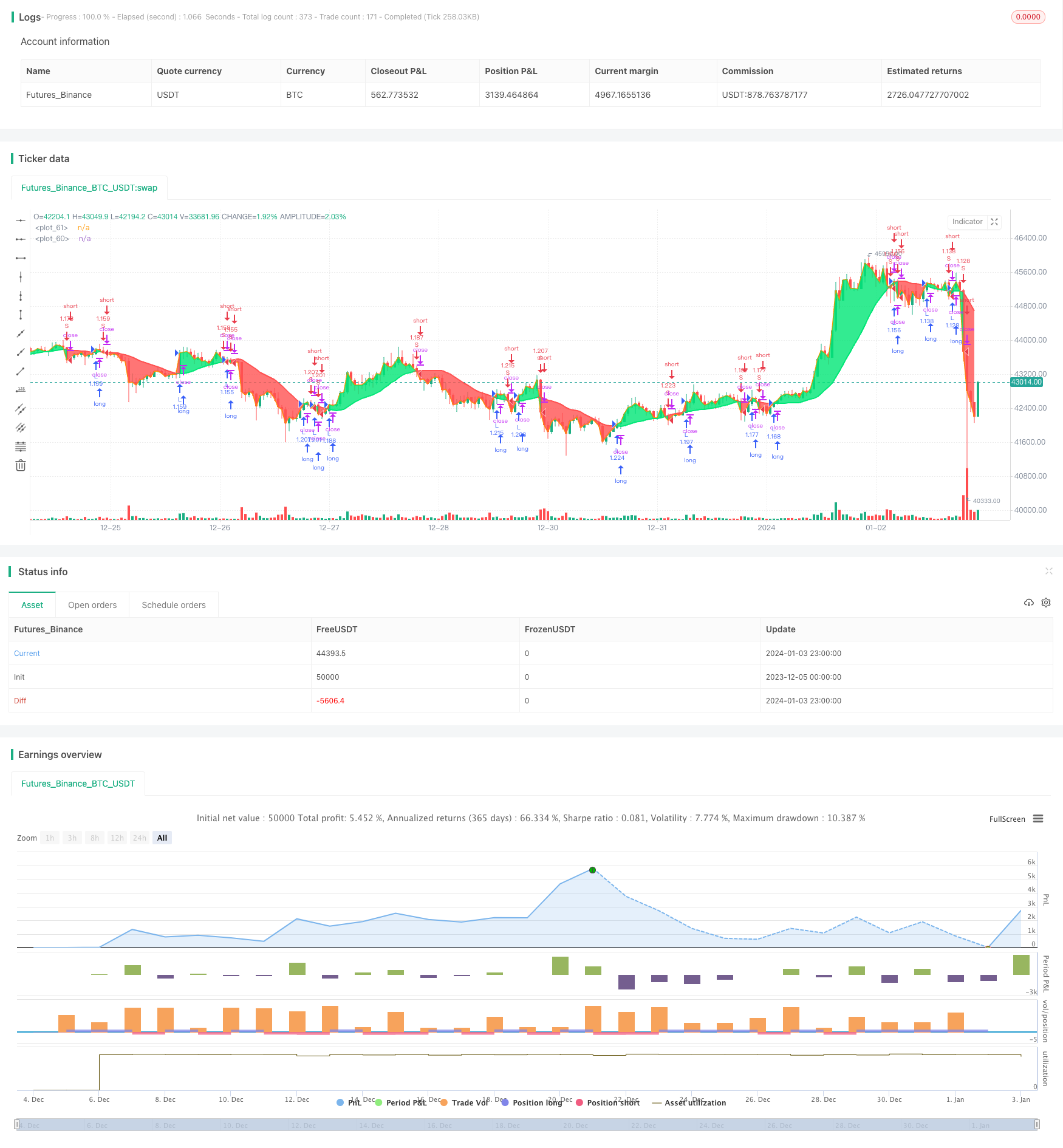

/*backtest

start: 2023-12-05 00:00:00

end: 2024-01-04 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy("Simple 17 BF 🚀", overlay=true, initial_capital=10000, default_qty_type=strategy.percent_of_equity, default_qty_value=100, commission_type=strategy.commission.percent, commission_value=0.0)

/////////////// Time Frame ///////////////

testStartYear = input(2012, "Backtest Start Year")

testStartMonth = input(1, "Backtest Start Month")

testStartDay = input(1, "Backtest Start Day")

testPeriodStart = timestamp(testStartYear,testStartMonth,testStartDay, 0, 0)

testStopYear = input(2019, "Backtest Stop Year")

testStopMonth = input(12, "Backtest Stop Month")

testStopDay = input(31, "Backtest Stop Day")

testPeriodStop = timestamp(testStopYear,testStopMonth,testStopDay, 0, 0)

testPeriod() => true

///////////// Moving Average /////////////

source = input(title="MA Source", defval=ohlc4)

maType = input(title="MA Type", defval="sma", options=["sma", "ema", "swma", "wma", "vwma", "rma"])

length = input(title="MA Length", defval=17)

///////////// Get MA Function /////////////

getMAType(maType, sourceType, maLen) =>

res = sma(close, 1)

if maType == "ema"

res := ema(sourceType, maLen)

if maType == "sma"

res := sma(sourceType, maLen)

if maType == "swma"

res := swma(sourceType)

if maType == "wma"

res := wma(sourceType, maLen)

if maType == "vwma"

res := vwma(sourceType, maLen)

if maType == "rma"

res := rma(sourceType, maLen)

res

MA = getMAType(maType, source, length)

/////////////// Strategy ///////////////

long = close > MA

short = close < MA

last_long = 0.0

last_short = 0.0

last_long := long ? time : nz(last_long[1])

last_short := short ? time : nz(last_short[1])

long_signal = crossover(last_long, last_short)

short_signal = crossover(last_short, last_long)

/////////////// Execution ///////////////

if testPeriod()

strategy.entry("L", strategy.long, when=long_signal)

strategy.entry("S", strategy.short, when=short_signal)

/////////////// Plotting ///////////////

p1 = plot(MA, color = long ? color.lime : color.red, linewidth=2)

p2 = plot(close, linewidth=2)

fill(p1, p2, color=strategy.position_size > 0 ? color.lime : strategy.position_size < 0 ? color.red : color.white, transp=80)