Стратегия скользящего стоп-лосса, основанная на прорыве уровня поддержки и сопротивления и среднего объема

Обзор

Основная идея этой стратегии заключается в том, чтобы определить время входа в сочетании с прорывами в поддерживающих сопротивлениях и объемах сделок, а также использовать показатели ATR для динамического регулирования цены стоп-лост-трекера после получения прибыли, чтобы получить больше потенциальной прибыли.

Стратегический принцип

Стратегия состоит из следующих частей:

Используйте функции ta.pivothigh и ta.pivotlow, чтобы вычислить наивысшую цену линии L_Bars root K и наименьшую цену линии R_Bars root K, как линию сопротивления и линию поддержки.

Когда цена на закрытии пробивает линию сопротивления и объем сделок превышает порог объемного диапазона, делайте больше; когда цена на закрытии пробивает линию поддержки и объем сделок превышает порог объемного диапазона, делайте пробел.

После покупки, используйте close-ATR_LO в качестве длинной остановки; после покупки, используйте close+ATR_SH в качестве короткой остановки, чтобы реализовать динамическую корректировку отслеживания остановки.

В течение торгового времени ((0915-1445), каждый день делается первый торговый сигнал, прибыль или убыток достигают рискованного размера, после чего не открывается новый ордер.

Стратегические преимущества

Используя теорию опорного сопротивления, в сочетании с показателями пропускной способности, время входа в игру становится более точным.

Используя индикатор ATR для отслеживания стоп-лосса, можно гибко корректировать стоп-позиции в зависимости от степени волатильности рынка, чтобы снизить вероятность возврата прибыли после получения прибыли.

Правильный контроль за числом однодневных сделок и рисками отдельных сделок помогает уловить тенденции и избежать чрезмерных потерь.

Стратегический риск

Поддерживающая резистентность может не сработать и не обеспечить эффективный входный сигнал.

Слишком большие показатели ATR могут привести к слишком большому расстоянию от остановки, увеличивая риск потери.

Слишком маленькие показатели могут привести к упущенным возможностям, слишком большие - к ошибочным сигналам.

Решение проблемы:

Параметры сопротивления поддержки корректируются в зависимости от характеристик разных сортов

Оптимизация ATR-коэффициентов и параметров загрузки

В сочетании с другими показателями для определения времени поступления

Направление оптимизации стратегии

В сочетании с другими показателями для определения времени входа в игру, например, с помощью скользящей средней.

Оптимизация параметров ATR-множества и загрузки

Оптимизация динамических параметров в сочетании с алгоритмами машинного обучения

Расширять на другие сорта, чтобы найти закономерности в параметрах

Подвести итог

Стратегия объединяет различные аналитические инструменты, используя методы поддержки сопротивления, объема торговли и остановки убытков, чтобы достичь лучших результатов на этапе отсчета. Однако в реальном секторе может возникнуть больше неопределенности, требующей дальнейшего улучшения показателей в реальном секторе путем оптимизации параметров и введения других показателей оценки. В целом, стратегия ясна и понятна, и представляет собой хороший пример для количественной стратегии торговли.

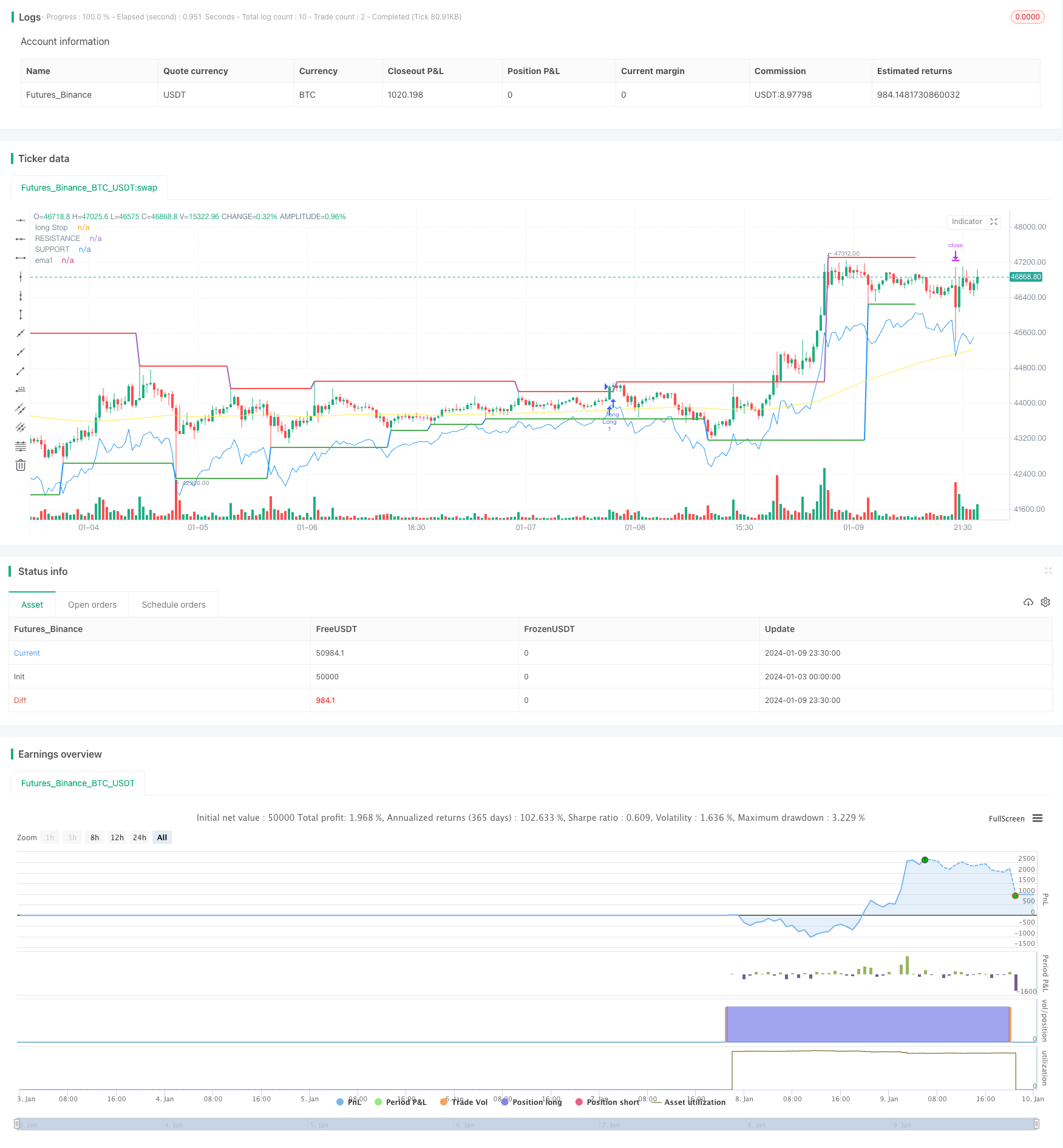

/*backtest

start: 2024-01-03 00:00:00

end: 2024-01-10 00:00:00

period: 30m

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// ____________ _________ _____________

// |____________| ||________| ||__________|

// || ____ || || || ______ ________ _____ ________

// || | || || ||________|| | || || || || | || /\\ | // |______| || || |______|

// || |===|| |=== ||__________ | || || || || |===|| /__\\ |=== || || \\ ||

// || | || ||___ || || |___|| ||___ ||___ || | || / \\ | \\ || || ___|| ||

// || ||________|| ||__________

// || ||________| ||__________|

//@version=5

strategy("SUPPORT RESISTANCE STRATEGY [5MIN TF]",overlay=true )

L_Bars = input.int(defval = 10, minval = 1 , maxval = 50, step =1)

R_Bars = input.int(defval = 15, minval = 1 , maxval = 50, step =1)

volumeRange = input.int(20, title='Volume Break [threshold]', minval = 1)

// ═══════════════════════════ //

// ——————————> INPUT <——————— //

// ═══════════════════════════ //

EMA1 = input.int(title='PRICE CROSS EMA', defval = 150, minval = 10 ,maxval = 400)

factor1 = input.float(title='_ATR LONG',defval = 3.2 , minval = 1 , maxval = 5 , step = 0.1, tooltip = "ATR TRAIL LONG")

factor2 = input.float(title='_ATR SHORT',defval = 3.2 , minval = 1 , maxval = 5 , step = 0.1, tooltip = "ATR TRAIL SHORT")

risk = input.float(title='RISK',defval = 200 , minval = 1 , maxval = 5000 , step = 50, tooltip = "RISK PER TRADE")

var initialCapital = strategy.equity

t = time(timeframe.period, '0915-1445:1234567')

time_cond = not na(t)

// ══════════════════════════════════ //

// ———————————> EMA DATA <——————————— //

// ══════════════════════════════════ //

ema1 = ta.ema(close, EMA1)

plot(ema1, color=color.new(color.yellow, 0), style=plot.style_linebr, title='ema1')

// ══════════════════════════════════ //

// ————————> TRAIL DATA <———————————— //

// ══════════════════════════════════ //

// *******Calculate LONG TRAIL data*****

ATR_LO = ta.atr(14)*factor1

// *******Calculate SHORT TRAIL data*****

ATR_SH = ta.atr(14)*factor2

long_trail = close - ATR_LO

short_trail = close + ATR_SH

// Plot atr data

//plot(longStop, color=color.new(color.green, 0), style=plot.style_linebr, title='Long Trailing Stop')

//plot(shortStop , color=color.new(color.red, 0), style=plot.style_linebr, title='Short Trailing Stop')

// ══════════════════════════════════════════════════════════════════════════════════════════════════════════════════════════════════════════════════════════════════════════ //

// ————————————————————————————————————————————————————————> RESISTANCE/SUPPORT LEVELS DATA <————————————————————————————————————————————————————————————————————————————————————————————— //

// ══════════════════════════════════════════════════════════════════════════════════════════════════════════════════════════════════════════════════════════════════════════ //

Resistance_pi = fixnan(ta.pivothigh(L_Bars, R_Bars)[1])

Support_pi = fixnan(ta.pivotlow(L_Bars, R_Bars)[1])

r1 = plot(Resistance_pi, color=ta.change(Resistance_pi) ? na : color.red, offset=-(R_Bars + 1),linewidth=2, title='RESISTANCE')

s1 = plot(Support_pi, color=ta.change(Support_pi) ? na : color.green, offset=-(R_Bars + 1),linewidth=2, title='SUPPORT')

//Volume

vol_1 = ta.ema(volume, 5)

vol_2 = ta.ema(volume, 10)

osc_vol = 100 * (vol_1 - vol_2) / vol_2

// ══════════════════════════════════//

// ————————> LONG POSITIONS <————————//

// ══════════════════════════════════//

//******barinstate.isconfirmed used to avoid repaint in real time*******

if ( ta.crossover(close, Resistance_pi) and osc_vol > volumeRange and not(open - low > close - open) and strategy.opentrades==0 and barstate.isconfirmed and time_cond and close >= ema1 )

strategy.entry(id= "Long" ,direction = strategy.long, comment = "BUY")

plot(long_trail , color=color.new(color.blue, 0), style=plot.style_linebr, title='long Stop')

if strategy.position_size > 0

strategy.exit("long tsl", "Long" , stop = long_trail ,comment='SELL')

// ═════════════════════════════════════//

// ————————> SHORT POSITIONS <————————— //

// ═════════════════════════════════════//

if ( ta.crossunder(close, Support_pi) and osc_vol > volumeRange and not(open - close < high - open) and strategy.opentrades==0 and barstate.isconfirmed and time_cond and close <= ema1 )

strategy.entry(id = "Short" ,direction = strategy.short, comment = "SELL")

if strategy.position_size < 0

strategy.exit("short tsl", "Short" , stop = short_trail ,comment='BUY')

// ════════════════════════════════════════════════//

// ————————> CLOSE ALL POSITIONS BY 3PM <————————— //

// ════════════════════════════════════════════════//

strategy.close_all(when = hour == 14 and minute == 55)

// ════════════════════════════════════════//

// ————————> MAX INTRADAY LOSS <————————— //

// ════════════════════════════════════════//

// strategy.risk.max_intraday_loss(type = strategy.cash, value = risk)