Стратегия на основе индикатора Supertrend и простой скользящей средней

Обзор

Стратегия сверхтройной двойной равномерной линии - это количественная торговая стратегия, основанная на сверхтройном показателе и простой движущейся средней. Эта стратегия использует сверхтройной показатель для определения направления тенденции рынка, а затем фильтрует в сочетании с 200-дневной простой движущейся средней, открывая позиции в направлении большой тенденции.

Стратегический принцип

Стратегия использует два показателя:

Супер-тенденционный индикатор: он рассчитывает находку и отступление от траектории в зависимости от истинной величины ATR и кратного числа. Когда цена закрытия выше от верхней траектории, это означает позитивную позицию, а ниже от нижней траектории - понижение.

200-дневная простая скользящая средняя: она представляет собой среднее за последние 200 дней по цене закрытия. Цена закрытия выше этой линии представляет собой большую тенденцию к повышению, а ниже этой линии - большую тенденцию к снижению.

Логика стратегии:

Когда индикатор сверхтенденциального тренда является положительным (сверхтенденциальный индикатор больше 0), и цена закрытия выше 200-дневной средней линии, сделайте более длинный вход.

Промежуточный рынок открывается, когда индекс сверхтренда падает (< 0) и цена закрытия ниже 200-дневной средней.

Когда индикатор сверх тренда выходит из равновесного положения, когда предыдущий сигнал отклоняется.

Стоп-лост установлен на 25%.

Анализ преимуществ

Эта стратегия, в сочетании с индикатором сверхтенденции для определения краткосрочной тенденции и 200-дневным средним линией для определения долгосрочной тенденции, может эффективно фильтровать ложные прорывы, снижая частоту торговли и одновременно повышая выигрышную вероятность. В больших ситуациях тенденция достаточно четкая, есть большое пространство для остановки убытков, есть большое пространство для получения прибыли.

Анализ рисков

Основной риск этой стратегии заключается в том, что в случае высокого уровня леверинга увеличивается риск принудительной ликвидации. Кроме того, когда рыночная ситуация сокращается, сверхтенденциальные индикаторы создают избыточные сигналы, что увеличивает частоту и стоимость торгов.

Риск может быть снижен с помощью соответствующей корректировки ATR-циклов, множительных параметров и Stop Loss.

Направление оптимизации

Эта стратегия может быть оптимизирована в следующих аспектах:

корректировка параметров ATR-циклов и умножения, оптимизация параметров сверхтенденционного показателя;

Попробуйте заменить его другими равномерными показателями, такими как EMA, VIDYA и т.д.

Добавление других вспомогательных индикаторов, таких как канал BOLL или индикатор KD, для дальнейшей фильтрации сигналов;

Оптимизация стратегий остановки убытков, например, переход к убыточному равновесию или остановка на крупном уровне.

Подвести итог

Эта стратегия очень практична в целом, учитывая как краткосрочные тенденции, так и долгосрочные тенденции, а также более рациональная стоп-страшная настройка.

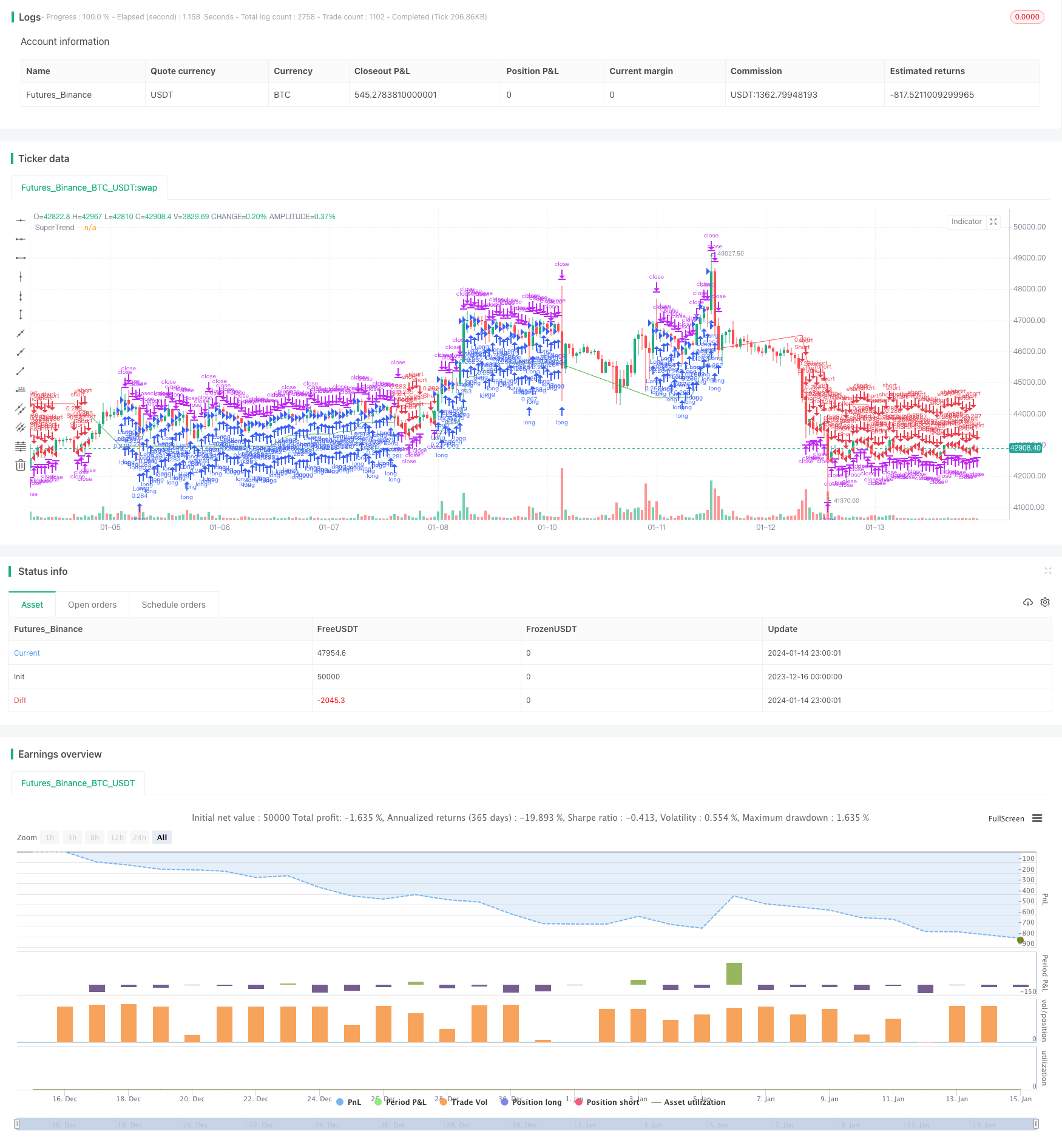

/*backtest

start: 2023-12-16 00:00:00

end: 2024-01-15 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This work is licensed under a Attribution-NonCommercial-ShareAlike 4.0 International (CC BY-NC-SA 4.0) https://creativecommons.org/licenses/by-nc-sa/4.0/

// © wielkieef

//@version=5

strategy("Smart SuperTrend Strategy ", shorttitle="ST Strategy", overlay=true, pyramiding=1, initial_capital=10000, default_qty_type=strategy.percent_of_equity, default_qty_value=25, calc_on_order_fills=false, slippage=0, commission_type=strategy.commission.percent, commission_value=0.01)

// Parametry wskaźnika SuperTrend

atrLength = input(10, title="Lenght ATR")

factor = input(3.0, title="Mult.")

// Parametry dla SMA

lengthSMA = input(200, title="Lenght SMA")

// Parametry dla Stop Loss

sl = input.float(25.0, '% Stop Loss', step=0.1)

// Obliczanie ATR

atr = ta.atr(atrLength)

// Obliczanie podstawowej wartości SuperTrend

up = hl2 - (factor * atr)

dn = hl2 + (factor * atr)

// Obliczanie 200-SMA

sma200 = ta.sma(close, lengthSMA)

// Inicjalizacja zmiennych

var float upLevel = na

var float dnLevel = na

var int trend = na

var int trendWithFilter = na

// Logika SuperTrend

upLevel := close[1] > upLevel[1] ? math.max(up, upLevel[1]) : up

dnLevel := close[1] < dnLevel[1] ? math.min(dn, dnLevel[1]) : dn

trend := close > dnLevel[1] ? 1 : close < upLevel[1] ? -1 : nz(trend[1], 1)

// Filtr SMA i aktualizacja trendWithFilter

trendWithFilter := close > sma200 ? math.max(trend, 0) : math.min(trend, 0)

// Logika wejścia

longCondition = trend == 1

shortCondition = trend == -1

// Wejście w pozycje

if (longCondition) and close > sma200

strategy.entry("Long", strategy.long)

if (shortCondition) and close < sma200

strategy.entry("Short", strategy.short)

// Warunki zamknięcia pozycji

Long_close = trend == -1 and close > sma200

Short_close = trend == 1 and close < sma200

// Zamknięcie pozycji

if (Long_close)

strategy.close("Long")

if (Short_close)

strategy.close("Short")

// Kolory superTrendu z filtrem sma200

trendColor = trendWithFilter == 1 ? color.green : trendWithFilter == -1 ? color.red : color.blue

//ploty

plot(trendWithFilter == 1 ? upLevel : trendWithFilter == -1 ? dnLevel : na, color=trendColor, title="SuperTrend")

// Stop Loss ( this code is from author RafaelZioni, modified by wielkieef )

per(procent) =>

strategy.position_size != 0 ? math.round(procent / 100 * strategy.position_avg_price / syminfo.mintick) : float(na)

// --------------------------------------------------------------------------------------------------------------------

strategy.exit('SL',loss=per(sl))

//by wielkieef