Стратегия разворота с отслеживанием двухфакторного импульса

Обзор

В этой стратегии используется комбинация факторов обратного движения и динамического фактора, чтобы создать модель двойного фактора с целью выявления возможностей для краткосрочного обратного движения и среднесрочного пребывания на рынке. Сначала стратегия использует формы 123, чтобы определить недавние сигналы обратного движения цен, а затем в сочетании с индикатором Laguerre RSI, чтобы определить тенденцию средней длинной линии, в конечном итоге эффективное сочетание сигналов двойного фактора.

Стратегический принцип

Стратегия состоит из двух частей:

- 123 Формообразовательный фактор

Эта часть определяет краткосрочный обратный сигнал цены, оценивая изменения в цене закрытия за последние два дня. В частности, если цена закрытия за предыдущие два дня была ниже, чем за предыдущие два дня, а цена закрытия сегодня была выше, чем за предыдущий день, то можно определить, что это сигнал к обратному повышению цены.

- Фактор RSI на основе фильтра Рагеля

Эта часть создает более чувствительный RSI. Традиционный RSI имеет меньшую чувствительность к изменениям цен, в то время как фильтр Lagrange может создавать индикатор с меньшим количеством исторических данных, что повышает чувствительность к изменениям цен.

В конечном итоге, стратегия сочетает сигналы обоих, чтобы обеспечить необратимость большого тренда при кратковременном развороте и, таким образом, уловить возможность отскока.

Стратегические преимущества

Наибольшее преимущество этой стратегии заключается в том, что она успешно сочетает в себе обратный фактор и трендовый фактор. Возвратный фактор позволяет уловить шансы на отскок цены после кратковременной корректировки, а трендовый фактор гарантирует, что большая часть направления торговли будет оставаться неизменной. По сравнению с одной моделью обратного или динамического количества, модель с двумя факторами позволяет повысить точность торговли при условии снижения ложных сигналов.

Кроме того, добавление RSI также повышает чувствительность модели к изменениям цен, что особенно важно для высокочастотных торгов.

Анализ рисков

Основной риск, с которым сталкивается стратегия, заключается в том, что двуфакторные сигналы могут расходиться. Особенно во время рыночных шокирующих корректировок, в то время как краткосрочные цены часто переворачиваются, средне-длинная линия может также измениться. В этом случае существует высокая вероятность ошибочного сочетания или задержки двух сигналов. Это приведет к тому, что стратегия будет генерировать ошибочные сигналы, что приведет к упущению оптимального времени входа в игру или к ненужным потерям.

Кроме того, неправильный выбор параметров также может привести к плохой эффективности стратегии. Параметры технических показателей, соответствующие фактору обратной связи и фактору тенденции, требуют оптимизации и тестирования соответственно. Неправильная комбинация параметров также может значительно снизить эффективность стратегии.

Направление оптимизации

Следующий этап оптимизации стратегии сосредоточен на фильтрации сигналов и выборе параметров. Можно рассмотреть возможность добавления дополнительных условий фильтрации, которые будут действовать в случае расхождения двухфакторного сигнала и обеспечат открытие позиции только при высокоопределенном сценарии. Это может значительно снизить уровень ошибочного сигнала.

По выбору параметров можно попробовать методы машинного обучения и научных экспериментов, систематически тестировать различные комбинации параметров, чтобы найти оптимальные параметры. Это требует высокой вычислительной мощности, но может значительно повысить стабильность стратегии.

Подвести итог

Эта стратегия успешно объединяет обратный фактор и фактор тренда, чтобы захватить краткосрочные шансы на отскок и среднесрочную персистенцию с помощью двухфакторной модели. Добавленный фильтр RSI также повышает чувствительность модели к изменениям цен. Следующая работа будет сосредоточена на фильтрации сигналов и оптимизации параметров, чтобы еще больше повысить эффективность стратегии.

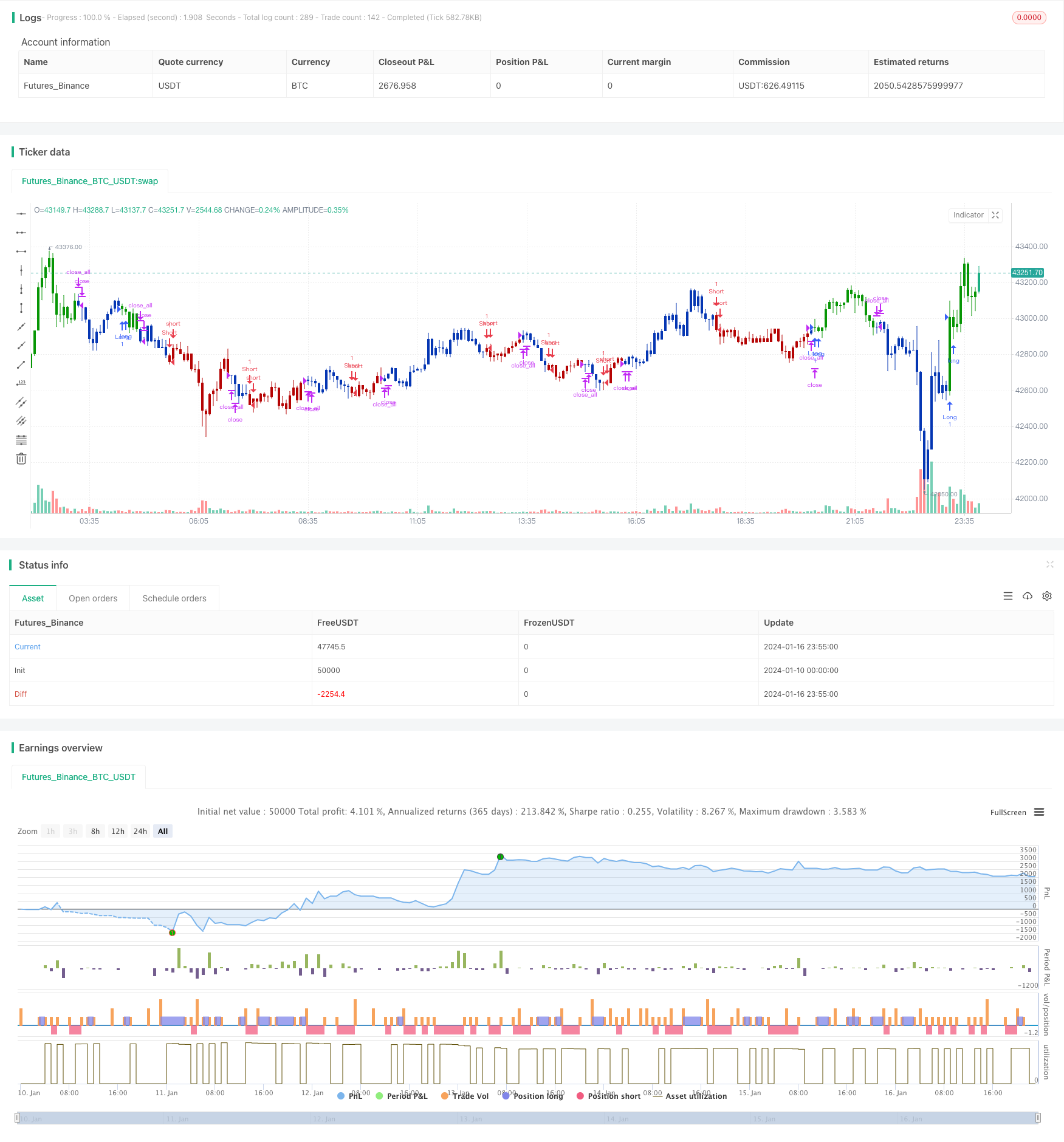

/*backtest

start: 2024-01-10 00:00:00

end: 2024-01-17 00:00:00

period: 5m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

////////////////////////////////////////////////////////////

// Copyright by HPotter v1.0 21/01/2021

// This is combo strategies for get a cumulative signal.

//

// First strategy

// This System was created from the Book "How I Tripled My Money In The

// Futures Market" by Ulf Jensen, Page 183. This is reverse type of strategies.

// The strategy buys at market, if close price is higher than the previous close

// during 2 days and the meaning of 9-days Stochastic Slow Oscillator is lower than 50.

// The strategy sells at market, if close price is lower than the previous close price

// during 2 days and the meaning of 9-days Stochastic Fast Oscillator is higher than 50.

//

// Second strategy

// This is RSI indicator which is more sesitive to price changes.

// It is based upon a modern math tool - Laguerre transform filter.

// With help of Laguerre filter one becomes able to create superior

// indicators using very short data lengths as well. The use of shorter

// data lengths means you can make the indicators more responsive to

// changes in the price.

//

// WARNING:

// - For purpose educate only

// - This script to change bars colors.

////////////////////////////////////////////////////////////

Reversal123(Length, KSmoothing, DLength, Level) =>

vFast = sma(stoch(close, high, low, Length), KSmoothing)

vSlow = sma(vFast, DLength)

pos = 0.0

pos := iff(close[2] < close[1] and close > close[1] and vFast < vSlow and vFast > Level, 1,

iff(close[2] > close[1] and close < close[1] and vFast > vSlow and vFast < Level, -1, nz(pos[1], 0)))

pos

LB_RSI(gamma,BuyBand,SellBand) =>

pos = 0.0

xL0 = 0.0

xL1 = 0.0

xL2 = 0.0

xL3 = 0.0

xL0 := (1-gamma) * close + gamma * nz(xL0[1], 1)

xL1 := - gamma * xL0 + nz(xL0[1], 1) + gamma * nz(xL1[1], 1)

xL2 := - gamma * xL1 + nz(xL1[1], 1) + gamma * nz(xL2[1], 1)

xL3 := - gamma * xL2 + nz(xL2[1], 1) + gamma * nz(xL3[1], 1)

CU = (xL0 >= xL1 ? xL0 - xL1 : 0) + (xL1 >= xL2 ? xL1 - xL2 : 0) + (xL2 >= xL3 ? xL2 - xL3 : 0)

CD = (xL0 >= xL1 ? 0 : xL1 - xL0) + (xL1 >= xL2 ? 0 : xL2 - xL1) + (xL2 >= xL3 ? 0 : xL3 - xL2)

nRes = iff(CU + CD != 0, CU / (CU + CD), 0)

pos := iff(nRes > BuyBand, 1,

iff(nRes < SellBand, -1, nz(pos[1], 0)))

pos

strategy(title="Combo Backtest 123 Reversal & Laguerre-based RSI", shorttitle="Combo", overlay = true)

Length = input(14, minval=1)

KSmoothing = input(1, minval=1)

DLength = input(3, minval=1)

Level = input(50, minval=1)

//-------------------------

gamma = input(0.5, minval=-0.1, maxval = 0.9)

BuyBand = input(0.8, step = 0.01)

SellBand = input(0.2, step = 0.01)

reverse = input(false, title="Trade reverse")

posReversal123 = Reversal123(Length, KSmoothing, DLength, Level)

posLB_RSI = LB_RSI(gamma,BuyBand,SellBand)

pos = iff(posReversal123 == 1 and posLB_RSI == 1 , 1,

iff(posReversal123 == -1 and posLB_RSI == -1, -1, 0))

possig = iff(reverse and pos == 1, -1,

iff(reverse and pos == -1 , 1, pos))

if (possig == 1)

strategy.entry("Long", strategy.long)

if (possig == -1)

strategy.entry("Short", strategy.short)

if (possig == 0)

strategy.close_all()

barcolor(possig == -1 ? #b50404: possig == 1 ? #079605 : #0536b3 )