Стратегия торговли по ценовому каналу с двойной скользящей средней

Обзор

Трейдинг-стратегия с двойным движущимся средним ценовым каналом (англ. Dual Moving Average Price Channel Trading Strategy) - это количественная торговая стратегия, которая объединяет индикатор ценового канала и индикатор средней линии. Эта стратегия определяет направление ценового канала путем построения ценового канала; одновременно используя среднюю линию для определения ценовой тенденции, для получения торговых сигналов.

Стратегический принцип

Основными принципами стратегии торговли двусторонним ценовым каналом являются:

Создание ценовых высот и низких уровней, формирование ценового канала.

Вычислить среднюю линию. Когда цена выше средней линии - это тенденция к повышению, а цена ниже средней линии - к снижению.

В сочетании с индикатором ценового канала и индикатором средней линии может быть получен более надежный торговый сигнал. Конкретные правила:

- Сигналы с несколькими головами: сделайте больше, когда цена выходит из строя и находится ниже средней

- Пустой сигнал: сделайте пустой сигнал, когда цена выходит из колеи и выше средней

Эта стратегия одновременно учитывает ценовые каналы и среднюю линию, что позволяет более точно определять движение рынка, фильтрует ложные сигналы и обеспечивает определенную стабильность.

Анализ преимуществ

Двухлинейная торговая стратегия ценового канала имеет следующие преимущества:

Объединение двух индикаторов ценового канала и средней линии делает торговые сигналы более надежными, избегая создания большого количества ложных сигналов.

Используйте ценовой канал для определения ценового состояния, используйте среднюю линию для определения ценового тренда, два показателя взаимно подтверждают друг друга, более точно.

Стратегическая параметрическая конструкция, средняя длина линии и длина ценового канала могут быть скорректированы с помощью параметров для различных сортов и периодов.

Сигналы стратегии более стабильны, не имеют колебаний, что снижает риск торговли.

Логика стратегии простая, понятная и удобная для операций в реальном мире.

Стратегия полностью основана на показателях, без обучения, с нулевой зависимостью от данных, применима для различных сортов и циклов.

Анализ рисков

Также существуют определенные риски, связанные с двусторонней ценовой стратегией.

Так, например, в случае, когда цена на биржевой рынок снижается в течение короткого времени, это может привести к тому, что цена на биржевой рынок снизится в течение короткого времени.

Когда цена колеблется вблизи восходящей и нисходящей траектории, это часто вызывает торговый сигнал, увеличивающий частоту торгов.

Неправильная установка параметров ценового канала также увеличивает риск торговли, если цена фьючерсной продукции сильно колеблется.

Стратегия не учитывает логику остановки убытков и не позволяет эффективно контролировать риск при увеличении убытков.

Решение риска:

Сокращение среднелинейных циклов, чтобы сделать стратегию более чувствительной к краткосрочным тенденциям.

Увеличение параметров длины ценового канала, уменьшение ложного сигнала. При этом надлежащим образом расширить условия входа, контролировать частоту торгов.

Тестирование оптимизации параметров для выбора наиболее подходящих параметров ценового канала.

Включение мобильной логики стоп-лоста для снижения одиночных потерь.

Направление оптимизации

В этом случае, возможности для дальнейшей оптимизации стратегии торговли по двустороннему ценовому каналу:

В условиях входа, можно комбинировать с другими показателями, такими как MACD, KDJ и т. д., чтобы реализовать многопоказательную фильтрацию, что делает сигнал более стабильным.

Можно тестировать влияние различных параметров на эффективность стратегии, ища оптимальную комбинацию параметров. Например, тестирование различных параметров среднелинейного цикла.

Можно добавить динамический модуль остановки убытков. Когда убытки достигают определенной величины, остановка убытков, эффективное управление рисками.

Также можно внедрить модели машинного обучения, использующие исторические данные для обучения и оптимизации параметров стратегии, для динамической корректировки параметров.

Более сложные улучшения - это использование алгоритмов глубокого обучения для извлечения признаков и сигналов суждения, использование нейронных сетей вместо традиционных показателей, интеллигентизация стратегий.

Подвести итог

Двухлинейная торговая стратегия ценового канала с помощью двойных показателей формирует более стабильный и надежный торговый сигнал. В то же время стратегия разработана параметрически и может быть гибко адаптирована к различным видам. Стратегия сочетает в себе преимущества ценового канала и равнолинейной линии, является относительно простой и практичной и подходит для количественной торговли.

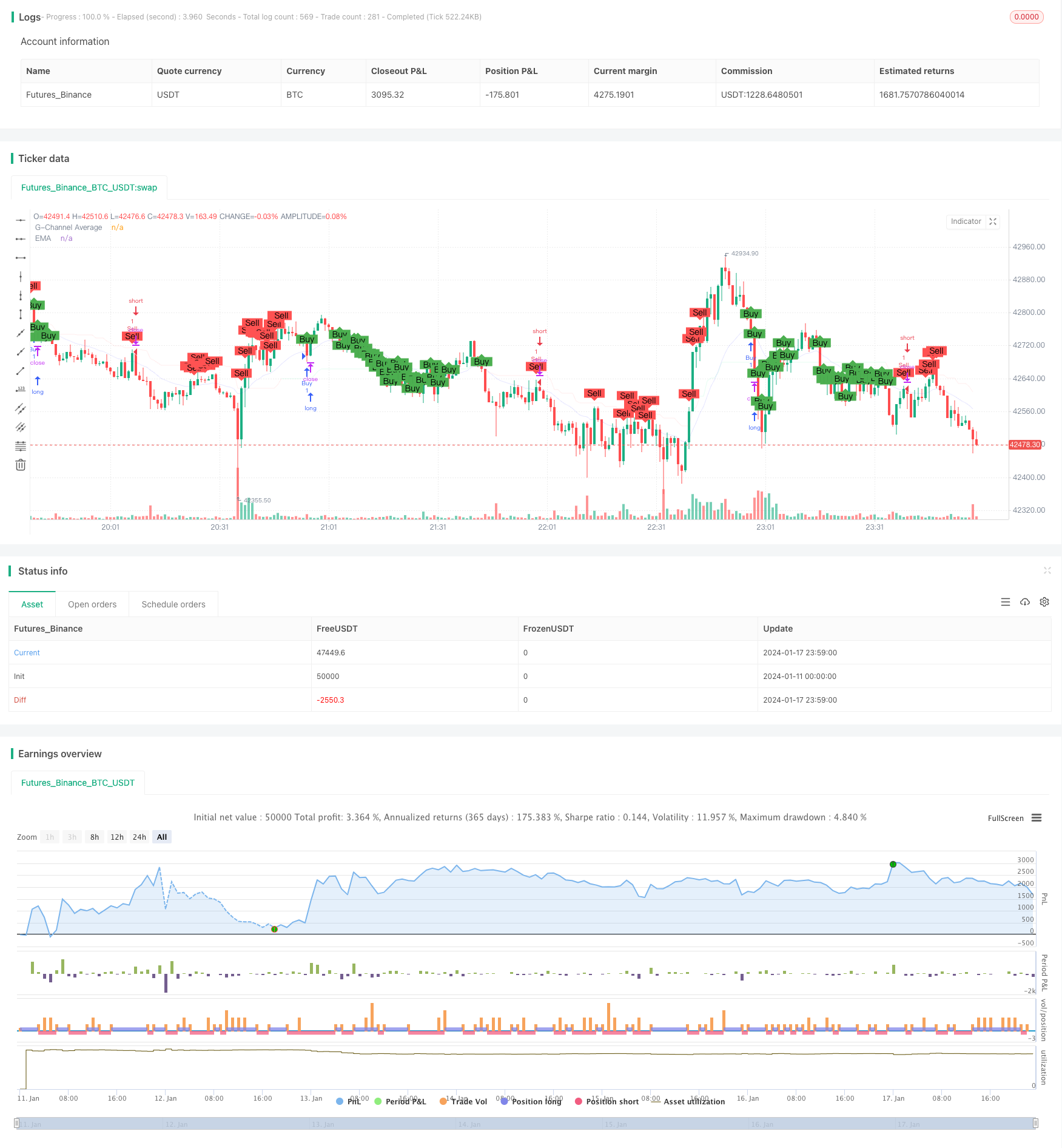

/*backtest

start: 2024-01-11 00:00:00

end: 2024-01-18 00:00:00

period: 1m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This Pine Script™ code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © paparegier

//@version=4

strategy("G-Channel and EMA Strategy", shorttitle="GEMA", overlay=true)

// G-Channel Indicator

length = input(100)

a = 0.0

b = 0.0

a := na(a[1]) ? close : max(close, a[1]) - (a[1] - b[1]) / length

b := na(b[1]) ? close : min(close, b[1]) + (a[1] - b[1]) / length

avg = avg(a, b)

crossup = b[1] < close[1] and b > close

crossdn = a[1] < close[1] and a > close

bullish = barssince(crossdn) <= barssince(crossup)

// EMA Indicator

emaLength = input(20, title="EMA Length")

emaValue = ema(close, emaLength)

// Strategy Conditions

buyCondition = bullish and close < emaValue

sellCondition = not bullish and close > emaValue

// Execute Strategy

strategy.entry("Buy", strategy.long, when=buyCondition)

strategy.entry("Sell", strategy.short, when=sellCondition)

// Plotting

plot(avg, color=color.new(bullish ? color.lime : color.red, 90), linewidth=1, title="G-Channel Average")

plot(emaValue, color=color.rgb(0, 0, 255, 90), linewidth=1, title="EMA")

// Mark Buy and Sell Signals

plotshape(series=buyCondition, title="Buy Signal", color=color.green, style=shape.labelup, text="Buy", size=size.small)

plotshape(series=sellCondition, title="Sell Signal", color=color.red, style=shape.labeldown, text="Sell", size=size.small)