Количественная торговая стратегия, основанная на индексе относительной силы

Обзор

Стратегия динамического колебания - это количественная стратегия торговли, которая сочетает в себе случайные динамические показатели и относительно сильные показатели. Эта стратегия использует случайные динамические показатели для определения перепродажи рынка, в сочетании с быстрыми RSI-фильтрационными сигналами, а затем с помощью физических фильтров для более надежного выбора торговых сигналов.

Стратегический принцип

Случайный динамический индикатор

Индекс случайной динамики (SMI) - это технический показатель, часто используемый в количественной торговле, который сочетает в себе преимущества динамического и шоколадного показателей.

В частности, SMI рассчитывается по формуле:

SMI = (Close - (HH + LL)/2)/(0.5*(HH - LL)) * 100

где HH - самая высокая цена за последние N дней, а LL - самая низкая цена за последние N дней.

Таким образом, SMI сочетает в себе тенденционное суждение о динамике и реверсивное суждение о колебаниях. Когда SMI выше 80, это перекуп, а когда он ниже 20, это перепродажа.

Быстрый RSI

Относительно сильный индекс (RSI) является одним из наиболее часто используемых индикаторов сверхпокупа и сверхпродажи. В этой стратегии используется быстрый RSI с циклом 7, чтобы оценить состояние сверхпокупа и сверхпродажи в краткосрочной перспективе.

Когда быстрый RSI ниже 20 - это перепродажа, а выше 80 - это перепродажа. Стратегия посылает торговый сигнал в зоне перепродажи.

Фильтрация

Эта стратегия также включает в себя фильтр объектов, который отфильтровывает части сигналов, рассчитывая размер объектов K-линии. Сигналы торгов выдаются только тогда, когда объекты K-линии превышают определенный порог.

Это поможет отфильтровать ложные сигналы и повысить их надежность.

Стратегические преимущества

Многоуровневые портфели

Стратегия объединяет три части: индикатор случайной динамики, индикатор быстрого RSI и физический фильтр. Объединение нескольких индикаторов позволяет повысить точность сигнала и укрепить стратегию.

Слишком много покупать и слишком много продавать

Индекс случайной динамики и быстрый индикатор RSI позволяют точно определить состояние перекупа и перепродажи на рынке. Стратегия заключения позиций в зоне перекупа и перепродажи, следуя принципу покупки низких и продажи высоких позиций.

Двусторонние сделки

Стратегия позволяет проводить многоголовые и двухголовые сделки, чтобы максимально использовать возможности рынка.

Контроль риска

Добавление физических фильтров, которые отфильтровывают большую часть шума, чтобы избежать попадания в шок.

Стратегический риск

Риски многоканального переключения

Стратегия двунаправленной торговли, частое переключение с нескольких свободных голов является потенциальным риском. Надлежащая оптимизация логики открытия позиций может снизить этот риск.

С риском

Когда индикатор дает сигнал, может быть собрано большое количество торговцев в течение короткого времени, что приводит к риску обратного курса. Этот риск можно снизить путем оптимизации параметров индикатора.

Систематический рыночный риск

В крайних случаях все модели могут потерпеть неудачу. Такие риски необходимо контролировать с помощью разумной установки стоп-лосс.

Оптимизация стратегии

Параметры оптимизации

Поиск оптимальных параметров для повышения доходности стратегии может быть осуществлен путем тестирования различных комбинаций параметров, таких как циклы SMI, циклы RSI, пороги физических фильтров.

Динамическая остановка

Построение динамических механизмов остановки убытков на основе ATR или волатильности позволяет лучше контролировать риски отдельных акций и в целом.

Машинное обучение

Внедрение алгоритмов машинного обучения для прогнозирования будущего движения показателей с помощью моделей. Это позволяет заранее определить переломные моменты показателей и повысить прогрессивность стратегии.

Подвести итог

В целом, эта стратегия включает в себя индикаторы случайной динамики, быстрые индикаторы RSI и физические фильтры, что позволяет получить более полную систему суждения о перекупке и перепродаже. Сочетание нескольких индикаторов повышает точность сигналов, а двусторонняя торговля и механизм управления рисками делают стратегию более сбалансированной.

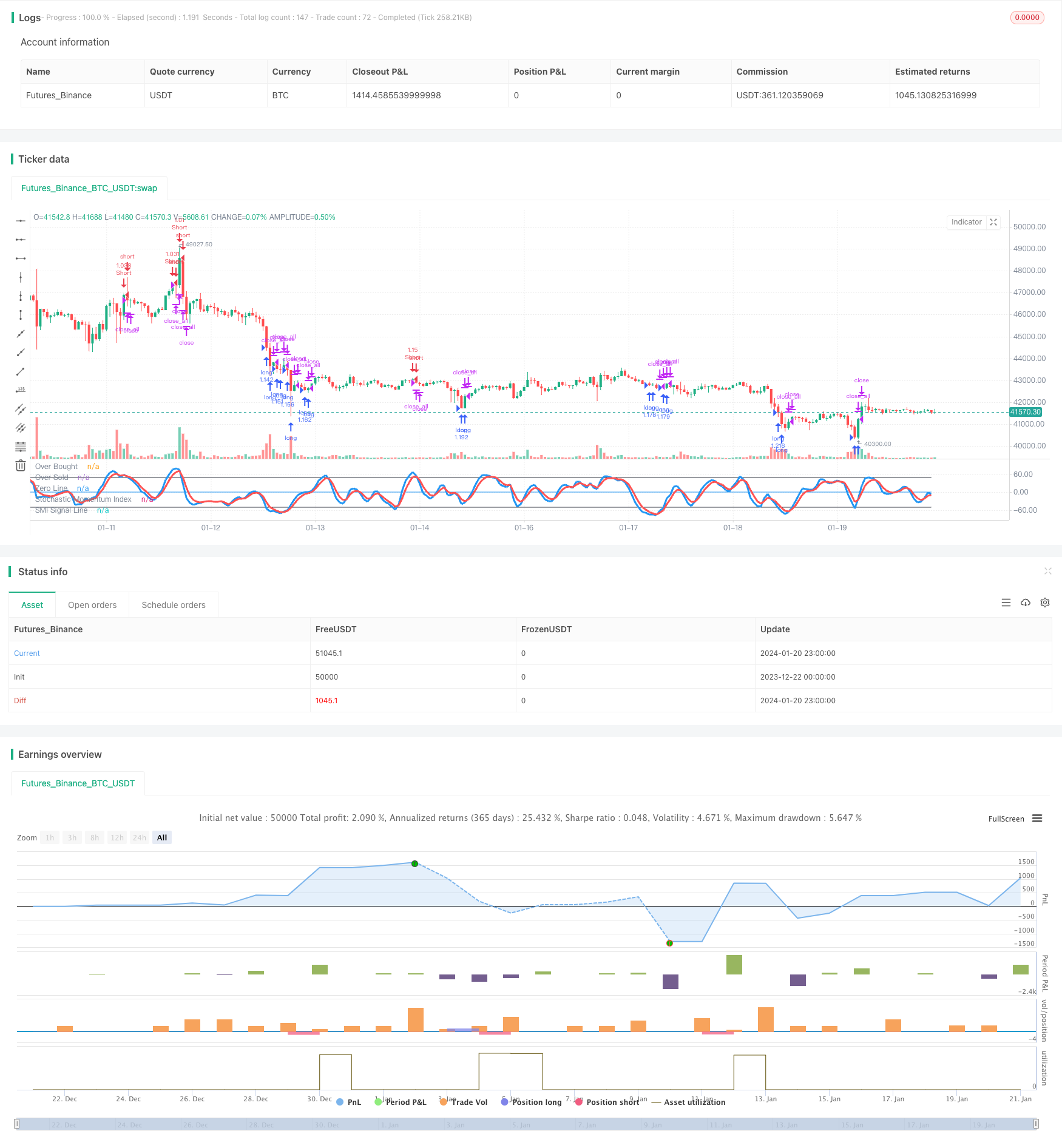

/*backtest

start: 2023-12-22 00:00:00

end: 2024-01-21 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//Noro

//2018

//@version=2

strategy(title = "Noro's Stochastic Strategy v1.1", shorttitle = "Stochastic str 1.1", overlay = false, default_qty_type = strategy.percent_of_equity, default_qty_value = 100, pyramiding = 0)

//Settings

needlong = input(true, defval = true, title = "Long")

needshort = input(true, defval = true, title = "Short")

usemar = input(false, defval = false, title = "Use Martingale")

capital = input(100, defval = 100, minval = 1, maxval = 10000, title = "Capital, %")

usesmi = input(true, defval = true, title = "Use SMI Strategy")

usersi = input(true, defval = true, title = "Use RSI Strategy")

usebod = input(true, defval = true, title = "Use Body-Filter")

a = input(5, "SMI Percent K Length")

b = input(3, "SMI Percent D Length")

limit = input(50, defval = 50, minval = 1, maxval = 100, title = "SMI Limit")

fromyear = input(2017, defval = 2017, minval = 1900, maxval = 2100, title = "From Year")

toyear = input(2100, defval = 2100, minval = 1900, maxval = 2100, title = "To Year")

frommonth = input(01, defval = 01, minval = 01, maxval = 12, title = "From Month")

tomonth = input(12, defval = 12, minval = 01, maxval = 12, title = "To Month")

fromday = input(01, defval = 01, minval = 01, maxval = 31, title = "From day")

today = input(31, defval = 31, minval = 01, maxval = 31, title = "To day")

//Fast RSI

fastup = rma(max(change(close), 0), 7)

fastdown = rma(-min(change(close), 0), 7)

fastrsi = fastdown == 0 ? 100 : fastup == 0 ? 0 : 100 - (100 / (1 + fastup / fastdown))

//Stochastic Momentum Index

ll = lowest (low, a)

hh = highest (high, a)

diff = hh - ll

rdiff = close - (hh+ll)/2

avgrel = ema(ema(rdiff,b),b)

avgdiff = ema(ema(diff,b),b)

SMI = avgdiff != 0 ? (avgrel/(avgdiff/2)*100) : 0

SMIsignal = ema(SMI,b)

//Lines

plot(SMI, color = blue, linewidth = 3, title = "Stochastic Momentum Index")

plot(SMIsignal, color = red, linewidth = 3, title = "SMI Signal Line")

plot(limit, color = black, title = "Over Bought")

plot(-1 * limit, color = black, title = "Over Sold")

plot(0, color = blue, title = "Zero Line")

//Body Filter

nbody = abs(close - open)

abody = sma(nbody, 10)

body = nbody > abody / 3 or usebod == false

//Signals

up1 = SMIsignal < -1 * limit and close < open and body and usesmi

dn1 = SMIsignal > limit and close > open and body and usesmi

up2 = fastrsi < 20 and close < open and body and usersi

dn2 = fastrsi > 80 and close > open and body and usersi

exit = ((strategy.position_size > 0 and close > open) or (strategy.position_size < 0 and close < open)) and body

//Trading

profit = exit ? ((strategy.position_size > 0 and close > strategy.position_avg_price) or (strategy.position_size < 0 and close < strategy.position_avg_price)) ? 1 : -1 : profit[1]

mult = usemar ? exit ? profit == -1 ? mult[1] * 2 : 1 : mult[1] : 1

lot = strategy.position_size == 0 ? strategy.equity / close * capital / 100 * mult : lot[1]

if up1 or up2

if strategy.position_size < 0

strategy.close_all()

strategy.entry("long", strategy.long, needlong == false ? 0 : lot, when=(time > timestamp(fromyear, frommonth, fromday, 00, 00) and time < timestamp(toyear, tomonth, today, 23, 59)))

if dn1 or dn2

if strategy.position_size > 0

strategy.close_all()

strategy.entry("Short", strategy.short, needshort == false ? 0 : lot, when=(time > timestamp(fromyear, frommonth, fromday, 00, 00) and time < timestamp(toyear, tomonth, today, 23, 59)))

if time > timestamp(toyear, tomonth, today, 23, 59) or exit

strategy.close_all()