Стратегия торговли по кросс-периодам на основе индикатора William VIX и индикатора DEMA

Обзор

Эта стратегия получает показатель Вильгельма VIX, сначала рассчитывая разницу между максимальной и минимальной ценой в течение определенного периода и деля ее на самую высокую цену. Затем в сочетании с принципом стандартного отклонения по Брин-Бенду устанавливается верхний и нижний рельсы.

Стратегический принцип

Эта стратегия использует в основном показатель Вильгельма VIX для оценки волатильности и риска на рынке, а также DEMA для оценки ценовых тенденций.

Во-первых, формула, используемая Вильгельмом VIX, гласит:

WVF = ((Highest(close, n) - Low) / (Highest(close, n))) * 100

где n - число циклов параметров. Этот показатель отражает волатильность между максимальной и минимальной ценой в течение определенного периода. Чем выше число, тем больше волатильность, тем выше риск.

На этой основе стратегия использует идею Брин-пояса. Настройка верхнего трека на средний трек + n-кратный стандартный разрыв, а нижнего трека на средний трек - n-кратный стандартный разрыв. Когда цена приближается к верхнему треку, означает, что волатильность расширяется, делая больше возможностей; когда цена приближается к нижнему треку, означает, что волатильность сокращается, делая пустые возможности.

Кроме того, в этой стратегии также устанавливается стоп-диапазон, основанный на процентном принципе в течение определенного периода. Например, 90 пунктов - это последние 90% цен в течение статистического периода. Когда цена превышает этот раздел, это означает, что колебания уже достаточно большие, и можно рассмотреть стоп-диапазон.

В конкретной торговой стратегии, в сочетании с DEMA индикатор судить о тенденции. Сделайте больше только тогда, когда цена с верхней полосы и ниже DEMA; сделайте пустое только тогда, когда цена с нижней полосы и выше DEMA.

Анализ преимуществ стратегии

Эта стратегия, объединенная с индикатором Вильгельма VIX, который определяет волатильность, с Брин-поясом, основанным на принципе стандартной разницы, и с индикатором DEMA, который определяет тенденции, обладает хорошей комплексностью и позволяет лучше понять два основных элемента рынка: риск и тенденции.

В частности, William VIX и Brin, используя параллели с низким уровнем, могут судить о риске волатильности; DEMA - о направлении ценовой тенденции; Set-off Range - о блокировании прибыли и отказе от чрезмерной жадности.

Таким образом, эта стратегия хорошо справляется с рисками и тенденциями, не только выбирая лучшие моменты входа, но и избегая риска возврата, когда вы уже получили лучшую прибыль, используя стоп-диапазон, что можно назвать стабильной и консервативной стратегией.

Анализ стратегических рисков

Самый большой риск этой стратегии заключается в том, что волатильность и тренд могут расходиться. То есть, когда показатель William VIX показывает повышенную волатильность, когда цена приближается к траектории Брин или под ней, суждения показателя DEMA и их несоответствие. Например, волатильность показывает много возможностей, но DEMA показывает нисходящую тенденцию.

Кроме того, слишком консервативная установка пределов остановки может повлиять на прибыльность стратегии. Если параметры распределения установлены слишком низко, трудно запустить остановку, что не позволяет закрепить прибыль.

Направление оптимизации

Можно рассмотреть возможность настройки параметров стоп-диапазона в настраиваемые параметры, которые могут быть скорректированы в различных рыночных условиях. В частности, при шокирующих ситуациях можно соответствующим образом повысить параметры разбивки, расширяя стоп-диапазон; но при явных тенденциях следует снизить параметры разбивки, вовремя остановить стоп-диапазон.

Кроме того, можно также рассмотреть возможность добавления других показателей, определяющих тенденции, и приостановить строительство складов, чтобы избежать убытков, вызванных ложными сигналами, когда первоначальный показатель DEMA и новый показатель не совпадают.

Подвести итог

Эта стратегия использует волатильные показатели, стандартный разрыв, трендовый суждение и стоп-идею, чтобы хорошо реагировать на рыночные риски и изменения тенденций. Она является стабильной и консервативной, подходящей для долгосрочного хранения.

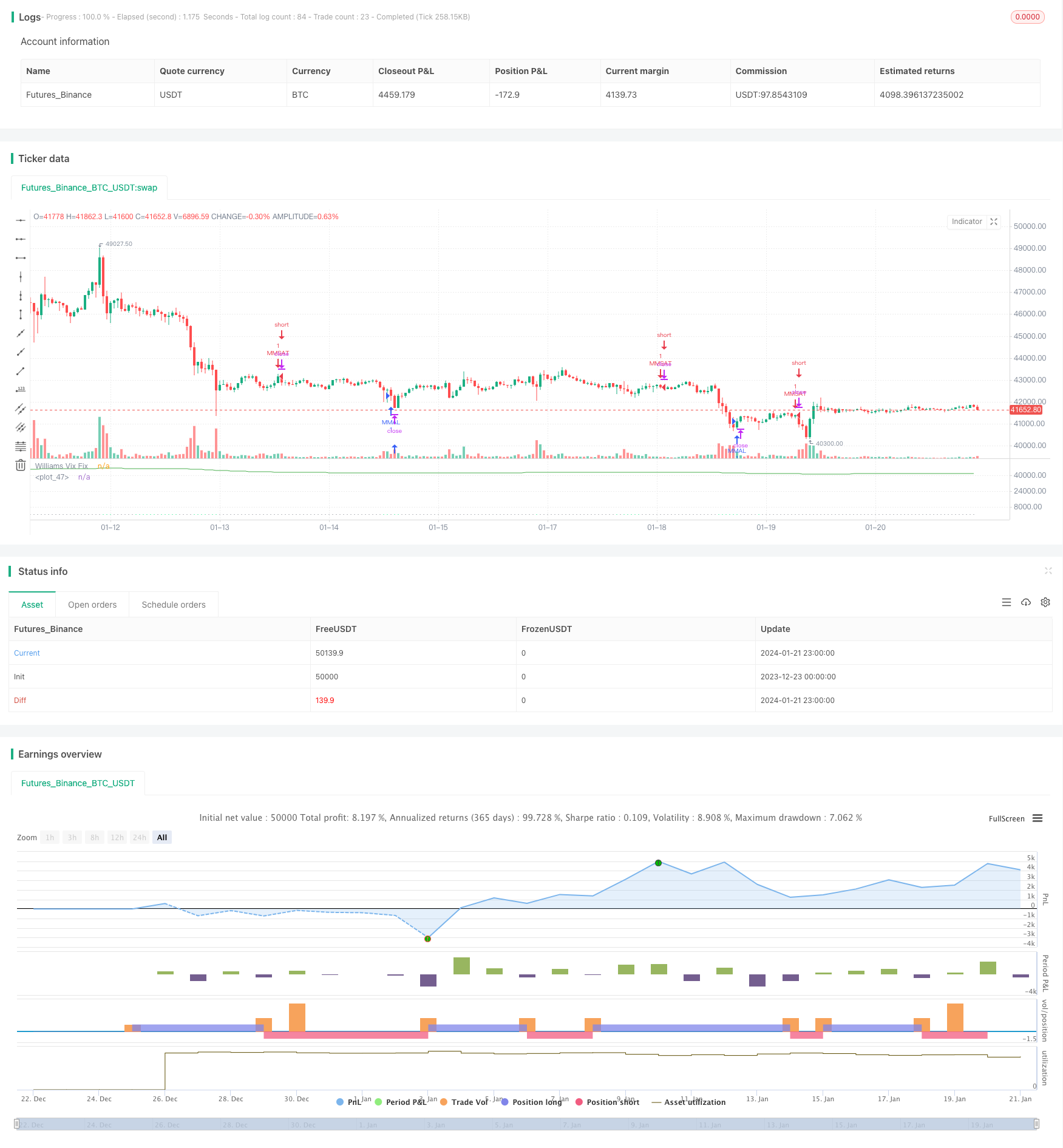

/*backtest

start: 2023-12-23 00:00:00

end: 2024-01-22 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=2

strategy("VIX and DEMA", overlay=false)

pd = input(22, title="LookBack Period Standard Deviation High")

bbl = input(20, title="Bolinger Band Length")

multupper = input(2.0 , minval=1, maxval=5, title="Bollinger Band Standard Devaition Up")

multlow = input(2.0,minval=1,maxval=5,title="BB STD LOW")

lb = input(50 , title="Look Back Period Percentile High")

ph = input(.85, title="Highest Percentile - 0.90=90%, 0.95=95%, 0.99=99%")

pl = input(1.01, title="Lowest Percentile - 1.10=90%, 1.05=95%, 1.01=99%")

hp = input(false, title="Show High Range - Based on Percentile and LookBack Period?")

sd = input(false, title="Show Standard Deviation Line?")

wvf = ((highest(close, pd)-low)/(highest(close, pd)))*100

sDevupper = multupper * stdev(wvf, bbl)

sDevlow = multlow *stdev(wvf,bbl)

midLine = sma(wvf, bbl)

lowerBand = midLine - sDevlow

upperBand = midLine + sDevupper

rangeHigh = (highest(wvf, lb)) * ph

rangeLow = (lowest(wvf, lb)) * pl

col = wvf >= upperBand or wvf >= rangeHigh ? lime : gray

price=close

plot(hp and rangeHigh ? rangeHigh : na, title="Range High Percentile", style=line, linewidth=4, color=orange)

plot(hp and rangeLow ? rangeLow : na, title="Range High Percentile", style=line, linewidth=4, color=orange)

plot(wvf, title="Williams Vix Fix", style=histogram, linewidth = 4, color=col)

plot(sd and upperBand ? upperBand : na, title="Upper Band", style=line, linewidth = 3, color=aqua)

yearfrom = input(2018)

yearuntil =input(2019)

monthfrom =input(1)

monthuntil =input(12)

dayfrom=input(1)

dayuntil=input(31)

lengthema = input(50, minval=1)

src = input(close, title="Source")

e1 = ema(src, lengthema)

e2 = ema(e1, lengthema)

dema = 2 * e1 - e2

plot(dema, color=green)

if ((crossunder(wvf,upperBand) ) and (price<dema) )

strategy.entry("MMAL", strategy.long, stop=close, oca_name="TREND", comment="AL")

else

strategy.cancel(id="MMAL")

if ((( (wvf<lowerBand) ) and (price>dema) ) )

strategy.entry("MMSAT", strategy.short,stop=close, oca_name="TREND", comment="SAT")

else

strategy.cancel(id="MMSAT")