Стратегия торговли с двойным скользящим средним

Обзор

Основная идея этой стратегии заключается в том, чтобы использовать быстрые и медленные движущиеся средние для определения тенденции, чтобы достичь низкого риска. Когда быстрые движущиеся средние пересекают медленные движущиеся средние, это означает, что цена может войти в восходящую тенденцию, и тогда делать больше; когда быстрые движущиеся средние пересекают медленные движущиеся средние, это означает, что цена может войти в нисходящую тенденцию, и тогда делать больше.

Стратегический принцип

В этой стратегии используется индексированная скользящая средняя цены. Скользящая средняя - это индикатор анализа тенденций, который сглаживает данные о ценах, чтобы определить ценовое движение. Меньшие параметры скользящих средних позволяют быстрее реагировать на изменения цен; большие параметры медленных скользящих средних позволяют медленнее реагировать на изменения цен.

В частности, в данной стратегии определены два показателя скользящих средних, с циклом быстрого скольжения 21, с циклом медленного скольжения 55. Стратегия определяет вход в игру, судя по двум скользящим средним. Когда скользящее среднее пересекает медленное скольжение, делайте больше; когда скользящее среднее пересекает медленное скольжение, делайте пустое.

Кроме того, эта стратегия использует ATR, показатель волатильности, для установления стоп-лосс и стоп-стопов. ATR может эффективно оценивать степень волатильности рынка. Стоп-лосс устанавливается на расстояние в 1,5 раза от ATR; стоп-стоп устанавливается на расстояние в 1 раз от ATR.

Анализ преимуществ

Эта стратегия имеет следующие преимущества:

- Мысли ясны, легко понятны и реализуемы.

- Используйте движущиеся средние показатели для определения ценовых тенденций, чтобы совершать сделки с низким риском.

- Использование быстрого и медленного скользящего среднего в сочетании позволяет эффективно отфильтровывать рыночный шум и идентифицировать ценовые тенденции.

- Используйте индикатор ATR для динамического установления стоп-стоп, чтобы скорректировать позиции в зависимости от степени волатильности рынка.

- Не требуется часто корректировать параметры, и стратегия более стабильна.

Анализ рисков

Однако есть и риски:

- Когда цены сильно колеблются, скользящие средние легко дают ошибочный сигнал, который может привести к ненужным потерям.

- Эта стратегия основана только на технических показателях, без учета фундаментальных факторов, которые могут привести к значительным потерям в случае значительной прибыли или дефицита.

- Стоп-стоп, установленный ATR, не всегда подходит для всех рыночных условий и может быть слишком мягким или слишком срочным.

- Настройка на цикличность скользящей средней не является единственным оптимальным вариантом, различные комбинации циклических параметров могут иметь различные эффекты.

Мы можем оптимизировать эти риски в следующих аспектах:

- В сочетании с другими показателями, такими как MACD, RSI и т. Д., для подтверждения торговых сигналов, избегайте ошибочного входа в рынок.

- Снижение убытков в результате применения соответствующих ограничений на остановку.

- Динамическая оптимизация циклических параметров скользящих средних, чтобы они были более подходящими для различных этапов рыночной среды.

Направление оптимизации

Эта стратегия может быть оптимизирована в следующих аспектах:

Применяя методы машинного обучения для автоматической оптимизации параметров скользящих средних, стратегия становится более адаптивной.

Добавление фундаментальных факторов в качестве фильтрующих условий, чтобы избежать слепого пропуска важных новостей о прибыли и дефиците. Например, решения по процентной ставке ФРС, публикация важных макроданных и т. Д.

Установление верхних и нижних пределов волатильности, приостановка торговли при чрезмерном увеличении или уменьшении ATR, чтобы избежать убытков в экстремальных рыночных условиях.

В сочетании с основными показателями акций, такими как рентабельность рынка PE, эффект увеличения объема сделок и т. Д., Установите динамическую стоп-стоп.

Увеличение механизма управления позициями, постепенное сокращение позиций при достижении определенного уровня прибыли; приостановка торговли на некоторое время при возникновении больших убытков и т. д.

Подвести итог

Стратегия работает очень просто, она определяет тенденции по двум пересеченным движущимся средним и является типичной стратегией для отслеживания тенденций. В то же время, стратегия хорошо контролирует риск, используя показатель ATR для динамического установления стоп-стоп.

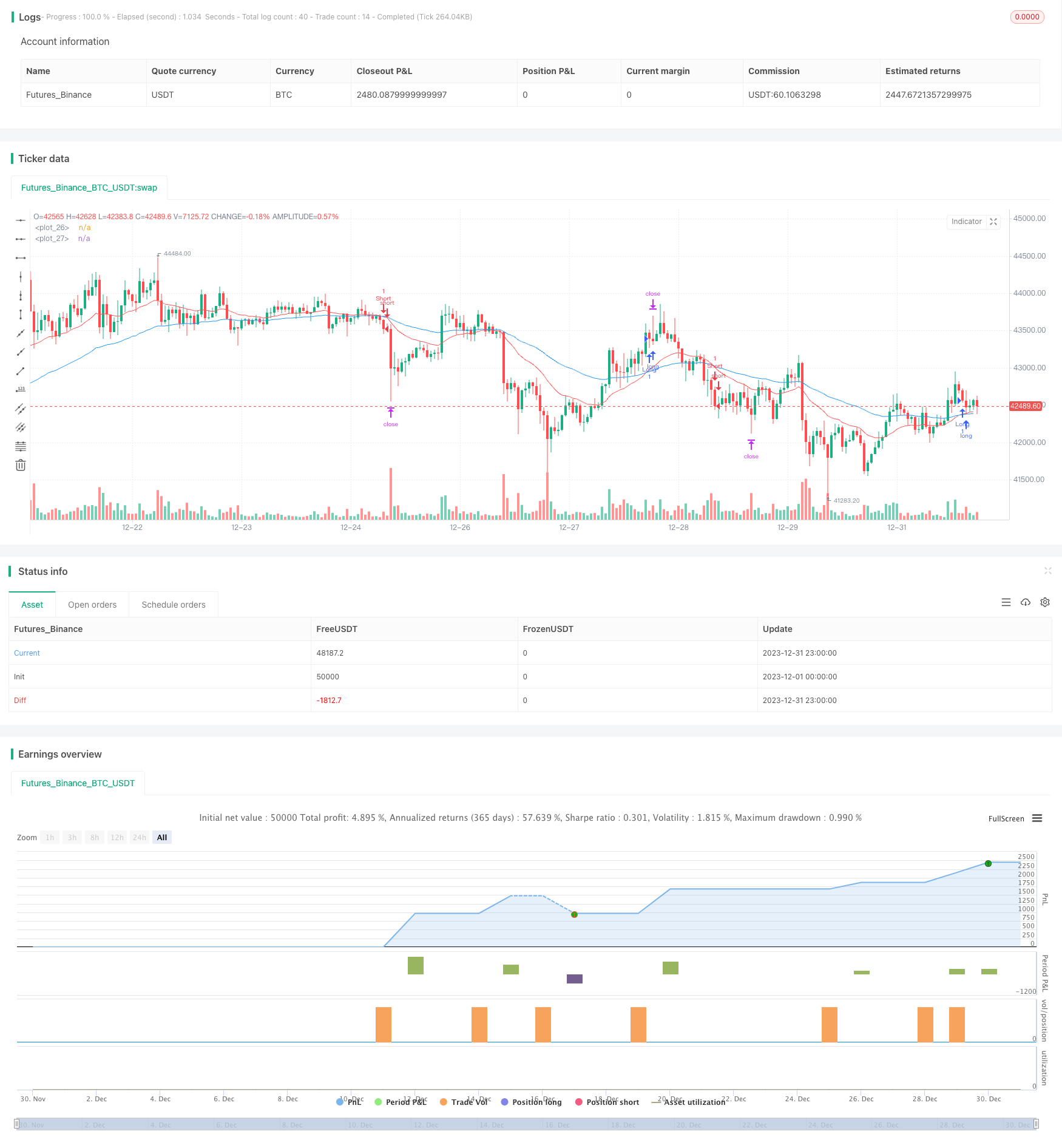

/*backtest

start: 2023-12-01 00:00:00

end: 2023-12-31 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=3

strategy(title="No-Nonsense Strategy Template [WM]", overlay = true)

price = close

//

// ATR stuff

//

atrLength = input(14, "ATR Length")

slMultiplier = input(1.5, "SL")

tpMultiplier = input(1, "TP1")

atr = atr(atrLength)

//

// Strategy under test. MA crossover

//

fastInput = input(21)

slowInput = input(55)

fast = ema(price, fastInput)

slow = ema(price, slowInput)

plot(fast, color = red)

plot(slow, color = blue)

goLong = crossover(fast, slow)

goShort = crossunder(fast, slow)

if (goLong)

sl = price - atr * slMultiplier

tp = price + atr * tpMultiplier

strategy.entry("Long", strategy.long)

strategy.exit("Long Exit", "Long", stop = sl, limit = tp)

if (goShort)

sl = price + atr * slMultiplier

tp = price - atr * tpMultiplier

strategy.entry("Short", strategy.short)

strategy.exit("Short Exit", "Short", stop = sl, limit = tp)